员工持股计划:大股东加强控制的新工具?

2021-06-23郑志刚

郑志刚

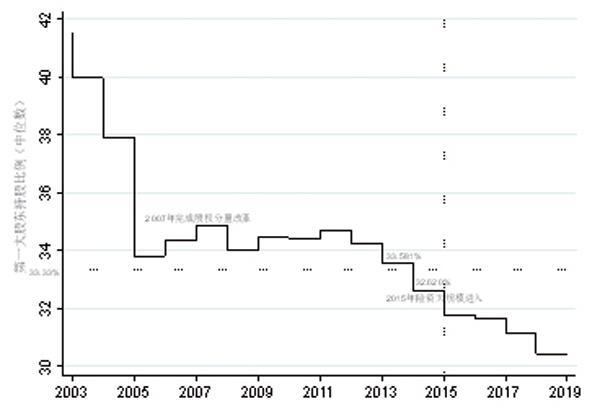

从2015年开始,以万科控制权之争为标志,我国上市公司第一大股东平均持股比例开始低于标志着相对控股权的33.33%,我国资本市场进入分散股权时代。由此,我国上市公司将面对更多的“野蛮人”出没,控制权纷争也将成为资本市场的常态。分散股权时代的来临使得一些上市公司的主要股东被迫采取直接显性或间接隐性的方式加强公司控制,防范“野蛮人”入侵。

作为基薪和奖金的补充,员工持股计划传统上一直被公司治理理论认为是协调股东与员工利益、激励员工的重要手段。来自我国资本市场的大量经验表明,员工持股计划发挥着调节员工工作积极性、改善绩效、促进创新的重要作用。然而,我们注意到,除了激励员工的目的外,一些上市公司员工持股计划推出的背后还可能隐藏着大股东防御“野蛮人”入侵、巩固大股东地位的复杂动机。

第一大股东持股比例的年度变化趋势

大股东——

慷慨背后的浓厚防御动机

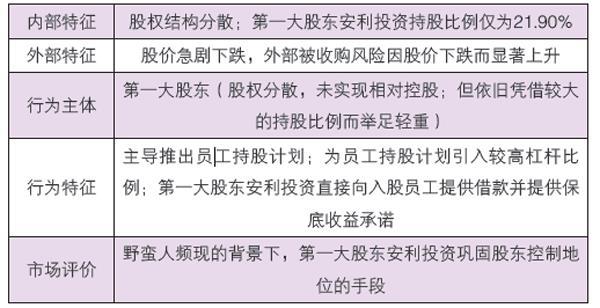

媒体曾公开报道的安利股份就是一个例子。

股权结构分散的安利股份,其第一大股东安利投资持股比例在2017年仅为21.90%,且与第二、三、四、五大股东均不存在一致行动关系。2017年安利股份由于业绩大幅下滑,引发股价直线下跌。

面对陡然增加的被收购风险,安利股份推出员工持股计划。根据其实施方案,员工持股计划筹集资金总额达6000万元,其中员工自筹资金金额不超过800万元,第一大股东安利投资向员工借款5200万元,同时对员工自筹资金提供保底收益率承诺。这一操作被多家媒体评价为这是第一大股东安利投资巩固其控股股东地位、抵御外部入侵的“连珠弹”之一。

事实上,大量的经验证据表明,在英美等国上市公司在不存在大股东、高度分散化的股权结构下,为了避免外部接管威胁撼动经理人地位,经理人不仅会诱导员工持有本公司股票,甚至直接推动员工持股计划的实施。因而,对员工持股计划超越单纯的激励员工功能,被用来作为动机复杂的反收购和加强公司控制的工具,我们对此并不应该感到奇怪。

只不过,不同于在英美公司治理实践中推出防御型员工持股计划的实施主体是具有内部人控制倾向、担心外部接管后被迫更迭的经理人,从安利股份等案例中我们看到,在我国公司治理实践中,防御型员工持股计划的实施主体往往是大股东。员工持股计划在我国一些上市公司中由此演变为以激励员工这一“公共目的”的名义,掩护实现其维护大股东地位的“私人目的”的典型的大股东机会主义行为。随着分散股权时代的来临和频繁的“野蛮人”出没,大股东通过实施包括防御型员工持股计划在内的潜在方式防范“野蛮人”入侵,加强公司控制的现实诉求更加紧迫。

我们研究发现,在“内忧”(持股比例较低)和“外患”(面临被收购的风险更高)下,大股东有动机推出防御型员工持股计划。而“高杠杆”和“大股东担保”成为识别我国一些上市公司所推出的防御型员工持股计划的典型特征。当大股东未掌握相对控股权、担任董事长或在处于复杂的金字塔股权结构中,大股东主导推出的员工持股计划的防御色彩更浓。这一趋势在2015年我国资本市场进入分散股权时代后变得更加明显。

受益员工——

沦为大股东加强公司控制的工具

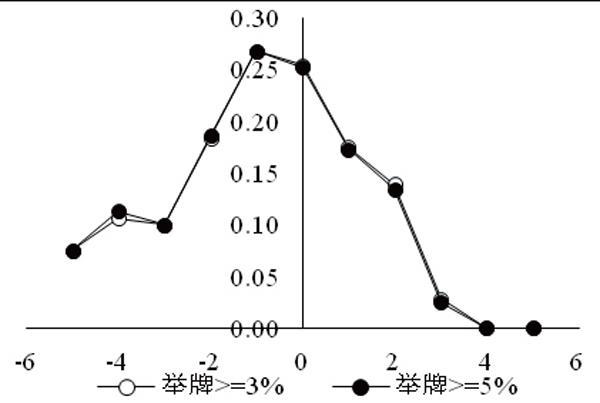

从防御型员工持股计划实施的经济后果来看,受益核心员工成为大股东“沒有签订一致行动协议的一致行动人”,为加强大股东对公司的进一步控制创造了条件。这集中体现在,一方面,对外而言,防御型员工持股计划使得大股东在股权结构上占优,成为了阻止外部接管威胁发生的屏障,降低上市公司被收购的可能性(见图);另一方面,对内而言,防御型员工持股计划所形成的稳定投票预期降低了由大股东直接出任的或委派他人作为其“代理人”的董事长变更的几率。来自内外两方面的变化,使得实施防御型员工持股计划后的上市公司的原本已形成的以董事长为核心的内部人控制格局,得以巩固和加强。

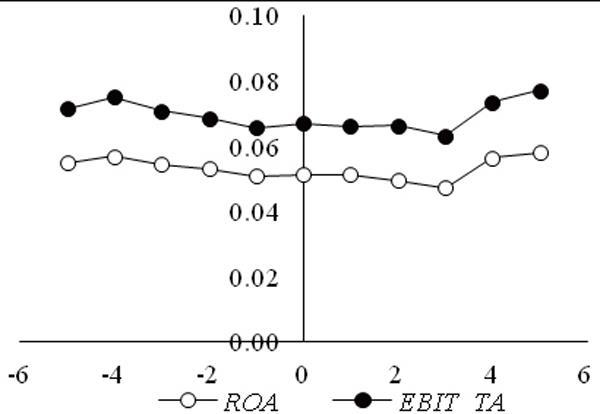

而复杂动机推动下实施的员工持股计划不可避免地导致激励扭曲。我们的研究表明,随着以激励名义行防御之实的员工持股计划以董事长为核心的内部人控制格局的巩固和加强,大股东转移掏空上市公司资源的可能性不是减少了,而是增加了;员工持股计划实施所预期的协调利益、激励员工,进而改善绩效并未如期实现(见图)。因而,在我国一些上市公司中,员工持股计划激励目的背后隐藏大股东防御动机,防御型员工持股计划由此充当了分散股权背景下大股东加强公司控制的潜在实现工具之一。

实施ESOP前后被举牌次数变动趋势

实施ESOP前后绩效表现变动趋势

政策建议——

防范约束激励扭曲的员工持股计划

为了避免员工持股计划沦落为大股东加强公司控制的潜在工具,我们有以下政策建议供读者参考。

其一,投资者应当全面理解正确认识上市公司推出员工持股计划动机的复杂性,小心识别,谨慎投资。除了传统激励、融资、避税、经理人防御以及市值管理动机外,上市公司推出员工持股计划还存在着大股东防御收购、巩固股东地位的复杂动机。而大股东基于复杂动机推出防御型员工持股计划,不可避免地产生激励扭曲。员工持股计划不仅无法带来预期实现的激励增加和绩效改善,而且进一步加强了以董事长为核心的内部人对公司的控制,导致公司资源被大股东转移挖掘的可能性增加。

其二,上市公司在设计员工持股计划时应当科学设计和合理安排员工持股计划管理模式和持股平台,避免大股东直接或间接获取员工持股计划对应股份的表决权。具体而言:1.上市公司应当既赋予员工受益权也赋予员工话语权,真正激发其主人翁意识,以此抑制大股东机会主义行为;2.上市公司应当在员工持股计划实施方案中对大股东的责任与权利作出明确限定,防止大股东“渗透”管理机构,变相攫取员工股东表决权的行为;3.上市公司应当规范并保护管理机构正当、合理代行员工股东的权利,防止管理机构行使员工股东表决权时遭受大股东的过度干预。

其三,监管机构应当完善上市公司实施员工持股计划的法律法规,加强上市公司员工持股计划信息披露规范,通过提高信息透明度来防范约束大股东推出员工持股计划的防御动机及其他复杂动机。具体而言:1.监管机构引导上市公司在实施员工持股计划时合理使用金融工具,避免通过大股东借款等方式变相提高员工持股计划成为融资杠杆;2.监管机构应规范大股东参与员工持股计划的融资行为,对大股东不合理的借款和担保行为予以必要限制;3.明确并保护员工持股计划管理机构的法律地位,为上市公司科学选择员工持股计划持股平台提供法律依据,为入股员工在员工持股计划后续管理运作过程中保护自身合法股东权益提供法律保障。

作者系中国人民大学金融学教授,雍红艳对本文的写作亦有贡献