基于风险矩阵的房地产市场风险综合评估方法

2021-06-11何叶荣

何叶荣,高 洁

(1.安徽建筑大学经济与管理学院,安徽合肥230601;2.安徽理工大学经济与管理学院,安徽淮南232001)

房地产行业与建筑业、金融行业、销售行业等紧密联系,是我国国民经济发展的支柱产业。近年,房地产行业作为关乎经济社会发展的一项重要组成部分,能够拉动内需,每年促进GDP增长2%左右,是经济发展的温度计,同时也带动了家装建材等相关产业的发展,在城镇化建设中扮演着重要角色。与此同时,房地产市场在发展中带来的问题也日益突出,房地产市场风险也在显现,如房地产市场供应结构不合理、房价上涨过快、土地市场持续火热、成交面积不断上涨、投机炒房等。因此,分析房地产市场潜在的风险因素,针对不同房地产市场风险因素严重性和可能性的现状,提出相应防范与管控措施,有利于促进和维护房地产市场的健康稳定。已有学者对房地产市场风险的影响因素进行了研究,主要集中于价格、供求、金融、投资、信用、政策等方面。也有学者以房地产市场风险的评估方法为研究对象,分析房地产市场风险的影响范围和程度,并提出应对策略,如何恺等将层次分析法和熵值法结合起来,利用综合赋权对房地产市场风险进行测度研究;荆中博等基于“明斯基不稳定假说”理论,以系统性风险累积的量化指标度量和防范房地产市场系统性风险;叶红梅运用短周期风险评价模型分析了房地产市场的风险状况,强调对房地产的调控要因城施策;黄梦非等利用贝叶斯网络决策验证了房地产风险控制决策的影响;李佩珈等通过指标法建立房地产预警模型,从金融变量方面分析其对房地产市场风险的影响。

综上所述,学者从不同角度对房地产市场风险进行评估、管控和防范,但更多地是偏向对房地产市场风险危害程度,较少从房地产市场风险发生概率进行研究。鉴于此,文中从房地产市场风险发生的概率和产生的影响两方面,基于风险矩阵对房地产市场风险进行综合评估,利用德尔菲法与Borda序值法明确具体的风险等级与风险排序,识别出主要风险因素。

1 房地产市场风险的综合评估

1.1 综合评估指标体系的构建

房地产市场交易的商品和方式具有多样性,房地产既可作为消费品,也可成为投资品,这使得房地产市场存在更多不可预测的行为。任何市场都是由供给和需求两方面组成的,房地产市场供求关系不平衡经常发生,且长期存在,不同时间不同地区的房地产市场需求也是各不相同的。随着经济的不断发展,房地产市场风险已成为一个显著问题。

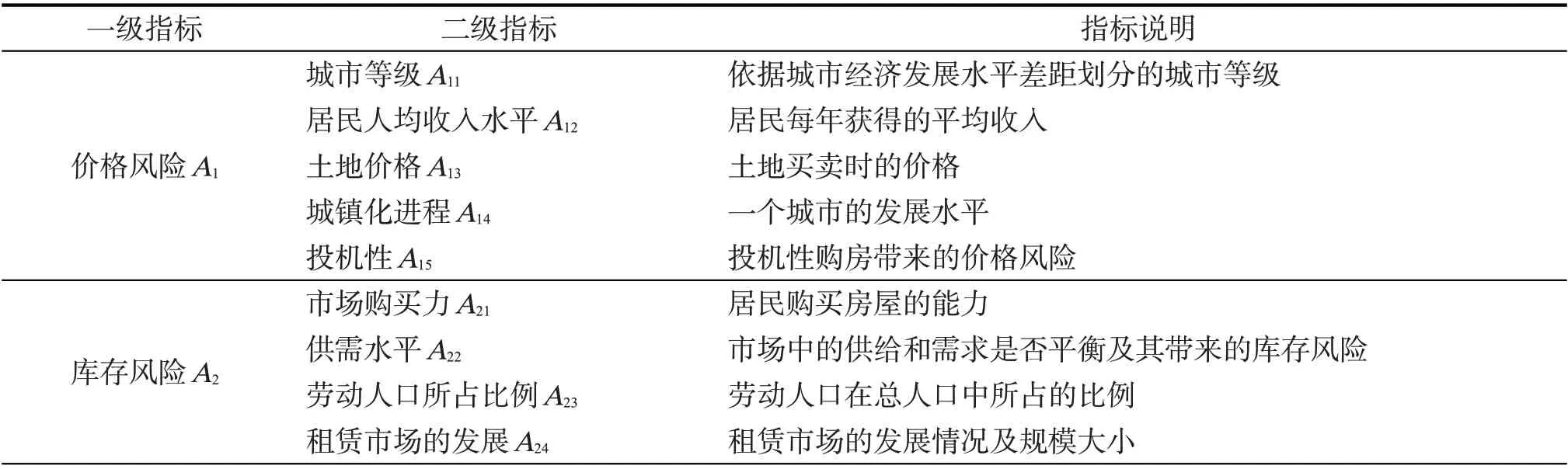

房地产市场风险范围内的主体有房地产商、房地产消费者、商业银行等金融机构、政府及其相关部门等,从涉及的主体看,房地产市场风险的评估指标可归纳为价格风险、库存风险、资金风险、政策与环境风险以及信用风险这五个方面。价格风险是相对于房地产商与房地产消费者之间的风险,盲目投资和炒房行为导致房价不断攀升,出现价格泡沫。库存风险是相对于房地产商与政府及其相关部门的风险,房地产商投资过剩超过市场需求,再加上房价的居高不下,让更多有需求的人望而却步。资金风险是相对于房地产商与金融机构的风险,房地产是资金密集型行业,其发展离不开金融的支持,金融部门风险的不断积累,一定程度上为房地产市场风险埋下了隐患。政策与环境风险是相对于房地产商和政府及其相关部门的风险,房价调控政策会直接影响房地产行业。信用风险是相对于房地产商与金融机构的风险,良好的商业信用能够保证资金流的稳定。由此对应的具体评估指标和房地产市场风险的综合评估指标体系如表1。

表1 房地产市场风险综合评估指标体系Tab.1 Comprehensive evaluation index system of real estate market risk

续表1

1.2 评估方法的选取

德尔菲法也称专家调查法,本质上是反馈匿名函询法,先收集专家关于所要研究问题的意见,对意见进行整理、归纳、统计后,匿名反馈给各专家,再收集、再反馈,直至得到一致意见。德尔菲法具有匿名性、反馈性和统计性的特点,因此结果客观合理,具有参考意义。这一方法既包含了专家的专业性,又可避免专家的主观性,故文中选取此方法对某一地区房地产市场风险指标进行赋值。

对房地产市场风险综合评估时,既要考虑房地产市场风险产生的危害程度,也要考虑房地产市场风险发生的概率,风险矩阵的研究方法较为合适。风险矩阵法把定性与定量分析结合起来,基于风险危害程度与风险发生概率综合评价房地产市场风险,将风险危害程度和风险发生概率划分为不同等级,建立房地产市场风险综合评估指标体系模型。风险矩阵的等级是有限的,会对决策造成一定程度的影响。采用Borda序值法对风险进行等级排序,确定某项风险对房地产市场健康发展造成的影响最大,可优化市场资源配置、针对性地降低房地产市场风险发生的可能性。

1.3 风险矩阵法的步骤

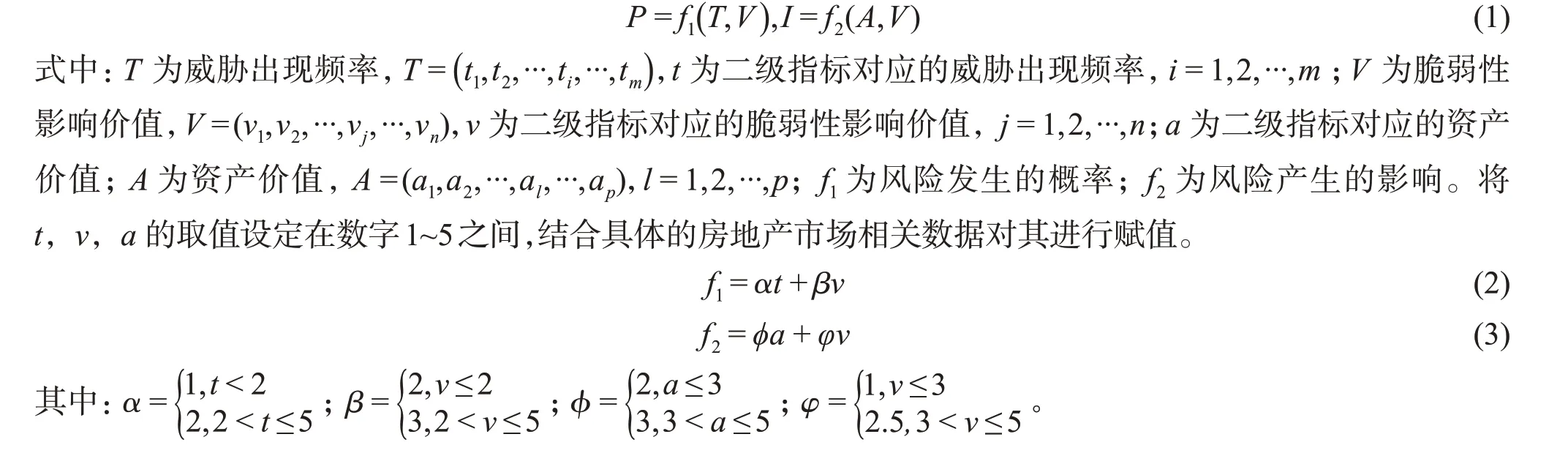

1)确定风险发生的概率P,风险危害程度即风险产生的影响值I,如

2)通过确定f及f的大小确定风险等级,用数字1~5表示风险程度,分别为极低、低、中等、高、极高,以此评价风险等级。

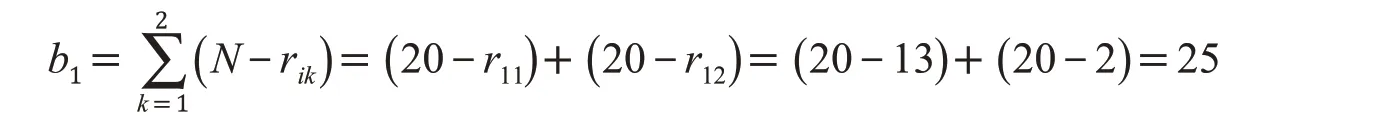

3)计算各风险因素的Borda序值b,并用其对风险因素进行排序

其中:N 为房地产市场风险的数量;i 为某一风险;k 为设定的准则,k=1,对应这一风险发生的概率;r为比第i 个风险发生可能性更高的风险个数,k=2,对应这一风险产生的影响;r为比第i 个风险后果更为严重的风险个数。

4)根据Borda序值对各风险因素的综合评估结果进行排序,Borda序值越大,这一风险发生的概率越高、产生的影响越大;Borda序值越小,这一风险发生的概率越低、产生的影响越小。

2 房地产市场风险评估的实证研究

2.1 风险评估指标的统计

合肥市是安徽省的省会城市,是中国长三角城市群的副中心城市,位于华东地区。近年,合肥全市生产总值不断增加,第一、二、三产业全面发展,经济水平不断提高,居民的生活质量也普遍提升,以安徽省合肥市房地产市场为评估对象,能够为中部省份的房地产市场风险研究提供借鉴意义。因此,此样本具有一定的代表性。合肥市房地产市场仍处于比较活跃的状况,如土地成交价格不断上涨,商品房销售面积逐年增加,房价涨幅有所下降但总体房价仍偏高等,市场处于较高的风险水平,需审慎对之。2016—2018年合肥市房地产市场相关指标数据如表2,

表2 合肥市房地产市场相关数据Tab.2 Relevant data on the real estate market in Hefei

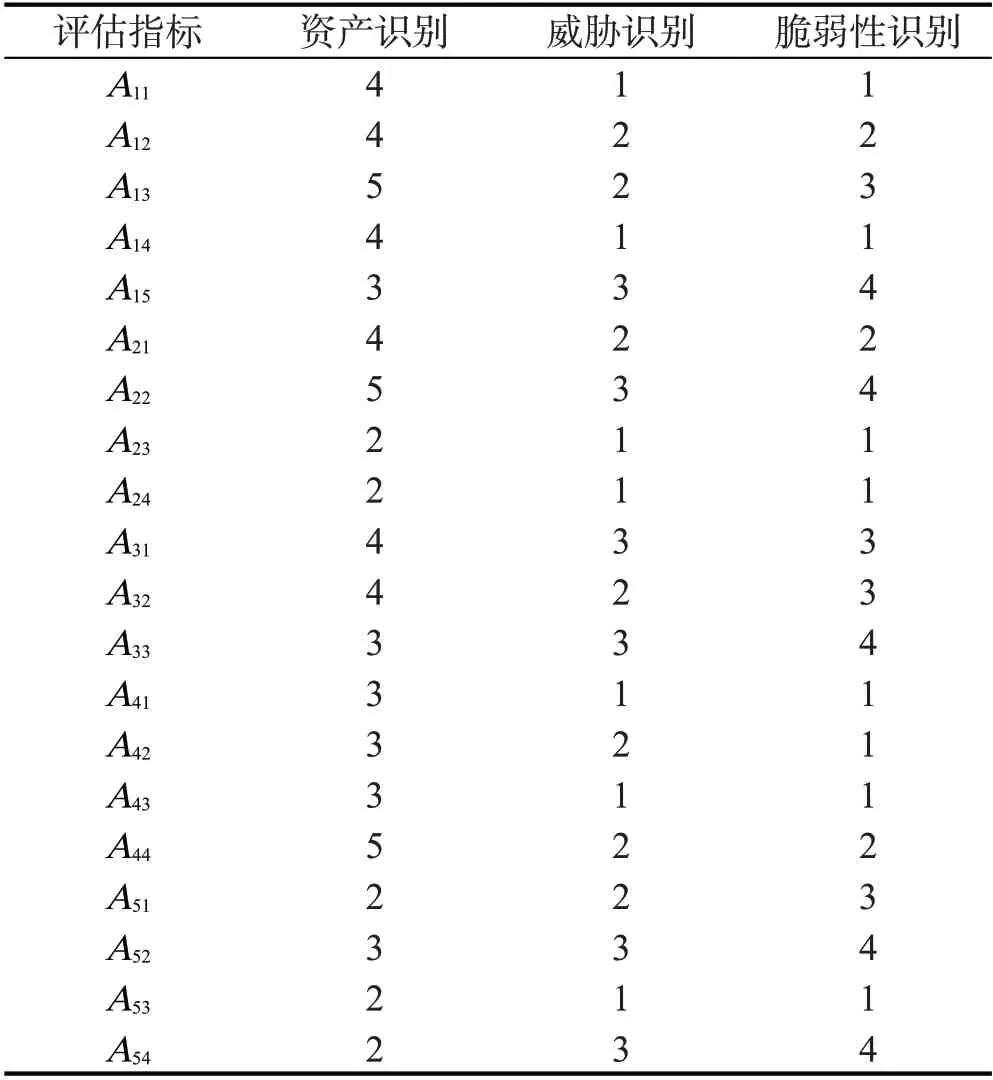

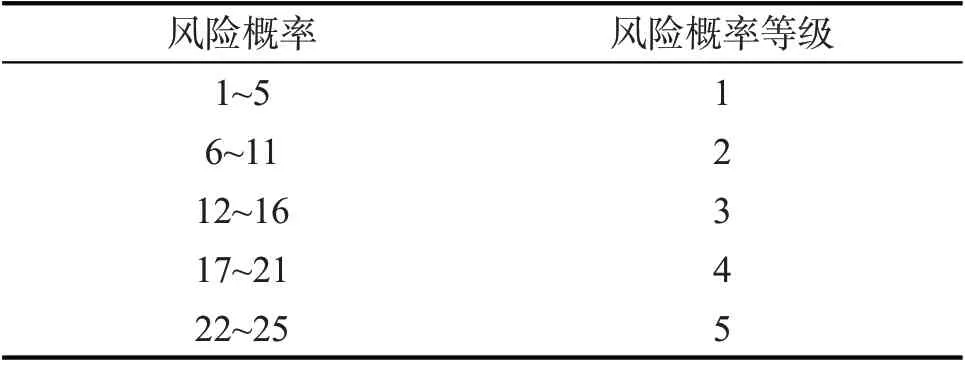

在房地产市场中,资产指预期会带来价值的资源,威胁指可能造成市场风险的因素,脆弱点指资产中存在易被威胁攻破的地方。资产与威胁之间、资产与脆弱点之间呈负相关,脆弱点与威胁之间呈正相关,一旦脆弱点被威胁攻破,就会造成一定的资产损失。因此,评估内容包括对房地产市场进行相应的资产识别、威胁识别和脆弱性识别,每方面内容识别的取值在0~5 之间。其中:资产越多,威胁越多,脆弱性越多,则相应取值就越大;资产的大小由带来价值的多少决定,威胁的大小由造成风险因素的多少决定,脆弱点的大小由被威胁攻破地方的多少决定。基于以上评估原则,从合肥市各高校、各房地产研究中心中邀请10 位房地产市场风险的专家为评估主体,对2019 年合肥市房地产市场从资产、威胁、脆弱三个方面进行评估,得到相应分值;再结合合肥市房地产市场的发展现状和具体情况,对各专家的分值进行反复修改、评定,得到最后评估指标,如表3。

表3 2019年合肥市房地产市场风险评估指标值Tab.3 Data values of risk indicator for the real estate market in Hefei

2.2 风险发生概率和风险产生影响值的计算

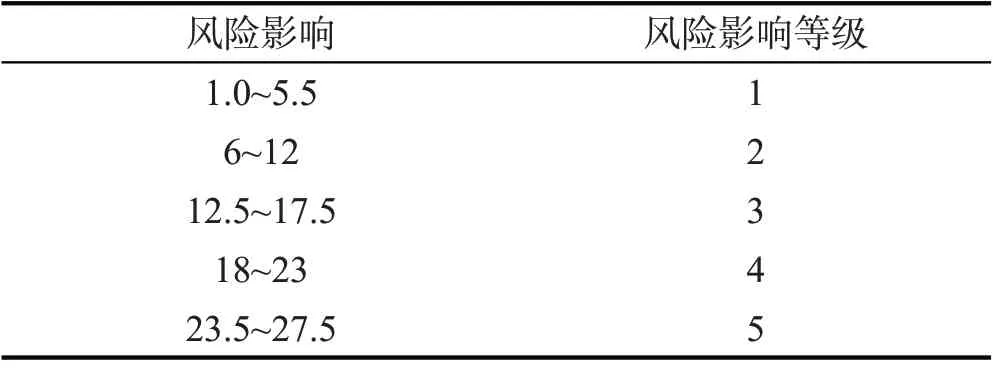

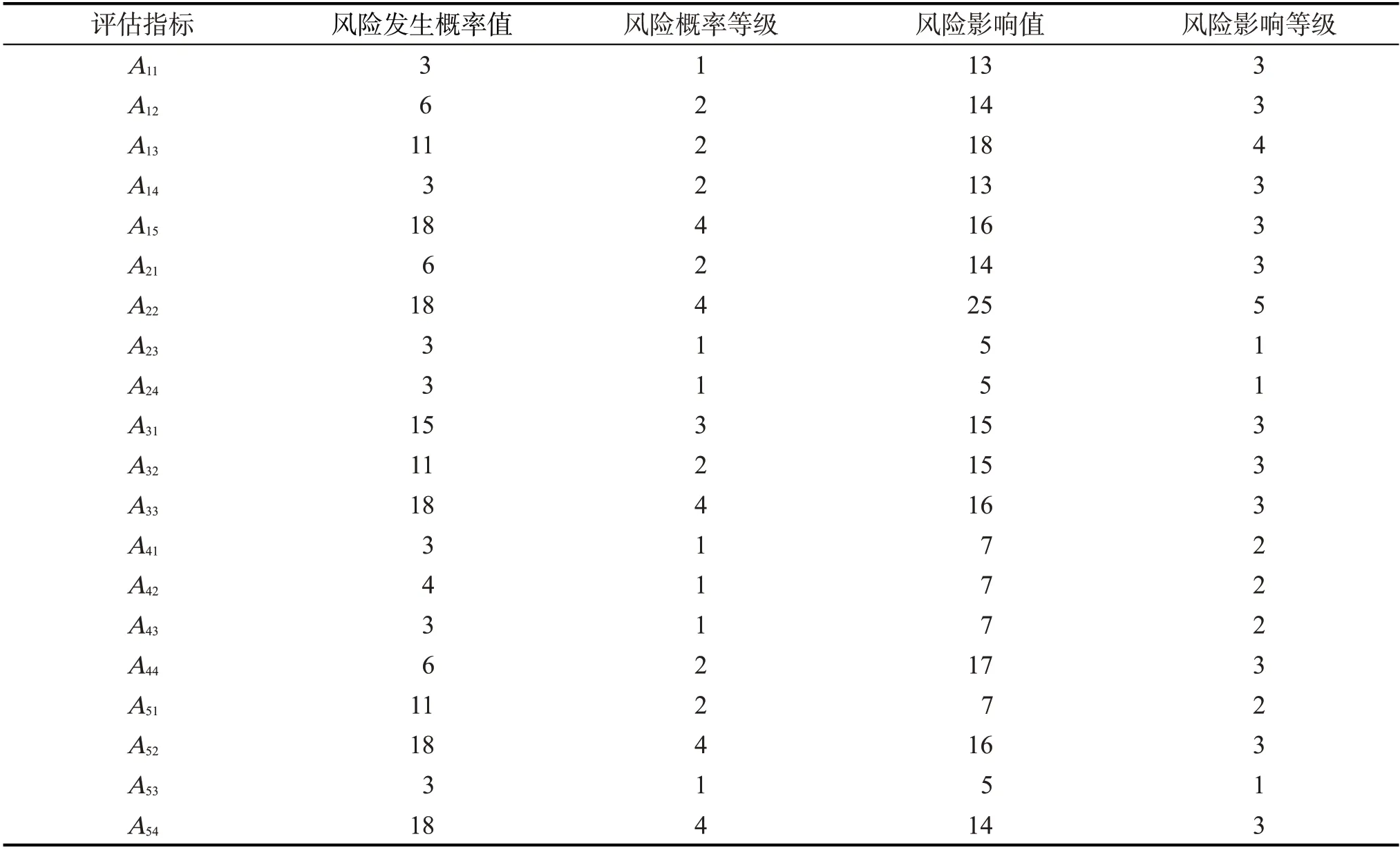

为便于定量计算房地产市场风险指标,定义风险发生的概率和风险产生的影响值如表4,5。通过式(2)和式(3)以及表3中房地产市场风险的评估指标数据,计算2019年合肥市房地产市场风险发生的概率和风险产生的影响值,结果如表6。

表4 风险概率等级的界定Tab.4 Definition of risk probability level

表5 风险影响等级的界定Tab.5 Definition of risk impact level

表6 2019年合肥市房地产市场风险概率、风险影响及相应风险等级Tab.6 Risk probability,risk impact and corresponding risk level of the real estate market in Hefei in 2019

2.3 风险指标Borda序值的计算与结果分析

设房地产市场风险的总数N=20,r为风险i 在准则k 下的风险等级,根据式(4)计算风险等级的序值。Borda序值越大,这类风险在目前状态下越有可能发生,一旦发生,产生的危害也越大。根据式(4),得到合肥市房地产市场各风险指标的Borda序值:

同理,b=32,b=33,b=32,b=38,b=32,b=40,b=10,b=10,b=33,b=32,b=38,b=14,b=14,b=14,b=32,b=21,b=38,b=10,b=38。

根据表6,由合肥市房地产市场各风险指标的Borda序值可得:在一级指标方面,价格风险对合肥市房地产市场的影响最大,发生的概率最高,信用风险、资金风险和库存风险对合肥市房地产市场的影响次之,发生的概率相应降低,而政策和环境风险对合肥市房地产市场的危害最小,发生的可能性最低;在二级指标方面,供需水平、投机性、投资信托基金、财务状况和市场环境的Borda序值较高,说明这些指标是合肥市房地产市场中较关键的风险因素,会对房地产市场的健康稳定发展产生至关重要的影响,需高度重视,密切关注其发展动态。目前,合肥市房地产市场仍存在房地产供应过剩、公众有购房需求但碍于价格过高而在持续观望中。这实际上是一种供求失衡的状态,房价开发商盲目投资和部分公众的投机炒作行为,会加重房地产市场的不稳定,投资信托基金本身就具有一定的不确定性,合肥市当前的投资信托基金发展体系尚未成熟,对房地产企业自身的财务状况也产生重要影响。财务状况较好且稳定,有利于业务的拓展与进行;财务状况较差,不利于房地产业务的顺利进行。房地产企业会影响市场环境,市场环境也会影响房地产市场,有序的市场环境利于带来更多的经济效益与社会效益,合肥市良好房地产市场环境的营造需政府、企业和公众共同努力。居民人均收入水平、土地价格、城镇化进程、市场购买力、融资渠道、融资政策和经济发展状况等指标的风险概率等级和风险影响等级较大,说明经济形势、资金流和居民收入都会对房地产市场产生不利的影响,需进行必要的阶段汇总与分析。合肥市近年GDP增长较快,居民收入水平不断提高,但增长的速度远小于物价上涨的速度,土地成交也在持续上涨,许多地方依然以卖地获得经济增长,城镇化进程较快,但区域间差距较大。从全国来看,合肥市的市场购买力依然处于中等水平,融资渠道狭窄,融资政策缺乏创新型。城市等级和土地政策等指标的Borda序值较小,说明此类风险发生的概率较小,产生的影响是可控的,合肥市的城市等级和土地政策一直处于或保持相对稳定的水平。因此,这些指标不是造成合肥市房地产市场风险的主要因素,但也会助长房地产市场风险的态势,也需采取有效应对措施。

3 风险应对的措施与建议

运用风险矩阵和Borda序值法对合肥市房地产市场的风险指标进行综合评估,且对各风险指标进行排序,得到造成或扩大房地产市场风险的主要风险指标为供需水平、投机性、投资信托基金、财务状况和市场环境。根据各风险指标的具体等级与排序,提出应对房地产市场风险的措施和建议。

1)从国家和政府层面,规范政策和法律环境,引导房地产行业健康发展。由前文的分析得出价格风险是最重要的风险因素,此类风险发生概率高且影响大,政府及相关部门监督房地产市场的整体态势及其交易行为,制定有效的政策积极调控市场,是防范房地产市场出现价格泡沫的重要手段。土地价格和土地政策也是房地产市场风险的影响因素,政府根据市场及时调整土地供应量,保持城市各类用地比例,严格控制房价不合理上涨。资金风险也是导致房地产市场风险的主要指标,政府其相关部门加强对金融行业的监管力度,对资金流向进行合理引导,注意严防投机资本,加强对信用总规模的控制与外资和外债的管理。建立全国统一的房地产市场风险预警机制,收集、整理和分析相关房地产市场信息,及时发布房地产市场风险分析报告,为各类决策提供相应的借鉴。政府既要提供最基本的住房保障来满足普通居民最低的住房需要,也要大力提倡一户一套住房,促进社会公平,维护社会稳定。

2)从房地产行业及其企业层面,规范企业经营行为和房地产市场秩序,促进房地产市场的健康发展。房地产行业树立持续发展的经营理念,促进房地产行业配套设施向着产业化的方向发展,时刻关注市场变化;各房地产企业建立健全现代企业制度,在进行项目开发之前,全面分析该项目的相关情况。对于房地产行业来说,资金风险的影响范围广、程度深,需对房地产市场发展过程中的资金进行有效管理,实现对成本的控制,在资本管理中需合理控制房地产的资金投入,降低其他经营管理费用,特别要注意开发过程中资金投入的多途径,防范资本运行的风险。库存风险作为房地产市场风险的一项风险组成,其中的市场购买力和供需水平产生的影响较大,房地产企业科学研判市场趋势,理性分析消费者需求,减少房地产投资及其增量库存,以此来实现去库存,改善房地产预期。房地产企业完善风险管理,建立科学的判断体系,运用决策处置系统;与此同时,房地产企业也可寻求战略合作伙伴,联合相关企业,建立有机统一的房地产市场风险管理系统,合理规避或应对市场风险,实现合作共赢。

3)从社会公众层面,合理看待房地产市场变化,采取理智的行动。一方面,社会公众在购买房屋时,以满足自身的基本需要为标准,不盲目从众购买额外闲置的房屋;另一方面,社会公众要杜绝投机性购买,坚决不参与炒房,参与到共同维护房地产市场秩序中来。社会公众对于房价的涨和跌,应理性看待,以平常心对待,只有自身足够冷静,才能让楼市降温。社会公众也要转变消费观念,避免盲目购买房屋而导致的提前消费,坚持理性消费,购买适合家庭生活的房屋户型与面积,而不是一味地追求大户型的住房。为促进房地产市场的稳定发展,每个人从自我做起,保持理性是最基本的准则。