2020年销售金额突破17万亿全国商品房市场分化加剧

2021-06-10克而瑞研究中心

克而瑞研究中心

2020年,房地产市场从一季度停摆,到二、三季度逐步回暖,到四季度调控趋严,在疫情影响下,整体市场在疫情影响受挫后复苏,全年行业销售规模再创新高。

市场分化继续加剧,东部一枝独秀,中部、东北地区的部分二三线城市成交规模萎缩。房企融资收紧后,新开工、土地购置面积均“先升后降”,开发投资额增速收窄,在施工、竣工等建安投资下延续高位。

预判2021年,我们认为,“房住不炒”的主基调下,稳定市场投资、销售预期仍是首要目标。

一方面,改善需求释放下,商品房销售规模预计将高位保持,一二线核心城市市场走俏,部分弱三四线回调压力加大。

另一方面,融资收紧下,新开工与土地购置面积料将继续保持低位,核心城市项目开工与热点土地争夺将是房企关注重点。受此影响下,开发投资额增速预期将边际收窄,但整体规模仍将维持在较高水平。

2020年局部城市下行加剧市场分化

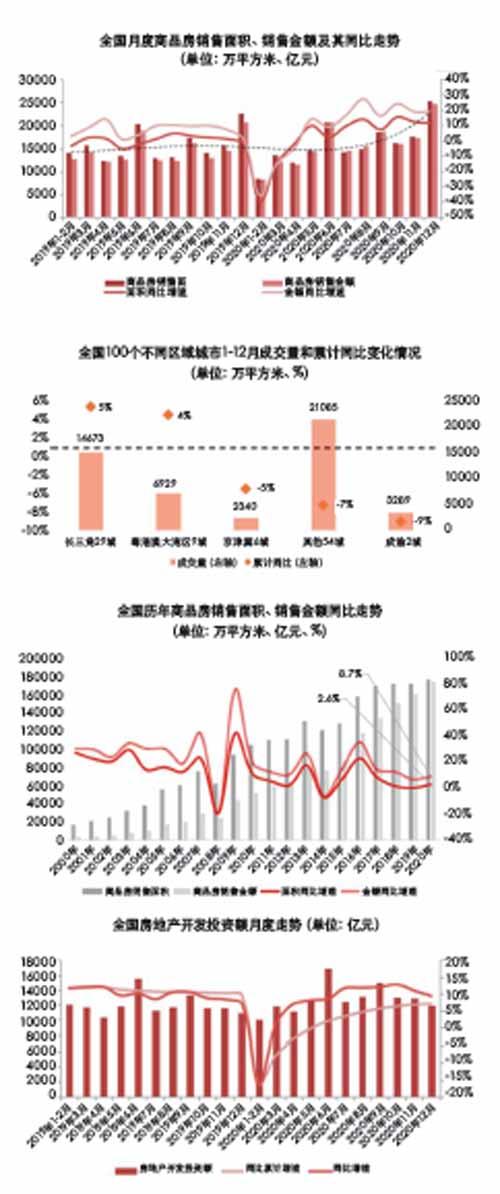

2020年全国商品房销售面积、金额在疫后体量逐月快速回升,增速则经历了先升后降的总体趋势。国家统计局数据显示,全年商品房销售面积、金额达176086万平方米和173613亿元,累计同比上涨2.6%和8.7%。

疫后购房需求的释放以及贷款资金层面的宽松,使得商品房销售规模快速增长,单月销售面积、金额均逐月环比上扬,6月、9月、12月3个销售节点规模也均创近两年内新高。

同时由于并非全国普涨,局部区域、能级间分化加剧下,部分城市2020年下半年市场已较为艰难,至年末已出现疲态。

据CI RC统计数据,全年长三角城市群与粤港澳城市群商品住宅成交量分别同比增长5%、4%,领先其余主要城市群。以沿海区域为主,东部地区成为全国商品房销售规模增长主要支柱。中部及东北地区新房销售表现则继续走冷,全年销售面积同比降幅分别仍有1.9%和5.8%。

在整体逐步回升、局部分化加剧的特征下,2020年全国商品房销售规模再创新高,市场整体好于2019年同期,但受局部区域分化加剧、部分城市市场严重下行拖累依旧严重。

开发投资额累计增速前增后稳

国家统计局数据显示,2020年,全国房地产开发投资额141443亿元,同比增长7%。单月开发投资规模的收窄,使得全年累计规模增速出现“降速”,前12月较前10月涨幅仅提高0.7pts。

2020年房地产开发投资额月度规模整体可以概括为“前增后稳”两个阶段。

“前增”阶段。受疫情影响,2020年初前2月开发投资额同比降16%,创近20年新低。第二季度在前期积压的新开工面积集中释放以及土地市场的高热回升下,全国房地产开发投资规模与增速由底部快速回升,至6月创单月20年新高,同时前6月累计增速由负转正。

“后稳”阶段。第三季度末起,“三条红线”下融资环境不明朗,房企资金压力逐渐增大。外加全国新房市场分化加剧,部分房企销售回款效果不佳,房企对拿地及新开工两方面投资持续减少。受中央融资“三条红线”限制,房企当前迫切需要资金节流,9月起新开工面积与土地购置面积已连续3月出现大幅度回落。受此影响,全国房地产开发投资额单月规模环比“三连降”,这对投资增速也造成了一定下拉压力。

我們认为,房屋施工面积为代表的建安投资的支撑与新开工及土地购置的收紧起到了一定对冲作用,从而使得开发投资额增速得以由增转稳。

2020年房屋施工面积累计达926759万平方米,已超过2018年与2019年年底规模,同比增长3.7%。由于竣工节点即将到来,2020年房屋施工面积维持在历史高点。

对比近年商品房销售面积与竣工面积,仍存在较大差距,在建施工与竣工面积将持续提供高规模建安投资,支撑房地产开发投资额整体规模。

二季度新开工面积曾升至历史新高

2020年房企新开工面积主要呈现“先升后降”两部分变化趋势。在经过第一季度疫情阻碍施工后,房企急于加快项目新开工进度,弥补疫情停滞期延后的施工计划,保障新房供应,以延续疫后成交火热行情。

这一期间全国多个城市下调了项目预售许可标准,也从侧面促使了第二季度房屋新开工面积激增。自3月起至6月,房屋新开工面积逐月扬升,月开工规模均超过2019年月平均,至6月更是达到历年新高,环比大增28.7%,同比增8.9%。

下半年,由于局部新房市场销售转冷,部分房企资金面的紧张并未能通过销售回款缓解,叠加融资收紧后房企灵活资金趋紧,因此房企对建安投资仍保持谨慎。第三季度起,房屋新开工面积同比增速快速回落,9月更是由高点转跌1.95%。至四季度末,前12月房屋新开工面积224433万平方米,下降1.2%。其中,住宅新开工面积164329万平方米,下降1.9%。

房企聚焦优质地块

从房企土地购置规模来看,2 02 0年与2 019年一致,仍是“拿地小年”。国家统计局数据显示,全年房地产开发企业土地购置面积2 553 6万平方米,同比下降1.1%,在整体规模上仍处于历史较低位置。

上半年土地市场快速升温,至年中,前6月土地购置面积累计增速近乎回正。在核心城市优质地块持续放出下,全国土地市场成交规模稳步增加。目前土拍市场出现“过热”现象,部分城市土拍高溢价地块频出。下半年土地市场则再度回归平静,累计同比降幅连续5个月扩大。随着全国经济稳步复苏,各地方政府也出手收紧了供地节奏,并出台一定调控措施。

融资收紧后,触线“红、橙”房企被迫缩减拿地计划,上半年大局拓土扩规模的现象基本绝迹。综合各方面原因,在下半年全国土地购置面积累计增速也由升转降。

值得一提的是,在“拿地小年”且融资环境不明朗下,房企对核心土地的关注与竞争丝毫未减。土地购置面积规模逐月降低,但房企对核心热点地块依旧迫切争夺,土地地价持续攀高,前12月土地购置单价达6763元/平方米,同比增长近20%。受此影响,前12月土地成交价款达17269亿元,同比增17.4%。

2021销售面积微降、金额继续上升

2020年整体商品房市场销售规模实现了正增长,一转2019年同比微跌的势态。这主要得益于疫后信贷资金宽松下,改善及豪宅产品需求得以释放。但同时局部区域、能级市场的分化也愈发明显,可以看到下半年部分城市房价同环比回落与销售去化遇难,凸显热市下“冷场陪跑”本质。

我们认为,2021年商品房销售面积高位微降、局部分化加剧的特征将延续。同时房企在资金压力下,对销售回款需求迫切,2021年将继续加大营销力度,2020年集中出现的“以价换量、渠道导客”等现象均会延续,全国商品房销售均价也将保持稳中微涨,商品房成交金额继续小幅上升。

对于分化加剧这一观点,具体到不同能级城市间而言,大致有以下几个特点。

核心一二线城市销售规模仍有望保持稳步增长态势。主要源于这些城市整体基本面良好,人口净流入使得本地购房需求基数庞大,产业经济支撑也使得居民购买力稳步提升。尤其是随着改善需求逐渐释放,以一线及核心二线为主,仍将成为2021年商品房市场销售主要增长点。

落户放开下,强三四线迎来一定机遇,弱三四线面临更大回调压力。2020年多个省市已出台政策,彻底放开人口落户,农村转移人口、产业凝聚人口或将产生新的刚性购房需求。部分强三四线城市受此利好,市场或将迎来增长机遇。而弱三四线城市在棚改货币化安置退潮的负面效应与房价上涨下,居民购买力已接近極限,同时部分城市已出现需求饱和现象,置业需求极度萎靡。因此2021年部分已然市场下行的弱三四线城市将面临更大回调压力。

预判2021年,我们认为土地购置面积增速仍会保持相对低位。在整体房地产行业融资环境没有出现大幅宽松信号的情况下,资金面趋紧也会迫使房企拿地态度日趋谨慎。2020年下半年起,商品房销售表现不及预期,也使得房企对后续拿地信心不足。叠加两方面因素,预计2021年房企拿地规模仍将继续低水平。土拍市场的结构分化也将更加明显,房企将更加热衷于核心热点地块,未来优质土地仍将出现高溢价、多轮次成交现象。

2020年房企房屋新开工面积在“三条红线”出台后便相应止升回落,下半年新房市场销售表现不及预期,使得房企对未来预期看淡。同时融资收紧下,房企资金问题短期内难以发生根本转变,房企对开工进度与施工强度的抉择将受到持续影响。

由于2020年房企土地购置面积依旧呈负增长,因此预计2021年可待开发土地规模有限,将拖累新开工指标。2021年新开工面积规模将继续低位,但相比于2020年,同比有望正增长,主要由于2020年规模较低且负增长,前值较低。