近视大国为什么没有眼镜牛股

2021-05-31柳采薇

柳采薇

“近视大国”,这个称呼对我国来说是名副其实:根据2020年12月国家卫健委发布的《中国眼健康白皮书》,中国儿童青少年近视眼总体发生率为53.6%,而其中6岁儿童为14.5%,小学生为36.0%,初中生为71.6%,高中生为81.0%。目前,中国近视人数预计在7亿左右,接近总人口的一半。

即便市场如此之大,在A股上市公司里却难觅眼镜行业的大牛股:爱尔眼科、欧普康视都不是卖眼镜的,真正卖眼镜的只有博士眼镜一家,毛利率70%以上,但市值长期只有30亿元左右。所有人都有这样一个疑问,坐拥大市场的眼镜行业怎么会做不出大牛股呢?

表面风光

在学校附近、街道热闹处和购物商场里,通常有宝岛眼镜、博士眼镜等规模较大的眼镜销售连锁企业,以及数不清的眼镜店,随便进去买一副眼镜就是几百块。小小的眼镜,毛利率却不小。然而高毛利率不代表高净利润。2020年,博士眼镜营收为6.56亿元,毛利率为67.59%(过去几年毛利率都在70%以上,甚至高达76%),净利润为6917.4万元,净利率仅有10.34%。

同样高毛利的五粮液,销售净利率却常年维持在35%以上;经常和“消费降级”组合出现的涪陵榨菜,毛利率为57%左右,净利率也高达30%以上。

钱都花到哪里了?归根结底,眼镜零售行业人工成本高、租金高、购买频次低是主要原因。看上去毛利率高,但实际都在给上游供应商、商业地产打工。

2018年~2020年,博士眼镜销售费用占营业收入的比例分别为51%、49%和47%,管理费用率为10%左右。可以看出,净利率低的主要原因在于销售费用居高不下。

一家成熟的眼镜店大概需要5~6名员工,其中验光师至少1~2名。为解决购买频率低的问题,眼镜店对选址要求十分苛刻,必须在高人流的地方,比如商场、地铁口旁等繁华地段,这也就意味着租金不菲。

因此,线下眼镜店的房租成本和人工成本就占了博士眼镜的销售费用80%以上。2020年博士眼镜门店租赁费(含水电、物业费)与员工薪酬(工资社保)分别为1.37亿元、1.15亿元,占当期销售费用3.08亿元中的比例分别为44.5%、37.3%,加起来81.8%。

占大头的房租和人工,让博士眼镜很难通过多开门店等方式做出规模效应、提高边际收益。2018年~2020年博士眼镜的直营门店分别为377、368、389家,加盟门店维持在20多家,并没有实现2017年上市时所预期的规模。

行业霸主

开门店卖眼镜不赚钱,并不意味着眼镜不是一门好生意。

目前,全球最大的眼镜和镜片生产商是依视路陆逊梯卡(EssilorLuxottica)集团,在疫情前,年营收大约在160亿欧元左右,年利润18亿欧元左右,市值超过460亿欧元。

依视路陆逊梯卡由法国依视路集团和意大利陆逊梯卡集团于2018年合并组成。当年,全球最大的光学镜片公司依视路宣布以约228亿欧元并购了全球最大眼镜制造商陆逊梯卡,这是欧洲发生过的最大跨国企业合并案。

合并后的依视路陆逊梯卡成为了在全球范围内有15万员工的行业霸主,掌握了眼镜产业链上的各个环节,包括镜片技术、镜片供应、眼镜设计、眼镜生产和销售渠道。

回顾依视路的发展史,就是一部并购史,镜片业务提供的出众毛利率和充裕现金流不断支持公司持续并购。

依视路1972年诞生于法國,由创立于1849年的玻璃镜片制造商依视(Essel)和创立于1931年的树脂镜片制造商视路(Silor)这两个眼镜品牌合并而成。陆逊梯卡成立于1961年,是全球最大的太阳眼镜公司,也是靠着并购完成了生意的扩张:1999年收购雷朋并发展其他自有品牌,此后还收购SunglassesHut、PearleVision和亮视点等品牌和渠道。此外,它还统一代理包括阿玛尼、宝格丽、巴宝莉、香奈儿等多个奢侈品品牌眼镜的生产和销售。

中国庞大的眼镜市场当然会吸引依视路的目光。自从1995年进入中国,依视路又是一连串收购,先后入股江苏奥天光学、拥有暴龙和陌森两个品牌的厦门雅瑞光学、拥有木九十和AOJO两个品牌的香港光合作用等。

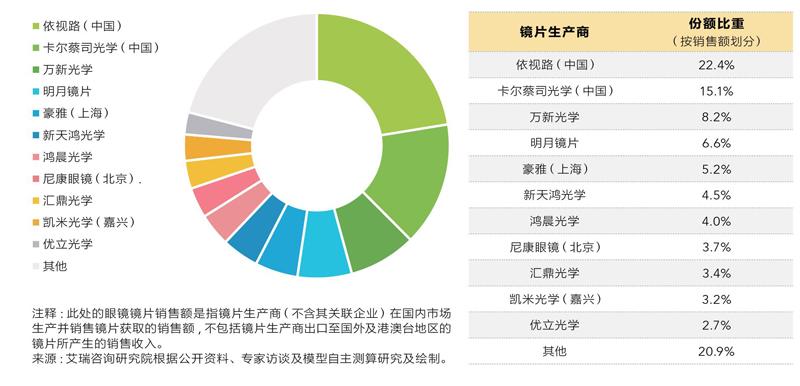

据艾瑞咨询数据,不停收购的依视路,目前在中国镜片市场稳占首位,市场份额超过20%;卡尔蔡司紧随其后,市场份额为15.1%;排在第三的万新光学,虽然是国产厂商,但也被依视路入股了。

于是,打破眼镜行业被外国巨头包围局面的重任,就落到了市占率排在第四的明月镜片身上。

国产崛起

眼镜产业链主要分4个环节:原料、设备、镜片/镜架制造、销售终端。而明月镜片是造镜片的,也有少量的原料、成镜业务。

2017年~2020年6月,明月镜片营收分别为4.26亿元、5.09亿元、5.53亿元、2.47亿元,净利润分别为2168.65万元、4184.53萬元、8057.41万元、2649.20万元。

利润增速超过收入增速的原因很简单:涨价。通过涨价实现了毛利率的逐年提升,分别为39.01%、44.34%、50.88%和53.78%。

虽然在过去几年里做到了利润高速增长,但明月镜片的部分核心技术依然需要靠采购。公司在招股书中称,受限于上游精细化工原料供应状况、生产技术水平以及生产工艺中部分环节的环保要求,公司尚无法直接生产折射率1.67及以上的树脂单体,主要靠向韩国KOC及其关联方三井中国、丹阳KOC采购。2019年数据显示,明月镜片折射率1.67及以上的镜片收入占比达26.19%,毛利率明显低于其它折射率镜片。

显然,这部分镜片的利润是被外国厂商收割了。目前,用于高折射率镜片的树脂单体等原材料生产技术由韩国KOC、日本三井、日本三菱等日韩厂商所掌握,经过多年发展已经相当成熟。受限于发展时间,国内原材料供应商的产品质量和品种与国际领先水平尚存在一定的差距。用大家都很熟悉的一句话来说,就是目前镜片原材料被“卡脖子”了。但可喜的是,国内的部分厂商也开始能够生产和供应用于生产高折射率树脂原料的核心原料。比如万华化学和益丰生化,已具备部分基础原料的生产能力。也就是说,未来明月镜片在采购高端原材料时将会有更多选择。

产能方面,明月镜片的产能利用率比较高,2017年~2020年6月,公司镜片产能为3662、3851、3851、1430万片,产量为3505、3829、3197和921万片。

根据招股书,明月镜片拟募集5.68亿元资金,其中4.41亿元用于树脂镜片的扩产及技术升级项目,旨在逐步打破部分原料被国外厂商卡脖子的境况。

此外,为尽快实现从镜片制造商向镜片品牌商转变的目标,明月镜片近几年加大了市场推广、产品宣传和品牌建设,舍得大手笔砸钱,公司销售费用逐年增加。2017年,明月镜片宣布签下陈道明做代言人,之后又陆续与《非诚勿扰》《最强大脑》等综艺进行广告合作。

然而,自建品牌、提升价格的道路并不好走。

明月镜片虽然近年来通过提价维持了营收和净利润双增长,但镜片提价已经导致镜片销售量趋于下滑。招股书显示,该公司镜片的销售量由2017年的3544万片下滑至2019年的3321万片。如何做到量价齐升,是摆在明月镜片面前的重大挑战。

江苏丹阳堪称“世界眼镜之都”,拥有眼镜原料、配件、镜架制造、镜片制造、眼镜机械、印刷包装等全套的完整产业链,每年镜片产量占全国产量的75%、全世界的50%。丹阳对于眼镜行业的意义,大概等同义乌之于小商品市场,品牌众多,竞争激烈。

明月镜片能够从丹阳的漩涡中胜出,成为头部镜片品牌,直到即将上市,说明了其既往的优秀。

纵观眼镜行业整个产业链条,从生产商、经销商到零售商,鲜有净利润率超过20%的企业存在,明月镜片和博士眼镜的净利润率都仅在10%左右。

毫无疑问,拥有7亿近视人群,中国眼镜行业在未来发展的潜力和空间是巨大的,但是没有具备足够品牌力的企业,仍然是亟待解决的难题。