基于时变广义动态因子模型的行业间关联性及风险溢出分析

2021-05-20李潇俊

李潇俊,唐 攀

(东南大学 经济管理学院,江苏 南京 211189)

一、引言

防范化解重大风险是党的十九大确立的三大攻坚战之一。2020年5月,中国人民银行行长在《求是》杂志上指出,在疫情防控下,要持续推进防范化解系统性金融风险攻坚战。2020年5月22日第十三届全国人民代表大会第三次会议上,李克强总理在政府工作报告中指出,受疫情冲击,金融等领域风险有所积聚;加强金融等领域重大风险防控,坚决守住不发生系统性风险底线。2020年10月29日,党的十九届五中全会在“十四五”规划和二○三五年远景目标的建议中提出,要健全金融风险预防、预警制度体系,守住不发生系统性风险底线。由此可以看出,防范化解系统性金融风险和构建金融风险预警系统是在宏观审慎监管政策下维护中国金融稳定的必然要求,是目前中国金融风险管理领域研究的重中之重。

关联性是整个金融系统活动的自然结果。金融创新越快、金融市场越完善,金融机构数量和相互之间的交易活动就会增多,金融体系的关联性就会越强。以美国为例,自1999年美国颁布《金融服务现代化法案》以来,美国金融市场进入混业经营时代,影子银行等迅速发展,资产支持证券及相关证券衍生产品等金融创新产品层出不穷,导致美国金融体系关联性越来越强。2008年金融危机是金融关联性导致金融市场间风险传染,进而引发全球金融危机最好的证明。近年来,随着中国金融体系的渐趋完善,整个金融体系关联性也呈现出增强趋势,主要体现在:50ETF期权、P2P网络借贷等金融创新产品层见叠出;银行同业融资增加;金融控股集团股权结构日益复杂;资产管理业务规模庞大。根据中国证券基金业协会公布的最新数据,2020年第二季度中国资产管理业务总规模约为54.75万亿元,同比增长5.96%。

整个金融体系关联性的增强并不一定会导致系统性风险,对金融关联性识别不清、缺乏有效定量评估分析是系统性风险爆发的重要原因。从监管者角度分析2008年金融危机和2015年股灾事件的成因,分别为:在2008年金融危机中,美国相关监管机构缺乏对影子银行和资产证券化产品的认识,忽视了行业间关联性定量分析,进而出现金融市场风险识别纰漏;2015年中国证监会采用去杠杆、增加新股发行等方式去除股市泡沫,却忽视了自2015年初期股市行业间关联性已出现剧增现象(可见于本文实证部分),导致股灾事件的发生。

因此,通过定量分析手段研究金融关联性对于监管机构全面监测金融体系关联性、防范化解系统性金融风险具有重要作用。本文运用最新因子模型研究中国股市行业间关联性及风险动态溢出效应,并以2008年金融危机和2015年股灾这两大系统性金融风险事件下的关联性水平,构建中国股市系统性金融风险动态预警系统。通过该动态预警系统,本文发现在2020年新冠肺炎疫情期间,中国股市关联性出现一定增长,但并未达到以往爆发系统性金融风险时的程度,国家的宏观调控措施有效防范化解了股市系统性金融风险。

二、文献综述

在金融风险管理领域,金融机构“太大而不能倒”的学术思想正逐步转变为“太关联而不能倒”,金融关联性成为当前学界衡量系统性金融风险的重要指标[1]。在分析金融关联性方面,学界目前主要有两类模型研究方法,具体为:一是基于金融风险管理理论的数量分析方法测度系统性风险,相关测度指标和计算方法主要为:条件在险价值(CoVaR)、边际期望损失(MES)、CoES、SRISK和Copula等[2-6]。Adrian等构建CoVaR指标来测度系统性风险,反映的是单个金融机构的系统性风险溢出水平和对系统性风险的贡献程度[2]。Rodríguez-Moreno等基于CoVaR指标构建了ΔCoVaR指标以更好地测度极端情况下的尾部风险[7]。有关ΔCoVaR的研究还可见于Karimalis等[8]。Acharya等构建MES指标衡量整体金融市场下跌时单个金融机构收益率的期望损失[3]。李政等基于Adrian等的CoES构想构建下行和上行ΔCoES计算方法测度中国银行、保险和证券间的系统性风险溢出水平[2,4]。Brownlees等基于长期边际期望损失、杠杆水平和金融机构规模构建SRISK指标,并运用该指标测度金融机构对系统性风险的贡献程度[5]。二是从统计分析角度运用VAR类模型、因子模型等计量经济模型分析变量间关联性及风险溢出。其中最具代表性的是Diebold和Yilmaz的研究[9]。Diebold和Yilmaz基于向量滑动平均模型的方差分解技术测度金融市场关联性,并重点实证分析2008年金融危机期间美国主要金融机构股票波动率之间的时变关联性。随后,中国学者运用该方法分析金融系统关联性及风险传染研究,如:杨子晖等基于Diebold和Yilmaz的风险溢出网络分析方法,从静态和动态两个角度分析中国金融系统部门间的风险传染[1]。宫晓莉等运用Diebold和Yilmaz提出的广义预测误差方差分解技术构建金融系统风险溢出指数[10-11]。崔金鑫等基于Diebold和Yilmaz的研究从时频视角研究国际股市风险溢出效应[12-13]。钟意等亦采用Diebold和Yilmaz的动态溢出指数方法分析金融不稳定的风险溢出效应[14]。然而,Diebold和Yilmaz构建的金融关联性模型存在两个局限性[9]。一是Diebold和Yilmaz运用的向量滑动平均模型是平稳模型,尽管采用了滚动估计方法来刻画时变性,但缺乏理论依据和窗口期选择的准则,因此Diebold-Yilmaz模型及后续基于该模型框架的研究并不能完全解释金融关联性的本质特征——时变性;二是Diebold和Yilmaz的模型是完全参数化的,无法有效处理高维横截面数据(尤其是在受到系统性事件影响时)。后续相关研究在高维时间序列估计问题上取得一定突破,如:Demirer等运用LASSO方法解决高维近似VAR模型的估计问题,但由于其采用的依然是Diebold-Yilmaz模型框架,仍然不能完全解释时变性[15]。

金融大数据时代的到来推动了高维金融统计技术的发展,因子模型成为高维时间序列分析最主要的方法之一,其中具有代表性的是广义动态因子模型(General Dynamic Factor Model,GDFM)。在GDFM模型的估计方法上,Eichler等运用了动态主成分分析方法(Dynamic Principle Component Analysis,DPCA),但由于DPCA的双边滤波(two-sided filtering)因素导致其无法进行预测分析和公共冲击的脉冲响应分析等[16]。随后,Forni等运用谱估计和单侧VAR滤波等方法完善GDFM模型估计方法[17-18]。tvGDFM模型在GDFM模型中引入时变单侧载荷滤波设定并证明了在样本和时间序列维度均为无穷时估计量的一致性,是目前因子模型研究的最新成果[19]。在金融关联性分析中,Barigozzi等运用tvGDFM模型分析标普500指数行业间关联性,从理论和实证角度验证了该模型能够有效处理金融大数据集(特别是在系统性风险期间),并且适用于分析局部平稳时间序列[19]。虽然Demirer等运用LASSO方法来解决高维时间序列估计问题,但由于tvGDFM模型能够在样本量和时间序列维数为无穷时具有估计量一致性的特征,因此tvGDFM模型在高维大数据处理上更为有效[15]。

综上所述,与以往研究[1,9-11,15]相比,tvGDFM模型能够完全解释时变性,在高维金融大数据处理上更具优势,是目前金融关联性模型研究的最新成果。因此,本文运用tvGDFM模型实证分析中国股市行业间关联性及风险溢出,进一步完善中国金融关联性的研究,对于防范化解中国系统性金融风险具有重要意义。

本文主要贡献在于:其一,由于模型构建的局限性,以往对中国金融关联性及风险溢出的相关研究缺乏对时变性的完全有效解释以及无法有效处理高维金融大数据等问题。本文运用的因子模型最新研究成果tvGDFM模型能够完全解释金融关联性的本质——时变性,并在处理金融大数据方面获得一致估计量;其二,本文通过tvGDFM模型发现以往非时变效应模型无法观测到的中国股市行业间关联性现象:中国股市关联性长期存在吸收或可能放大市场冲击的时变效应;其三,以2008年金融危机和2015年股灾事件下的关联性水平构建了中国股市系统性金融风险动态预警系统,并通过该预警系统分析2020年新冠肺炎疫情期间中国股市关联性与系统性金融风险之间的关系;其四,通过公共因子的动态影响机制,本文发现新冠肺炎疫情这一突发性公共卫生事件虽未导致中国爆发系统性金融风险,但在此期间行业间是同相的,不存在超前—滞后关系。因此,在新冠肺炎疫情防控下,防范化解股市系统性金融风险应常备不懈。

三、时变广义动态因子模型(tvGDFM模型)

(一)模型设定

对于(零均值化)双指标过程:

X={Xit:i∈0,t∈}

(1)

因子模型分析方法是将Xit分解为两个不可观测过程:公共部分(common component)过程χ={χit}和异质性部分(idiosyncratic component)过程ξ={ξit},即:

Xit=χit+ξit,i∈0,t∈

(2)

在本文中,时变广义动态因子模型的经济解释为:公共部分过程包含的公共因子(common factor)被视作“整个市场”(market-wide),产生股市不同行业间的动态相关关系,是本文对行业间关联性和风险溢出分析的重点。异质性部分过程包含的异质性因子(idiosyncratic factor)代表不同行业各自的异质性信息,并且仅存在弱交叉相关性。

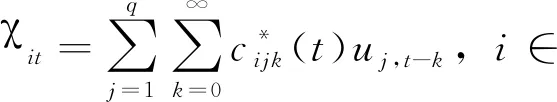

假设χ和ξ存在以下时变MA过程(解释非平稳性及其二阶结构的时变性质):

(3)

(4)

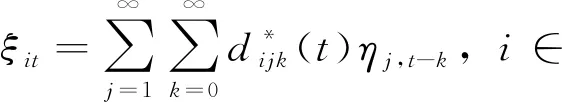

定义X,χ和ξ的n维子过程分别为{Xnt=(X1t,X2t,…,Xnt)′},{χnt=(χ1t,χ2t,…,χnt)′},{ξnt=(ξ1t,ξ2t,…,ξnt)′},则有:

(5)

其中,L为滞后算子;ut=(u1t,u2t,…,uqt)′;ηt=(η1t,η2t,…)′。

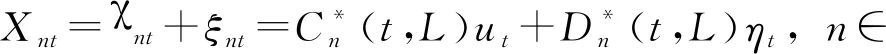

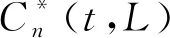

(6)

(7)

tvGDFM模型的时变性设定和冲击假设可参见Barigozzi等的假设A到假设E[19]。

(二)模型估计

tvGDFM模型的估计方法为单侧估计方法(One-sided estimation method)(由动态主成分分析和奇异VAR估计组成)[18]。该方法相较于以往时变动态主成分分析估计方法能够进行脉冲响应分析[16]。具体分为以下四个步骤。

1.谱密度估计

(8)

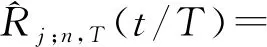

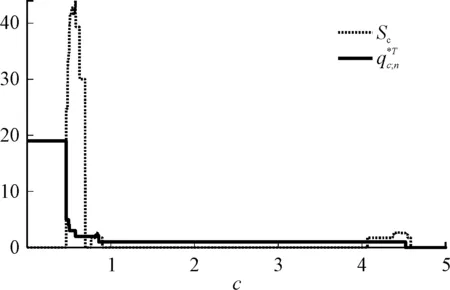

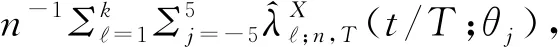

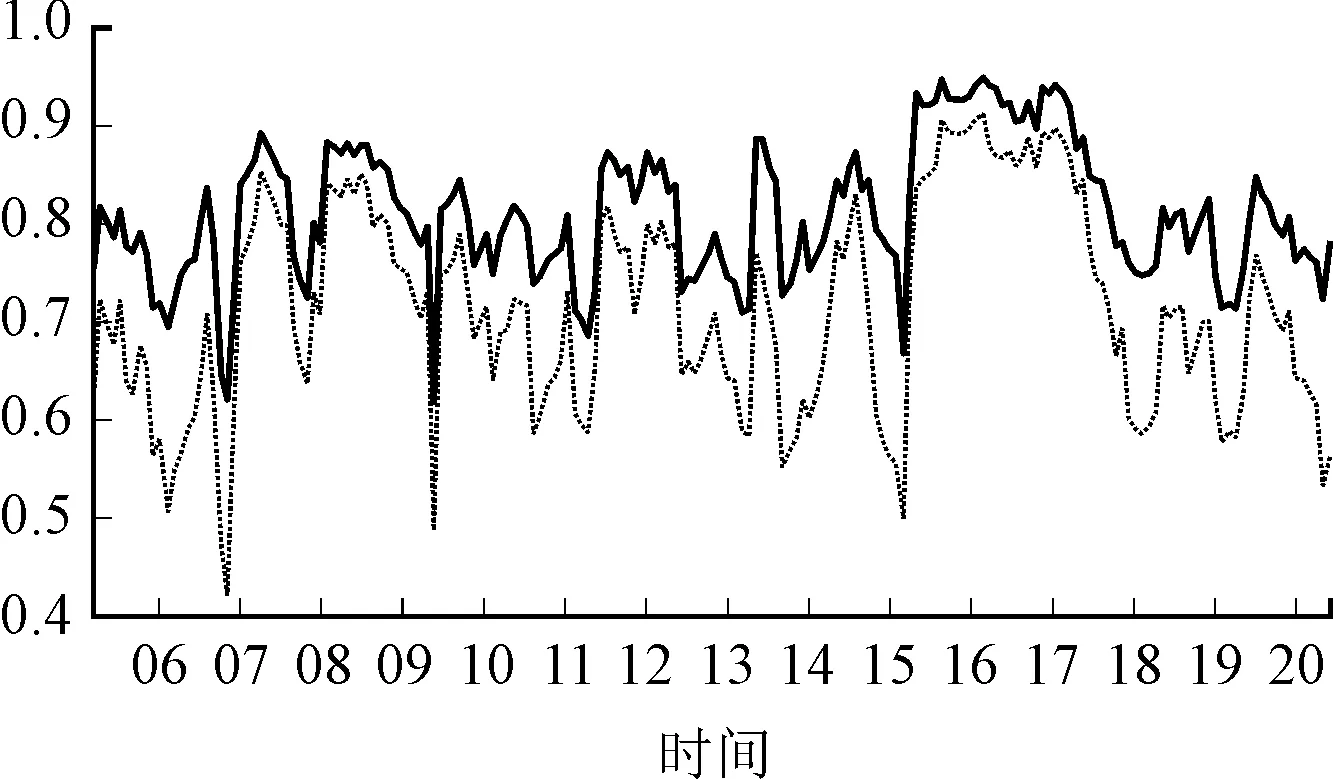

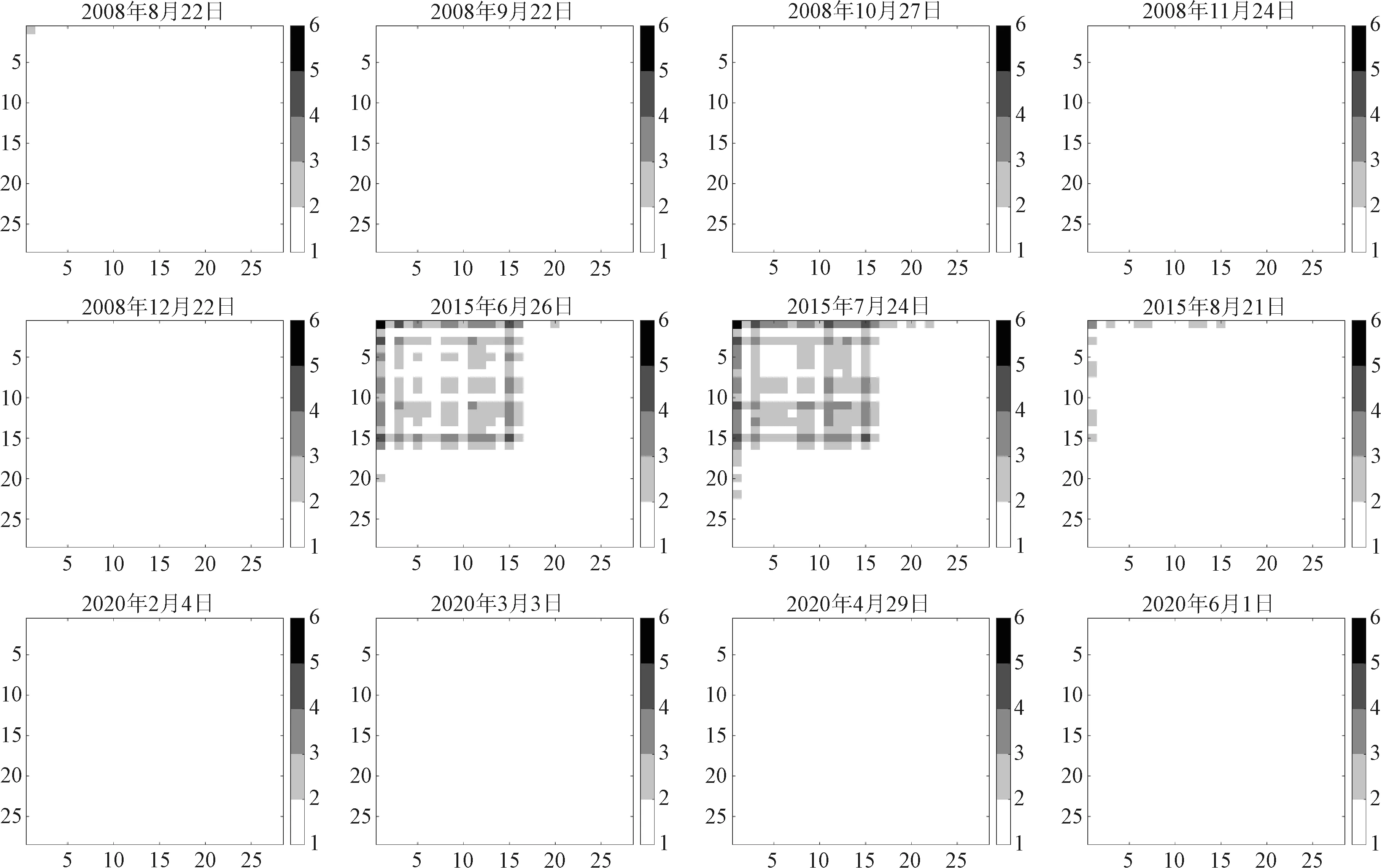

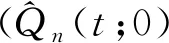

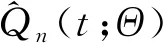

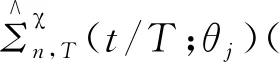

其次,对于一些mT∈0使得mT (9) 2.动态主成分分析 |j|≤mT (10) 最后,通过对式(10)进行傅立叶逆变换,可得公共部分的局部自协方差矩阵估计量为: (11) 3.VAR滤波 假设存在某一整数m使得n=m(q+1),则m个自回归模型为: (12) (13) 为Znt(t/T)的估计值。 4.主成分分析 (14) 1≤j≤q (15) 因此,脉冲响应函数的估计量为: (16) 该部分运用tvGDFM模型实证分析2008年金融危机、2015年股灾和2020年新冠肺炎疫情等不同时期中国股市行业间关联性及风险溢出异同,并根据2008年金融危机和2015年股灾事件期间的关联性水平构建中国股市系统性金融风险动态预警系统。 沪深300指数是整体反映中国股市运行情况的综合性股价指数,因此本文选取该指数作为中国股市整体运行情况的指标。在分行业指标选择上,本文借鉴以往研究[6],选取申万一级行业指数(共28个行业指数,即n=28)研究行业间关联性及系统性风险。上述相关指数数据均来自于Wind数据库。为方便后续实证分析,本文将28个行业指数进行编号,见表1。 表1 申万一级行业指数分类 由于沪深300指数以2004年12月31日为基准日,因此各指数样本由2005年1月4日至2020年9月1日的日度数据构成,共3 808个观测值,即T=3 808。在日内波动率计算上,本文借鉴Brownlees和Gallo、Barigozzi等的研究方法[19-20],对28个行业指数以日内调整对数区间的形式作为对数波动率的代理变量,即: (17) 其中,pit,high和pit,low分别为指数最高价和最低价的对数形式。 根据式(9),谱密度矩阵的估计量为: (18) 其中,MT/2≤t≤(T-MT/2);θj=πj/mT;|j|≤mT。根据中国股市交易机制,MT和mT分别设定为MT=22(月交易天数),mT=5(周交易天数)。 (19) 传统的AIC、BIC等信息准则并不适用于tvGDFM模型的因子个数选择。因此,本文运用Hallin和Liška针对广义动态因子模型构建的信息准则来确定因子个数[21],即: (20) 图1 qmax=19的准则 (三)联动性(Co-movement)和时变性(Time-variation)分析 金融关联性具有两种特征:联动性和时变性。因此,联动性和时变性分析是运用tvGDFM模型研究行业间关联性和风险溢出的前提。 1.联动性分析 图2 公共因子解释的方差份额 图2是公共因子解释的方差份额(其中,虚线代表第一个公共因子;实线代表前两个公共因子)。从图2中可看出,第一个公共因子解释的方差份额在0.4至0.9之间,前两个公共因子解释的方差份额在0.6至0.95之间。因此,随着公共因子个数的增加,其解释的方差份额会增加(但由于上述IC信息准则的约束,公共因子个数不会无限增加)。第一个和前两个公共因子解释的方差份额随时间的走势基本相同,表明中国股市整体存在较强的联动性。 2.时变性分析 运用2008年金融危机、2015年股灾和新冠肺炎疫情等事件期间的样本协方差矩阵滚动估计值对股市进行时变性分析。图3是根据28个行业构成的28×28样本协方差矩阵的滚动估计值绘制的热图。 图3 28×28样本协方差矩阵滚动估计值构建的热图 从图3可知,在2008年金融危机期间的四个滚动样本时间点上,28个行业样本协方差矩阵元素值整体上小于4,且在2008年9月22日时间点上整体元素值最大,表明在2008年9月份中国股市行业间时变关联性最强。在2015年股灾期间,28个行业之间(尤其是编号位于前15的行业)的样本协方差值相较于2008年金融危机期间整体大幅增加,股市时变关联性比2008年金融危机期间更高。在2020年新冠肺炎疫情期间,行业间的滚动样本协方差估计值较小(均小于2),表明在政府宏观调控措施下,此次金融系统外部因素的冲击未导致行业间关联性的大幅增加。在这三次事件中,样本协方差滚动估计值大小排序为:2015年股灾事件>2008年金融危机>2020年新冠肺炎疫情。2008年国际金融危机对中国股市的风险传染途径是美国房地产市场危机→美国股市→中国股市(即外部市场→中国股市),2020年新冠肺炎疫情对中国股市风险传染途径为外部公共卫生事件→中国股市,而2015年股灾事件则是股市内部因素引起的。从中国资本市场的发展现状来看,目前中国资本市场仍不成熟和发达,股票市场结构不合理,股市投资者结构也是扭曲的。这导致中国股票市场存在过度投机、市场主体行为不规范等现象,难成为“国民经济的晴雨表”,而且与发达的资本市场机构投资者占主流相比,由于中国A股市场上个人投资者占绝大多数,市场更容易受到情绪波动影响,因此监管部门应警惕股市泡沫等内部因素再次引发中国股市系统性风险。 在tvGDFM模型中,市场冲击的关联性测度是基于n×n估计矩阵: (21) Ⅲ.特定频带(Θ⊂[0,π])的谱关联性矩阵:衡量2π/θj(θj∈Θ)期间市场冲击对行业关联性的影响,即: (22) 其中,|Θ|为频带的大小。 图4是根据市场冲击的瞬时关联性矩阵绘制的热图,反映在选定日期市场冲击对股市关联性的瞬时影响。从图中可看出,在2008年金融危机和2020年新冠肺炎疫情期间市场冲击的瞬时关联性值均小于2,表明这两次事件中市场冲击对股市的瞬时影响较小;而在2015年股灾事件中,在编号位于前15(农林牧渔至商业贸易)的行业上,市场冲击的瞬时影响相较于2008年金融危机和2020年新冠肺炎疫情期间具有明显增强(市场冲击的瞬时关联性值大于2)。因这些编号的行业多为传统实体经济行业,因此在2015年股灾事件期间,市场冲击对股市瞬时关联性的影响多聚焦于传统实体经济行业。 图4 市场冲击的瞬时关联性 图5是根据市场冲击的长期关联性矩阵绘制的热图,反映在选定日期市场冲击对股市关联性的长期影响。可以看出,在2008年金融危机和2015年股灾期间,整个市场的冲击对股市长期关联性的影响大于瞬时关联性(见图4)。而且,通过与图3样本协方差矩阵热图的颜色深浅部分对比发现(以2015年股灾事件为例):部分行业的样本协方差滚动估计值大于市场冲击的长期关联性值(如建筑装饰、机械设备等),也存在部分行业的样本协方差滚动估计值小于市场冲击的长期关联性值(如农林牧渔等),这表明中国股市不同行业之间的关联性在长期会吸收或者可能放大市场冲击的时变效应。从金融风险管理理论来看,不同行业的抗风险能力不同。一些行业(如公共事业、传媒、军事工业等)由于其固有的行业属性,抗风险能力较强,市场冲击后这些行业的关联性水平在长期会下降,表现出吸收市场冲击的时变效应。然而,一些行业(如农林牧渔等)易受到国家宏观经济政策等因素的影响,其抗风险能力较差,市场冲击带来更为不确定的投资者情绪,使得这些行业的关联性水平在长期可能会上升,表现出放大市场冲击的时变效应。 图5 市场冲击的长期关联性 图和的Frobenius范数与沪深300指数走势 图7 谱关联性矩阵的Frobenius范数走势 (23) (24) (25) 其中,n=28(本文选取的是28个一级行业)。 在2008年金融危机期间,在28个一级行业中,农林牧渔、有色金属、纺织服装、轻工制造、房地产、休闲服务、电气设备、通信、汽车、机械设备等10个行业的相关性较弱,均显著超出整体市场平均关联性,存在正向风险溢出效应;而采掘、化工、钢铁、食品饮料、医药生物、公共事业、商业贸易、建筑材料、建筑装饰、国防军工、银行、非银金融等12个行业的关联性较强,均显著低于整体市场行业间平均关联性,存在负向风险溢出效应;其他行业与整体市场行业间平均关联性大致相同。 在2015年股灾事件期间,各行业之间的关联性及风险溢出又出现新的变化,具体表现为:农林牧渔、化工、有色金属、电子、食品饮料、纺织服装、医药生物、公共事业、交通运输、商业贸易等10个行业的相关性较强,均显著超出市场平均关联性,存在正向风险溢出效应;而采掘、钢铁、家用电器、轻工制造、综合、建筑材料、建筑装饰、电气设备、国防军工、计算机、传媒、通信、银行、非银金融、汽车、装备制造等16个行业间关联性较弱,均低于整体市场行业平均关联性,存在负向风险溢出效应。 通过对比2008年金融危机和2015年股灾期间的行业间风险溢出水平,我们发现在不同的系统性风险事件爆发期间,不同行业的风险溢出程度与整体市场行业间的平均风险溢出存在不同,因此不能通过对行业的刻板印象来防范化解股市系统性金融风险。 另外,在这两次系统性金融风险中,农林牧渔这一行业的风险溢出程度均为最高。从经济背景来看,农林牧渔行业具有很强的行业生产周期,且易受到国家政策的影响。在2008年金融危机前期,根据Wind数据统计显示,截至2008年6月2日,农林牧渔行业的动态市盈率达到38.57倍,位于各个行业动态市盈率之首,并且远远高于上证综合指数成分股和深证成分指数成分股的平均市盈率水平,存在估值过高现象,而中短期农产品价格未实现持续快速上涨,进而导致该行业在2008年金融危机期间的风险溢出水平最高。在2014年底,中国农林牧渔行业已暴露出一些问题,如农业上市公司业绩增长缓慢、中国农产品产能和库存较高等。2015年第一季度农林牧渔行业的利润增速放缓明显,第三季度的农业整体营业收入和净利润增速同比均有所下滑。这些因素使得农林牧渔行业在2015年股灾期间的风险溢出水平位于28个一级行业之首。 在2020年新冠肺炎疫情期间,通信行业存在正向风险溢出效应,银行、非银金融等行业存在负向风险溢出效应,但这些行业的溢出效应均小于2008年金融危机和2015年股灾事件的对应值,且其他行业间关联性与市场平均关联性基本相同。因此,从行业间关联性角度再次验证新冠肺炎疫情期间中国股市行业间关联性水平未达到爆发系统性金融风险事件的程度。 图8 平均绝对相位图 MT/2≤t≤(T-MT/2),|j|≤mT (26) 图8为平均绝对相位图,计算方式为:对于1≤i≤n, MT/2≤t≤(T-MT/2),θj=πj/mT (27) 本文运用tvGDFM模型实证分析中国股市行业间时变关联性及风险溢出程度,并以2008年金融危机和2015年股灾事件下的关联性水平构建中国股市系统性金融风险动态预警系统,进一步完善了中国金融关联性研究,对防范化解系统性金融风险具有重要意义。通过对比2008年金融危机、2015年股灾和2020年新冠肺炎疫情期间中国股市行业间时变关联性,本文得出如下结论:一是基于滚动样本协方差分析后发现,金融系统内部因素冲击会加剧行业间长期关联性,更容易产生系统性金融风险;二是依据市场冲击的长期关联性矩阵分析后发现,中国股市关联性在长期存在吸收或可能放大市场冲击的时变效应;三是通过系统性金融风险动态预警系统,验证在政府宏观调控下,此次新冠肺炎疫情这一外部公共卫生事件冲击并未导致中国股市爆发系统性金融风险事件;四是通过行业平均关联性和整体市场平均关联性的差异分析发现,农林牧渔行业在2008年金融危机和2015年股灾这两次系统性金融风险事件爆发期间的风险溢出程度最高;五是运用平均绝对相位图发现,新冠肺炎疫情期间中国股市行业间是同相的,不存在超前—滞后关系。 基于以上结论,本文提出如下政策建议:一是监管部门应重点关注股市内部因素冲击对行业间关联性的影响;二是由于中国股市关联性在长期存在吸收或者放大市场冲击的时变效应,因此对股市的宏观调控措施应着眼于长期角度,不可涸泽而渔;三是由于农林牧渔行业在近年来危机期间的风险溢出程度最高,因此应重点关注该行业的波动造成对整体行业的风险传染;四是尽管目前新冠肺炎疫情期间未产生系统性金融风险,但股市行业间依然呈现了同相关系,疫情期间应进一步加强对股市关联性的定量监测并有效防范股市系统性金融风险。

四、实证分析

(一)数据处理与模型参数设定

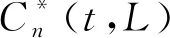

(二)因子个数选择

(四)市场冲击的关联性分析

(五)行业间关联性及风险溢出分析

(六)公共因子的动态影响

五、结论及政策建议