我国债券市场违约特征及相关建议

2021-05-11张言

张言

摘要:本文介绍了我国债券市场发行及存量情况,总结了债券市场的主要违约特征,分析了出现违约的原因,最后从完善信息披露制度、加强信用评级体系建设、健全债券违约处置机制、提升企业财务管理水平的角度,提出加强债券市场法治建设的相关建议。

关键词:债券市场 信息披露 投资者保护 违约处置

近年来,在我国债券市场高速发展的同时,债券违约事件频繁发生。笔者通过分析发现,债券违约的直接诱因主要是外部流动性紧张,与宏观经济环境变化、金融监管加强有较大关系。在债券违约常态化的背景下,持续加强债券市场法治建设,完善债券违约风险预警和处置机制,切实保护投资者利益,成为促进债券市场高质量发展的必由之路。

我国债券市场发行概况及违约特征

(一)发行及存量规模

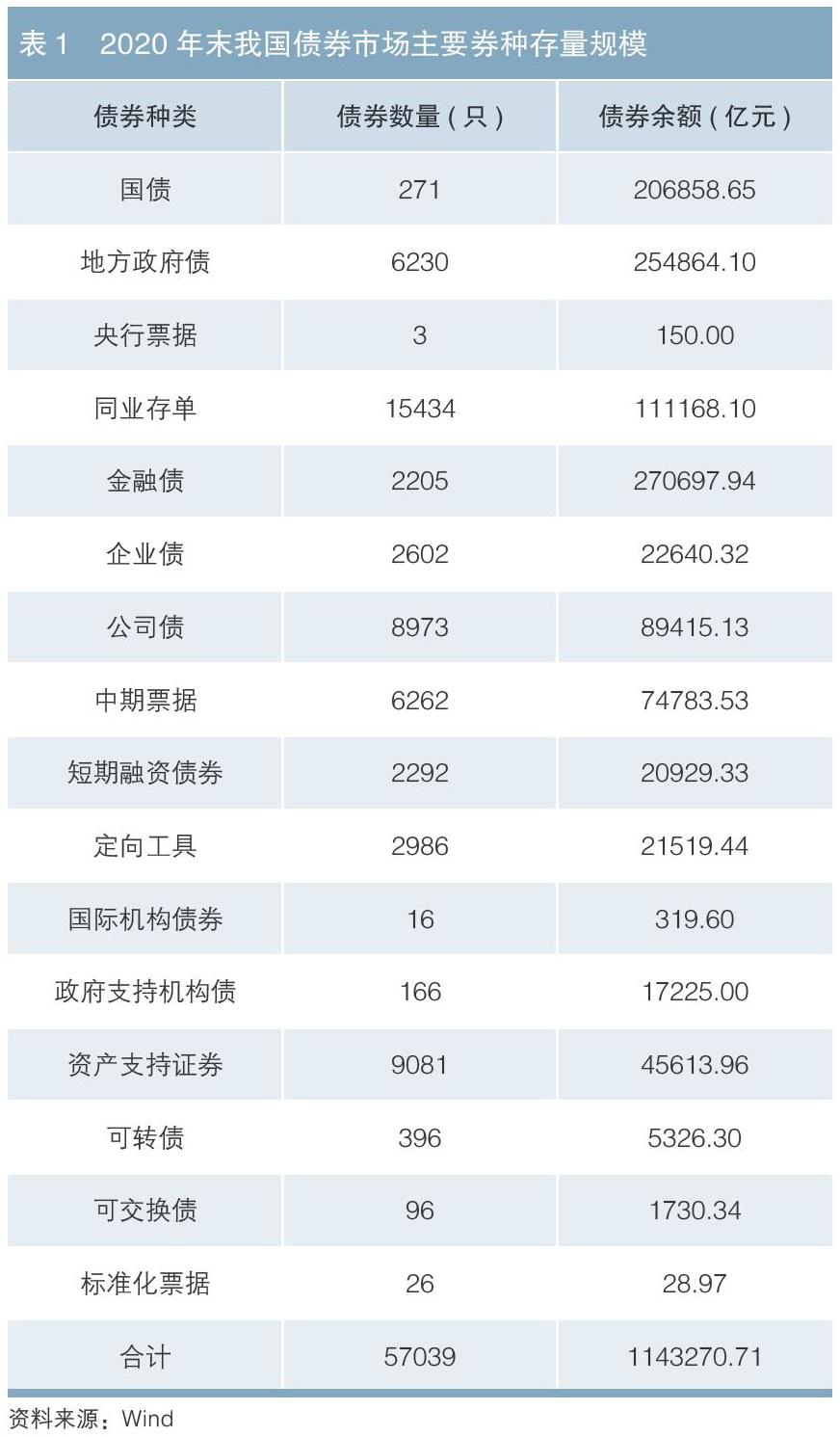

据万得(Wind)统计,截至2020年12月31日,我国债券市场主要债券存量规模达到114.33万亿元,存量债券数量达到57039只(见表1)。从近10年来债券市场的发行数据来看,债券的发行数量和发行额都呈现高速增长,在一定程度上缓解了企业融资难问题,为我国国民经济建设筹集了大量资金,债券市场服务实体经济的能力显著提高。

信用债市场是债券市场的重要组成部分。伴随着债券市场规模的不断壮大,信用债发行额总体保持上升态势(见图1),为众多发行人提供了直接融资渠道,推动了金融资源的优化配置。

(二)违约特征分析

1.总体违约情况

从违约债券数量来看,自2014年起我国债券市场出现公认的违约事件,当年有6只债券违约。2019年、2020年,我国债券市场分别有184只、145只债券违约,虽然2020年违约债券数量较2019年有所下降,但由于单只违约债券余额较大,因此2020违约债券金额较2019年更大,达到1647亿元(见图2)。

2.违约表现

2014—2020年,债券违约主要表现为提前未到期兑付、未按时兑付本金、未按时兑付本息、未按时兑付回购款、未按时兑付回售款和利息、未按时兑付利息等。其中,未按时兑付本息发生的次数最多,达到222次;其次是未按时兑付利息,达到133次(见表2)。

3.違约主体的性质和行业分析

2014—2020年,我国债券市场共有423家民营企业发生信用债违约,在违约债券发行主体中占比高达73.4%。但是近年来,地方国企和央企也出现多次违约事件,特别是2020年分别有22家地方国企和26家央企发生违约。2019—2020年,国企累计违约额从457.33亿元增长至1004.15亿元,累计违约率从0.21%增长至0.38%。此外,高评级违约主体也有增多趋势,从违约前一个月主体评级来看,2020年首次违约主体相对集中于AA级,其占首次违约主体总家数的27.59%,BBB及以下等级首次违约主体占比为17.20%。而在2019年及之前,违约主体则集中于 BBB及以下等级,其占首次违约主体总家数的26%,AA级首次违约主体仅占总家数的20.67%。可见,新增违约主体评级中枢有所上移。国企和高评级企业债券违约对债券市场的信心带来较大冲击。

从违约主体所在行业来看,2018—2019年,信用债违约主体所在行业排名前十的主要是传统周期性行业,如多领域控股、石油与天然气的炼制和销售、综合类行业、建筑与工程、食品加工与肉类、房地产开发等(见图3、图4)。2020年,互联网软件与服务业成为违约主体数量最多的行业(见图5)。值得注意的是,房地产行业合计违约本息金额较2019年有所上升,达到148.84 亿元。

债券违约的深层次原因分析

近年来,债券违约的诱因主要是外部流动性紧张,与宏观经济环境变化、金融监管加强等因素有较大关系。在外部融资环境较为宽松时,债券发行人和投资者往往风险偏好较高,发行人容易获得融资,投资者对一些高风险企业有一定的容忍度,在经济高速增长时,风险不容易爆发。但是,一旦经济形势发生变化,信用环境紧张,发行人难以通过再融资偿还旧债,其流动性不足就容易造成已发行的债券违约。

从违约主体的角度看,债务结构不合理也是债券违约的重要原因之一。部分发行人过分依赖短期负债,特别是一些中小民营企业融资渠道窄、融资成本高,一旦资金在某个流转环节出现问题,企业很难在短时间内募集到足够的资金,因资金链断裂形成债券违约。

此外,也有债务人道德风险引发的违约。2020年发生的多起国企债券违约事件并非由于发行人还款能力不足,而是相关发行人存在道德风险。与还款能力不足而无法偿还债务的违约事件相比,恶意违约事件对市场诚信的冲击更大。

此外,债券违约风险预警机制和处置机制不完善也是近年来违约高发的原因。目前我国债券存续期信息披露质量不高,评级机构的警示作用不强,投资者很难及时发现进而化解风险。在债券违约处置方面存在的问题有:处置能力有限,处置经验不足;违约债券诉讼处置流程长,执行效率低;司法机关对违约债券的案件处理经验不足,影响审判效率等。处置机制不完善,导致无法对违约主体形成有效约束,增加了相关主体恶意逃废债的可能性。

对加强债券市场法治建设的建议

(一)完善信息披露制度

市场参与者无法及时、准确地发现违约风险,往往是因为债券市场信息披露不及时和不清晰。建议健全债券市场的风险约束体系,完善信息披露制度,提高对发行人的信息披露要求,加大对虚假信息披露的惩罚力度。

(二)加强信用评级体系建设

目前,我国信用评级机构的评级警示作用不强。建议建立并完善更加有效的评级机制,强化行业监管,提高信用评级的公正性、时效性、全面性,以真实反映债券发行人的偿债能力和偿债意愿。此外,应推动我国信用评级体系与国际接轨,进一步提高信用评级水平。

(三)健全债券违约处置机制

提高违约债券处置效率,积极防止风险外溢和传染,将有助于债券市场平稳发展。建议管理部门通过建立和完善违约债券流转交易市场,让不良资产处置机构积极参与违约债券处置方案的设计和执行等方式,提高违约债券的流动性。完善的破产清算机制可以从法律和道德的角度加强对发行人的约束,起到降低企业债券违约风险的作用。建议健全企业破产清算制度,规定债权人拥有优先受偿权,以此保护债券持有人的合法权益。建议司法机构明确破产管理人及时确认债权、持续进行信息披露等义务,确保诉讼程序能够及时进行。

(四)提升企业财务管理水平

债券发行人应制定合理的财务规划,形成健康的资产负债结构。管理者应考虑企业的实际情况,合理负债,避免过度融资。应提高自身财务管理水平,合理搭配不同类型和不同期限的融资产品,降低对短期负债的依赖。企业还应加强道德约束,消除侥幸心理,杜绝各种逃废债行为。

作者单位:成都农商行投资银行部

责任编辑:印颖 刘颖

参考文献

[1]程秋君. 地方国企债券违约增多的深层动因及对策思考[J]. 中国银行业, 2020(12):50-51.

[2]冯果, 张阳. 债券违约处置的法治逻辑[J]. 中国金融, 2020(23):45-46.

[3]卢先兵, 崔海花. 2020债券违约启示录:关注焦点从民企转国企,“信仰”碎了一地[N]. 21世纪经济报道, 2021-1-15.

[4]彭叠峰, 程晓园. 刚性兑付被打破是否影响公司债的发行定价?——基于“11超日债”违约事件的实证研究[J]. 管理评论, 2018, 30(12): 3-12.

[5]吴小平. 关于当前债券违约风险的思考与建议[J]. 中国金融家, 2018(11): 131-132.

[6]张浩. 我国信用债市场风险的特征、影响及对策研究[J]. 南方金融, 2018(01): 57-67.

[7]庄永友. 我国违约债券处置问题浅析[J]. 债券,2020(12):35—37.