宏观审慎政策与货币政策协调搭配研究

2021-04-25徐卓刘冬冬

徐卓 刘冬冬

摘 要:健全货币政策和宏观审慎政策双支柱调控框架是我国金融领域改革的重要任务。在此背景下,本文将资本缓冲率纳入DSGE模型对宏观审慎政策与货币政策协调搭配进行研究。结果发现:实体经济风险与金融风险存在显著的互动关系;从政策效果看,同时考量实体经济风险和金融风险的政策搭配最优,仅考量金融风险的政策搭配次之,中央银行仅执行货币政策效果最差。因此,我国宏观审慎政策的制定应同时将实体经济风险和金融风险纳入政策视野。

关键词:宏观审慎政策;货币政策;实体经济风险;金融风险;DSGE模型

中图分类号:F822.0 文献标识码:A

文章编号:1000-176X(2021)02-0062-10

一、引 言

2008年全球金融危机后,政策制定者和研究者认识到货币政策仅盯住通货膨胀并不能保持金融体系稳定。金融风险的顺周期波动以及风险的跨部门传导会对宏观经济和金融稳定产生冲击,甚至会引发系统性风险。中央银行制定宏观审慎政策主要是应对这类问题。当前,随着金融与宏观经济之间关系日益深化和复杂化,保持经济金融领域不发生系统性风险,对我国经济平稳健康发展具有重要意义。为了应对潜在的经济金融风险的影响,我国将健全货币政策和宏观审慎政策双支柱调控框架作为金融领域改革的重点任务。在此背景下,本文对宏观审慎政策与货币政策的协调搭配进行研究。

现有相关研究对我国双支柱调控框架的构建发挥了重要作用。但是,仍有一些问题没有得到重视。Grosse和Schumann[1]、Ferreira和Nakane[2]与蒋海等[3]对银行资本缓冲进行研究,发现银行资本缓冲具有宏观审慎的作用,但是国内学者很少在DSGE模型下探讨资本缓冲的逆周期作用。并且不同风险重点影响的领域不同,将不同风险混同会难以据此制定有效的应对方案,然而现有文献很少对实体经济风险与金融风险进行划分。2008年全球金融危机前,宏观经济分析框架很少考量金融因素。但在此之后,宏观经济分析越来越注重金融因素的作用,并且宏观审慎政策工具盯住不同种类风险因素可能具有不同的政策效果。基于此,本文将经济风险划分为实体经济风险和金融风险,构建包含盯住实体经济风险和金融风险的资本缓冲率的DSGE模型,根据数值模拟结果对实体经济风险与金融风险的互动关系进行分析,并根据选择指标的不同,比较各种政策组合搭配的效果。

与现有宏观审慎政策与货币政策协调搭配文献相比,本文主要有三点学术贡献:一是将资本缓冲率作为宏观审慎政策工具纳入DSGE模型中,对政策搭配效果进行研究。二是将经济风险化分为实体经济风险和金融风险,对两种风险的互动關系进行分析,并从经济波动和家庭福利两个层面分析宏观审慎政策与货币政策搭配的有效性。三是本文结论为我国构建包含实体经济风险和金融风险的货币政策和宏观审慎政策双支柱调控框架提供了理论证据。

本文其余部分的结构安排如下:第二部分就宏观审慎政策工具有效性、货币政策与宏观审慎政策关系、金融加速器以及2008年金融危机后注重金融因素的文献进行梳理;第三部分构建包含资本缓冲率的DSGE模型;第四部分是对模型数值模拟结果的分析;第五部分是结论和政策建议。

二、文献综述

2008年全球金融金融危机至今,出现大量关于宏观审慎政策的研究,这些研究主要集中在两个方面:一是关于宏观审慎政策工具有效性的研究。二是关于宏观审慎政策与货币政策关系的研究。关于宏观审慎政策工具有效性的研究,Lim等[4]、方意[5]与叶欢[6]主要根据宏观审慎政策工具是否具备逆周期调控与降低经济波动的效果判断政策工具的有效性。还有一些学者根据宏观审慎政策工具对社会福利的影响情况判断工具的有效性,这部分研究主要体现在货币政策与宏观审慎政策关系的研究中。关于货币政策与宏观审慎政策关系的研究。一些学者发现二者的影响范围不同,如Shin[7]指出,宏观审慎政策针对的是特定部门和实践,而货币政策更加广泛地影响风险承担。一些学者发现两者作用目标不同,如王爱俭和王璟怡[8]、Meeks[9]与Martinez-Miera和Repullo[10]指出,宏观审慎政策适用于金融稳定,货币政策适用于宏观经济目标更加有效。还有一些学者对二者单独执行和协调执行进行研究,如Borio[11]认为,仅依靠宏观审慎政策来解决长期金融稳定问题是徒劳的,宏观审慎政策只是解决方案的一部分,还需要与货币、财政和其他政策进行协调。Svensson[12]指出,在不同时期货币政策和宏观审慎政策选择单独执行还是协调执行的情况不同,在经济平稳时期,两种政策应该单独执行,在危机时期应该协调执行。

关于金融加速器的研究。Bernanke等[13]发现,由于信息的不对称性特征,金融系统会放大外生冲击对宏观经济波动的影响。该研究使用的模型被称为金融加速器(BGG)模型。Christiano等[14]发现,风险冲击可以解释美国经济波动超过50%的部分。而近年来,金融加速器作为放大经济波动的因素受到我国学者的重视,如刘晓光和张杰平[15]与梅冬州等[16]将其应用于中国经济问题的研究。

全球金融危机后,将金融因素纳入宏观经济分析框架是宏观分析的主流。Gertler和Kiyotaki[17]将金融摩擦引入新凯恩斯模型框架下研究外生冲击对宏观经济的影响。Tayler和Zilberman[18]研究了在金融冲击和实体经济冲击下,货币政策与宏观审慎政策的搭配问题。曹永琴和李泽祥[19]、马勇等[20]与马勇和谭艺浓[21]指出,货币政策不能单单盯住实体经济因素,还应该盯住金融因素。

现有研究文献对我国构建货币政策和宏观审慎政策双支柱调控框架作出了贡献,但仍有一些问题没有得到重视。DSGE模型作为主流宏观经济模型,国内学者很少在此框架下分析资本缓冲率的宏观审慎效果,并且很少重视对实体经济风险和金融风险划分。,对实体经济风险和金融风险的划分,将有利于制定更加有效的风险应对方案。基于此,本文将经济风险划分为实体经济风险和金融风险,同时设定资本缓冲率盯住实体经济风险指标和金融风险,进而对宏观审慎政策与货币政策协调搭配进行研究,以期能够有益于我国健全货币政策和宏观审慎政策双支柱调控框架。

三、理论模型的基本框架

本文DSGE理论模型的基本框架是在BGG模型基础上进行的扩展,并借鉴了Christiano等[14-22]对于风险冲击的研究成果,主要是引入了盯住实体经济风险和金融风险的资本缓冲率的宏观审慎方程。模型中包括家庭、金融机构、企业家、中间品生产商、最终品生产商、财政部门和中央银行等七个经济主体。在外生冲击下,各主体根据效用和收益最大化原则或既定规则调整各自的行为决策,最终劳动市场、资本市场、金融市场和商品市场全部出清,市场达到均衡状态。

(一)企业家与金融机构

假定市场中企业家i的投资行为受到异质性生产率ωi,t的冲击,ωi,t服从对数正态分布,σt是对数的标准差。σt上升会使企业家的投资遭受损失,因而定义σt为风险冲击, Christiano等[14]指出企业家将原始资本转为有效资本,这个转变过程是以异质不确定性为特征的,并将这种不确定性的程度称作风险。不确定性程度的加大即为风险冲击。为了阐明风险的含义,他们指出原始资本变成高效资本,还是变得一文不值很大程度上取决于机会。并服从AR(1)过程,与多数文献的设定一样,下文生产技术冲击、政府购买冲击和名义利率冲击都服从经典的AR(1)过程,不再赘述。其形式如下:

为了维护金融稳定,本文构建宏观审慎政策模型。借鉴Sylvain和Jean-Marc[23]的建模思路,引入资本缓冲率gt作为逆周期调节的宏观审慎政策工具。并且将风险分为金融风险和实体经济风险,用信贷增长率衡量金融风险,用企业家面临的杠杆率增长衡量实体经济风险。选取信贷增长率作为衡量金融风险的理由如下:一是信贷增长率具有较强的顺周期性,在金融危机期间,它会放大金融体系的不稳定性。二是相比其他金融指标,信贷增长率具有易于观察和衡量的特性。三是巴塞尔协议Ⅲ也建议在高于平均信贷增长率期间增加一个反周期资本缓冲[24]。企业家面临的杠杆率(实体经济杠杆率)作为衡量实体经济风险的指标已经被学界广泛接受。本文中也对货币政策盯住实体经济杠杆率和信贷增长率进行了研究,得出结论如下:货币政策应盯住通货膨胀缺口和产出缺口,不应盯住杠杠率和信贷增长率,这一结果与马勇和陈雨露[25]的结论一致。并且在下文的政策搭配研究中,货币政策均是盯住通货膨胀缺口和产出缺口的经典泰勒规则形式。宏观审慎规则设定如式(2):

这里假定金融机构不产生利润,在资本缓冲率的限制下,根据银行零利润条件,资本缓冲率的引入会导致风险溢价上升,进而对企业借贷成本产生影响。并且资本缓冲率的引入,在求解本文DSGE模型稳态时,需要较大篇幅编程求解,具体编程代码留存备索。金融机构将从总储蓄Bt+1/1-gt中每期提供信贷量Bt+1給企业家,银行的零利润条件需满足式(3):

(二)家庭

家庭的效用由消费Ct、劳动Lt和持有的现金余额Mt决定,无限期效用贴现表示为:

(三)资本品生产商

资本品生产商利用原有资本和当期投资生产新的资本品。此外,由于在模型中有成本的资本积累,会放大资产价格和净值等变量之间的内部联动,使得不同政策环境下的政策效应差异更加显著,因此,本文构建了有成本的资本积累方程如下:

(四)代表性厂商

1.最终品生产商

最终品生产商采用Dixit-Stiglitz方式整合中间品生产商j生产的商品,生产最终消费品。整合方式如下:

2.中间品生产商

假设中间品生产商采用经典的柯布-道格拉斯函数进行中间商品生产,生产函数表达式为:

通过对成本最小化问题求解,可得中间品生产商最优决策条件需满足以下两式:

结合最终厂商对中间商品的需求,对中间品生产商的生产函数进行加总处理可得下式:

(五)财政部门、中央银行与市场出清

1.财政部门

政府购买消费冲击遵循如下形式:

2.中央银行

中央银行锚定通货膨胀缺口和产出缺口制定货币政策,即采用Taylor规则,形式如下:

3.市场出清

在竞争均衡时,所有最优化条件得到满足,市场出清对应的条件如下:

四、参数校准与数值模拟分析

(一)参数校准

参数校准以近年来文献中研究我国经济问题时使用的参数为主,主要参数的校准结果整理如表1所示。文中未解释的参数如下:α是资本要素对产出的贡献率,β是贴现因子,η是消费的惯性系数,υ和τ分别是劳动和现金余额在家庭效用中所占的权重,χ是Frish劳动供给弹性的倒数,是不可调整价格厂商的比重,εp是不同中间品的替代弹性系数,δ是季度资本折旧率,ψ是投资转化参数,γ是企业的存亡率,θ是金融风险指标与实体经济风险指标之间的平滑系数,φ为宏观审慎系数。ρa、ρn、ρσ、ρg为相应的平滑系数,ρπ和ρy分别为利率对通货膨胀和产出缺口的反应系数。

(二)数值模拟分析

本文构建的DSGE模型通过Dynare软件进行编程求解。Dynare求解DSGE模型关键一步是对变量稳态值的计算,限于篇幅原因,留存备索。

1.实体经济风险与金融风险互动关系分析

货币政策冲击和风险冲击对实体经济风险和金融风险影响较为频繁,这里重点分析货币政策冲击下和风险冲击下实体经济风险与金融风险的互动影响关系。与货币政策冲击和风险冲击的分析相似,生产技术冲击、政府购买冲击下实体经济风险与金融风险互动关系不再分析。模型的数值模拟在θ=1条件下进行,即宏观审慎政策遵循普通的宏观审慎规则。

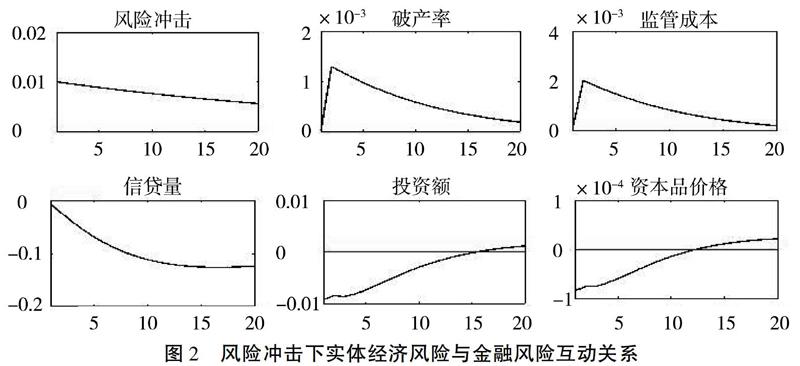

首先,货币政策冲击下实体经济风险与金融风险的互动关系如图1所示。

由图1可知,中央银行降低名义利率使得企业的实际借贷成本下降,企业家会通过增加信贷量来增加投资,进而会导致企业家杠杆率上升。同时,企业家破产率下降使得金融机构监管成本下降,金融机构放贷意愿更强。并且随着投资增加,资本品价格上升进而影响企业家净资产,企业家的借贷能力加强,金融机构放贷意愿进一步增强。在企业家加杠杆需求上升和金融机构信贷供给意愿加强的正反馈过程中,实体经济风险和金融风险在相互传导中上升。这一结论也印证了宽松的货币政策加剧了金融脆弱性的观点。

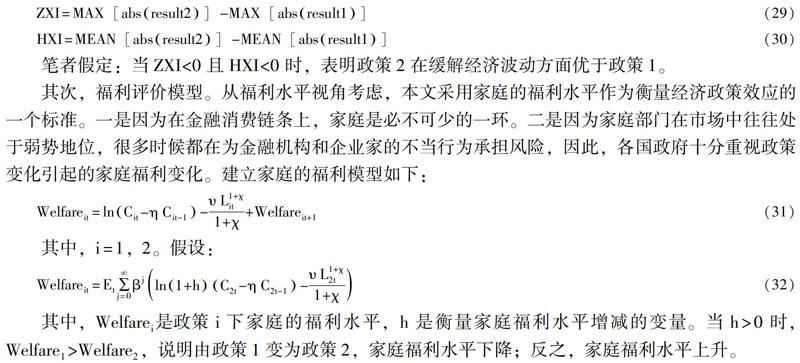

其次,风险冲击下实体经济风险与金融风险的互动关系如图2所示。

由图2可知,原始资本转变为有效资本的不确定性程度上升,这将导致经济体中企业家破产率上升,进而使得金融机构监督成本上升,导致金融机构收紧信贷降低违约风险。与该结果相印证,Baker等[26]发现,经济政策不确定性指数与实际宏观经济变量有显著的负向关系。实体经济风险和金融风险的互动过程并不会就此停止。伴随着信贷量的减少,企业投资额会随之下降。投资额的下降会进一步引起资本品价格下降,由于信息不对称,金融机构放贷意愿会不断下降。这会导致经济下滑,进而引发企业家破产率和金融机构的监管成本上升。金融风险与实体经济风险间的正反馈循环,会使较小的外部风险冲击经过实体经济和金融部门的相互传导,形成较大的经济金融风险。

2.政策搭配效应分析

首先,经济波动指标。从经济波动视角考虑,货币政策和宏观审慎政策均具有减轻经济波动的特性。下文构建纵向指标ZXI和横向指标HXI衡量这些特性,使其能够在不同政策搭配下进行政策效应的比较。

向量result1和result2分别表示政策1和政策2下对应脉冲响应的结果,absresult1表示对向量result1各个分量取绝对值,MAXresult1表示取向量result1分量的最大值。MEANresult1表示取向量result1分量的平均值,其能够尽可能多地保留result1的信息。纵向指标ZXI描述两种政策环境下经济变量偏离稳态最大幅度的差异;横向指标HXI描述两种政策环境下经济变量偏离稳态平均幅度的差异。

笔者假定:当ZXI<0且HXI<0时,表明政策2在缓解经济波动方面优于政策1。

其次,福利评价模型。从福利水平视角考虑,本文采用家庭的福利水平作为衡量经济政策效应的一个标准。一是因为在金融消费链条上,家庭是必不可少的一环。二是因为家庭部门在市场中往往处于弱势地位,很多时候都在为金融机构和企业家的不当行为承担风险,因此,各国政府十分重视政策变化引起的家庭福利变化。

建立家庭的福利模型如下:

其中,Welfarei是政策i下家庭的福利水平,h是衡量家庭福利水平增减的变量。当h>0时,Welfare1>Welfare2,说明由政策1变为政策2,家庭福利水平下降;反之,家庭福利水平上升。

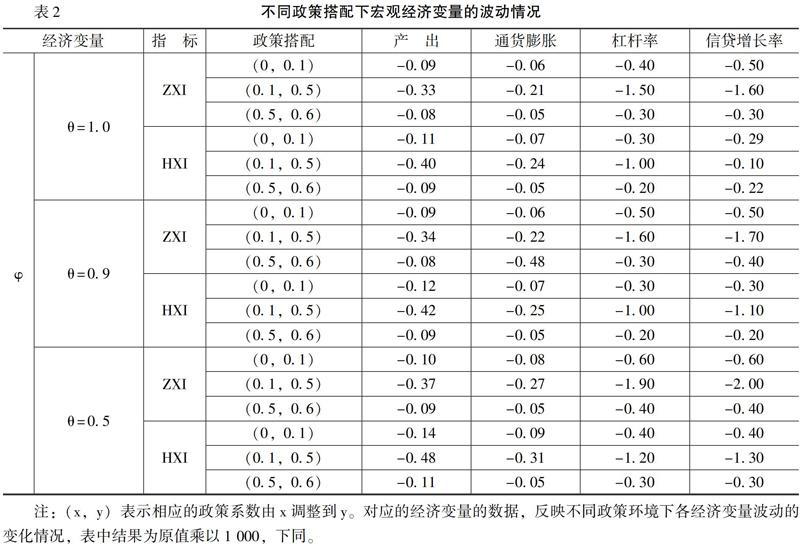

最后,结果分析。基于前文构建的DSGE模型、经济波动指标以及福利评价模型,计算不同政策下宏观经济变量波动情况结果如表2所示,计算家庭福利增进情况结果如表3所示。表2和表3的结果均是在货币政策一单位冲击基础上,通过调整宏观审慎系数得到。

由表2和表3可知:

第一,对宏观审慎政策与货币政策搭配进行分析。在表2中,当宏观审慎系数φ=0时,表示政策搭配不含宏观审慎政策工具,φ≠0表明政策搭配含有宏观审慎政策工具。在θ=1.0对应的行栏中,比较纵向指标ZXI栏(0,0.1)和横向指标HXI栏(0,0.1),可以发现产出、通货膨胀、杠杆率和信贷增长率对应的值都为负数,说明政策的变化使得各经济变量波动情况都呈现减轻趋势。并且比较宏观审慎系数φ在(0,0.1)、(0.1,0.5)和(0.5,0.6)调节可以发现,随着宏观审慎政策的收紧,宏观审慎政策与货币政策的搭配抚平经济波动效应得到加强。这表明,中央银行执行纳入宏观审慎政策的政策组合与仅执行货币政策相比能够更好地减轻经济波动。由表3可知,从不同政策环境下家庭福利水平变化分析,当θ=1.0时,φ在(0,0.1)调节,对应的h值为负值,表明家庭的福利水平增加,并且随着φ在(0,0.1)、(0.1,0.5)、(0.5,0.6)调节,家庭福利水平呈现增进趋势。这表明纳入宏观审慎政策的政策组合相比较无宏观审慎政策的政策组合,更能够提升家庭福利水平。由此可得以下结论:

结论1:从福利水平和经济波动两个角度分析,在风险冲击下,纳入宏观审慎政策的政策搭配有助于减轻经济波动和提升家庭福利水平。

第二,对扩展型宏观审慎政策与货币政策搭配进行分析。根据前文构建的扩展型宏观审慎政策模型,当θ=1.0时,宏观审慎政策工具仅盯住信贷增长率,未盯住实体经济杠杆率;当θ=0.9时,宏观审慎政策工具既盯住信贷增长率,也盯住实际经济杠杆率。由表2可知,宏观审慎系数φ在(0,0.1)调节,对θ=1.0和θ=0.9两栏中产出、通货膨胀、杠杆率和信贷增长率波动变化进行比较可以发现,在纵向指标ZXI和横向指标HXI两方面,θ=0.9栏对应的各经济变量波动减轻情况高于θ=1.0栏的结果。这表明,在风险冲击下,将实体经济杠杆率纳入宏观审慎政策工具盯住对象的政策搭配,相较于宏观审慎政策工具仅盯住信贷增长率的政策搭配,能够更好地抚平经济波动。由表3可知,当φ在(0,0.1)调节,将θ=1.0與θ=0.9栏进行比较,可以发现将宏观审慎政策工具同时盯住信贷增长率和实体经济杠杆率的政策搭配比仅盯住信贷增长率的政策搭配,能够更好地提升家庭福利水平。由此可得以下结论:

结论2:根据福利水平增进和经济波动的减轻情况分析,在风险冲击下,扩展型宏观审慎政策与货币政策搭配优于仅盯住信贷增长率政策搭配。

第三,在经济波动和福利水平效应评估中添加θ=0.5组,检验模型结果的稳健性。由表2可知,φ在(0,0.1)调节,将θ=1.0与θ=0.5栏进行比较,从横向指标和纵向指标可以发现,θ=0.5栏各经济变量波动减轻的情况高于θ=1.0栏。并且随着φ在(0,0.1)、(0.1,0.5)和(0.5,0.6)调节,可以发现在抚平经济波动方面,扩展型宏观审慎搭配优于仅盯住信贷增长率的政策搭配。由表3可知,当θ=0.5时,φ在(0,0.1)调节,家庭福利是增进的,并且福利水平的增进要高于θ=1.0对应的情况。

对当θ=0.5,φ在(0.5,0.6)调节,家庭的福利水平下降。可以看出当宏观审慎系数φ的变化从(0.5,0.6)变为(0.3,0.5)时,根据表3可知,代表性家庭福利水平依然是增进的。同时可以发现φ调节是存在一定的适当范围的。由此可得以下结论:

结论3:在减轻经济波动和增进福利水平方面,纳入宏观审慎政策的政策搭配优于中央银行仅执行货币政策的情况,而扩展型宏观审慎政策与货币政策搭配优于仅盯住信贷增长率的政策搭配。

五、结论与政策启示

2008年全球金融危机爆发后,政策制定者和研究者认识到货币政策仅盯住通货膨胀并不能保持金融体系的稳定。金融风险的顺周期波动以及风险的跨部门传导会对宏观经济和金融稳定产生冲击,甚至会引发系统性风险。健全货币政策和宏观审慎政策双支柱调控框架是我国金融领域改革的重点任务。在此背景下,本文将资本缓冲率纳入DSGE模型对宏观审慎政策与货币政策协调搭配进行研究。通过本文分析得到主要结论如下:一是实体经济风险与金融风险存在显著的互动关系。二是在增进福利水平和减轻经济波动两方面,盯住金融风险的政策搭配优于中央银行仅执行货币政策的情况。这表明将宏观审慎政策纳入我国中央银行调控政策领域具有积极意义。三是同时盯住金融风险和实体经济风险的政策搭配优于仅盯住金融风险的政策搭配。因为前者更好地减轻了通货膨胀和产出的波动,更好地降低了金融风险和实际经济风险,更好地提升了家庭福利水平。这表明我国制定宏观审慎政策时应同时将实体经济风险和金融风险纳入政策视野。本文的结论有益于我国健全货币政策和宏观审慎政策双支柱调控框架的金融改革实践。

本文的政策启示如下:一是宏观审慎政策与货币政策搭配时,应该注意不同政策工具适应不同的锚,选择合适的锚有助于提升二者协调搭配防控风险的能力。随着金融开放步伐的加快以及金融与实体经济联系越来越紧密,金融和实体经济系统性风险来源更加复杂。准确识别各种风险特征,进而有针对性地选取宏观审慎政策工具和货币政策工具,在实现经济与金融稳定目标的同时,也能够使得金融更好地服务实体经济。尽管本文从理论上证明货币政策工具实施仅应该盯住产出缺口和通货膨胀,但是当经济体资产价格剧烈波动时,货币政策的调控目标是否应该纳入资产价格,或者将其交予宏观审慎政策调控抑或是其他方式,有待理论和实践进一步探索。

二是强化实体经济风险与金融风险相互传导的意识,政策的制定者在制定宏观审慎政策过程中,应该统筹经济体各部分的风险构建风险防护网,强化对各种风险的判断与识别,发挥逆周期宏观审慎政策工具以点带面防控经济金融风险。同时,我们应该深化对金融风险与实体经济风险互动的研究。不仅需要从宏观层面研究金融与实体经济风险互动的规律,还应该从部门间和行业间对此进行研究。政策制定者掌握金融风险和实体经济风险相互传导的规律,可以更有效地制定政策阻隔风险传导。

三是创新宏观审慎政策工具。在现有的宏观审慎政策工具的基础上,应注意实体经济与金融领域出现的新变化与新发展,与时俱进地探索更有针对性的政策工具。一些研究发现近年来短期跨境流动资本对我国经济的冲击影响越来越大,因此,需要将短期跨境流动资本纳入宏观审慎政策范畴,创新针对短期跨境流动资本的宏观审慎政策工具。并且针对经济繁荣期金融机构倾向于加杠杆的特征,应该结合实体经济发展的需要以及金融机构自身的资本水平制定相应的宏观审慎政策。此外,房地产债务风险是影响我国金融体系和实体经济风险的主要来源,货币政策和宏观审慎政策双支柱框架的构建应该将房地产债务风险作为重要的防控对象。

四是宏观审慎政策与货币政策搭配在防控经济金融风险的同时,需要注意挫伤经济发展的动力和造成更深的经济结构失衡的负面影响。一方面,在经济繁荣、信贷快速增长时期,逆周期的审慎调控政策在防控风险的同时也打压了经济发展的势头;另一方面,在经济下行期,通过刺激经济政策提振经济,短期内使得经济复苏,但可能造成信贷资源过多地流入低效率企业以及造成产能过剩等問题,最终会加大经济结构调整的难度。对此,政策制定者应思考如何适度、有效地实施宏观审慎政策和货币政策。基于此,为更好地维护我国经济金融稳定,促进经济发展,我们不仅要继续深入研究宏观审慎政策与货币政策协调搭配问题,同时还应该深入研究财税政策、金融监管政策等其他宏观政策选项的可行性。

参考文献:

[1] Grosse, S., Schumann, E. Cyclical Behavior of German Banks Capital Resources and the Countercyclical Buffer of Basel III[J]. European Journal of Political Economy, 2014, 34(5): 40-44.

[2] Ferreira, L. N., Nakane, M. I. Macroprudential Policy in a DSGE Model: Anchoring the Countercyclical Capital Buffer[R]. Working Papers Series , Central Bank of Brazil, Research Department, 2015.

[3] 蒋海,张小林,陈创练. 利率市场化进程中商业银行的资本缓冲行为[J]. 中国工业经济, 2018, (11): 61-78.

[4] Lim, C. H., Costa, A., Columba, F., et al. Macroprudential Policy:What Instruments and how to Use Them? Lessons From Country Experiences[R]. IMF Working Papers,2011.

[5] 方意. 宏观审慎政策有效性研究[J].世界经济,2016,(8):25-49.

[6] 叶欢. 宏观审慎政策工具的有效性——基于中国、中国香港和韩国数据的研究[J].管理评论, 2018,(2):42-51.

[7] Shin, H. S. Macroprudential Tools, Their Limits, Their Connection With Monetary Policy,Panel Remarks Presented at [R]. IMF Spring Meeting Event:Rethinking Macro Policy III: Progress or Confusion, 2015.

[8] 王爱俭,王璟怡. 宏观审慎政策效应及其与货币政策关系研究[J]. 经济研究,2014, (4):17-31.

[9] Meeks, R. Capital Regulation and the Macroeconomy:Empirical Evidence and Macroprudential Policy[J]. European Economic Review, 2017, 95(6):125-141.

[10] Martinez-Miera, D., Repullo, R. Monetary Policy, Macroprudential Policy, and Financial Stability[J].Annual Review of Economics,2019,11(1):809-832.

[11] Borio, C. Macroprudential Frameworks: (Too) Great Expectations?[R].BIS Speech, 2014.

[12] Svensson, L. E. O. Monetary Policy and Macroprudential Policy: Different and Separate? [J]. Canadian Journal of Economics, 2018, 51(3):802-827.

[13] Bernanke, B. S., Gertler, M., Gilchrist, S. The Financial Accelerator in a Quantitative Business Cycle Framework[M]. Handbook of Macroeconomics,1999.

[14] Christiano, L. J., Motto, R., Rostagno, M. Risk Shock[J]. The Amrican Economic Review, 2014, 104 (1):27-65.

[15] 刘晓光,张杰平. 中国杠杆率悖论——兼论货币政策“稳增长”和“降杠杆”真的两难吗[J].财贸经济,2016, (8): 5-19.

[16] 梅冬州,崔小勇,吴娱. 房价变动、土地财政与中国经济波动[J].经济研究,2018, (1):35-49.

[17] Gertler, M., Kiyotaki, N. Financial Intermediation and Credit Policy in Business Cycle Analysis[J]. Handbook of Monetary Economics, 2010, 3(3): 547-599.

[18] Tayler, W. J. , Zilberman, R. Macroprudential Regulation, Credit Spreads and the Role of Monetary Policy[J]. Journal of Financial Stability, 2016, 26(10):144-158.

[19] 曹永琴,李泽祥. 中国金融经济周期与真实经济周期的动态关联研究[J]. 统计研究, 2009, (5):9-16.

[20] 马勇,张靖岚,陈雨露. 金融周期与货币政策[J]. 金融研究, 2017, (3):33-53.

[21] 马勇,谭艺浓. 金融状态变化与货币政策反应[J]. 世界经济, 2019, (3):27-46.

[22] Christiano, L. J., Motto, R., Rostagno, M. Financial Factors in Economic Fluctuations[R]. ECB Working Paper, 2010.

[23] Sylvain, L., Jean-Marc, N. Monetary and Macroprudential Policy in a Leveraged Economy[J]. The Economic Journal, 2017, 128(609):797-826.

[24] 巴塞尔银行监管委员会.《巴塞尔协议Ⅲ》(综合版)[M]. 北京:中国金融出版社, 2012.

[25] 马勇,陈雨露. 宏观审慎政策的协调与搭配:基于中国的模拟分析[J]. 金融研究, 2013, (8): 57-69.

[26] Baker, S. R., Nicholas, B., Davis, S. J. Measuring Economic Policy Uncertainty[J]. Quarterly Journal of Economics, 2016, 131(4):1593-1636.

(責任编辑:刘 艳)