经济政策不确定性与股票回购:抑制还是促进?

2021-04-22张志元李昕琪

张志元,李昕琪

(山东财经大学 金融学院,济南 250014)

引 言

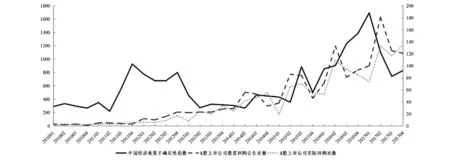

近年来,我国经济正在经历深刻变革,而与此同时,经济政策不确定性也随之高启。Baker等(2016)[1]测算的中国经济政策不确定性指数自2015年以来位居高位。在此背景下,上市公司的决策尤为值得关注。其中,股票回购作为一种新兴的市值管理方式(李旖等,2018)[2],备受上市公司青睐。国泰安数据库(CSMAR)中关于上市公司股票回购的统计数据显示:(1)2015年以前仅有少量上市公司发布回购公告;(2)自2015年起上市公司股票回购公告发布的数量整体呈现上升趋势。特别是2015年全年的回购公告数量为254起,实际回购次数为208起,2017年这两项数据更是翻了一倍。下图展示了2010—2017年中国经济政策不确定性指数、A股上市公司股票回购公告数量和实际回购次数的变化趋势。可以清晰地看出,与股票回购相关的两项指标与我国经济政策不确定性指数在2015年后有着极为相似的走势,这不禁引发我们思考,经济政策不确定性与上市公司回购股票之间存在何种关联。

图 中国经济政策不确定性指数与A股上市公司股票回购公告次数以及实际回购数量走势图

有研究指出,在经济政策高度不确定的市场环境中,出于对预防性动机的考虑,上市公司更加倾向于持有现金(Walkup,2016)[3],其资金分配决策也变得尤为谨慎。然而,股票回购作为上市公司向市场释放流动性的一种重要形式,为何在外部环境不稳定、经济下行压力趋紧的情形下却纷纷增加了股票回购的频率?经济政策不确定性对上市公司的股票回购决策有何种影响?其内在影响机制又如何?本文基于Baker等(2016)[1]构建的中国经济政策不确定性指数和2010—2017年上市公司财务数据,考察经济政策不确定性对上市公司股票回购的影响,对上述问题进行分析研究。

一、文献回顾与研究假设

(一)股票回购

股票回购作为上市公司一种重要的支付机制,最早兴起于20世纪90年代欧美发达国家。随着资本市场的发展,股票回购因其灵活性和独立性越发受到上市公司青睐。一方面,公司执行回购,无需向股东对未来的股利支付做出任何承诺;另一方面,上市公司管理者可以根据公司所处现实情境而决定是否启动和执行回购计划。Grullon和Michaely(2000)[4]的研究发现,股票回购逐渐超越传统的股息分配成为公司向股东分配收益的首选方式。股票回购缘何如此受到欢迎?何种因素影响了上市公司股票回购?

已有研究分别从分配现金流(Dittmar,2000)[5]、降低上市公司税负(Lie和Lie,1999)[6]、调整资本结构(Mitchell和Dharmawan,2007)[7]以及抵御收购(Fenn和Liang,1997)[8]等方面给出了解释,但大多数研究者认同的观点为:上市公司进行股票回购是出于信号传递的考虑(Anderou等,2018)[9]。具体而言,当公司内在价值与市场价值相差较大,即公司股价被严重低估时,上市公司管理层可能利用股票回购作为向市场传递公司股价被低估的信息,并表达管理层对本公司未来前景的信心,以此吸引投资者,提升股票市值。马明等(2009)[10]基于我国上市公司的研究也证明了信号传递假说在解释股票回购行为的效力。

有别于信号传递理论,有研究者通过衡量回购后上市公司的经营业绩与股票异常回报考察股票回购受何种因素影响。在股票回购对上市公司经营业绩的影响方面,Manconi等(2014)[11]研究显示,股票回购有助于上市公司每股收益的提升,即股票回购提升了公司的资产收益率,进而改善了上市公司的经营业绩。对此,研究者们普遍将提升每股收益作为上市公司回购股票的驱动力。另外,对于回购后股票的异常回报而言,Vermaelen(1981)[12]和Comment、Jarrell(1991)[13]均认为,回购后股票异常回报率为正,即实际收益超过了正常收益水平,这无疑激发了上市公司回购股票的积极性。Peyer和Vermaelen(2009)[14]的研究结果也进一步支持了这一观点。此外,Boundly等(2013)[15]则猜想可能是上市公司投资收益过低,因而选择回购股票以提振股价,实现股东权益最大化。该观点的提出为我们理解股票回购的影响因素提供了一定的借鉴,但由于上市公司投资回报的真实情况难以观测,因而该观点的说服力有待进一步检验。

通过梳理现有文献发现,上市公司进行股票回购出于各种不同的动机或受不同因素的影响,大多数研究集中于公司内部因素的考察,如治理机制、财务状况等,在一定程度上忽略了外部经济环境对微观上市公司行为的影响。

(二)经济政策不确定性与股票回购

迄今为止,众多学者从不同角度研究了宏观经济政策不确定性对公司运营的影响,如上市公司投融资、现金持有以及创新等。相比之下,宏观政策环境对公司股票回购的影响却鲜有关注。已有研究认为,经济政策不确定性具有明显的逆经济周期的特征(林建浩和阮萌柯,2016)[16],当经济下行压力加大或经受外部不利冲击时,增长速度越放缓而经济政策不确定程度就越高。在经济政策不确定性高启的情况下,上市公司出于对未来宏观环境的负面预期,更加倾向于持有现金(Duong等,2017)[17],并会因此暂缓先前制订的包含股票回购在内的资本运作计划(Jagannathan等,2000)[18]。此外,Pirgaip和Dinçergök(2019)[19]的研究指出,股票回购具有顺周期的特征,即在经济增长乏力的情况下上市公司进行股票回购的意愿较低。因而,综合上述文献可推断,经济政策的高度不确定性在一定程度上会抑制上市公司的股票回购活动。

同样值得注意的是,宏观经济环境的不稳定会反映到资本市场中,加剧上市公司股价波动。周方召和贾少卿(2019)[20]的实证研究发现,在股市整体低迷的状态下,经济政策不确定性显著加剧了股票市场的波动。在此背景下,上市公司为稳定股价,纷纷实行股票回购政策(Ikenberry和Vermaelen,1996)[21]。Chen和Wang(2012)[22]在考虑管理者所具特征与上市公司面临融资约束的基础上,认为经济政策不确定性越高越会促进上市公司股票回购。另外,由于政策不确定性的暂时性和股票回购具备的支付灵活性,使得公司在面临不确定性程度未减弱且缺乏良好投资机会的情况下,通过股票回购的方式,进一步稳定投资者预期并避免股票价值稀释(Phan等,2019)[23]。综合上述分析,本文提出如下假设:

H1a:经济政策不确定性对上市公司的股票回购活动产生抑制作用

H1b:经济政策不确定性对上市公司的股票回购活动发挥促进作用

二、研究设计

(一)数据来源与处理

本文选取我国沪深A股上市公司作为研究对象,上市公司回购数据和财务数据来自万德数据库(Wind)和国泰安数据库(CSMAR),经济政策不确定性相关数据则来自Baker等三位研究者所建立的政策不确定性指数网站(1)Baker等(2016)构建的中国经济政策不确定性指数数据来源于网站:http://www.policyuncertainty.com。。

为减弱股权分置改革与金融危机对股票回购的影响,并考虑到财务数据的可得性,本文选取2010—2017年A股上市公司的季度数据作为样本。在实证分析前对样本数据进行如下预处理:(1)剔除证券、保险等金融行业的上市公司样本;(2)剔除ST、*ST类上市公司样本;(3)为减弱极端异常值的影响,对所有连续变量进行前后1%的缩尾(Winsorize)处理;(4)剔除样本期内从未发生过回购的上市公司。最终,共获取2 659家上市公司的43 183条样本观察值。

(二)变量选取

1.股票回购

关于上市公司股票回购的衡量,已有文献多将累计超额回报和股票回购公告数量作为代理变量,然而回购公告的发布与否与是否实际回购并非总是一致,因此这些代理变量只具有部分代表性,无法有效地衡量上市公司最终是否成功完成股票回购。近年来,越来越多的研究开始关注上市公司的实际股票回购活动,基于此,分别选择上市公司是否完成股票回购(EXE_REP)和回购金额(AMO_REP)作为上市公司股票回购的代理变量。其中,对于变量EXE_REP而言,若上市公司完成回购则赋值为1,未进行实质回购则赋值为0;同时,本文对AMO_REP变量进行对数化处理。

2.经济政策不确定性

本文使用Baker等三位学者基于《南华早报》共同构建的中国经济政策不确定性指数作为对我国经济政策不确定性的衡量。该指数通过文本过滤的形式筛选出报刊中包含特定关键词的文章,如中国(C)、经济(E)、政策(P)以及不确定性(U),用符合条件的文章数量除以报刊月度发文总数,得到中国经济政策不确定性月度指数。该指数已在国内外文献中广为使用,如Gulen和Ion(2016)[24]、刘逢雨等(2019)[25]等。在本文的分析中,为了与被解释变量和其他控制变量的季度数据相匹配,将给定年份的月度数据加总得到经济政策不确定性季度数据,同时为了与其他变量处在同一数量级,进一步将求得的季度经济政策不确定性指数除以100。

3.控制变量

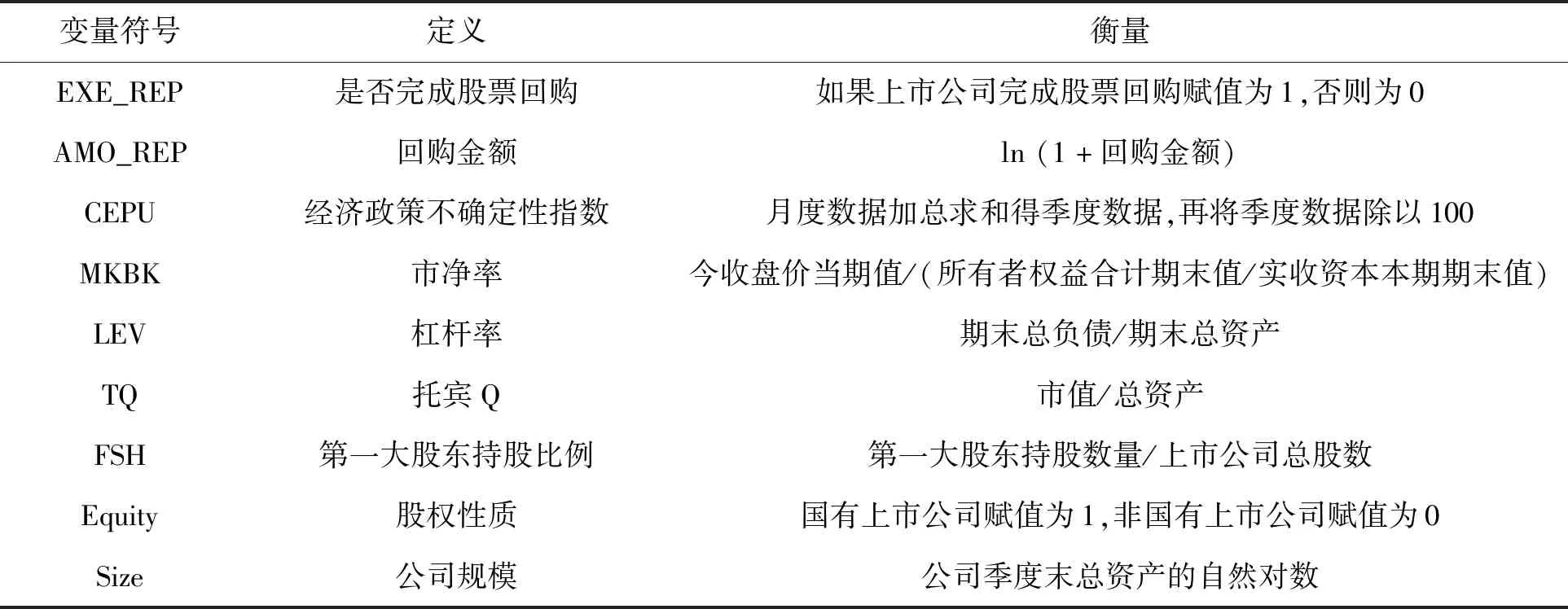

参考韩永斌(2005)[26]、Andriosopoulos和Hoque(2013)[27]等研究,选取如下控制变量:市净率(MKBK)、杠杆率(LEV)、托宾Q(TQ)、第一大股东持股比例(FSH)、股权性质(Equity)、公司资产规模(Size)。本文还设置了行业固定效应,具体参考证监会2012年行业分类标准。表1为所有变量的定义及说明。

表1 变量说明

(三)模型构建

基于前述研究假设,首先设定如下基准回归模型:

REPi,t=α0+α1CEPUt-1+δXi,t+Industry+εi,t

(1)

模型(1)用于检验经济政策不确定性对上市公司股票回购活动的影响。其中,REP代表与上市公司股票回购相关的一系列指标,主要包括EXE_REP和AMO_REP。具体而言,EXE_REP代表上市公司股票回购的完成情况,由于变量EXE_REP为哑变量,因此其所在模型采用logit回归估计;AMO_REP代表完成股票回购所用资金数量,其所在模型采用普通最小二乘法估计。CEPU代表中国经济政策不确定性指数,由于从经济政策调整到作用于市场经济主体之间存在时滞,因此本文将CEPU变量滞后一期。Xi,t为控制变量合集,Industry为行业虚拟变量,α0为截距项,εi,t为残差项。同时,本文对回归系数标准差在上市公司层面进行聚类,若系数α1显著为正,则假设H1b成立,反之则假设H1a成立。

三、实证结果与分析

(一)描述性统计

表2为本文主要变量的描述性统计。首先,EXE_REP的均值为0.017,最小值为0,最大值为1;AMO_REP的均值为0.211,最小值为0,最大值为13.815,上述数据综合表明我国上市公司之间股票回购完成情况和用于回购的资金数量均存在较大的差异。其次,我国经济政策不确定性指数CEPU的均值为6.385,最小值和最大值分别为2.187和16.927,标准差高达3.773,这表明在本文研究区间内我国宏观经济政策的不确定性较高。

表2 变量描述性统计

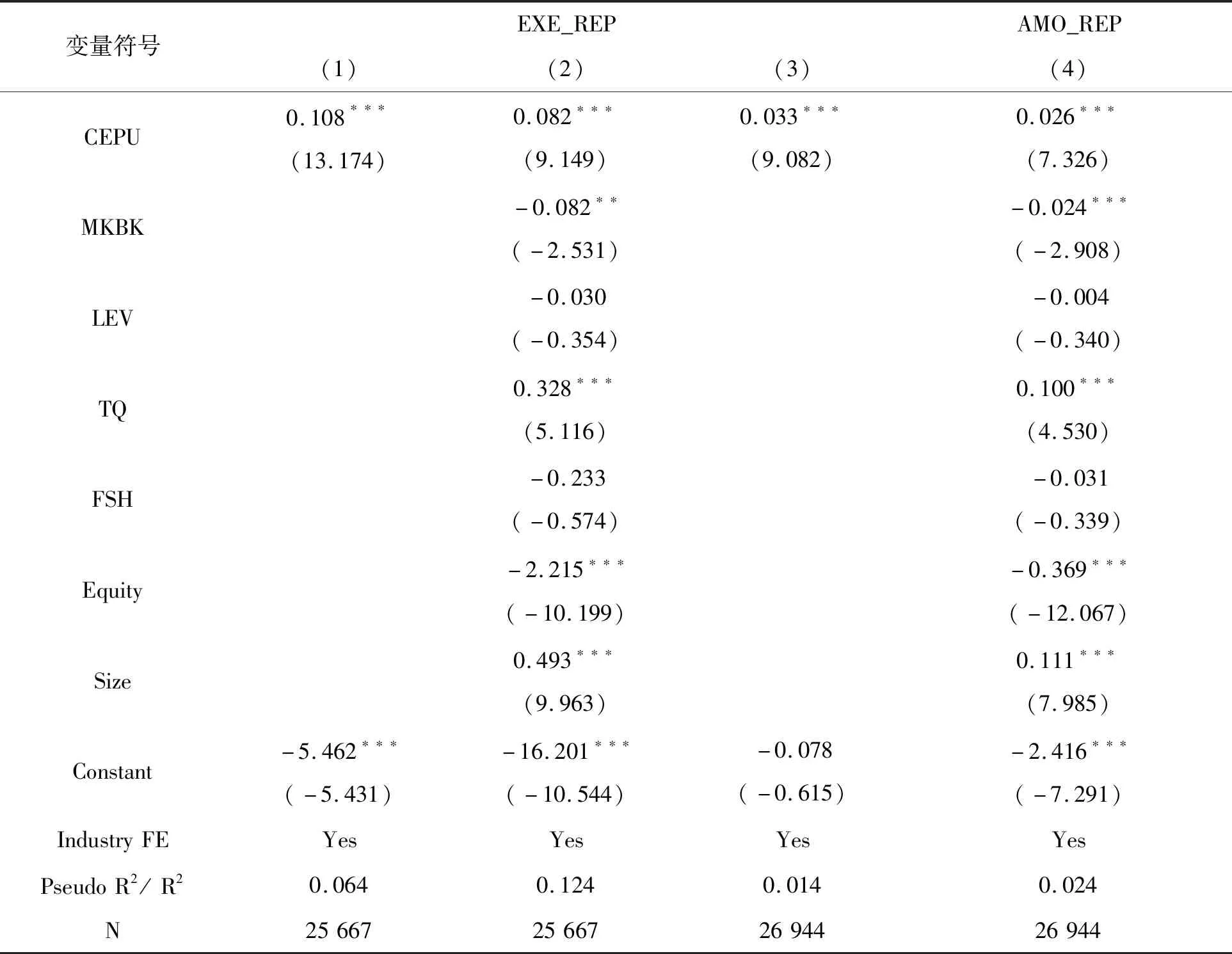

(二)基准回归

本文采用逐步分析法研究我国经济政策不确定性对上市公司股票回购行为的影响。首先对模型(1)进行基准回归,实证分析结果详见表3。其中,列(1)、列(3)中仅加入了经济政策不确定性变量,列(2)和列(4)则分别在列(1)和列(3)的基础上加入控制变量,经济政策不确定性的回归系数均在1%的水平下显著。这表明,在中国由经济政策变动引发的不确定性对上市公司的回购股票活动产生显著正向的影响,即经济政策不确定性正向促进上市公司的股票回购行为,假设H1b得到验证。然而,Hieu等(2019)[19]与Pirgaip 和Dinçergök(2019)的研究结果显示,经济政策高度不确定性则会抑制上市公司的股票回购行为,而本文所得结论与之相异,这可能因为我国的经济环境与欧美等发达国家不同,因而上市公司的治理环境等也存在一定的差异。

表3 经济政策不确定性与股票回购

(三)稳健性检验

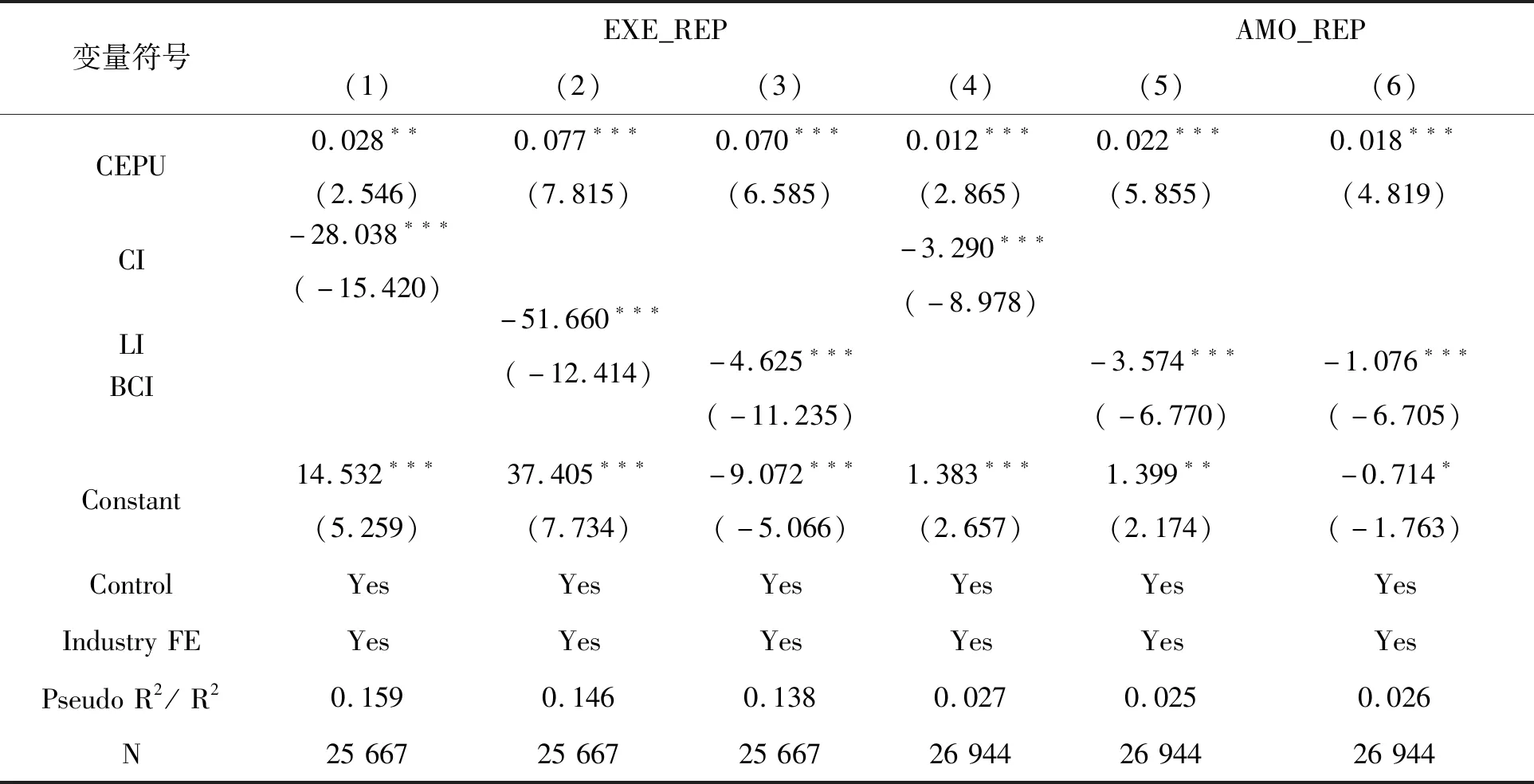

1.加入其他变量

本文选取滞后一期的经济政策不确定性指数作为我国经济政策不确定性的衡量指标。除了经济政策变动产生的不确定性会对上市公司行为产生影响之外,经济不确定性在某种程度上也会影响微观市场主体的行为决策(陈国进和王少谦,2016)[28]。因此,借鉴宋全云等(2019)[29]的做法,在模型(1)中依次加入宏观经济不确定性的代理变量,其中包括宏观经济一致指数(Coincident Index,简称CI)和先行指数(Leading Index,简称LI),以及上市公司景气指数(Business Climate Index,简称BCI),回归结果详见表4。从回归结果中看出,在考虑其他宏观经济不确定性指标的情况下,我国经济政策不确定性对股票回购的影响仍然显著为正,检验结果与基准回归结果相一致。

表4 稳健性检验:考虑经济不确定性

2.更换计算方法

借鉴宫汝凯等(2019)[30]的做法,将权重考虑在内,采取下述两种计算方法重新考察我国经济政策不确定性对A股上市公司股票回购的影响。

CEPU_1=(CEPUm+CEPUm-1+CEPUm-2)/3

(2)

CEPU_2=(3CEPUm+2CEPUm-1+CEPUm-2)/6

(3)

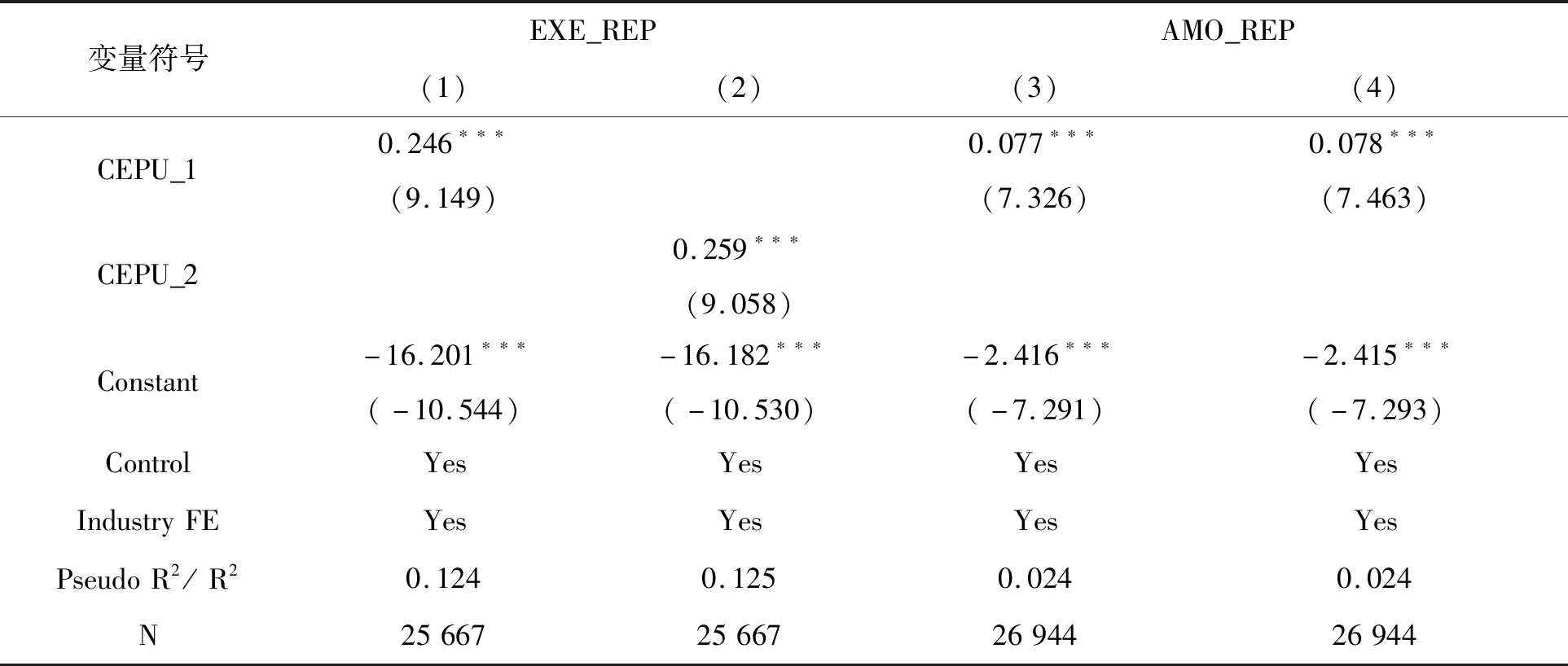

同样地,为了与其他变量处在同一数量级,进一步将求得的经济政策不确定性指数除以100。检验结果如表5所示,核心解释变量经济政策不确定性的系数依然显著为正。

表5 稳健性检验:更换经济政策不确定性指标的计算方法

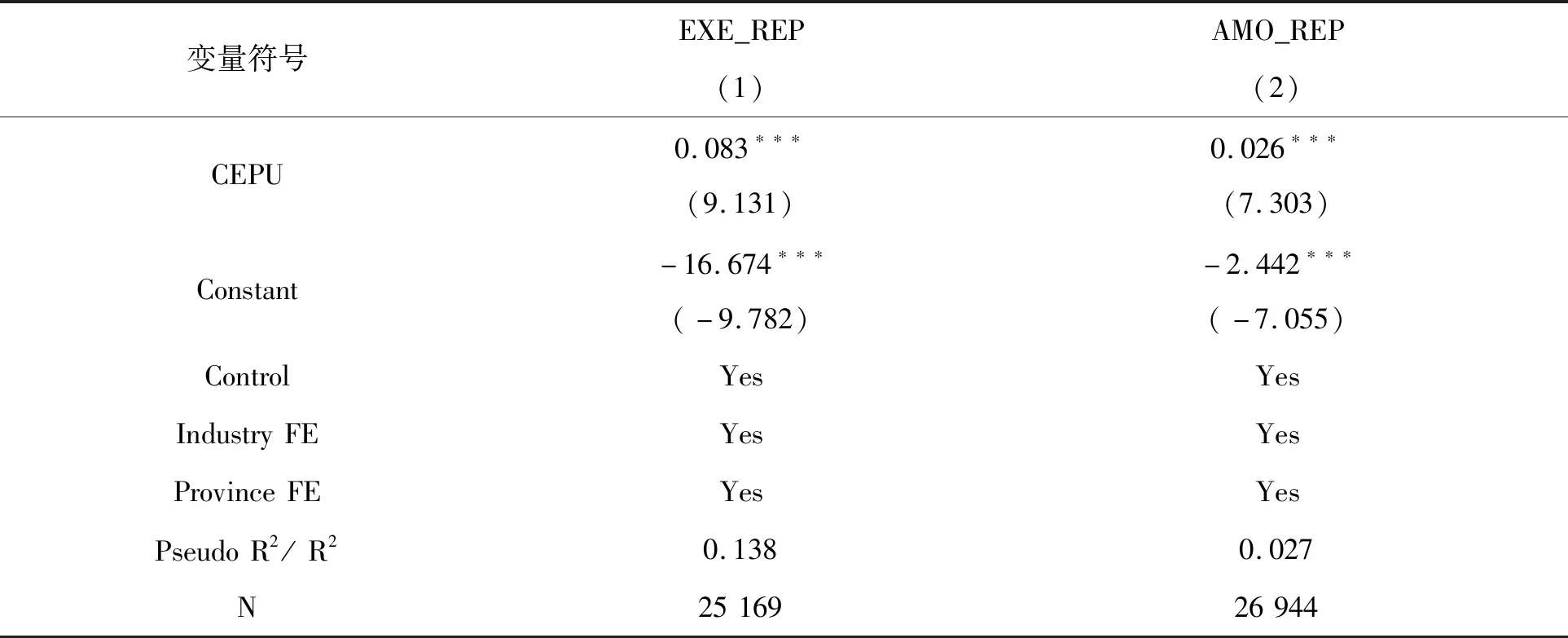

3.考虑省份固定效应

由于我国各省份间经济发展不平衡现象普遍存在,因此,在前文回归模型的基础上将省份固定效应纳入其中,以控制省份差异对实证结果带来的影响。根据检验结果可得,经济政策不确定性的系数分别为0.083和0.026,依然在1%的水平上显著为正(见表6)。

表6 稳健性检验:考虑省份固定效应

(四)影响路径分析

在我国资本市场发展过程中,各种投资者作为参与主体之一,其行为对于资本市场的稳定发展至关重要。强有力的宏观调控是我国社会主义市场经济的主要特征,政府希望通过经济政策调整以“熨平”经济波动、稳定投资者预期。然而,在经济政策发挥其正向调控效能的同时,由于我国资本市场参与主体对政策因素的变动较为敏感(靳光辉等,2016)[31],宏观政策环境的波动不但增加了上市公司资本运作过程中面临的不确定性,而且也改变了投资者对未来可获投资收益的预期(周方召和贾少卿,2019)[20]。

从投资者角度分析,经济政策不确定性显著影响投资者风险预期和决策信心(靳光辉等,2016)[31],而这种变化将体现为投资者情绪的波动,进而使之表现出“追涨杀跌”等非理性行为,显著加剧了个股股价的波动风险(王健俊等,2017)[32],从而对资本市场稳定性带来冲击。此外,经济政策的出台以及其他市场资讯的迅速传播均会引致投资者的特别关注(王春和徐龙炳,2009)[33],投资者会通过股吧等网络平台展开激烈讨论(2)例如:新浪财经客户端,发布时间:2019-12-16。投资者提问:“请问截至目前,公司回购了多少股份?”,也会通过“上证e互动”“深交所互动易”等官方平台与上市公司管理者进行互动(丁慧等,2018)[34]。投资者的有限关注不仅在一定程度上影响上市公司的内部决策与信息披露行为(潘宏,2012)[35],而且也会影响股票收益(胡昌生和夏凡杰,2016)[36]。

经济政策不确定性是否通过作用于投资者情绪改变其在资本市场上的表现而进一步影响上市公司的股票回购活动呢?已有文献对此问题尚无明确回答。Pirgaip 和Dinçergök(2019)[19]研究了美国股票市场上经济政策不确定性对上市公司股票回购的影响,Don等(2019)[37]分析了投资者市场参与对股票回购的影响。遗憾的是,上述研究并未深入分析该影响的传导机制,本文试图回答上述问题,检验投资者情绪在经济政策不确定性对上市公司股票回购的影响中是否发挥中介作用。

对于投资者情绪的测量,使用魏星集等(2014)[38]结合新增开户数、换手率等指标,基于主成分分析法构建的SENT投资者情绪指数作为中介变量(3)计算公式如下:SENT=0.64×NA+0.521×TURN+0.229×CCI+0.351×DCEF+0.227×NIPO+0.463×RIPO,其中,NA为新增开户数,TRUN为市场换手率,CCI为消费者信心指数,DCEF为封闭式基金折价率,NIPO为新股发行数量,RIPO为新股上市首日收益率。,该指数值越大则表明投资者的情绪越发高涨。借鉴研究惯例,在实证分析中选择将投资者情绪指数除以100。为验证前文猜想,本文借鉴Baron和Kenny(1986)[39]的研究,在模型(1)的基础上构建中介效应模型。

SENTi,t=γ0+γ1CEPUt-1+δXi,t+Industry+εi,t

(4)

REPi,t=θ0+θ1CEPUt-1+θ2SENTi,t-1+δXi,t+Industry+εi,t

(5)

其中,SENTi,t为投资者情绪变量,模型(4)与模型(5)的控制变量与模型(1)一致,其余变量符号含义及解释见表1,εi,t均为各模型的随机误差项。同时,考虑到投资者市场反应具有时滞,此处将投资者情绪变量滞后一期。

上述中介模型实证结果详见表7。根据温忠麟和叶宝娟(2014)[40]提出的中介效应检验流程,经济政策不确定性(CEPU)的回归系数与投资者情绪(SENT)的系数均显著为正,表明投资者情绪的中介机制成立,即投资者情绪在经济政策不确定性对股票回购的影响过程中发挥着中介作用。

表7 中介效应检验

四、进一步研究

(一)经济政策不确定性、融资约束与股票回购

回归结果显示,上市公司在经济政策高度不确定性的环境中更加倾向于回购股票。股票回购作为上市公司向外界释放流动性的方式之一,在不同的融资约束程度下,经济政策不确定性对上市公司回购行为的影响将会进一步增强还是有所减弱?针对于此,研究者们给出了不同的回答。

一些观点认为,股票回购对于面临较高融资约束的上市公司而言,更多地发挥着“保护伞”的作用,此类上市公司利用其自有资金通过回购股票的方式向外界营造出一种公司良好运营的印象,在一定程度上规避来自外界投资者、媒体以及监管部门的监督。另外,Chen和Wang(2012)[22]则将管理者的过度自信与面临融资约束上市公司的股票回购活动相结合,发现二者之间存在正相关关系,即当管理者过于自信时,受融资约束的公司往往会回购更多的股票。

然而,有学者持有不同的观点。当上市公司面临较高的融资约束时,经济政策不确定性会对上市公司的股票回购行为产生负向影响。林建浩和阮萌柯(2016)[16]基于资金供求的角度分析发现,在高度不确定的政策环境中,上市公司的预期违约率有所上升,当上市公司向银行发出借款请求时,银行将变得更加谨慎而普遍存在“惧贷”心理。供求错配不但增加了上市公司外部融资的难度,而且上市公司内部的资本运作也将受到一定程度制约。当上市公司面临较大的外部融资摩擦时,上市公司将更加倾向于持有现金而非通过回购股票的方式向外释放资金(Denis和Sibilkov,2010)[41]。另有学者从投资获益角度提供的证据表明,宏观经济政策的不稳定加剧了资本市场的波动,影响了上市公司的经营环境,进而上市公司的投资收益可能受之影响而有所下降(Wang等,2014)[42]。此时,当上市公司的外部融资约束程度较高时,上市公司倾向于暂缓股票回购进程以稳定当前经营。

当前我国处于重要的经济转型期,市场环境与经济体制相较过去发生了较大的变化,因而当上市公司面临较高的融资约束时,经济政策不确定性可能对上市公司回购的负向影响更为显著,当然也可能存在显著的正向影响,具体结果究竟如何还有待进一步检验。基于上述分析,本文提出如下假设:

H2a:融资约束在经济政策不确定性影响股票回购的过程中发挥着显著的负向抑制作用

H2b:融资约束在经济政策不确定性影响股票回购的过程中发挥着显著的正向助推作用

学界关于融资约束的衡量主要有KZ指数、WW指数和SA指数。从现有的研究来看,研究者们多采用SA指数以刻画上市公司在其资本运作过程中面临的融资约束程度。类似地,本文借鉴鞠晓生等(2013)[43]的计算方法,具体公式如下:

SA=-0.737*Asset+0.043*Asset2-0.04*Age

(6)

其中,Asset为上市公司资产总额除以1 000 000的自然对数值,Age为各年份与上市公司上市年份的差值以代表上市公司的年龄。由于计算出的SA指数为负值,对其取绝对值并加以对数化得到Ln_SA指数,该指数值越大,则表明上市公司面临的融资约束程度越高。

REPi,t=β0+β1CEPUt-1+β2Ln_SAi,t+β3CEPUi,t-1*Ln_SAi,t+δXi,t+Industry+εi,t

(7)

为检验在经济政策不确定环境中融资约束究竟如何影响上市公司的股票回购活动,本文在模型(1)的基础上加入经济政策不确定性与融资约束指数的交互项以及融资约束变量得到模型(7)。模型(7)中的其他变量均与模型(1)中的变量含义相同。如果系数β3显著为负,则说明上市公司面临的融资约束严重,经济政策不确定性对其股票回购起着负向抑制作用,假设H2a得以验证,反之假设H2b成立。

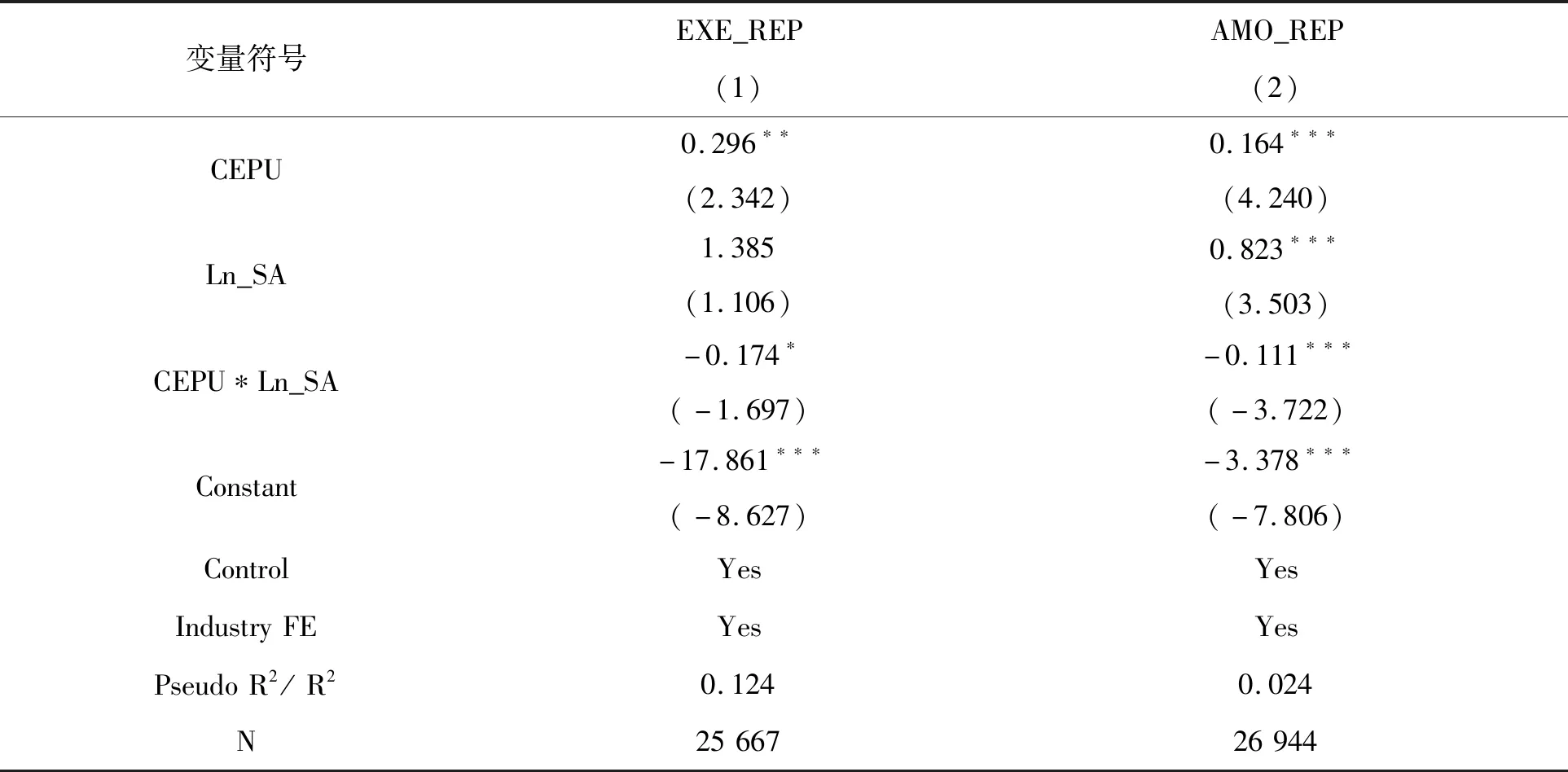

表8列示了模型(7)的回归结果,我国经济政策不确定性指数与融资约束的交互项系数β3显著为负,这表明融资约束在经济政策不确定性影响股票回购的过程中发挥着显著负向的调节作用。结合实际情况对此结果展开分析:当前面临经济转型升级以及国内外风险明显上升的复杂局面,政府为实现平稳且高质量的发展需不断调整经济政策,进而我国经济政策不确定性随之上升。在此情况下,当上市公司面临的融资约束程度越高,即从外部市场中融通资金的难度越大时,其投资决策乃至盈余分配政策均会受到一定程度的影响。因而在经济政策高度不确定且融资受限的市场环境中,上市公司在做出各项决策时将更加谨慎,为维持公司正常运营,也会不得不暂缓其股票回购的进程。

表8 经济政策不确定性、融资约束与股票回购

(二)经济政策不确定性、股价波动与股票回购

大多文献均证实,由经济政策变动引发的宏观环境高度不确定性加剧了我国股票市场的波动(雷立坤等,2018)[44],譬如股权分置改革政策的推出(谢世清和邵宇平,2011)[45]。已有文献大多从影响股市波动的因素展开深入分析,发现包括杠杆率、GDP波动率等在内的宏观经济指标均会引起股票市场不同程度的波动。与此同时,市场微观结构、经济发展周期、市场监管以及投资者表现出的非理性行为等也被视为引发股市波动的重要因素(李力等,2018)[46]。正如Baker等(2016)[1]所言,经济政策不确定性加剧了股价波动幅度,尤其在政策变更前经济陷入短暂低迷期的情况下,股票预期价格将有更大幅度的起伏(Pastor和Veronesi,2012)[47]。然而,贾德奎和李瑞海(2018)[48]的研究结果却显示,我国股票市场的波动尚未受到经济政策不确定性的显著影响。

近年来我国证券市场实现了飞跃式发展,但是投资者保护机制尚不完善、信息不对称程度偏高等均制约着我国上市公司的资本运作决策,同时也影响着上市公司的资产运作效率。由于我国A股投资者结构主要以散户为主,其非理性投资行为更多地加剧了股票市场与股票价格的波动。因此为了稳定公司股价,从保护广大投资者利益的角度出发,公司进行股票回购的意愿更为强烈。基于上述分析,本文提出如下假设:

H3:股价波动在经济政策不确定性影响上市公司回购的过程中发挥着正向调节作用

对股价波动性的衡量,现有研究多关注于股票市场总体或者大盘价格走势的波动情况,少有文献按照证券交易所驻地(如上海、深圳、香港等)为依据研究各地股价波动情况。本文借鉴章晟等(2019)[49]对股票价格波动性的计算方法,采用上证综合A股指数价格波动幅度来衡量股价波动性。具体公式如下:

Vol=(highi,t-lowi,t)/closei,t-1

(8)

其中,highi,t代表第t日的最高指数,lowi,t代表第t日的最低指数,closei,t-1表示第t-1日的收盘指数。由于股票收益率为日交易数据,为了与整体的季度衡量指标相匹配,本文根据各季度天数加权平均后即可得到平均季度股价波动率,数值越大则表明股价的波动性越大。

REPi,t=ρ0+ρ1CEPUt-1+ρ2Voli,t+ρ3CEPUt-1*Voli,t+δXi,t+Industry+εi,t

(9)

为了研究股价波动在经济政策不确定性影响股票回购的过程中是否具有调节作用,本文进一步在模型(1)的基础上加入中国经济政策不确定性与股价波动的交互项,并加入体现股价波动的变量,进而得到模型(9)。同时,模型(9)中的其他变量均与模型(1)中的变量含义相同。由于股票市场对经济政策的变动反应较为迅速,并且多通过股价波动的形式加以体现,因此在模型(9)中选用当期股价波动数据。如果系数ρ3显著为正,则假设H3得以验证。

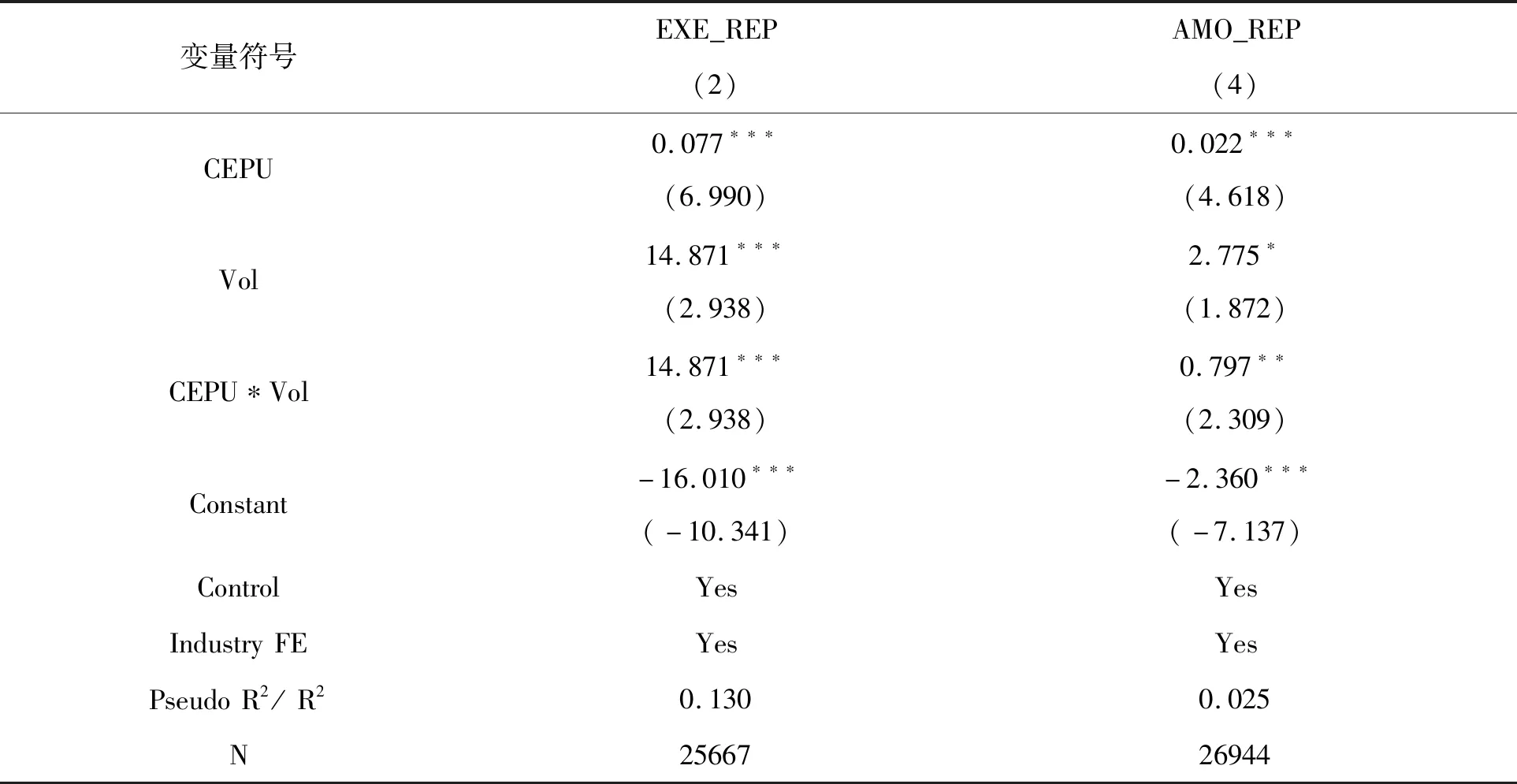

表9列示了模型(9)的回归结果。结果显示,经济政策不确定性与股价波动的交互项系数ρ3显著为正,这表明股价波动在经济政策不确定性影响上市公司回购的过程中发挥着正向调节作用,因此假设H3得以验证。分析该调节效应可能产生的原因发现,经济政策变动对股票市场的影响会以股价变动的形式快速体现,因而当上市公司受到经济政策不确定性的冲击时,股票价格的高波动性将促使上市公司回购股票。

表9 经济政策不确定性、股价波动与股票回购

(三)经济政策不确定性、股权性质与股票回购

研究者常将企业的股权性质划分为国有和非国有两种类型。不同类型企业间资本运作决策的依据存在显著差异。其中,非国有企业的资本运作决策主要以实现利润最大化为标准,国有企业则多以国家政策为导向,其做出的投资与经营决策更多地顺应实时政策需求。与此同时,国有企业无论在资金支持方面还是政策优惠方面均比非国有企业具有更多优势,从而对由经济政策变动带来的不确定性的抵御能力较强。然而,因非国有企业相对缺乏资源支持,在经营过程中面临相对较大的风险敞口,其抵御政策不确定性而引发变故的能力相对较弱。对此,本文提出如下假设:

H4:经济政策不确定性对国有和非国有上市公司股票回购活动的影响存在显著差异

本文依据产权性质对模型(1)进行分组回归,以检验经济政策不确定性对上市公司股票回购活动的影响在不同类型企业内是否存在显著差异。特别地,如果某公司为国有上市公司,则赋值为1,否则赋值为0。回归结果如表10所示。从回归结果中可以看出,经济政策不确定性对股票回购活动的影响在非国有企业内是正向显著的,但是对于国有企业而言,该影响则不显著,因此假设H4成立。

表10 经济政策不确定性、股权性质与股票回购

五、结论与政策建议

长期以来,上市公司作为我国资本市场的参与主体,其发行股份的流通性差异影响着证券市场发展。股权分置改革政策的落地使得上市公司可以灵活调整股权结构,增强股份的流动性。但近年来,宏观经济政策不稳定加剧了股市波动,使上市公司稳定股价的难度加大,也使公司运营决策面临较大的不确定性。因此,在经济政策不确定性的大背景下,考察上市公司股票回购行为具有重要的现实意义和理论价值。

本文基于2010—2017年A股上市公司股票回购数据,结合经济政策不确定性指数,实证检验了经济政策不确定性对微观主体回购股票的影响,并探索其内在作用机制。研究结果表明:(1)经济政策不确定性会显著促进上市公司回购股票行为,即经济政策不确定性越高,上市公司越倾向于在资本市场上回购股票。(2)影响机制分析结果显示,投资者情绪在经济政策不确定性对股票回购的影响中发挥部分中介的作用,即经济政策不确定性的变动通过影响投资者情绪,进而对上市公司股票回购活动产生影响。(3)进一步研究发现,当上市公司面临的融资约束越严重时,经济政策不确定性对其股票回购产生负向抑制作用;股价波动在经济政策不确定性对上市公司股票回购的影响过程中则发挥正向助推作用;经济政策不确定性对股票回购的影响在不同类型上市公司内部存在差异,其在非国有企业中更为显著。

结合研究结论,本文提出以下政策建议:第一,在宏观政策制定层面,政府应充分考虑经济政策不确定性的多重影响和微观主体非理性行为,加强多部门政策协调,防止“政出多门”,保持政策的连贯性与一致性,引导市场合理预期。第二,在微观投资者层面,加强个体投资者教育,引导投资者理性投资,稳定投资者预期,防止非理性行为加剧市场波动。第三,进一步完善证券市场规章制度,提升监管能力与水平,提高上市公司信息披露的合规性与有效性。转变监管思路,由“重市场业绩”逐渐向“重主体利益”方向转变,切实维护投资者和上市公司合法利益。