沈阳化工关联交易巧妙隐藏

2021-04-19诗与星空

诗与星空

2020年是跌宕起伏的一年,各行各业受到疫情的影响不尽相同。最为离奇的是,莫过于石油化工行业,甚至出现了原油期货负数的史无前例的现象。

中化集团也因为上蹿下跳的原油价格,生产经营受到了影响。不过,中化集团旗下的沈阳化工(000698.SZ),却逆流而上,在营收不断下滑的情况下,净利润实现了扭亏为盈。

扭亏为盈

3月18日,沈阳化工发布2020年年报,年报显示,报告期内,公司实现营业收入95.72亿元,同比下降13.14%;归属于上市公司股东的净利润3.58亿元,同比增加147.92%。

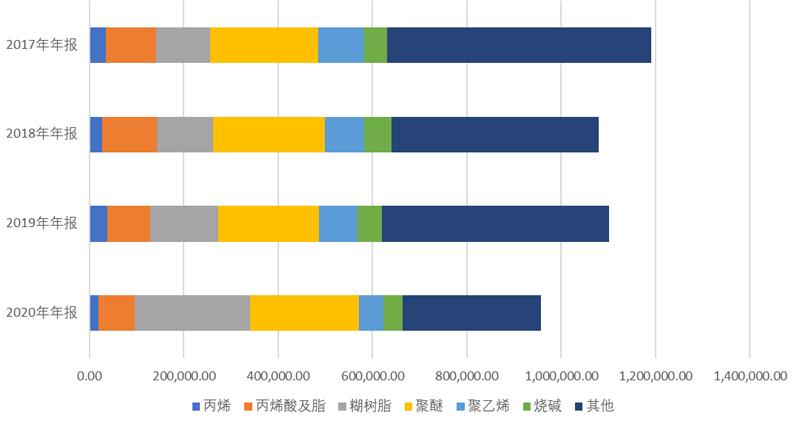

公司的核心产品是聚醚、糊树脂、聚乙烯、丙烯等化工品,在全球同行业绩下滑的时候,又是如何实现业绩逆袭的?

由于产业附加值不高,竞争力不强,公司常年徘徊在亏损边缘。历年财报数据显示,十年来,公司的净利润都不算高,而扣非净利润多年亏损,十年累计亏损达到了10亿元。

但公司2020年的净利润一跃达到3.58亿元,扣非净利润3.3亿元,是公司自1997年上市以来的最佳业绩。

公司在年报中称,扭亏为盈的主要原因是充分抓住防疫物资医疗手套需求激增的市场利好,实施“增手套、稳大盘”营销策略,以品牌质量和技术服务优势牢牢掌握市场主动权。笔者仔细查阅了公司年报,发现所谓“增手套”,是指公司从事医用手套原材料的供应,而“稳大盘”则是指各业务板块平稳经营。

分产品线条看,公司大部分线条的销售额都是下滑或者微增的,只有糊树脂从上年的14.45亿元增加到2020年的24.35亿元。糊树脂是手套的重要原材料,在销售额剧增的同时,年报显示,该产品的单价翻了一番还多。

正是因为该产品线的高成长,为公司带来了可喜的业绩。

但是,公司的现金流量表却出现了异常。

图:沈阳化工产品结构

数据来源:iFind。单位:万元

背离的经营性现金流

作为化工原料的供应商,沈阳化工虽然有时候因为市场行情贱卖产品,但是回款情况一直是非常良好的。体现在现金流量表上,就是经营性现金流量净额常年为正数。

即便是公司亏损的年份,也主要是因为存货跌价或设备老化导致的资产减值,没有出现大面积的赊销等情况。

2020年的现金流量表显示,公司经营性现金流量净额为-3.89亿元,这在公司历史上是非常罕见的现象,也和公司史上最佳的净利润形成了显著的背离。

难道是因为出现了较多的赊销?

但是,在抗疫物资紧缺的情况下,别说赊销了,预付都不一定能按时拿到货。

仔细分析公司现金流量表,笔者发现问题可能出在公司的购买商品支付的现金上,共计86.18亿元,远超公司的营业成本82.95亿元。

结合资产负债表,笔者找到了答案,公司预付款项余额高达11.74亿元,和上年9000余万元的余额相比,呈现指数级上升的怪现象。

如此幅度的增加,说明公司的采购业务发生了本质上的变化。

预付款项的真相

预付款项是证监会重点关注的项目,因为该项目特别容易“藏污纳垢”,向关联方进行利益输送。

比如2019年退市的中弘股份,正是失联的董事长通过不合规的数亿元的预付款,将公司账面资金全部卷走,彻底透支了公司最后一丝生存下去的希望,导致黯然退市。

沈阳化工的预付款项有没有风险?

笔者在公司的年报中看到了轻描淡写的一句:十多亿元的预付款项主要是 2020 年石蜡化工装置故障导致停产,原油消耗量减少和结算延期导致年末预付原油款增加所致。

那么,这么大额的原油款,预付给谁了呢?是不是关联方?

在年报的关联交易一栏里,并没有看到这笔预付款,按说可以长舒一口气了。但是,笔者却看到了一笔支付给中国化工油气股份公司的“代理进口原油服务费”,金额是102万元。

初看起来这笔小额关联交易中规中矩,但在附注里,对这笔服务费做了更深一层的解读,暴露出了背后的真相:本年与中国化工油气股份有限公司的代理进口原油服务费是其为本公司的子公司石蜡化工代理自第三方采购人民币 18.80亿元的进口原油而形成。

原来,11亿元的预付原油款,并不像年报中解释的那么简单。

也就是说,公司的原油采购不是直接支付给供应商的,而是通过关联方支付的,为此还付给了关联方上百万的服务费。这也就意味着,公司的预付款是实质上的关联交易,却通过“代理服务”的形式,规避了披露关联交易,给投资者造成毫无关联的假象。

原本是高达十几亿元的关联方资金往来,体现在关联交易里只有不起眼的102万元。

问题来了,这11亿元的预付款,在关联方账上停留了多久?有没有如期抵达真正的原油供应商账面上?在石油化工行业揭不开锅的2020年,公司有没有借助预付款向关联方进行利益输送?万一关联方出现资金链断裂、破产等意外情况,公司的预付款有没有保障?

年报都没有给出答案。

假设巨额预付款都及时打到了原油供应商账上,再看看预付11亿元也要努力经营的石蜡化工是什么业务——主要是生产丙烯,而公司年报显示,丙烯业务整体亏损。

公司斥巨资预付去推动亏损的产品线,这样的生产经营逻辑也不合常理。

资产负债表显示,2020年,公司账面只有不到17亿元现金,短期借款却多达34.42亿元,较上年同期增加了接近7亿元;长期借款2亿元;长期应付款(大股东协助贷款)3.4亿元……

公司的利息支出达到1.64亿元,和净利润相比,差不多占到了一半。

除了各种银行借款,公司的应收票据在资产负债表中全部计入应收款项融资,说明都进行了背书和贴现,这也从侧面显示出公司资金链非常紧张。

在大手笔预付的同时,公司自身的资金状况并不乐观。或者说,公司并没有资格从实力的地位出发支付如此巨额的预付款,因为公司本身负债累累。

这种非常规的预付行为,更应该引起投资者的警惕。

不思进取的经营业绩

2011年,公司的營收规模就超过了100亿元。但可惜的是,公司十年如一日,基本维持在100亿元上下的营收,一直到2020年也没有什么突破。

尤其是在营收中占比较大的丙烯等石油化工业务,近年来处于亏损状态,产品线的规模不断萎缩,影响了公司的业绩,却没有非常好的改善方法。

在传统产品线没有得到改善的情况下,公司依托手套原材料业务实现了短暂的盈利,并不能对公司未来产生长远的影响。

随着全球疫苗接种的不断进行,疫情逐渐稳定下来之后,公司的手套原材料业务很可能会受到较大影响,为公司维持常年盈利带来了难度。

而在石油化工全行业表现不佳的时候,沈阳化工突然实现了一个超预期的业绩。这种有悖常识的数据背后,往往“潜伏”着难以发现的真相。

公司业绩增长是因为受益于手套原材料的畅销,但盈利后并没有及时归还欠款,改善资金链,缓解利息支出压力,反而是通过关联方支付了巨额预付款,从事一项亏损的业务,并给上市公司资金链带来巨大压力。

声明:本文仅代表作者个人观点;作者声明:本人不持有文中所提及的股票