“惠民保”发展存在的问题及对策建议

2021-04-09廖妍雯河北经贸大学金融学院

廖妍雯 河北经贸大学金融学院

当前,我国正大力推广构建多层次医疗保险体系,商业健康保险作为居民健康水平的重要保障,在政策层面受到了高度关注。银保监会发布的《健康保险管理办法》中明确指出,健康保险是国家多层次医疗保障体系的重要组成部分,要坚持健康保险的保障属性。2020 年10 月29 日发布的《中共中央关于制定国民经济和社会发展第十四个五年规划和二〇三五年远景目标的建议》(简称“十四五”规划建议)中也提到,我国要加快构建多层次医疗保障体系,并强调了商业健康保险要发挥更深层次的医疗保障作用。但是,就目前情况来看,我国商业健康保险覆盖率较低,特别是对于老年人口来说,商业健康保险的投保比率明显不足。现有的商业健康保险的投保要求较为严格,保障对象主要集中于身体健康的年轻人口,且保险费用较高,无法满足广大居民的多层次健康保障需求。

“惠民保”正是在此背景下产生的,具有受众群体广泛、保险费用较低的特点。“惠民保”是第三方保险公司根据每个城市情况定制的与基本医疗保险衔接的商业健康保险。这种新型的商业健康保险凭借着价格惠民、承保门槛低、与基本医疗保险衔接等优势在全国许多城市迅速推开,成为了近年来商业健康险市场上的“网红”产品,打破了传统商业健康保险的僵局。然而,在“惠民保”被迅速推广的背后,还存在着许多问题值得我们深思。

一、“惠民保”的发展情况介绍

(一)“惠民保”的起源

▶表1 部分城市“惠民保”产品的相关信息 (单位:元)

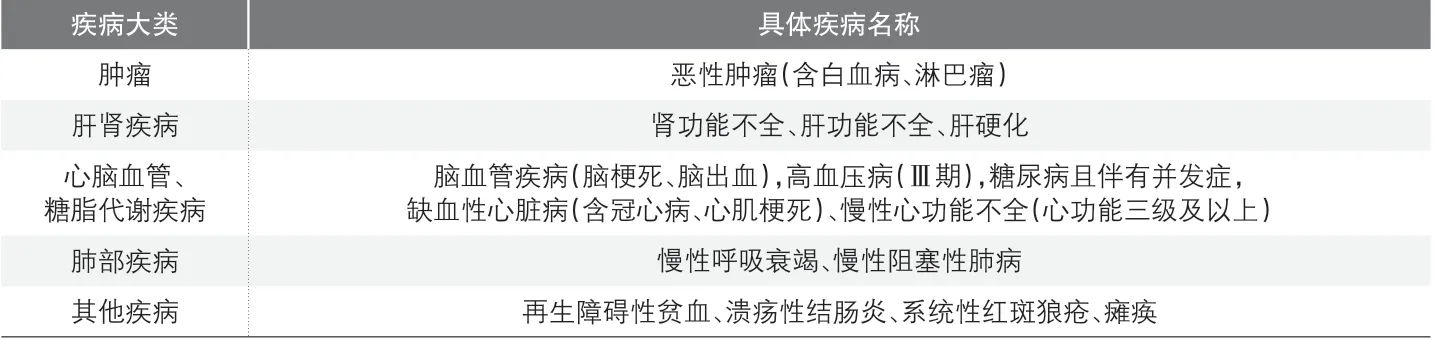

▶表2 五类既往症疾病明细

“惠民保”的最初形态是深圳市政府在2015年11月1日推出的、由平安养老保险承办的深圳市重特大疾病补充医疗保险(简称深圳重疾补充保险)。深圳重疾补充保险以基本医疗保险和地方补充医疗保险两者为基础,进一步延伸和补充,旨在为患重特大疾病的参保人精准减负。采用“自愿投保、多渠道筹资、政府采购、商业保险公司承办”的运作模式,构建基本医保、地方补充医保、重疾补充保险的三层次医疗保障体系。深圳重疾补充保险打破了商业健康保险的常规模式,有着管理模型新、惠及人群广的优势。图1为深圳重疾补充保险的历年参保情况,在2015 年至2019 年间,参保人数从486万人增长至750 万人,增幅达54.32%;参保率从42.71%增长至55.81%,上升了13.1%。深圳重疾补充保险的参保率如此之高,主要原因在于政府的高度支持、保险公司的积极宣传和产品本身的高度惠民。

(二)“惠民保”得到大力推广

随着深圳推出“城市定制保险”取得了不错的反响,“惠民保”在全国各城市得到迅速推广。截至2020年底,按照城市、省份、全国的统筹方式来划分,共有50个城市推出了“一城一策”产品,有10个省份(安徽、广西、湖北、湖南、山西、山东、福建、海南、河北、河南)推出了“一省一策”产品,更有“360 城惠保”和“众安全民普惠保”两个全国版的产品。从地域分布维度来看,“惠民保”产品主要分布在中部和东部地区,西部地区较少,目前有8个省份(新疆、西藏、甘肃、青海、陕西、吉林、云南、内蒙古)还未推出“惠民保”相关产品,这可能与当地经济发展和保险行业发展情况有关。表1列出了部分城市“惠民保”产品的相关信息,可以看出,2018年后,许多城市陆续推出了根据自身情况定制的“惠民保”产品。这些“惠民保”产品的免赔额在1 万至3 万元之间,赔付比例在70%至100%之间,保险金额在100 万至300 万元之间,并且大部分产品都有对既往症和特定药保障的相关约定。

二、“惠民保”发展存在的问题

(一)免赔额设定较高

“惠民保”免赔额普遍设定较高,只有当整体医疗费用偏高时才能进行赔付。“惠民保”是在医保报销的基础上,对医保范围内自费部分以及医保外的特定药品医疗费用进行报销。具体来说,医保范围内费用先由基本医保报销,随后大病医保还会至少报销剩余部分的50%,最终剩余的自费部分大都需要超过2 万元才能达到大多数“惠民保”产品的起付线。这意味着,当整体医保范围内费用至少达到7 万至10 万元时,才能得到“惠民保”赔付。

并且,“惠民保”对于医保范围外费用的报销力度也同样较弱。对于许多重大疾病来说,医保范围外的费用其实占比很高,费用高昂的靶向药以及进口特效药等才是其高额医疗费的重要来源。尽管多数“惠民保”产品对若干种常见大病所需医保目录外的特药也提供了一定保障,但基本都对生产厂家以及适用范围做了严格规定。

(二)产品覆盖率较低

“惠民保”是市民自愿参加的,产品能否可持续发展取决于参保人群的规模能否足够达到形成有效风险分散机制的标准。当前,“惠民保”产品的覆盖率并不理想,大多数城市参保率都比较低,仅有深圳参保率较高,达到了50%以上。保险产品能持久存续并发展的重要基础就是有较广的人群覆盖面和可持续的筹资机制,足够数量的参保人数和后续赔付有足够的资金来源是产品能够可持续发展的重要条件。而在目前参保率较低的情况下,“惠民保”产品可能将无法合理分摊风险,对其可持续性发展产生不利影响。

同时,传统的商业保险通常通过严格的承保条件来消除一部分逆向选择问题。而“惠民保”作为一种突破传统的商业健康保险,所有社会医疗保险参保人无论是否已经患病都可自愿参保,低承保条件反而容易引发逆向选择问题,更需要较高的覆盖率来消除逆向选择的影响。在参保率较低的情况下,逆向选择问题会更加严重,导致赔付率较高。

(三)保险责任范围较窄

“惠民保”的保险责任范围也比较窄,主要体现在报销范围和除外责任两个方面。在报销范围方面,大部分“惠民保”产品只针对医保目录内的住院医疗费用和特定药进行报销,排除了医保目录外的住院医疗费用和门诊合规费用。很多常见的慢性疾病不一定需要住院治疗,如癌症和手术后的化疗等,这部分费用就无法进行报销。在除外责任方面,既往症要求较多。大多数“惠民保”产品条款中都明确指出相应的“既往症约定”,“京惠保”“广州惠民保”和“杭州市民保”等大部分产品则将表2 中的五类既往症(以前或现在患有)列入除外责任,在报销时对这五类既往症及其并发症造成的医疗费用不予报销。其实这五类既往症疾病大部分是患病率高、费用高的疾病。既往症约定变相提高了理赔门槛,也缩小了产品责任范围。

(四)无法保证续保

“惠民保”产品基本采取的是“一年一审核,一年一续保”模式,未来可能在续保方面存在问题。若“惠民保”产品出现了持续亏损的情况,那么保险公司很可能在次年会对保障责任及定价进行调整,保险费的上涨或者保险责任的降低会使得保险消费者不愿意续保。当然,也有可能出现因保险公司主动下架产品而无法续保的问题。如还未到投保截止日期的“惠嘉保”,在2020年9月24日宣称因相关政策限定而下架。“惠民保”产品的存续以及续保的主动权都掌握在保险公司手中,保险消费者处于非常被动的境地。并且,由于“惠民保”产品受众面较大,且大多数产品都由当地政府背书,若“惠民保”产品的续保出现问题,对政府的公信力和保险行业的形象都会造成一定的影响。

三、促进“惠民保”可持续发展的建议

(一)监管机构应规范“惠民保”产品

银保监会应出台规范“惠民保”产品的细则文件,定好产品基调,使各保险公司在优化产品时有例可循,有的放矢。2020年11月,银保监会发布了《关于规范保险公司城市定制型商业医疗保险业务的通知(征求意见稿)》(简称《城市定制保险征求意见稿》),进一步规范保险公司城市定制型商业医疗保险业务。银保监会在规范“惠民保”产品时,可以重点关注以下两个方面:一是除外责任界定方面,要出台除外责任界定细则,以规范保险公司除外责任条款,减少保险纠纷的发生;二是在续保方面,对于恶意断保或无端下架“惠民保”产品的行为,银保监会应考虑将相关机构加入“负面清单”中。

(二)坚持“城市定制”原则

在总体方针上,“惠民保”应坚持“城市定制”的原则,且避免出现“一城多保”的现象。《城市定制保险征求意见稿》中强调,要“结合当地特点,科学确定价格”。由于各城市的经济发展水平、居民年龄结构及医疗费用分布都存在差异,因此从精算原理的角度来看,分城市因地制宜进行定价是合理的,能切实契合参保群众实际医疗保障的需求。此外,《城市定制保险征求意见稿》中还规定,禁止保险公司恶意压价竞争。那么针对宁波、福州和厦门出现一个城市多个“惠民保”产品的现象,监管部门应当予以管控,避免恶性竞争。

(三)融合医保信息数据

“惠民保”还应积极推动商业保险数据与当地医保数据的融合,通过数据融合来优化精算模型和加强风险控制。若政府能同意将医保数据与“惠民保”产品数据融合,这将成为“惠民保”的一大优势,是其他商业健康保险所不具备的。我国的医疗保险基本实现了全民覆盖,医保数据的获取可以增强保险公司的风险控制能力,为“惠民保”的可持续发展提供重要支撑。同时,“惠民保”作为补充医疗保险,可以说是连接商业健康保险和基本医保的“桥梁”,双方数据的融合也会为今后医保数据和商业健康保险数据融合提供参考。