股市系统性风险跨区域溢出分析

——来自DCC-GJR-Copula-CoVaR模型的经验证据

2021-04-08彭选华

彭 选 华

西南政法大学 经济学院,重庆 401120

经济全球化使得资本流动日益紧密,局部风险事件迅速冲击到全局市场稳定,从而引发系统性危机.这种现象称为风险溢出效应.例如,2015年中国股市异常波动,发生了从上半年暴涨到6月15日开始崩盘下跌的股灾行情.为探明股市系统性风险空间溢出机制,本文对31个省(直辖市、自治区)板块股价综合指数进行量化研究,从而得到股市系统性风险跨区域溢出具有极其重要的实践价值的结论.

如何度量股市系统性风险溢出效应?一方面,学术研究通过建立多元广义自回归条件异方差类(MGARCH)模型[1-2],检验风险溢出效应.系列代表性文献如Hamao等[3]建立GARCH-M(GARCH in Mean)模型研究东京、伦敦和纽约股票市场的风险溢出问题,发现纽约、伦敦股市对东京股市有风险溢出效应.赵留彦等[4]利用MGARCH模型分析A股对B股的单向风险溢出效应,发现 2001年B股对境内投资者开放后,单向溢出效应明显.张瑞锋等[5]引入分位数表示金融风险,研究市场相互溢出效应.Koulakiotis等[6]采用MGARCH-BEKK模型(BEKK multivariate GARCH model)发现芬兰和丹麦相对瑞典和挪威的交叉上市股票投资组合具有波动溢出性,而瑞士交叉上市股票是德国股市其他交叉上市股票的主要波动溢出源.李成等[7]基于四元VAR(6)-GARCH(1,1)-BEKK模型对中国主要金融市场(股市、债市、汇市和货币市场)进行了实证研究,表明所有市场间均存在显著的双向风险溢出.MacDonald等[8]指出欧元区危机暴露出货币联盟的脆弱性,采用金融压力指数作为MGARCH模型中的系统风险指标,捕捉欧元区股市的依赖性和波动溢出效应,发现核心国家股市波动溢出具有复杂的网络结构特征.

另一方面,考虑到金融变量之间的非线性相关性,学术界发展起来一种基于市场数据的风险溢出度量方法.相关核心文献如ADRIAN等[9]认为CoVaR可以用于刻画金融机构在其他机构(或金融市场) 陷入困境时自身可能面临的风险,可用具体数值表示风险溢出.谢福座[10]建立GARCH-Copula-CoVaR模型分析亚洲3大股票市场间的风险溢出效应.Girardi等[11]对CoVaR进行了修正,将机构的系统风险贡献定义为基准状态CoVaR到危机下的CoVaR改变量,还估计了由大量机构组成的4个金融行业集团危机开始前12个月的系统性风险贡献量.沈悦等[12]构建GARCH-Copula-CoVaR模型研究金融业的风险溢出效应,发现子市场对金融业存在明显的风险溢出效应,而且各子市场系统性风险的贡献度不同.陈建青等[13]构建动态CoVaR模型,发现金融行业间的系统性金融风险溢出具有非对称性.杨子晖等[14]对A股56家上市金融机构和房地产公司的系统性金融风险进行研究,发现风险存在较为明显的跨部门传染效应.彭选华[15]考虑到系统性风险溢出的时变性和联动性,融合随机波动均值模型(SV-M)和相依结构理论(Copula),构建DCC-Copula-SV-M模型,利用蒙特卡洛马尔科夫(MCMC)算法估计模型参数,得到系统性风险溢出量的计算方法,接着发现沪股具有重要的引导地位,美股风险溢出影响有限.

本文对风险溢出效应的上述文献进行分析,发现研究中没考虑波动的非对称性和时变性对风险溢出的影响.此外,虽然国内文献研究了市场之间的波动溢出效应,但忽略了行政区域位置的影响.因此,本文根据各省级股价指数的波动特征,融合动态条件相关系数模型(Dynamic Conditional Correlation,DCC)[16]、相依结构理论Copula[17]和条件风险价值方法(Conditional Value at risk,CoVaR)[9]等多种风险量化方法的优点,构建DCC-GJR-Copula-CoVaR模型度量我国区域股市综合指数的非对称波动和时变联动特征,并进一步测度区域市场的系统性风险溢出特征及系统重要性排序关系.

本文建立的金融计量模型可以量化股市系统性风险区域溢出效应,同时还发现系统性风险跨区域溢出具有非对称性特征,这对当前“守住不发生系统性风险”的金融风险防控战略实践提供了地区视角的学术支撑.

1 DCC-GJR-Copula-CoVaR模型与计算

1.1 Copula函数理论

Sklar[17]认为Copula函数是刻画随机变量相依结构的重要工具.Copula可以连接随机变量的边缘分布与联合分布,而不要求边缘分布类型相同,从而可以灵活构造多元联合分布.

设k维随机变量X1,…,Xk的联合分布函数为F(x1,…,xk),边缘分布为ui=Fi(xi),i=1,…,k.由Sklar定理联合分布表示为

F(x1,…,xk)=C(F1(x1),F2(x2),…FK(xK))

(1)

其中,C(u1,u2,…uk)为联合分布函数的Copula.由此可推出

(2)

(3)

(4)

本研究选择不同的Copula函数类型[18],可以对具有特殊关联特征的股市综合指数建立收益率的联合分布模型,从而更加有效地识别区域市场之间的关联特征,以便较精确地度量股市系统性风险跨区域的溢出问题.

1.2 DCC-GJR模型

GJR模型[19]是一类重要的金融波动性计量模型,它体现了资产价格波动的非对称性特征,反映出新息的非对称性冲击,即正面消息和负面消息对股价的影响不同.这种特征因局部市场的动态条件相关性而传染到系统内其他市场,因此在研究股市系统性风险跨区域溢出问题时,考虑具有动态条件相关性的DCC-GJR模型结构为

rt|Ωt-1~Tη(O,Ht)

εi,t=ri,t/σi,t

Ht=DtRtDt

Dt=diag(σ1,t,σ2,t,…,σn,t)

(5)

1.3 条件风险价值(CoVaR)

由于Jorion[20]提出的VaR模型缺乏对多市场风险之间关联性的度量,因此Adrian等[9]基于风险溢出角度提出条件风险价值(CoVaR)并计算风险溢出量(ΔCoVaR).本文定义股市系统性风险的CoVaR为

(6)

(7)

(8)

步骤1 估计区域综合指数收益率的GJR-t模型及股市综合指数收益率的VaR;

步骤2 估计多元DCC-Copula模型计算股市综合指数s的CoVaR;

步骤3 计算区域综合指数i对股市综合指数s的ΔCoVaR;

步骤4 计算区域综合指数i对股市综合指数s的PDCoVaR;

步骤5 对ΔCoVaR和PDCoVaR进行排序识别系统重要性区域市场.

2 实证分析

本文一方面验证所构建模型的可行性和优越性,另一方面根据参数估计结果解读股市区域综合指数的波动性和联动性,以及股市系统性风险跨区域溢出的非对称性和区域市场的系统重要性排序.

2.1 数据选取与趋势分析

由于经济发展水平的地区差异十分明显,某一地区资本市场的波动很容易溢出到其他地区资本市场.本文采用31个省(直辖市、自治区)板块综合指数和沪深加权指数收益率作为样本,时间跨度从2010年6月2日-2016年5月10日.由于建立31维DCC模型共有1 000多个参数,很难进行参数估计,因此将全国省市板块综合指数按照国家区域经济规划合并为西北地区、西南地区、华北地区、华南地区、华东地区、东北地区综合指数.合并后样本的统计特征描述如表1所示.

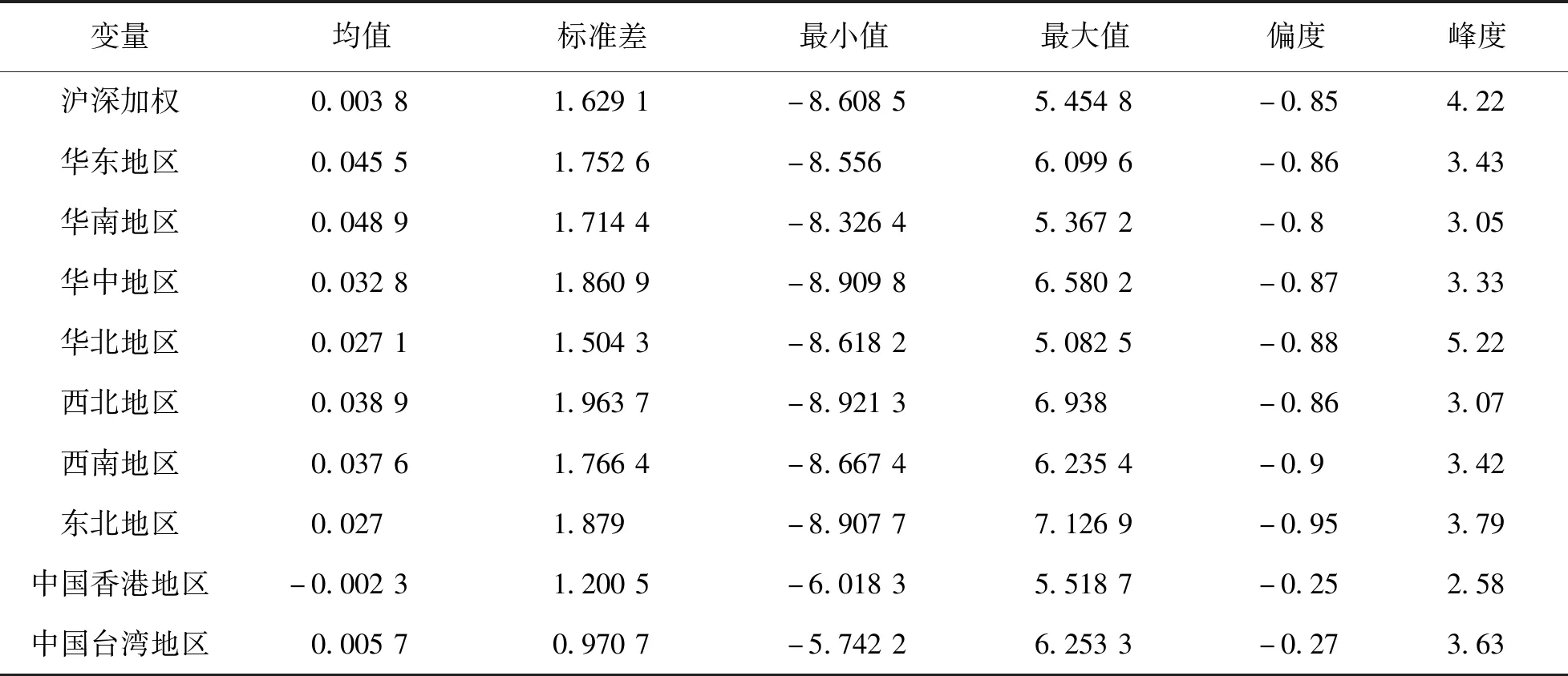

表1 描述性统计分析

由表1可见:① 华中、西北、东北地区资本市场综合指数的标准差高于沪深加权指数、华东、华南、华北、西南、中国香港和中国台湾地区资本市场综合指数的标准差.这种结果显示华中、西北和东北地区资本市场综合指数相对其他区域市场波动性较大,风险性相对较高,而其他几个区域综合指数相对平稳,风险性较低;② 区域资本市场板块综合指数分布都具有左偏特征,表明市场易涨不易跌的非对称特性;③ 沪深加权指数、华东地区、华南地区、华中地区、华北地区、西北地区、西南地区、东北地区、中国台湾地区综合指数的数据峰度都大于3,因此分布的“尖峰”特性明显,从综合偏度来看,数据分布呈现出明显的“尖峰厚尾”特征.各区域资本市场的股票收益率变动趋势相似,中国香港地区和中国台湾地区在2011年波动较大,其他时间与各区域资本市场收益率走势相似,沪深加权指数、华东地区等在2015-2016年期间的波动幅度明显大于2010-2015年期间,这种协同波动趋势说明各区域资本市场间的相互影响关系越来越强,一个区域市场发生风险都有可能波及到其他市场.沪深加权指数、华东、华南、华中、华北、西南、西北和东北地区综合指数波动在2010年-2015年期间较为稳定,在2015年1月-2015年6月期间,出现了较大的波动,呈现出大幅度的上升趋势,在2015年6月中旬出现大幅度的下跌.中国香港地区综合指数与大陆各区域指数波动率大体一致,在2010年-2015年期间较为稳定,在2015年初-2015年6月期间波动较大,出现大幅度的上升趋势,2015年6月中旬开始出现大幅度下跌,这是因为大陆与中国香港在“一国两制”模式下联系密切,中国香港受大陆的影响较大,所以股市波动大体一致.④ 中国台湾地区股市综合指数在2011年波动明显,出现了大幅度的上升和下降,因为中国台湾经济高度依赖进出口,而2011年是国际多事之年,日本大地震、泰国洪荒、埃及骚乱、叙利亚震荡及肯尼亚饥荒等国际大事件的发生影响了亚太地区宏观经济走势,进而导致中国台湾股市波动;2015年中国台湾股市也出现了较明显的波动,但对比而言中国香港股市波动更大,受到的影响也较大.

所有市场指数波动特征具有极强的共同变化趋势.本文借助风险溢出度量模型分析各区域市场之间的动态相关性及风险溢出特征,这将有助于防范风险跨区域溢出.

2.2 模型估计结果与风险溢出分析

由于金融资产价格具有非对称性和时变波动特征,本文对各区域股票综合指数收益率进行建模分析.应用矩阵实验室(MATAB)估计模型并计算得到结果如表2和表3所示.

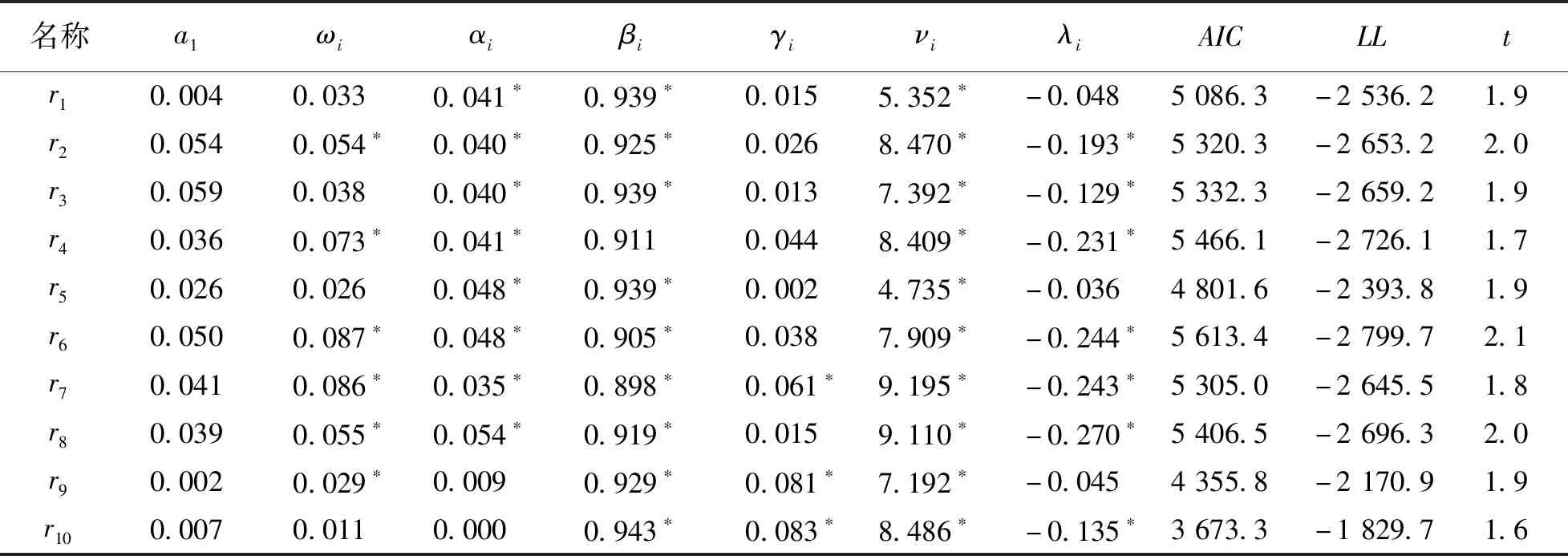

根据表2中α+β显示区域股价指数波动记忆性.由α+β值的排序关系发现华北地区记忆性最强,股市波动对华北地区的影响持续时间长,沪深加权、华南和东北地区股市记忆性较强,中国台湾、中国香港和西南地区的股市记忆性较弱.

表2 GJR模型参数估计结果

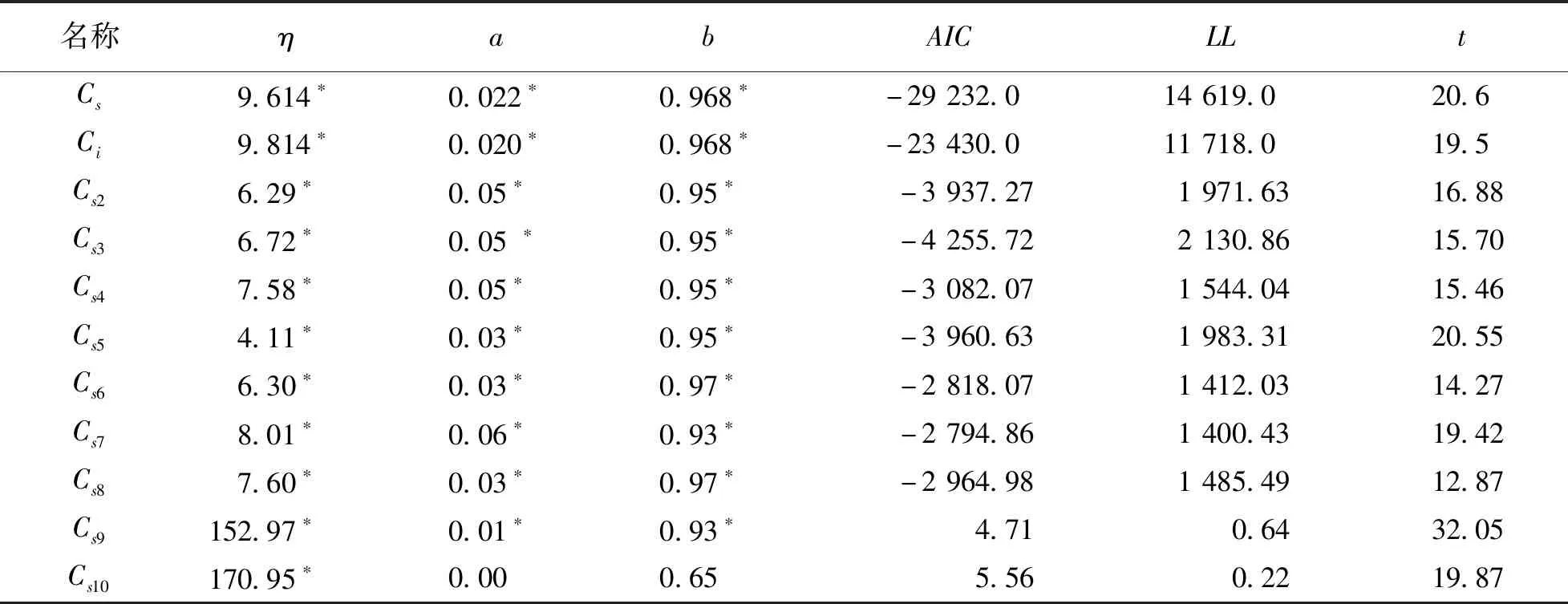

表3显示,根据AIC准则DCC-Copula能更好地描述区域市场股价指数间的联动性.① 区域资本市场间时变相关系数走势大体相同,整体上高度相关;② 沪深加权指数与其他大陆各地区股市相依关系一直较强,在2015年股灾发生后与各地区股市间的相依程度明显增加,并逐渐达到最高值,此结论符合风险传染理论,即危机时期比平常时期表现出更强的相依关系;③ 沪深加权指数与中国香港股市的相依关系相对较弱,在2015年相依程度增加,研究期间走势相对平稳;④ 沪深加权指数与中国台湾股市的相依关系最弱,研究期间走势相对平稳.

表3 DCC-Copula模型参数估计结果

根据前面构建的模型计算得到各区域市场风险溢出量,本文发现股市的CoVaR,ΔCoVaR和PDCoVaR具有时变性特征.PDCoVaR以百分比的形式有效地反映了各地区市场的风险溢出趋势.在2010-2014年期间,各区域资本市场风险溢出的系统性贡献度趋势平稳,在2015年初股市出现异常波动时,各区域市场的风险溢出量明显大幅度波动,内地各区域对中国证券业的风险溢出量明显增加,地区差异显著,风险溢出量较大,中国香港、中国台湾股市的风险溢出量相对较小.

2.3 系统性风险跨区域溢出分析

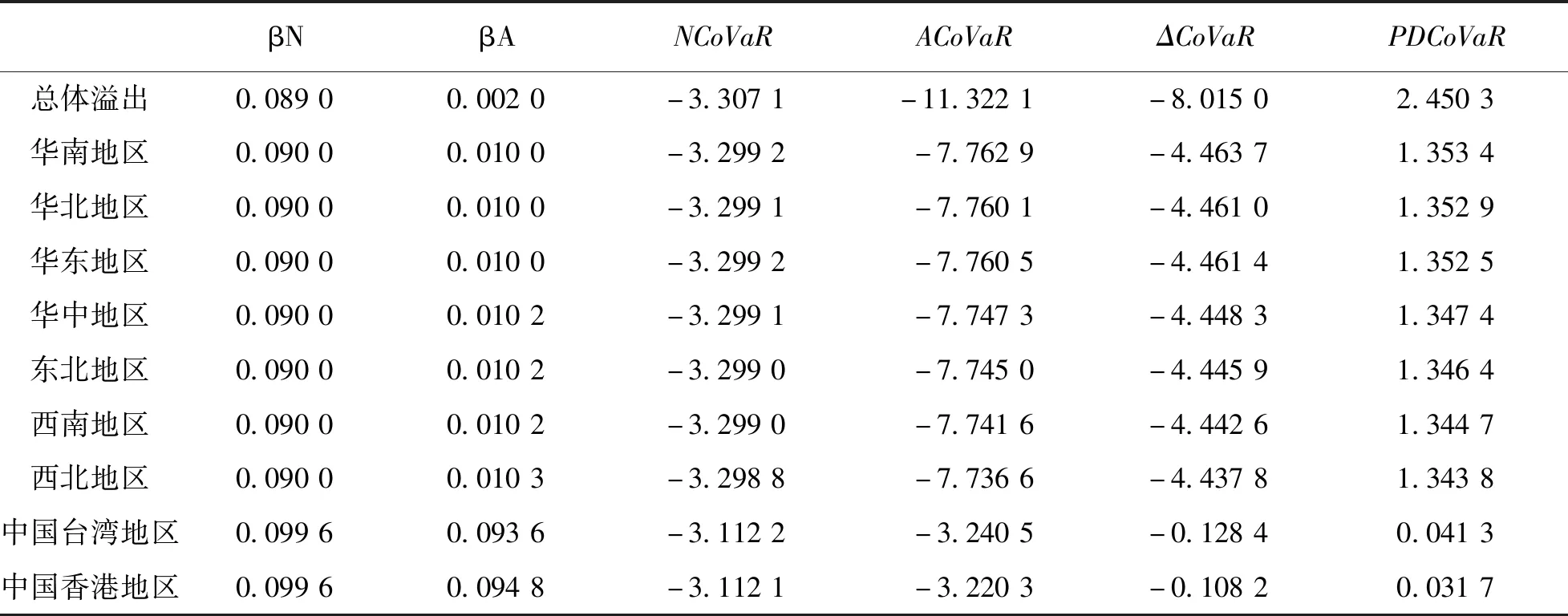

股市系统性风险溢出强度的地区排序结果如表4所示.

由表4可知,我国股市的系统性风险跨区域溢出差异十分显著.其中,华南地区的风险溢出量(即系统性风险贡献度)最大,为1.353 4.中国台湾股市对大陆股市风险溢出贡献较小,为0.041 3.中国香港股市的系统性风险贡献度最小,为0.031 7.这主要由于中国台湾和中国香港的经济都依赖于内地经济,而很多内地公司选择中国香港或两地上市,所以相对于中国台湾股市和中国香港股市对大陆股市的风险溢出,沪深股市对中国台湾和中国香港股市的风险溢出效应更强.中国香港股市仍然具有成熟股市的功能,外围股市风险向沪深股市风险内溢有限.因此本文认为,在经济高质量发展的进程中,沪深港台股市构成一个和谐的生态系统,其功能发挥正常,区域风险溢出全面可控.

表4 市场风险溢出顺序

3 结 语

本文研究了股市系统性风险跨区域溢出问题.通过构建DCC-GJR-Copula-CoVaR模型,成功地测度了沪深股市、地区指数、中国台湾股市和中国香港股市在2015年股灾期间的风险跨区域溢出现象.获取的研究结论包括:股市系统性风险溢出有明显的地区差异,而且跨区域的风险溢出具有非对称性;中国台湾和中国香港股市对大陆股市风险溢出有限,区域风险溢出不会触发股市系统性风险,从而股市系统风险跨区域溢出可防可控.

本文发现了股市系统性风险跨区域溢出的重要特征,在模型理论和应用方面还有很多拓展之处,例如引入宏观经济变量解释风险跨区域溢出等问题都是有价值的后续研究工作.