北京银行投贷联动股权投资基金模式优化研究

2021-03-25

一、前言

相比其他类型中小企业,科技型中小企业在创新效率、创新机制方面具有巨大优势,但却难以从银行等传统渠道获得融资,也难以通过私募股权和风险投资获得融资[1]。在此背景下,我国政府印发《指导意见》来鼓励和指导银行业金融机构开展投贷联动试点[2]。截至目前,虽然我国投贷联动试点已经开展了五年,但仍处于基础性发展阶段,仍然存在很多问题。

二、北京银行投贷联动股权投资基金模式介绍

北京银行在2009年就在投贷联动模式上进行了研究,形成了自己的科技金融优势,并在2010年开始投入实践,2016年成为首批开展投贷联动试点业务的银行之一。目前,北京银行投贷联动股权投资基金模式以三种模式服务科创企业[3],一是“银行+子公司”模式。北京银行通过设立中加基金投资子公司对科创企业进行股权投资[4],同时通过特色支行为科创企业提供贷款、财务顾问等金融服务。二是“选择贷款权”模式。北京银行与200余家合作机构签订认股权选择协议同时对科创企业提供认股权贷款。从而获得本息或者股权收益。三是“银行+其他机构”模式,北京银行与其他机构共同发起设立股权投资基金平台,通过平台向科创企业进行股权投资,同时由北京银行对被投资企业提供经营管理服务,进而实现投贷联动。

三、北京银行投贷联动股权投资基金发展状况

(一)整体状况

北京银行开展投贷联动业务试点已近四年的时间,北京银行投贷联动业务已经有了一定规模,在城商银行中一直能够处于领先地位。根据北京银行年报中披露的信息,北京银行2020年第一季度资产总额2.79万亿,比2016年增长31.60%。但是也存在一些问题,北京银行近四年来不良贷款利率整体呈上升趋势,其拨备覆盖率近两年均稳定在250%左右,可见北京银行在开展投贷联动股权投资业务在取得重要进展的同时,有风险有加大的趋势,但整体仍然可控。

(二)投贷联动业务状况

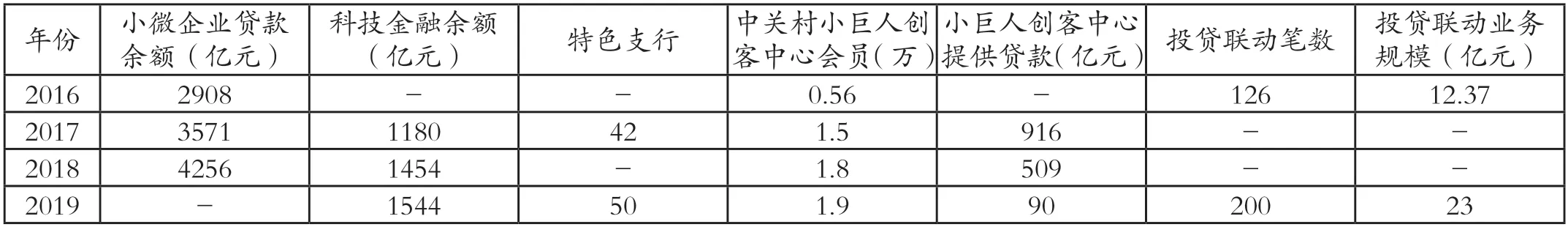

北京银行投贷联动业务客户涵盖环保生态、科技技术等多个领域。2019年北京银行单户授信1000万元及以下小微企业公司贷款余额351.8亿元,较上年增幅32.8%,高于全行贷款平均增速。科技金融贷款达1544亿,共支持科创板申请企业48家,累计授信85亿元,发展特色支50家,中关村小巨人创客中心会员增至1.9万,较2016年增长239.29%,其子公司中加基金注册资本增至46500万元,较2016年增长55%。在产品方面,北京银行针对企业不同发展周期提供差异化产品,推出投贷通、智权贷、前沿科技贷、研发贷等至少50多种“小巨人”类别的产品体系[5]。投贷联动业务累计落地近200笔、业务规模超23亿元。

四、北京银行投贷联动股权投资模式存在的问题

从北京银行投贷联动股权投资基金模式发展的现状来看,北京银行投贷联动业务主要存在四个问题。

(一)客户定位还不够完善

目前,北京银行投贷联动业务方向主要集中在文化金融、科技金融和绿色金融三个方面,在具体客户的筛选上,北京银行主要依靠政府及其他合作机构推荐结合信贷评审的方式,缺乏独立的团队和风险投资机构。

(二)产品差异化不够

北京银行投贷联动业务已经经历了十年之久,目前北京银行虽然针对科创企业生命周期的各个阶段研发了50多种产品。但由于《商业银行法》对于商业银行产品定价的限制,使得北京银行不能很好地针对企业不同特点进行差异化服务。

表1 北京银行投贷联动业务发展状况表

(三)投贷联动业务模式使得北京银行风险更为集中

首先,北京银行与股权投资机构的投资理念不同,处理风险的方式也不同,与风投机构合作筛选企业毫无疑问增加了风险;其次,北京银行投资子公司进行股权投资与总行存在利益冲突,难以平衡,同时股权的运作过程也存在众多风险。最后,科创型企业一般具有规模小、内部管理机制不完善的特点,且伴随成长周期,因此其信息披露状况不尽完善,银行难以把握对风险的评估。

(四)专业性人才不足

VC/PE(风险投资/私募股权投资)为保障企业未来的发展,有足够的动力欺骗银行。因此,商业银行发展投贷联动业务对于人才的需求既涉及到信贷专业人才又涉及到股权投资人才以及科技金融类人才,尤其是对复合型人才需求更强烈。根据北京银行各年年报可以看出,北京银行近年来本科与研究生学历占比均呈上升趋势,大专及以下学历占比呈下降趋势,但截至2019年末,研究生员工占比仍不足20%,而复合背景人才更少。

五、北京银行投贷联动股权投资基金模式优化

(一)精确客户定位,提供差异化产品及服务

未来北京银行一是要拓展业务规模,二是精确客户定位,有针对性的提供差异化产品及服务。首先,北京银行应积极通过多渠道拓展客户市场,如利用大数据技术建立科创企业数据库、供应链企业信息平台等;其次,深入分析企业特点、所处环境行业与融资需求等,结合银行的授信能力,进而推出适合企业的精确化产品或服务[6],创新个性化投贷联动产品。

(二)打造专业队伍,培养复合型人才

首先,北京银行应着力建设一批人才队伍,尤其是复合型人才队伍,并定时组织其进行培训,使其具备能独立筛选客户,开展业务、企业战略选择和风险识别与评估能力;其次,完善员工的激励机制,建立健全员工的晋升机制,提高员工的薪资水平和福利待遇。最后,应挑选经验丰富的管理者,充分协调各部门、业务之间的矛盾,增加团队的凝聚力,提升团队的专业能力与办事效率。

(三)创新银行业务机制

首先,北京银行应深化对现有知识产权质押产品的实施,逐步建立起内部资产评估体系,建立资产评估信息数据库,同时加强与知识产权交易中心的合作[7]。其次,北京银行应提高贷款审批效率,推动科创企业、客户经理、审贷投联动作业的实施,同时考虑建设综合化金融服务等多元化、一站式金融服务与科技企业项目“专人专批”、“专项专批”制度。再次,不断深化将供应链产品与企业发展不同生命周期考虑到投贷联动业务中的理念,紧紧抓住区块链等可信的技术工具,实现全产业链的数据化凭证共享,并从中管理现有客户,发现新客户,不断升级现有产品的功能。最后,北京银行应加大投贷联动生态圈的打造力度,不断寻求多方式的投贷联动合作模式,打造“企+贷+债+股+代+租+顾+保+信托+评估机构+事务所”的多功能生态圈。

(四)建立全面的风险防范机制

北京银行应逐步加强对企业事前、事中、事后的风险防范问题。首先,北京银行应利用大数据、区块链等技术打造投贷联动共享平台,为企业动态信息交流合作、数字化治理提供了平台,减少了信息不对称问题的发生。其次,培养银行风险控制核心团队,能够迅速识别对于企业、银行与第三方机构存在的风险隐患。同时,充分利用信息技术手段,通过大数据信息对供应链与企业生命周期节点数据进行动态采集,根据不同企业与企业发展周期特点不断改进风险控制评价指标、模型及增信措施[8],实现银行对风险的动态识别与管理能力。再次,不断寻求多方机构合作,加强与合作机构之间信息交流与资源融合,分散银行承担的风险。最后,银行应该加强对股权退出各个环节的风险防控。充分了解企业的行业特点、企业的发展周期、经营状况等因素,合理选择企业退出方式及时机进而获得股权收益[9]。