年金基金投资组合权益仓位与资本市场走势关系研究

2021-03-19吴存为许绍文张翔宇

吴存为 许绍文 张翔宇

一、研究背景

截至2020年末,我国老龄人口数量已突破2.5亿人。人口老龄化带来的养老体系建设问题愈发凸显。养老金三大支柱在我国多层次社会保障体系的建设中都起着不可或缺的作用。企业年金与职业年金作为养老第二支柱,投资业绩将直接影响到参保人员未来养老金账户收入水平。作为年金管理的第一责任人,受托人在年金投资运作中肩负着投管人选择、战略资产配置、投资监督和风险控制等重要任务,承担着维护委托人利益、保证年金基金长期保值增值的重要使命,是年金基金保值增值的守护者。

战略资产配置是年金基金受托管理工作的核心。段国圣(2013)认为资产配置是基于对未来宏观经济和资本市场趋势变化的判断分析而形成的判断,是投资主体获得收益效果的关键因素。禹凌霄,刘琳,许萌(2020)认为受托人应通过资产配置追踪,确保计划层面资产配置符合市场趋势。2020年末,人社部扩大了年金基金投资范围,对受托人战略资产配置能力提出更高要求。如何通过战略资产配置引导投管人获得更多投资回报成为受托管理工作的核心。

振兴资本市场、建立健全现代金融体系是新时代下我国经济发展的重要方针。“十四五规划”中明确提到“全面实行股票发行注册制,建立常态化退市机制,提高直接融资比重”。伴随长期经济增速的放缓,中国已经进入了相对低利率时期,政策指导年金基金更多地参与权益投资,一方面为我国权益市场发展提供支持,另一方面是年金基金获取有竞争力的投资回报的必经之路。

表1 投资管理人风格情况

表2 投资组合权益类资产仓位和收益率情况

本文旨在通过对投资管理人投资行为进行跟踪,分析投资管理人权益持仓情况受到资本市场走势的影响,从而在受托管理工作中为投资督导环节提供理论支持,也为年金基金受托管理中战略资产配置决策提供参考。

二、样本选取与基本情况

(一)样本选取

为得到更准确的研究结论,本文选取典型组合进行数量分析。本文使用某银行受托管理的同一职业年金计划下6个投资组合数据作为分析样本,6个组合分别由2家基金公司、2家养老保险资产管理公司和2家证券公司管理,机构类别较为分散,使得样本选取具备一定代表性。

该职业年金计划从2019年9月开始投资运营。为了剔除建仓期权益投资上限的投资政策调整对组合权益持仓情况的影响,本文选取各组合2020年1月1日至2020年12月31日的数据作为样本。

本文选取的6个投资组合规模均超过10亿元,规模较为适宜,不会引起投资经理的操作变形。

(二)投资组合权益投资风格情况

表3 投资管理人权益仓位调整情况

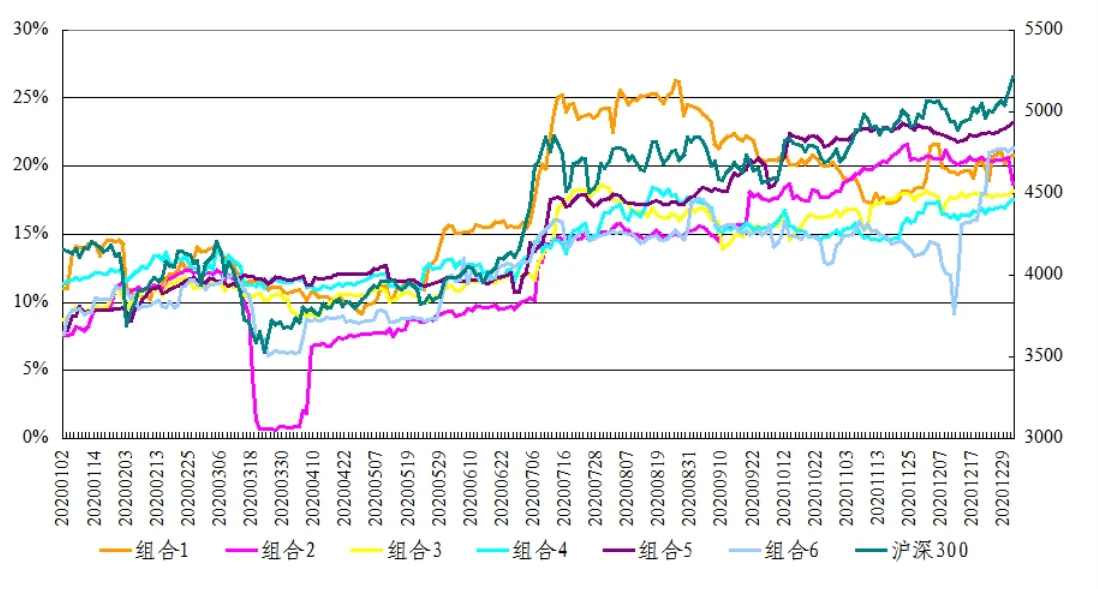

图1 投资管理人权益仓位变化图

从投资经理情况看,6家机构均选派了本公司最优秀的权益投资经理管理组合,并且风格较为分散。基金公司、证券公司和养老保险资产管理公司均具有偏价值和偏成长风格的投管人,因此该计划下6个组合的样本一定程度能够代表市场情况。

(三)组合资产配置情况

计划下各组合截至2020年12月31日权益类资产平均持仓比例如表2所示。

各组合权益类资产期末和平均仓位均差异较大,也是影响组合收益至关重要的因素。因此投资组合权益仓位对收益率影响至关重要,也是本研究分析的重点。

三、研究方法

(一)模型选取

本研究采用时间序列模型。时间序列是指将变量数据按时间顺序排列得到的动态数据。时间序列模型是指将根据系统观测得到的时间序列数据通过曲线拟合和参数估计(如非线性最小二乘法)建立数学模型的理论和方法,在经济与金融领域应用广泛。

本研究分别将各投资组合2020年1月1日至12月31日的权益类资产持仓比例数据与同期沪深300指数数据进行拟合,分析沪深300指数动态变化对不同投资组合权益类持仓比例的影响,为年金基金战略资产配置和投资督导工作提供数据支持。

(二)数据处理

本研究对所有原始数据作对数处理。对数处理不会改变数据的性质和相关关系,但压缩了变量的尺度,也减少模型共线性、异方差性出现的概率。沪深300指数数据绝对值较大,因此对原始数据做对数处理以缩小数据绝对值,便于计算。同时,取对数能使时间序列数据更加平稳。

(三)分析工具

表4 权益仓位与沪深300指数T、T-1、T-2日相关性

表5 权益持仓与沪深300指数相关性结果分析

本研究采用Excel和Eviews作为分析工具。Excel用于数据处理和统计;Eviews用于自相关性检验和回归分析。

四、模型分析结果

(一)各组合权益仓位变化分析

计划各投资组合的权益持仓情况变化情况如图1所示。

由图1可以得到整体结论如下:组合1、组合2和组合6今年以来有过短期内大幅度调整权益仓位的情况,单日调仓比例超过其权益持仓量的30%,在权益操作上相对激进;组合3、组合4、组合5调仓幅度较小,权益操作更趋保守。不同组合的操作特点如表3所示。

(二)相关性分析

对组合权益仓位与市场变化做相关性分析,结论如表4。

从相关性分析结果来看,投资组合权益持仓比例和沪深300指数T日、T-1日、T-2日、T-3日均具有不同程度的相关性。不同组合相关性分析如表5所示。

(三)回归分析

1. 序列相关性检验

由于本模型为时间序列模型,易出现序列相关情况,因此通过拉格朗日乘数检验(Lagerange Multiplier)明确各组合对应模型中的序列相关情况。检验后发现,各组合模型均存在一阶自相关情况,而只有组合2组合存在三阶自相关,说明各投资组合的权益类资产持仓比例均可能受到T-1日沪深300指数的影响,但只有组合2组合受到T-3日沪深300指数的影响。此情况也与现实情况相符,投资经理在投资过程中可能受到前一日或前几日指数走势影响调整组合的权益持仓。

序列相关性可通过广义差分法(广义最小二乘法GLS)消除,因此本模型采用广义差分法进行估计。

2. 回归结果

对各组合权益仓位情况与沪深300指数分别按照上述方法进行回归,结果如表6。

表6 投资管理人权益持仓比例受沪深300指数走势影响回归结果

回归分析结论分析如下:

(1)T日、T-1日沪深300指数情况对各投资组合权益持仓比例的影响皆显著,说明各投资管理人均会根据当日及前日指数走势进行仓位调整。各投资组合中,组合2权益持仓比例甚至受沪深300指数T-3日走势影响,根据T-3日指数走势正向调仓,说明部分投资管理人权益仓位选择会受到当日乃至前几日市场走势的影响。

(2)组合5是6个投资组合中唯一一个会根据T-1日指数走势负向调仓的组合。该组合仓位水平在6个组合中最高,但权益贡献相对较低。

(3)组合3受T日指数走势的正影响最小,而其收益率在6个组合中排名首位。

另外,投资管理机构调整权益持仓仓位的决策受诸多影响,不仅包含沪深300指数走势,还包括基本面、政策面、资金面等多方面因素,加上疫情期间特殊时期国际金融市场变化较大,因此分析结果可能与实际中真实投资决策过程不完全一致,但可以一定程度上获悉投资经理进行操作的依据。

(四)研究结论

1. 资产配置对投资业绩具有重要影响

组合2在6月末时为计划下唯一一个权益类资产投资收益率为负的组合。造成其上半年收益率落后的原因有很多,包括板块选择不佳,持仓结构偏离等,但核心原因为3月中旬对权益仓位的激进减仓行为。根据回归分析结果,组合2投资行为受到当日沪深300指数走势的影响最大,同时也是唯一权益持仓比例会受到前三日沪深300指数影响的投资管理人,说明组合2较其他投资组合更易根据市场情绪而激进调仓,导致其错过4月、5月的反弹。而组合2组合下半年通过积极的仓位配置取得业绩回升,最终权益投资收益率在6个组合中排名第2。由此可见,资产配置对投资业绩具有关键性的影响。

2. 市场情绪对投资决策造成负面扰动

根据本文研究结果来看,仓位调整受沪深300指数影响较大的组合(如组合1、组合6)收益情况较差,而仓位调整受沪深300指数影响较小的组合(如组合3)收益情况相对较好。由此可见,市场情绪对投资决策可能造成负面扰动,过分根据市场情绪调整权益仓位并不利于组合业绩。主要原因是市场情绪反应往往滞后于市场,在市场转向时难以提前预判,影响投资业绩。

3. 左侧交易在趋势性行情中存在局限性

根据回归结果,组合5投资经理倾向根据T-1日指数走势进行负向调仓,权益持仓比例一定程度上独立于市场波动,更倾向于左侧交易。但组合5权益贡献偏低。由此可见,左侧交易风格倾向在股票市场上涨时对权益仓位进行再平衡,可能使投资者错失一些趋势性的机会。

五、研究启示

(一)战略资产配置应更加灵活适度

投资组合会根据当日乃至前几日市场走势进行权益仓位调整。若仓位选择对市场趋势过分敏感,可能对投资收益产生负面影响。由于仓位调整相对于市场走势具有滞后性,若在宽幅震荡的市场中剧烈调仓,可能会造成追涨杀跌。受托人对战略资产配置的动态调整可能为投管人权益仓位提供指导性动力,为了避免投资政策的调整造成投管人剧烈调仓,受托人在战略资产配置调整时应保持定力,不被短期情绪左右。同时,受托人应做好年金基金的掌舵人,从更高维度对资本市场形势进行研判,从而避免投管人情绪性投资决策带来的损失。另外,战略资产配置要因时制宜、灵活适度,在政策指导或基本面情况发生变化时,受托人应灵活调整投资政策,从而顺应时势、规避风险。

(二)权益仓位大幅波动予以重点关注

受托人应建立涵盖事前、事后的监督管理机制。针对投管人的重大投资决策,如仓位的大幅调整,受托人应做好事前沟通,深入了解投管人的投资思路,并给予指导性意见。若已出现投管人单日调仓幅度超过一定幅度,或多日持续调仓的情况时,受托人应该及时进行风险提示,以减少大幅调仓造成的负面影响。另外,若仓位原本保持不变的组合突然频繁调仓,则应及时关注。推而广之,若投管人对其管理的各组合权益持仓进行统一决策,确定稳定权益持仓比例后,不同投资组合持仓比例出现偏离,需要引起关注。同时,若习惯右侧交易的组合突然开始进行左侧交易,受托人也应及时关注。

(三)投资经理风格搭配和风险分散

年金基金受托人的首要职责并非博取超额收益,而是维护年金基金平稳运营。投资风格也并非有绝对的优劣之分,左侧交易与右侧交易均有各自的优势,只是对特定市场环境的顺应度不同。若同一计划下各组合的同质性过强,则可能导致在阶段性行情中全军覆没。资本市场千变万化、日新月异,投资的关键并非追逐热点,而是投其所长。受托人可通过搭配不同投资风格、擅长板块和仓位倾向的投管人,来实现风险的分散和跨周期的优秀业绩。