上市公司子公司对外担保的理论逻辑与实证检验

2021-03-18刘海明李明明

刘海明,李明明

(山东财经大学金融学院,山东 济南 250014)

一、引 言

一直以来,上市公司对外担保引发的治理问题受到了监管部门和资本市场的广泛关注。上市公司担保可能会引发担保圈问题以及控股股东的掏空问题,这些问题对上市企业的发展乃至投资者利益产生了严重的负面影响[1]。基于此,监管部门出台了一系列措施解决这些问题。随着监管部门对上市公司担保行为的监管越来越严格,上市公司的对外担保越来越隐蔽化。自2009年起,以上市公司子公司作为担保方的对外担保行为开始明显增加,旗下子公司对外担保的上市公司数量由2009年的64家增至2018年的182家。以上市公司的子公司作为担保方的对外担保行为成为上市公司对外担保的新形式。那么,上市公司旗下子公司对外担保到底产生了怎样的后果呢?以往的文献更多是围绕上市公司本身的担保行为进行研究,关注上市公司本身对关联方担保引发的掏空问题[2][3]以及对非关联方担保引发的担保圈问题[4],对于子公司出面作为担保方的现象关注较少。然而研究发现,作为上市公司合并财务报表的重要组成部分,子公司的布局安排(包括融资布局、权力布局等)也是整个上市公司战略的重要组成部分,其运作对于整个上市公司的运营产生了重要影响[5][6]。在子公司对外担保不断增加且信用担保在历史上一直存在问题的情形下,其对上市公司整体产生怎样的影响成为一个需要检验的问题。

从理论上看,上市公司旗下子公司对外担保可能基于以下两个层面的原因:一是企业实际需求假说,即子公司对外担保是出于上市公司发展的实际需要。根据内部资本市场理论,上市公司子公司对关联方的担保,尤其是对上市公司本身以及对其他子公司的担保,可能是出于企业集团内部资本市场的需求,用于调度上市公司的资源、提高资金配置效率[7][8][9]。同时,根据融资约束理论,上市公司安排子公司对非关联方担保以获得非关联方的反担保,是为了缓解企业融资约束并为高增长项目融资[10]。二是逃避监管假说,即上市公司子公司的对外担保是内部人有意安排、替代上市公司本身对外信用担保、逃避监管部门监管和资本市场约束、服务内部人自利动机的需要。由于上市公司本身的担保行为越来越受到资本市场和监管部门的约束[4],内部人可以将原本由上市公司出面与非关联方的互相担保行为,以及对控股股东的担保移交给子公司出面作为担保方,以掩盖内部人本身的自利目的。航天通信、联创股份等旗下子公司对外担保的案例就与此相关。(1)在无法直接向控股股东担保的监管规定约束下,2019年,上市公司航天通信通过旗下子公司智慧海派向航天通信控股股东中国航天科工的关联方提供担保,向上市公司的母公司输送利益。2019年,在监管部门对互相担保施加限制的条件下,联创股份不再向互保合作方宏信化工直接提供担保,而是安排子公司华安新材向互保方宏信化工提供担保。

在实证方法上,主要采用处理效应模型纠正子公司对外担保可能存在的内生偏误。本文的结果倾向于支持逃避监管假说。总体上,我们发现子公司的对外担保产生了负面效应。子公司对不同对象的担保,包括对上市集团、控股股东集团和非关联方的担保,都会导致公司绩效下降、两类代理成本增加。更为重要的是,子公司对外担保只增加了子公司的代理问题,并未增加母公司的代理问题,这在一定程度上符合逃避监管假说。上市公司的内部人通过安排子公司出面担保,服务于控股股东的掏空以及经理人自利目的。同时,内部人有意安排将代理成本问题留在子公司,以此规避资本市场的监管。

与以往的研究相比,本文可能的边际贡献在于:第一,拓展了信用担保行为的研究视角。不同于之前聚焦于上市公司本身的对外担保行为[2][3][4],本文探讨了上市公司的子公司作为担保方的对外担保行为,结果发现,子公司对外担保是在上市公司对外担保监管趋严的情形下,内部人有意安排替代上市公司违规担保行为、逃避监管的手段,这补充了信用担保的相关研究。第二,增加了子公司研究的相关证据。近期学界开始关注子公司的战略安排对于上市公司整体绩效的重要作用。他们发现,上市公司与子公司之间治理安排的不同形式,包括异地分布、权力分布、现金分布、负债模式等[5][6][11],都会对公司整体绩效产生影响。与之不同,本文探讨了子公司对外信用担保对上市公司整体的影响,增加了该领域的视角。第三,增加了上市公司治理的相关证据。以往的研究更加关注上市公司控股股东的资金占用、经理人的帝国建造等显性的治理问题[12][13],而本文的结果表明,利益相关者也会通过上市公司的子公司隐性地实施担保行为,进而逃避资本市场约束,达到掏空以及帝国建造等目的。

二、研究假设

上市公司子公司对外担保可能出于上市发展的实际需要(实际需求假说)或者内部人自利行为(逃避监管假说)。但是在区分不同的担保对象后,在上述两个假说前提下,子公司对外担保适用的相关理论可能存在一定的差别。本文按照不同担保对象分析子公司对外担保的影响并提出相关假设。对外担保可分为对关联方担保和对非关联方担保两大类,而资本市场主要关注上市公司及其子公司构成的集团业绩(合并财务报表的业绩),由此将关联方按照上市公司及其子公司、控股股东及其子公司(包括上市公司的母公司、上市公司母公司控制的其他企业)分为两类。相应地,第一大类,即子公司对关联方的担保,分为对上市公司集团的担保和对控股股东集团的担保。前者包括对上市公司的担保和其他子公司的担保,后者包括对上市公司的控股股东以及控股股东控制的其他公司的担保。

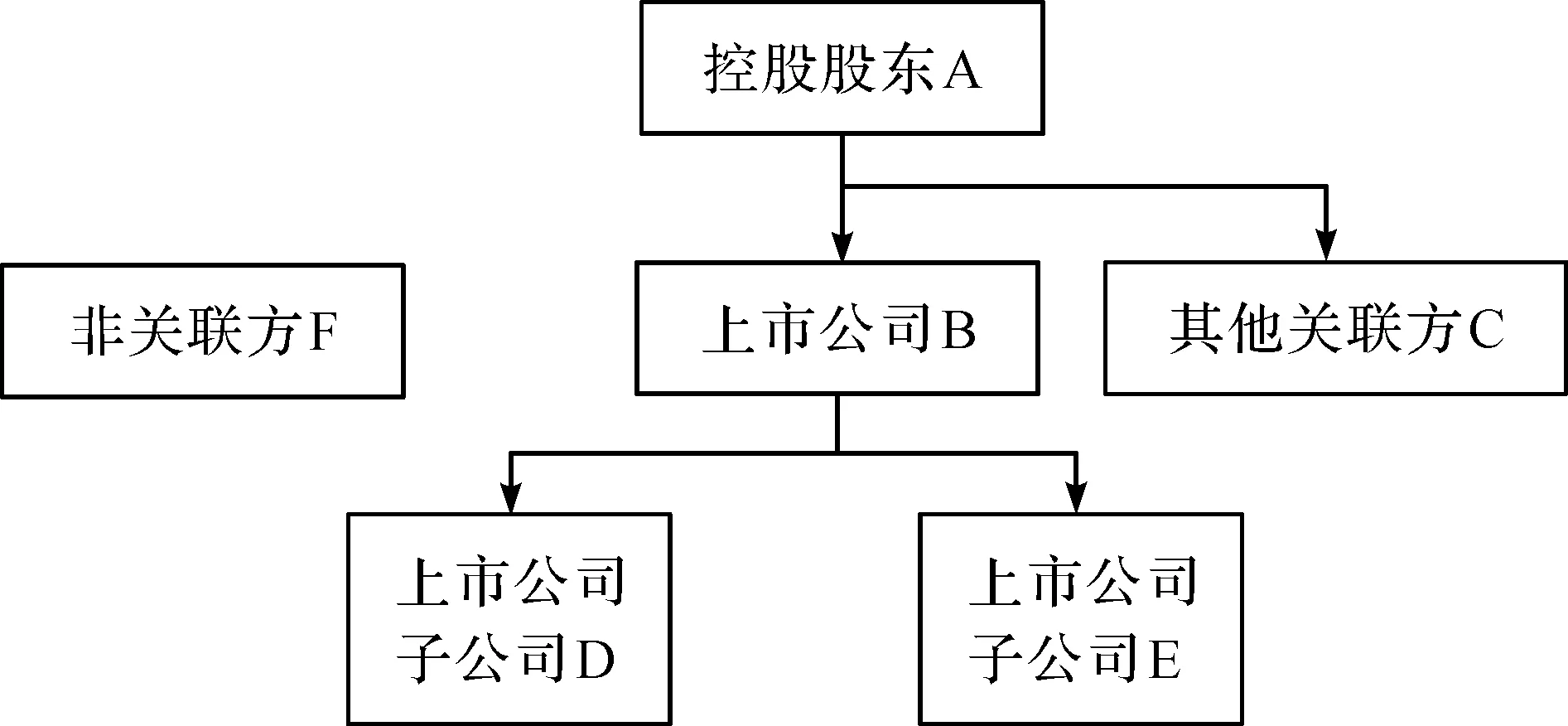

以图1为例说明上市公司子公司对外担保的分类情况,其中链条代表控制权链条。假设上市公司B的子公司D对所有其他单位提供担保。首先将D公司对外担保分为对非关联方(F公司)的担保和对关联方(A、B、C、E)的担保。而在对关联方的担保中,由于资本市场的投资者和监管部门更加关注上市公司合并财务报表的绩效,所以他们更加关注上市公司B、子公司D和E构成的上市公司集团。因此,将对关联方的担保进一步划分为对上市集团的担保(D对上市公司B和其他子公司E的担保)和对控股公司集团的担保(D对控股股东A和其他关联方C的担保)。下文将按照子公司对外担保对象的不同分别提出假设。

图1 子公司D的担保对象分类图

1.子公司对上市集团担保的影响

从投资者的视角看,上市公司及其子公司构成的集团是合并财务报表的范围,是投资者最为关注的范畴。子公司对上市集团担保实际上是上市公司集团内部的资金运作方式。这类担保背后的动机存在两种可能:一是企业实际需求假设,即子公司对上市集团的担保可能出于内部资本市场的实际需要;二是逃避监管假设,即内部人以子公司担保为手段进行帝国建造或者在职消费。一方面,根据内部资本市场的相关理论,子公司与上市公司之间的担保属于内部资本市场资金调度的方式,是上市企业发展所需要的。那些有资格为其他子公司担保的子公司可能本身并没有太多的投资机会,但是具有作为担保方的资格。上市公司可以要求这些子公司为那些增长机会较多的子公司提供担保,从而帮助上市集团整体抓住投资机会、提高投资效率[14]。以往的研究发现,内部资本市场资金的有效配置会提高资源配置效率和公司价值[9]。在这种情形下,子公司对上市集团的担保有利于提高公司绩效。另一方面,子公司的担保可能是上市公司内部人帝国建造动机所驱动的。上市公司的经理人出于帝国建造或者在职消费等目的,会抓住一切可能的融资机会获得融资,而子公司对母公司和其他子公司的担保可以拓展企业的融资能力。更为重要的是,子公司作为担保方可以在一定程度上规避资本市场的关注。在监管部门和资本市场对上市公司本身的担保行为越来越关注时,让子公司出面担保可以在一定程度上规避监管。在获得担保融资后,上市集团可能没有用于好的投资项目,而是投资于效率低的项目、用于经理人的帝国建造或者在职消费[4][15],这会降低公司绩效。

假设1a:子公司对上市集团的担保会提高公司绩效。

假设1b:子公司对上市集团的担保会降低公司绩效。

2.子公司对控股公司集团担保的影响

子公司还会对上市集团外的其他关联方担保,即对上市公司的控股公司、控股公司的子公司担保。一方面,上市公司的子公司为上市公司的控股公司提供担保可能是上市公司所在的整个金字塔结构的实际需求所致。根据内部资本市场的效率观点,集团会调度内部资源、提高资源配置效率[9]。而子公司向控股股东担保属于内部资本市场调度资金的方式,这种形式的担保可能是出于整个集团的资金配置效率驱动。此时,子公司对控股股东的担保会提高投资效率,提升公司绩效。另一方面,对于上市公司本身的合并报表而言,子公司对控股集团的担保属于纯粹的或有负债。并且,由于控股关系,子公司很难对控股股东进行监督。在这种情况下,担保会产生风险转移问题并导致低效率[16][17],这种担保很可能是控股股东基于掏空上市公司的需要而展开的[18]。以往的研究发现,上市公司向控股集团的担保更多的是出于掏空目的[4]。掏空会使上市公司的资金或者其他资源被无偿占用,进而导致公司绩效水平降低。由于资本市场对上市公司本身向股东的担保要求非常严格,所以控股公司不会直接要求上市公司提供担保,而是转而要求上市公司的子公司对他们的贷款提供担保,这可以在一定程度上逃避监管部门的监管并且达到掏空的目的。(2)一个典型的例子是,2011年四环生物旗下子公司新疆爱迪为实际控制人控制的江苏阳光集团有限公司提供违规担保,这次担保并未经公司董事会及股东大会批准,并且以隐藏的方式进行、并未履行信息披露义务。这次违规担保伴随着后续一系列的隐性关联交易行为。在此之后,四环生物被证监会立案调查。此时,子公司对控股集团的担保会增加掏空,导致企业资源被控股股东无偿占用,进而降低公司绩效。

假设2a:子公司对上市公司控股集团的担保会提高公司绩效。

假设2b:子公司对上市公司控股集团的担保会降低公司绩效。

3.子公司对非关联方担保的影响

在实践中,子公司也会对非关联方担保。由于不存在股权层面的关联,很多情况下,子公司对非关联方的担保是为了替代上市公司本身与非关联方进行互保,联创股份的案例就是如此。因为由于上市公司与子公司之间有限责任的缘故,尽管监管部门和资本市场投资者会关注上市公司与非关联方的互相担保行为,但子公司对外担保更不易引起市场投资者的关注。这种形式的担保既可能有利于缓解上市集团的融资约束,用于上市集团的实际需要(实际需求假设),又可能隐性地服务于内部人的自利目的(逃避监管假设)。一方面,上市公司通过子公司对外担保的方式与非关联方互相担保,是为了缓解上市集团本身的融资约束、服务企业实际需求、提高集团把握投资机会的能力。王永钦等(2014)发现,非关联公司形成的担保圈有利于缓解融资能力、进而缓解融资约束。[10]在上市公司本身与非关联方互保受到严厉监管的情况下,上市公司可以通过旗下子公司与非关联方互保获取增量融资,克服外部融资障碍,缓解融资约束。在这种情况下,子公司对非关联方的担保有利于缓解融资约束,帮助企业抓住投资机会提升公司绩效。另一方面,上市公司通过子公司对外担保的方式与非关联方互保获得增量融资,实际是为了逃避监管服务内部人的需要,包括经理人的帝国建造、在职消费以及控股股东掏空的需要。非关联方的担保圈融资可能用于低效投资甚至控股股东的掏空[3][4],这会降低公司绩效。

假设3a:子公司对非关联公司的担保会提高公司绩效。

假设3b:子公司对非关联公司的担保会降低公司绩效。

三、研究设计

(一)样本选择与数据来源

本文选择2009~2017年A股上市公司作为初始研究样本。由于上市公司子公司对外担保自2009年才开始大量出现,将样本起始时间设定为2009年。担保信息和上市公司层面的信息来自CSMAR数据库,信贷供给数据来自中国人民银行网站。按照公司金融领域经典研究的做法,删除了金融类公司样本并且剔除了数据不全的样本,最终获得21883个公司-年度样本。

(二)模型设定

为了检验子公司对外担保对公司绩效的影响,本文设置如下基准模型:

EBITit+1=β0+β1*SubGuaranteeit+β2*Assetit+β3*Debtit+β4*Fixit+β5*TobinQit+β6*Firstit+

β7*SOEit+β8*Boardit+β9*Indit+β10*Dualit+Industrydummy+Yeardummy+εit+1

(1)

借鉴刘海明和曹廷求(2018),本文使用EBIT作为公司绩效的代理变量。EBIT等于息税前利润除以总资产[19]。主要解释变量为虚拟变量SubGuarantee,如果上市公司旗下子公司对外担保,取值为1,否则为0。除此之外,我们还关注不同担保对象可能产生的差别化影响,方法是将解释变量分别替换为SubGuarantee1、SubGuarantee2、SubGuarantee3。这三个变量分别代表上市公司的子公司是否对上市集团担保、是否对控股股东集团担保、是否对非关联方提供担保。控制变量方面,借鉴黄俊等(2013),控制了公司总资产的自然对数Asset、资产负债率Debt、固定资产占比Fix、托宾Q、第一大股东持股比例First、是否国有SOE、董事会规模的自然对数Board、独立董事比例Ind、董事长和总经理是否两职合一Dual[20]。此外,还控制了行业和年度固定效应。

子公司对外担保并非随机产生的,而是可能与公司本身的财务状况相关,这会导致基准模型估计结果的偏差。为了控制可能的内生性问题,本文采用处理效应模型进行检验。处理效应模型针对的是解释变量为虚拟变量的情形。该模型需要至少一个外生工具变量和其他选择变量。借鉴盛丹和王永进(2013),使用1937年各省公路网密度作为子公司对外担保行为的工具变量[21]。历史上的公路网密度能够影响本地的经济交流程度,提高本地经济主体的社会资本累积,而社会资本会在较长时间内一直存续,并且影响未来的经济活动。社会资本存续程度越高,经济主体之间的信任越强,而信用担保是信任密集型的契约,所以社会资本的累积会增加经济主体对信用担保的使用频率。从外生性的角度看,历史上的公路网密度很难对当前的公司绩效产生直接影响。除此之外,还选择了公司资产的自然对数Asset、资产负债率Debt、金融市场化水平Financial以及固定资产占比Fix作为决定对外担保行为的选择变量。其中金融市场化水平来自樊纲等(2011)[22]。

(三)主要变量的描述性统计结果

表1汇报了主要变量的描述性统计结果。SubGuarantee的均值为0.0382,说明平均而言有3.82%的上市公司旗下子公司存在对外担保行为。近年来,这一比例呈现不断上升趋势。在三种类型的担保中,对于非关联方担保的比例最高,达到了1.7%。此外,三种类型的子公司对外担保的均值之和(4.12%)超过了Subguarantee的均值,说明某些上市公司可能存在不止一种类型的子公司对外担保的方式。EBIT的均值为5.13%。(3)限于篇幅,其他变量的描述性统计结果不再汇报,作者备索。

表1 主要变量的描述性统计结果表

四、实证结果分析

(一)子公司对外担保对公司绩效的影响

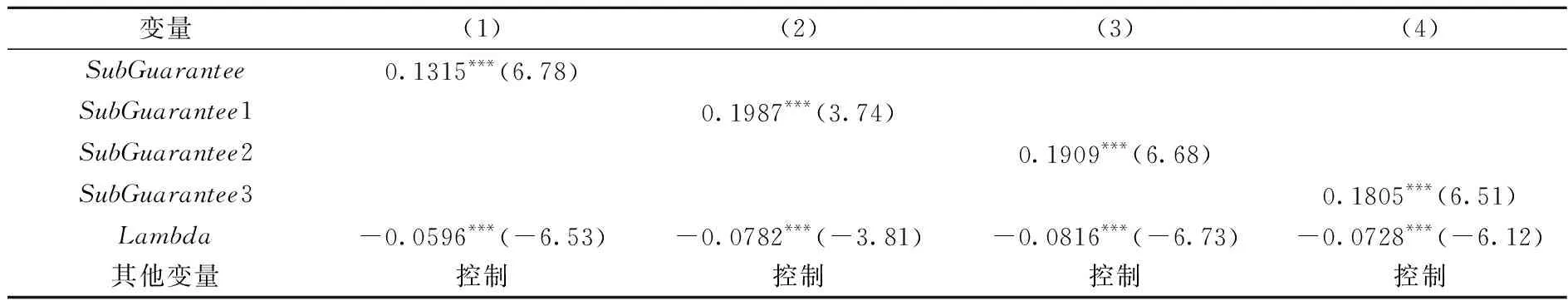

首先,本文关注了总体上子公司对外担保对公司绩效的影响。回归结果如表2第(1)列所示。SubGuarantee的系数显著为负,即上市公司的子公司对外担保在总体上会降低公司绩效。子公司对外担保总体上产生了负面影响,这与逃避监管假说相符,初步说明子公司对外担保更少地出于上市公司发展的实际需要,更多地反映了上市公司内部人的自利动机。Lambda的系数显著为正,这意味着,子公司对外担保的内生选择问题会导致OLS模型估计结果存在偏差,而处理效应模型能够较好地解决这一内生性问题。其次,本部分区分了子公司担保的不同对象,检验了子公司对上市集团、控股股东集团、非关联方担保对公司绩效的影响。表2第(2)列汇报了子公司对上市集团担保带来的影响。SubGuarantee1的系数显著为负,即子公司对上市集团担保会降低公司绩效,这与假设1b一致。总体而言,子公司在上市集团范围内的对外担保并非上市集团内部资本市场的实际需要所驱动,更多地是由上市公司内部人的自利动机(经理人或者控股股东的自利)引起的。由于上市公司直接出面担保会引发资本市场的关注,而子公司出面担保并用于过度投资、在职消费等可能较少地引起关注和约束,从而达到逃避监管的目的。表2第(3)列汇报了子公司对控股公司集团担保带来的影响。SubGuarantee2的系数显著为负,即子公司对控股集团担保会降低公司绩效,这与假设2b一致。与上市公司直接对控股股东担保相比,子公司对控股股东的担保会更少地引发资本市场和监管的约束,更具隐蔽性。这种形式的担保更多是基于控股股东的利益侵占目的,因而会导致公司绩效的下降。表2第(4)列汇报了子公司对非关联企业担保带来的影响。SubGuarantee3的系数显著为负,即子公司对非关联企业的担保会降低公司绩效,这与假设3b一致。在通过子公司与非关联方之间担保隐性地获取增量资金后,上市公司并未将其用于实际发展需要,而是可能更多地用于内部人的自利目的。总体而言,子公司对外担保会降低上市企业集团的整体绩效,说明子公司对外担保更多是出于逃避监管和约束、服务内部人利益的目的。

表2 子公司对外担保对公司绩效的影响(N=21883)

(二)子公司对外担保对公司治理的影响

之前的结果倾向于支持逃避监管假说,即子公司对外担保是逃避监管、服务内部人自利动机的需要。果真如此的话,子公司对外担保应该会提高代理成本。本部分进一步关注子公司对外担保对公司治理的影响,以佐证本文的假设。首先,将检验子公司对外担保对经理人代理成本的影响。从理论上看,如果子公司对外担保的负面效果产生于经理人的过度投资冲动或者在职消费需求,那么子公司对外担保可能会提高经理人代理成本。借鉴Ang et al.(2000)[23]采用模型(2)检验这一问题,其中被解释变量为管理费用率AGF,等于管理费用与销售费用之和与销售收入之比。解释变量为是否存在子公司对外担保。我们也使用处理效应模型,以解决子公司担保可能存在的自我选择问题。

AGFit+1=β0+β1*SubGuaranteeit+β2*Assetit+β3*Debtit+β4*TobinQit+β5*Cashholdit+

β6*Firstit+β7*SOEit+β8*Boardit+β9*Indit+β10*Dualit+Industrydummy+

Yeardummy+εit+1

(2)

回归结果如表3所示。SubGuarantee的系数显著为正,即总体上,在校正了内生性问题后,子公司对外担保会增加管理层的代理成本。子公司对外担保可能出于管理层的自利动机,作为一种逃避监管的手段,这会对企业产生负面影响。从分项的对外担保来看,SubGuarantee1、SubGuarantee2、SubGuarantee3的系数均显著为正,这表明,子公司对上市公司集团、控股股东集团以及非关联方的担保均会提高第一类代理成本,子公司对上市集团的担保是出于管理层的自利动机,而对控股集团的担保则可能出现控股股东和经理人的合谋,进而提高管理层的代理成本,对非关联方的担保也与管理层的自利行为有关。上述结果进一步佐证了逃避监管假说或者假设1b、2b、3b。

表3 子公司对外担保对第一类代理成本的影响(N=21883)

其次,检验子公司对外担保对控股股东掏空的影响。借鉴姜付秀等(2015)[13]采用模型(3)。其中被解释变量为AGS,用其他应收款占总资产之比衡量[24],解释变量为SubGuarantee的相关变量。

AGSit+1=β0+β1*SubGuaranteeit+β2*Assetit+β3*Debtit+β4*TobinQit+β5*Cashholdit+

β6*Firstit+β7*SOEit+β8*Boardit+β9*Indit+β10*Dualit+Industrydummy+

Yeardummy+εit+1

(3)

回归结果如表4所示。SubGuarantee的系数显著为正,即总体上,在校正了内生性问题后,子公司对外担保会增加控股股东的代理成本。从各分项的结果看,SubGuarantee1、SubGuarantee2、SubGuarantee3的系数均显著为正,即子公司对上市集团、控股股东集团、非关联方的担保都会提高控股股东的代理成本。这进一步说明,子公司对上市公司集团、控股股东集团、非关联方的担保是出于包括控股股东在内的内部人的自利动机,这与逃避监管假说一致,进一步佐证了假设1b、2b、3b。

表4 子公司对外担保对第二类代理成本的影响(N=21883)

(三)子公司担保是为了逃避监管吗?

之前的结果表明,内部人选择子公司对外担保这种担保形式,主要是为了逃避监管和资本市场约束以达到自利目的。如果是这样,子公司对外担保可能只增加子公司层面的代理问题,而不会影响甚至减少作为母公司的上市公司本身的代理问题,以达到掩人耳目的目的。为了验证这一假设,本文检验子公司对外担保对子公司本身的代理问题和上市公司作为母公司本身的代理问题的影响。子公司(上市公司作为母公司)的第一类代理成本SubAGF(MorAGF)等于子公司(母公司)的管理费用加销售费用除以子公司(母公司)的总资产。子公司(上市公司作为母公司)的第二类代理成本SubAGS(MorAGS)等于子公司(母公司)的其他应收款除以子公司(母公司)的总资产。

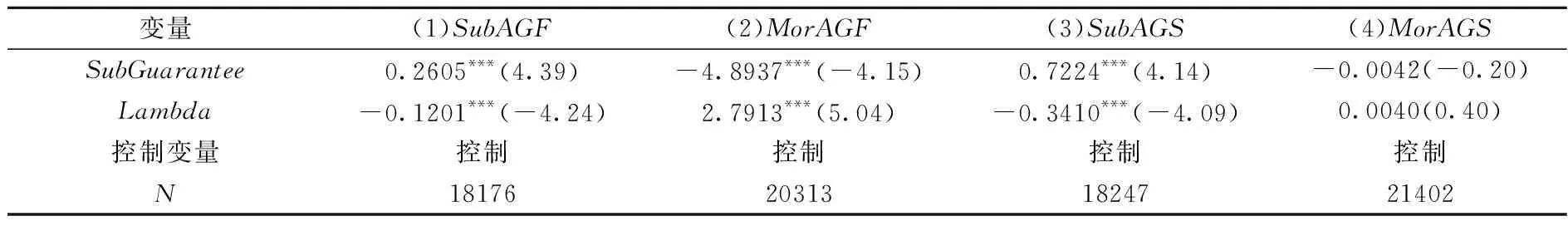

表5汇报了相关回归结果。在子公司(母公司)对应的回归中,除了加入原有的控制变量之外,还分别加入子公司(母公司)的总资产自然对数、子公司(母公司)的资产负债率。(1)、(3)两列汇报了子公司代理问题的相关结果,(2)、(4)两列汇报了母公司代理问题的相关结果。数据显示,(1)、(3)两列中SubGuarantee的系数显著为正,即子公司对外担保提高了子公司的代理成本。第(2)列中SubGuarantee的系数显著为负,第(4)列中SubGuarantee的系数不显著,说明子公司对外担保不会影响甚至会降低上市公司作为母公司的代理成本。子公司对外担保时,虽然在上市集团合并报表总体上内部人的不当行为和代理成本增加,但上市公司的内部人会刻意减少与上市公司本身代理成本相关账户的一些行为,并且将代理问题转移到子公司的账户下,以此逃避监管部门对这些自利行为的监管。

表5 子公司对外担保对母子公司代理成本的影响

(四)子公司对外担保的异质性效应

首先,本文在模型(1)中加入公司规模与子公司对外担保的交乘项,以检验公司规模带来的异质性,表6汇报了相关结果。交乘项SubGuarantee*Asset的系数显著为正,这意味着,企业规模越小,子公司对外担保越可能降低公司绩效。规模小的企业一般而言更不会受到资本市场的关注,这些企业的控股股东和经理人可以更加方便地通过子公司对外担保的方式掩盖其自利行为。其次,在模型(1)中加入金融市场化Financial及其与子公司对外担保的交乘项,以检验金融市场化带来的异质性。SubGuarantee*Financial的系数显著为正,这说明,金融市场化水平越高,子公司对外担保降低公司绩效的程度越小。其中可能的原因是,金融市场化水平越高,金融机构放贷时对于企业贷款目的的审查越谨慎,这会降低上市公司的内部人通过子公司对外担保实施自利行为的可能性。最后,本文在模型(1)中加入信贷供给周期Credit与子公司对外担保的交乘项,以检验信贷供给周期带来的异质性。Credit等于人民币贷款的增长率。交乘项SubGuarantee*Credit的系数显著为负,意味着在信贷扩张阶段,子公司对外担保更可能降低公司绩效。在信贷扩张阶段,银行对企业担保行为的审查和监督力度降低,此时企业的控股股东和经理人可以更加方便地通过子公司对外担保的方式掩盖其自利行为。

表6 子公司对外担保的异质性检验结果(N=21883)

(五)稳健性检验(4)限于篇幅,本文未报告稳健性检验的相关结果,作者备索。

首先,更换主要变量的衡量方法。公司绩效指标方面,使用公司净利润与总资产之比ROA作为公司绩效的代理变量,重新对主回归结果进行检验,发现SubGuarantee的系数依然显著为负。代理成本指标方面,使用销售收入与总资产之比AGF2作为第一类代理成本的代理变量。此外,借鉴陈冬华等(2005)[12],使用管理层在职消费Perk作为第一类代理成本的代理变量,结果发现本文的结论依然成立。其次,使用PSM方法和两阶段最小二乘法控制内生性问题:(1)使用倾向得分匹配方法(PSM),其中选择变量与处理效应模型的方法一样,在剔除了PSM中无法配对的样本后,使用配对样本重新使用本文的主回归模型进行检验。主要变量的结果依然显著且方向并未发生变化;(2)使用工具变量法下的2SLS方法,选择1937年公路网作为工具变量。结果发现基本结果依然成立。最后,剔除ST和PT样本的回归结果。将ST、PT的公司予以剔除并且重新检验了相关结果,发现在剔除ST、PT公司样本后,主要变量的系数方向和显著性依然保持不变。

五、主要结论与启示

本文检验了子公司对外担保的经济效果,并分析了背后的理论逻辑。结果发现,子公司对外担保总体上降低了公司绩效,提高了第一类和第二类代理成本。子公司对上市集团、控股股东集团、非关联方企业的担保均产生了上述负面效果。进一步地,子公司对外担保更多是提高了子公司的代理成本。此外,对于规模小的企业、金融市场化程度低的企业以及信贷扩张阶段的企业而言,子公司对外担保的负面效应更强。子公司对外担保是内部人在上市公司对外担保监管趋严的背景下替代上市公司对外担保的手段,以此来掩盖上市公司控股股东和经理人的自利行为,达到逃避监管和资本市场约束的目的。

本文的结果表明,在监管部门不断强化对上市公司关联担保、担保圈问题约束时,上市公司的内部人可能会利用子公司这一通道对控股股东担保或者与非关联企业互保,以达到内部人的自利目的。上市公司与子公司都属于合并财报的范围,涉及投资者的利益。所以,对于上市公司的监管不仅需要关注上市公司本身,还需要关注合并财务报表范围内子公司的担保行为。此外,以往的研究和本文的结果均说明,研究上市公司治理问题,对于子公司的研究不可或缺。子公司的运作属于上市公司本身的重要战略,子公司与上市公司之间的治理安排和融资安排都对上市公司合并财务报表范围内的运营结果产生了重要影响。近期的研究已经开始关注这一问题。本文期望未来有更多的研究对子公司层面的问题以及母子公司的战略安排展开分析,以期更为清晰地了解集团公司运行的具体机制。