存款准备金率调整的利率冲击效应

——基于货币市场的分析

2021-03-18祁永忠李红霞

祁永忠,李红霞

(中国人民银行 银川中心支行,宁夏 银川 750001)

近年来,我国央行多次通过存款准备金率变动调节市场流动性,如2007年和2008年上半年,人民银行先后15次上调法定存款准备金率各0.5个百分点,累计上调7.5个百分点.2010年和2011年上半年,人民银行先后各6次上调法定存款准备金率各0.5个百分点,累计上调6个百分点.2018年,人民银行4次降准,累计下调2个百分点.2019年,人民银行3次降准.在我国,存款准备金率是重要的货币政策工具,存款准备金率调整对货币供给和利率体系有着重要的影响,研究存款准备金率调整对货币市场利率的影响,进而揭示存款准备金率调整的利率传导路径,对执行稳健的货币政策,适时适度开展逆周期调节具有重要意义[1-2].

1 变量设定及数据描述

在我国,货币市场指银行间同业拆借市场.因此,本文中也采用此定义.银行间同业拆借市场主要品种包括银行间同业拆借和债券回购业务,因为同期限同业拆借利率和回购利率相关性高于0.9,再加上相对于回购利率,同业拆借利率对政策调整更为敏感,本文只考虑存款准备金率调整对银行间同业拆借利率的影响.考虑到隔夜同业拆借量、7天同业拆借利量、14天同业拆借利量分别占同业拆借量的90%、7%、1%左右,隔夜同业拆借、7天同业拆借利、14天同业拆借利是同业拆借的主力品种,因此,本文主要分析存款准备金率调整对隔夜同业拆借利率、7天同业拆借利利率、14天同业拆借利率的影响.本文采用EViews和SPSS处理数据.

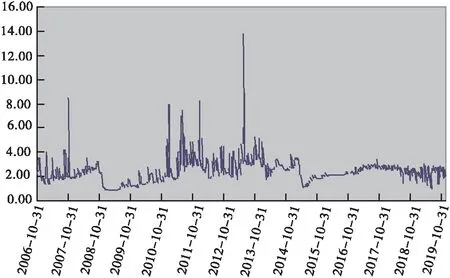

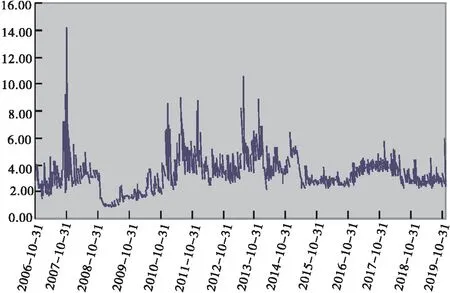

文中,用CZ表示法定存款准备金率,TYCJA1D表示隔夜同业拆借利率,TYCJ7D表示7天同业拆借利率,TYCJ14D表示14天同业拆借利率.考虑到数据的可得性和完整性,数据范围为2006年10月31日-2019年12月20日,共3333个有效日数据(见下图1~图4).

图1 法定存款准备金率调整情况(CZ)

图2 1天银行间同业拆借加权利率(TYCJ1D)

图3 7天银行间同业拆借加权利率(TYCJ1d7D)

图4 14天银行间同业拆借加权利率(TYCJ1d14D)

从分布趋势看,同业拆借利率在2008年10月之前为利率下降通道,2008年10月到2014年10月为利率上升通道,此后为利率维持通道.从分布均值看,TYCJ1D(隔夜同业拆借利率)分布、TYCJ7D(7天同业拆借利率)分布、TYCJ14D(14天同业拆借利率)分布的均值依次增大.从分布波动程度看,TYCJ1D(隔夜同业拆借利率)分布、TYCJ7D(7天同业拆借利率)分布、TYCJ14D(14天同业拆借利率)分布的标准差依次增大,表明TYCJ1D(隔夜同业拆借利率)分布、TYCJ7D(7天同业拆借利率)分布、TYCJ14D(14天同业拆借利率)分布的离散程度依次增大.

2 计量分析

2.1 VAR滞后阶数的确定及稳定性检验

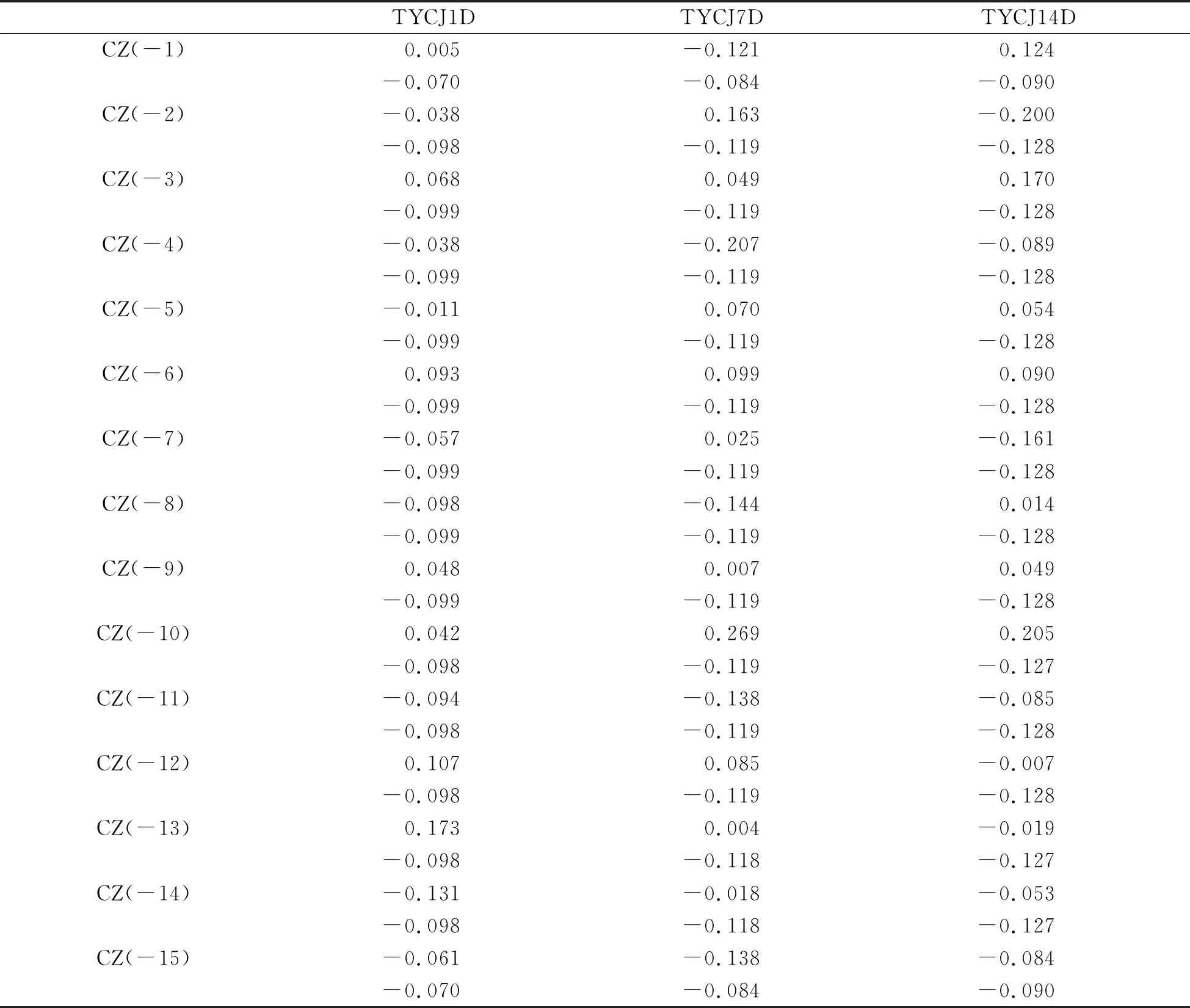

采用逐步递增滞后阶数的方法,逐步增加到滞后15阶.按照LR标准、FPE标准、AIC标准,滞后15阶通过检验,按照SC标准,滞后1阶通过检验,按照HQ标准,滞后2阶通过检验.综合考虑,选取滞后15阶(见表1).

表1 VAR模型滞后阶数试算表

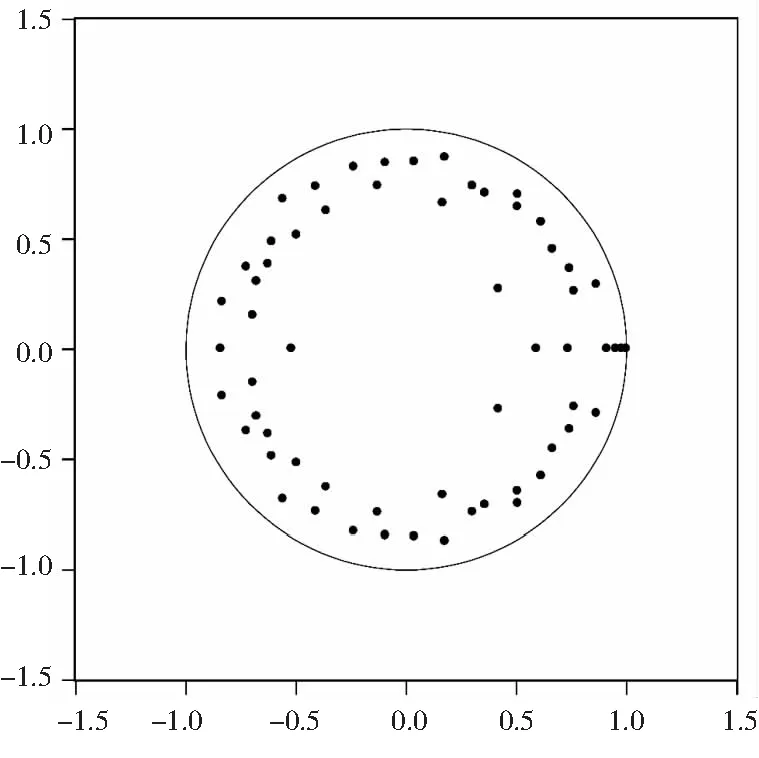

采用单位根检验向量稳定性,VAR模型4*15共60个模的倒数小于1,即位于单位圆内,VAR模型是稳定的(见图5).

图5 VAR模型向量稳定性检验

2.2 VAR模型构建

表2 VAR模型计量结果表

隔夜同业拆借利率(TYCJ1D)对滞后1-15阶存款准备金率(CZ)调整的回归系数伴随概率均小于10%的显著性水平,拒绝原假设,存款准备金率(CZ)调整对隔夜同业拆借利率(TYCJ1D)分布均值均有显著性影响.7天同业拆借利率(TYCJ7D)、14天同业拆借利率(TYCJ14D)的回归系数伴随概率均大于10%的显著性水平,接受原假设,存款准备金率(CZ)调整对7天同业拆借利率(TYCJ7D)、14天同业拆借利率(TYCJ14D)分布均值的影响不显著.其原因在于,央行一般将存款准备金率作为应对经济增长和通货膨胀的重要工具,在存款准备金率调整前,货币市场已经通过观察GDP增速、通胀率等经济指标推演了央行调整存款准备金率的可能性,当存款准备金率调整真正实施的时候,市场已提前消化了存款准备金率调整带来的冲击.而且,当货币市场推演央行调整存款准备金率可能性,进而对资金配置进行调整时,首先调整的是7天同业拆借利率(TYCJ7D)、14天同业拆借利率(TYCJ14D),也就是说,资金期限越长,对存款准备金率调整的消化越彻底.

隔夜同业拆借利率(TYCJ1D)对滞后1-15阶存款准备金率(CZ)调整的回归系数均较小,在正负0.17之间,也就是说,虽然存款准备金率(CZ)调整显著影响了TYCJ1D的分布均值,但存款准备金率(CZ)调整对TYCJ1D分布均值的影响较小.其原因在于:在2015年前,我国基础货币的投放主要外汇占款释放资金,从基本面看,存款准备金利率调整对同业拆借市场资金供应量的影响较小,对同业拆借市场利率的影响较小;央行在存款准备金率调整前,市场已经通过观察经济增长速度方向推演了央行调整存款准备金率的可能性,当存款准备金率调整真正实施的时候,隔夜拆借利率市场已提前部分消化了存款准备金率(CZ)调整带来的冲击.

滞后1、3、6、9、10、12、13阶的存款准备金率(CZ)调整对隔夜同业拆借利率(TYCJ1D)的影响均为负数,这说明,不考虑存款准备金率(CZ)调整的间接影响,本期存款准备金率(CZ)提高会直接导致隔夜同业拆借利率(TYCJ1D)1、3、6、9、10、12、13阶分布均值提升,本期存款准备金率(CZ)降低会导致TYCJ1D1、3、6、9、10、12、13阶分布均值下降.主要原因在于,存款准备金率(CZ)上升,会减少银行业金融机构可用资金总量,进而减少货币市场资金供给,导致隔夜同业拆借利率(TYCJ1D)上升.反之,存款准备金率下调,会增加银行业金融机构可用资金总量,进而增加货币市场资金供给,导致隔夜同业拆借利率(TYCJ1D)下降[3].

2.3 脉冲响应分析

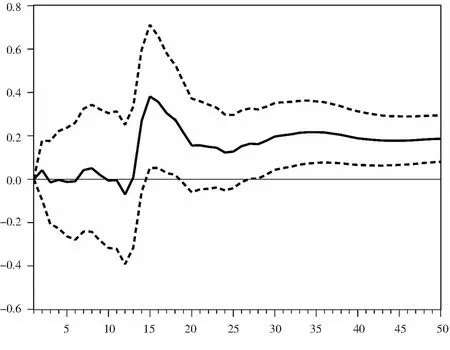

当本期存款准备金率(CZ)提高一个百分点,隔夜同业拆借利率(TYCJ1D)分布均值在前13天会围绕0值小幅上下波动,从第14天开始持续正增长,第15天达到峰值0.382个百分点,此后缓慢下滑,第20天开始收敛在0.150个百分点左右(见图6).

图6 隔夜同业拆借利率(TYCJ1D)对存款准备金率(CZ)调整的脉冲响应

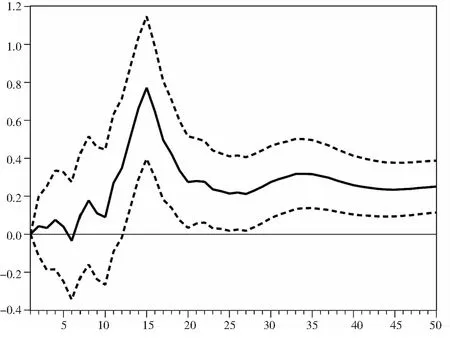

当本期存款准备金率(CZ)提高一个百分点,7天同业拆借利率(TYCJ1D)在前6天会围绕0值小幅上下波动,从7天开始持续正增长,15天达到峰值0.772个百分点,此后缓慢下滑,第25天开始持续稳定在0.214个百分点左右(见图7).

图7 7天同业拆借利率(TYCJ7D)对存款准备金率(CZ)调整的脉冲响应

当本期存款准备金率(CZ)提高一个百分点,14天同业拆借利率(TYCJ14D)在前15天始持续正增长,第15天达到峰值0.797个百分点,此后下滑,第30天开始持续稳定增长,但幅度非常小,在0.350个百分点左右(见图8).

图8 14天同业拆借利率(TYCJ14D)对存款准备金率(CZ)调整的脉冲响应

可以看出,当本期存款准备金率(CZ)提高一个百分点,隔夜同业拆借利率(TYCJ1D)、7天同业拆借利率(TYCJ7D)、14天同业拆借利率(TYCJ14D)均在15天达到冲击峰值,但其达到稳定增长的天数逐渐延长,分别为20天、25天和30天.主要原因在于,存款准备金率(CZ)上调首先影响短期资金利率上调,在预期短期利率一定的情况下,隔夜同业拆借利率(TYCJ1D)与7天同业拆借利率(TYCJ7D)、14天同业拆借利率(TYCJ14D)的利差扩大,货币市场资金套利交易活跃,市场对7天同业拆借利率、14天同业拆借的需求加大,带动7天同业拆借利率(TYCJ7D)、14天同业拆借利率(TYCJ14D)上升[4-5].

2.4 残差检验

四组残差的Kurtosis值的伴随概率均为0.000,拒绝原假设,四组残差均为正态分布(见表3).

表3 残差向量正态分布检验表

采用互换自相关检验(portmanteau Autocorrelation test),残差向量滞后四阶Q-Stat值的伴随概率为0.000,说明,拒绝原假设,残差向量不存在自相关(见表4).

表4 残差向量自相关检验表

上述残差检验表明,VAR模型计量结果符合残差正态分布、不自相关的假设,模型通过检验.

3 结论

以上分析,得出如下基本结论.只考虑存款准备金率调整对同业拆借利率的直接影响,滞后1-15阶的存款准备金率调整(CZ)对隔夜同业拆借利率(TYCJ1D)分布均值有显著性影响但回归系数较小,对7天同业拆借利率(TYCJ7D)、14天同业拆借利率(TYCJ14D)分布均值没显著性影响.这主要是因为存款准备金率调整被货币市场提前消化,而且7天同业拆借、14天同业拆借市场对消息的消化更为彻底.

考虑存款准备金率调整对同业拆借的直接和间接影响,基期存款准备金率(CZ)提高一个百分点,隔夜同业拆借利率(TYCJ11D)、7天同业拆借利率(TYCJ7D)、14天同业拆借利率(TYCJ14D)分布均值都在第15天达到冲击峰值,但其达到稳定增长的天数逐渐延长,分别为第20天、第23天和第30天.这主要是因为资金套利导致的隔夜同业拆借利率向7天同业拆借利率、14天同业拆借利率传导需要时间[6-7].

4 政策建议

针对上述结论,为畅通存款准备金向货币市场利率的传导机制,提出如下政策建议.

坚持稳健货币政策.通过以上实证分析可以看出,存款准备金率(CZ)调整对同业拆借利率的影响较小,通过存款准备金率(CZ)调整影响同业拆借利率,进而影响贷款利率的利率传导路径并不完全通畅.建议坚持稳健货币政策,把好货币信贷总阀门,在此基础上强化结构性货币政策工具的使用,引导信贷资金流向民营、小微、涉农和新兴产业等薄弱领域和关键环节,持续优化信贷结构.

平稳推进利率市场化改革.我国金融市场分割还不同程度的存在资金不能实现及时、有效跨市场流动,从而影响存款准备金率(CZ)调整的利率传导效果.建议平稳推动LPR改革,加快培育金融市场利率体系,逐步畅通货币政策利率传导机制[8].