VAR方法在我国沪深300股指期货风险管理的应用

2021-03-15李奕彦

摘要:本文运用VaR-GARCH模型对沪深300股指期货市场风险进行了实证分析。实证结果表明沪深300收益率序列具有尖峰厚尾、平稳的特点。并通过GARCH模型计算得出市场的VaR值,由此衡量股指期货市场风险,并得出VaR-GARCH模型适合我国股指期货风险管理的结论。

关键词:VaR-GARCH模型;市场风险;股指期货

前言

近年来,我国经济的快速发展,新的金融工具不断涌现。但由于金融工具的存在高杠杆的特性,金融工具市场具有潜在的风险,因此我们需要控制和把握金融工具市场的风险。VaR法是常用的衡量金融风险的方法;蒋虹等[1]将 VaR 法运用于沪深 300 的交易中;戴国强等人[2]利用 VaR 法探索了我国金融市场现存的风险问题;封建强[3]运用 VaR 法测量沪深两市的收益率风险的极值。甘霖[4]在历史模拟法的基础上重新测量了 VaR 风险值。但如果在样本数据不充分,分布非正态的情况下,那么 VaR法估算出来的风险是有偏的,因此本文利用 GARCH 模型进行风险测量,这是一种精度、可信度更高的模型。本文数据为沪深 300 的收益率序列,并运用 GARCH 模型计算 VaR 值,由此衡量股指期货市场风险。

(二)平稳和正态检验

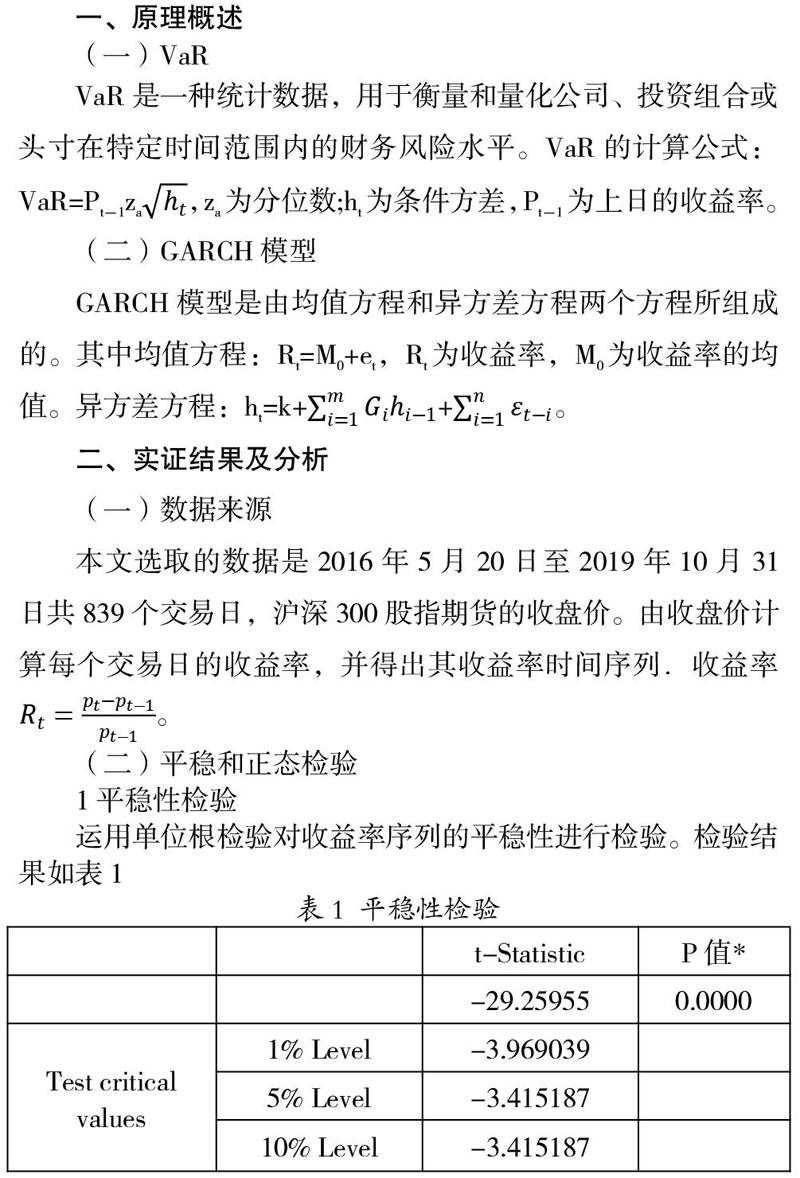

1 平稳性检验

运用单位根检验对收益率序列的平稳性进行检验。检验结果如表 1

由表 1 可得,t 统计量值的值可以说明可以在 90%,95%和 99%的置信水平下拒绝该收益序列存在单位根的假设。也就是说,沪深 300 的收益是平稳的。

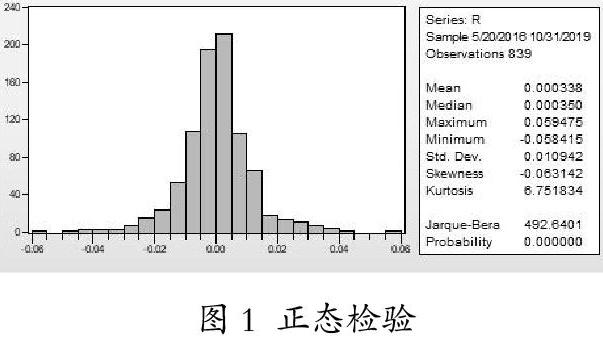

2 正态检验

从图 1 中可知,由沪深 300 的统计特征的值可知收益率序列是尖峰厚尾的。由 JB 统计量、p 值可知沪深 300 的收益率不服从正态分布。此时如果采用 VaR 法估計收益率风险是有偏的。

(三)模型选择

由于沪深 300 收益率序列具有集聚、平稳和非正态的特征,可以选择 GARCH 模型对其进行估计,由赤池准则和施瓦茨准则可以得到 GARCH 族模型。AIC 和 SIC 在 GARCH 族模型下的值如表 2 所示.根据以上两个准则,可知 GARCH(1,1)最能够刻画沪深 300 收益率序列。

(四)构建 GARCH 模型

在确定 GARCH 族模型后,利用 Eviews 对 GARCH(1,1)模型进行参数估计,结果如图 3 所示。

若使股指期货的交易风险可控,利用 VaR-GARCH 模型得到的 VaR 预测值必须大于等于每个交易日的收益的绝对值。从图 5 可以看出: VaR 预测值覆盖了实际的每个交易日的收益的绝对值,证明 GARCH(1,1)具有合理性和很好的适用性。

由分析收益绝对值点与 VaR 预测值的位置,我们可以得到实际值超出 VaR 值的个数, 即预测失败的天数。并将其与期望失败天数进行对比,得到表 3:

计算结果表明:无论是95%的置信度还是99%的置信度下,期望失败天数与失败天数相差都不大。因此 VaR- GARCH 模型可以很好地拟合我国沪深 300 的交易数据。

三、结论

本文分析出沪深 300 收益率序列具有集聚、尖峰厚尾、平稳的特点,因此适用于 GARCH 模型的分析,并根据赤池准则和施瓦茨准则确定选用 GARCH(1,1)模型,然后利用该模型进行 VaR 值的估算,预测的 VaR 值在很大程度与实际的收益率的绝对值相近,从而验证了模型的适用性和准确性。投资者可根据 VaR 的值预防和控制股指期货投资风险。

参考文献:

[1]蒋虹,曲丹丹.基于 VaR 的沪深 300 股指期货风险管理实证研究[J].经济问题,2008,(12):119~122.

[2]戴国强,徐龙炳,陆蓉.VaR 方法对我国金融风险管理的借鉴及应用[J].金融研究,2000,(7):105~114.

[3]封建强.沪、深股市收益率风险的极值 VaR 测度研究[J].统计研究,2002,(4):34~38.

[4]甘霖.基于新时期沪深 300 指数的历史模拟法 VaR风险度量[J].区域金融研究,2014,(3):13~16.

四川大学 李奕彦