2020 年我国肉鸡产业形势分析、未来展望与对策建议

2021-03-15辛翔飞郑麦青王济民

辛翔飞,郑麦青,文 杰,王济民

(1.中国农业科学院农业经济与发展研究所,北京 100081;2.中国农业科学院北京畜牧兽医研究所,北京 100193)

2020 年初新冠肺炎疫情严峻,对肉鸡生产、消费、加工、流通等均产生了严重的影响,后期随着我国疫情防控取得阶段性成效,社会经济向好发展,肉鸡产销量逐步恢复,全年实现较大增幅,但供大于求的市场格局导致行业盈利水平总体偏低。2021 年随着国内生猪生产逐步恢复至常年产能,加之国际猪肉市场的进口补充,由非洲猪瘟引致的鸡肉对猪肉的较高替代份额将进一步缩减,但鸡肉的低价位优势仍将拉动鸡肉消费总量的进一步扩大,2019 年形成的肉种鸡高位产能效应也将在2021 年继续释放。2021 年我国肉鸡供需仍将延续增长趋势,但增幅会进一步下降,低于2020 年。本文总结了2020 年国内外肉鸡产业发展特点,剖析了我国肉鸡产业发展存在的问题,并就我国肉鸡产业未来发展趋势做出判断,提出促进我国肉鸡产业发展的政策建议。

1 2020 年国际肉鸡产业发展形势

1.1 全球肉鸡生产增速明显放缓 2020 年全球肉鸡产量延续了一直以来的持续增长态势,但受全球新冠肺炎疫情影响,2020 年肉鸡产量增速明显放缓,显著低于2019 年。根据美国农业部(USDA)数据[1],2020 年全球肉鸡总产量达到10 082.7 万t,增长率从2019 年的5.02%回调至1.52%。

2020 年四大肉鸡主产国(地区)肉鸡生产总量增速从2019 年的5.76% 降至2.36%,但仍显著高于全球平均水平,四大主产国(地区)占全球肉鸡生产总量增至60.85%,其中,美国、中国、巴西和欧盟肉鸡产量分别为2 026.3 万t、1 485.0 万t、1 388.0 万t和1 236.0 万t,增长率分别为1.61%、8.00%、1.39%和-1.59%,增幅均显著下调。新兴市场经济体国家中墨西哥、阿根廷肉鸡产量保持了相对较高增速,增长率分别达到2.78% 和2.90%;印度降幅最为显著,达到-8.05%,产量回落到2018 年水平之下。总体比较来看,中国肉鸡生产增量居首位,是全球肉鸡生产增长数量和增长率最大的国家。

1.2 全球肉鸡贸易增长急速刹车 2019 年受全球经济复苏及旺盛的中国进口需求拉动,全球肉鸡贸易量呈现高涨势头[2],但2020 年受全球新冠肺炎疫情影响,全球肉鸡贸易增长急速刹车。进口量从2019 年的975.5 万t微幅增至979.8 万t,仅增加了4.3 万t,增幅不足0.5%,明显低于2019 年48.2 万t 的增长量和5.20%的增长率;出口量从2019 年的1 183.3 万t 增至1 198.1 万t,仅增加了11.8 万t,增幅为1%,明显低于2019 年53.7 万t的增长量和4.75%的增长率。

肉鸡进口国集中度相对较弱,2020 年进口量超过100 万t 的国家仅有日本一国。2020 年绝大多数肉鸡进口国进口量为负增长,进口量前10 位的国家中仅有4国进口增量为正值。2020 年中国进口量增长迅速,由2019 年的23.8 万t 增至40.5 万t,增长率与2019 年相当,接近70%,中国是全球进口增长数量和增长率最高的国家,并成为全球第二大肉鸡进口国。可以认为,2020 年全球肉鸡进口量的增长主要靠中国肉鸡进口需求拉动。

肉鸡出口国集中度相对较高,巴西和美国是全球出口量最大的国家,2020 年出口量分别为386.0 万t和332.5 万t,二者出口量占全球出口总量份额超过60%;肉鸡出口量前4 位国家(地区)巴西、美国、欧盟、泰国出口量占全球出口总量份额接近80%。2020 年主要肉鸡出口国排名变动不大,出口量前10 位国家的出口总量基本稳定,其中仅中国和欧盟出口量出现下降,其他国家均有不同程度的上升。

2 2020 年我国肉鸡产业特点和面临的挑战

2.1 我国肉鸡产业特点

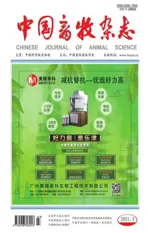

2.1.1 种鸡产能高位运行,白羽肉种鸡持续大幅上升,黄羽肉种鸡增幅略降 白羽肉种鸡平均存栏增幅超过15%,产能居历史高位。在全球新冠肺炎疫情持续蔓延和禽流感疫情多地暴发的背景下,2020 年国内白羽祖代肉种鸡自国外引种数量进一步减少,国内自繁的祖代对保障种源起到积极作用。根据中国畜牧业协会监测数据,2020 年我国白羽肉鸡累计更新祖代种鸡100.3 万套,比2019 年减少17.99%(图1)。2020 年祖代种鸡平均存栏量163.3 万套,较2019 年增长17.16%,基本延续了2019 年的大幅增长趋势,其中在产祖代种鸡平均存栏量105.5 万套,比2019 年增加29.11%,后备祖代种鸡平均存栏量57.8 万套,与2019 年基本持平,仅有0.63%的微幅增长;父母代种鸡平均存栏量6 074.3 万套,较2019 年增加18.1%,其中在产、后备父母代平均存栏量分别为3 500.0 万套、2 574.4 万套,分别比2019 年增加11.52%、28.36%。

黄羽肉种鸡平均存栏增幅接近5%,种鸡规模创历史最高水平。2020 年全国黄羽祖代肉种鸡平均存栏量219.4 万套,比2019 年增加4.67%,较2019 年6.36%的增长趋势略有下降,其中在产、后备祖代种鸡平均存栏量分别为153.4 万套、66.0 万套,分别比2019 年增加4.67%、4.68%;父母代种鸡平均存栏量7 614.8 万套,比2019 年增加1.9%,其中在产父母代平均存栏量4 302.4 万套,比2019 年增加4.35%,后备父母代平均存栏量为3 312.5 万套,比2019 年下降1.18%。

图1 2005—2020 年全国祖代白羽肉种鸡更新数量

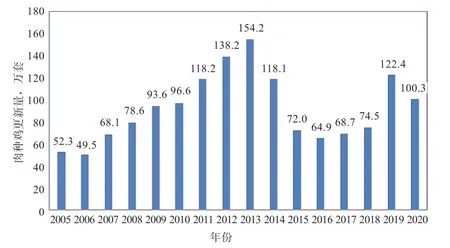

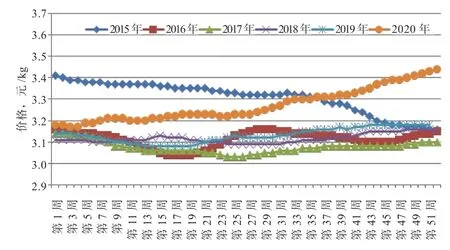

2.1.2 饲料价格涨至历史高位,雏鸡价格大幅下跌,养殖成本整体下降 2020 年肉鸡配合饲料价格在波动中呈明显上升趋势(图2)。玉米和豆粕是肉鸡配合饲料的主要构成,在配合饲料中所占比重玉米为50%~60%,豆粕为25%~30%[3]。2016—2019 年国内肉鸡配合饲料价格总体震荡低位运行,2020 年玉米和豆粕价格上涨拉动肉鸡配合饲料价格上涨明显(图3)。2020 年末,玉米价格达到2.64 元/kg,较上年同期上涨26.32%,已基本接近历史最高位2.70 元/kg;豆粕价格达到3.47 元/kg,较上年同期上涨6.12%;肉鸡配合饲料价格达到3.44 元/kg,较上年同期上涨8.17%,是近5年来的价格最高点,也接近历史最高点3.48 元/kg。

白羽肉鸡养殖成本较上年降幅超过20%,黄羽肉鸡基本持平。根据农业农村部对60 个生产大县(市、区)的300 个行政村1 099 户肉鸡养殖户月度定点监测数据分析,近几年肉鸡养殖成本持续大幅上涨的趋势有所转变。主要受雏鸡价格明显下调影响,2020 年我国肉鸡养殖成本下降11.65%,为10.12 元/kg。2020 年白羽肉鸡雏鸡成本2.48 元/只,较2019 年的6.96 元/只下降了64.33%;黄羽肉鸡雏鸡成本2.22 元/只,较2019 年的3.05 元/只下降了27.23%。2020 年白羽肉鸡养殖成本平均为7.68 元/kg,比2019 年的9.93 元/kg 大幅下降了22.64%;黄羽肉鸡养殖成本平均为12.92 元/kg,与2019 年的12.84 元/kg 基本持平,仅微幅增加0.62%。

图2 2012—2020 年饲料价格长期变动趋势

图3 2015—2020 年肉鸡配合饲料价格变动趋势

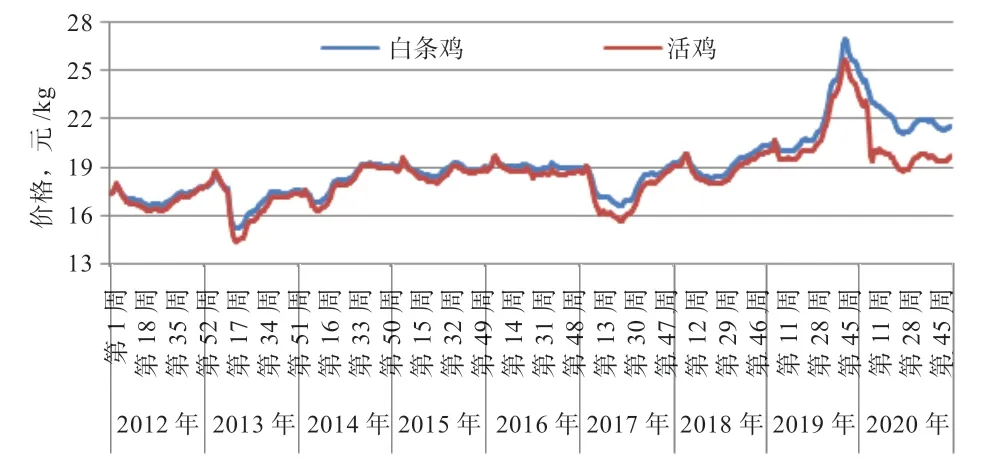

2.1.3 肉鸡价格总体先降后稳,产业链利润大幅压缩肉鸡价格上半年持续下降,下半年震荡略升。受市场供给大于需求影响,2020 年上半年活鸡和白条鸡价格延续了2019 年末的下降趋势。根据农业农村部集贸市场监测数据,2020 年6 月末白条鸡和活鸡价格分别从年初的24.68 元/kg 和23.17 元/kg 下降至年度最低点21.13 元/kg 和18.81 元/kg,降幅分别为14.38% 和18.18%,此时价格较2019 年下半年的历史最高点降幅分别超过20%和25%。2020 年下半年,肉鸡价格有微幅增长后又震荡回落,总体呈现出波动中微幅上升趋势。年末白条鸡和活鸡价格分别较年中的全年价格最低点增长2.04%和4.68%,达到21.56 元/kg 和19.69 元/kg,年末价格较年初价格分别下降12.64%和15.02%(图4)。

图4 2012—2020 年集贸市场白条鸡价格变动趋势

养殖利润白羽肉鸡基本持平、黄羽肉鸡大幅下降,全产业链收益均明显收窄。根据农业农村部对60 个生产大县(市、区)的300 个行政村1 099 户肉鸡养殖户月度定点监测数据分析,2020 年白羽肉鸡养殖平均盈利-0.47 元/ 只,与2019 年的-0.40 元/ 只基本持平,全年12 个月盈亏月数比为5:7;黄羽肉鸡养殖平均盈利1.17 元/只,相比2019 年的7.33 元/只下降了6.16 元/只。从种鸡、商品代养殖及屠宰全产业链盈利情况来看,2020 年白羽肉鸡全产业链综合收益为1.89 元/ 只,较2019 年的4.92 元/只下降了3.39 元/只,全年12 个月盈亏月数比为8:4;黄羽肉鸡全产业链综合收益为1.42 元/只,较2019 年的9.14 元/只下降了7.72 元/只。2020 年白羽肉鸡全业链盈利环节主要在父母代种鸡养殖,黄羽肉鸡产业链盈利环节主要在祖代种鸡养殖。产业各类经营主体中,大型垂直一体化企业盈利虽比2019 年有所下降,但仍保持了较好水平。

2.1.4 肉鸡产量实现较高增长,为猪肉价格稳定做出突出贡献 受新冠肺炎疫情影响,肉鸡消费市场景气度较上年有所下降,但全年消费仍实现了高幅增长。2019年肉鸡消费市场显著升温,并拉动了肉鸡生产的高幅增长。但2020 年上半年受新冠肺炎疫情影响,城乡居民肉类消费大幅下降,且随着国内生猪生产的逐步恢复,加之国际猪肉市场的进口补充,肉鸡消费降幅尤为明显。一是户内消费降低,主要是城乡居民减少去菜市场、超市的频率,鸡肉购买下降明显;二是户外消费降低,快餐(肯德基、麦当劳等)、集团消费(学校、企事业单位食堂等)等户外消费是白羽肉鸡消费的重要组成部分,约占肉鸡消费总量的40%,这一部分基本处于停滞状态。2020 年下半年随着新冠肺炎疫情的逐步控制,社会经济发展的逐步恢复,鸡肉消费需求明显回升。全年鸡肉消费总量预计实现10%的增长。

受上年种鸡高位产能的持续释放及当年消费持续增长拉动影响,全年肉鸡总产量实现了高幅增长。2019年肉鸡产能居高位,2020 年高位产能逐步释放。同时,受消费增长拉动,2020 年肉鸡产量在上年15%的增幅上又实现了显著增长。根据农业农村部对60 个生产大县(市、区)的300 个行政村1 099 户肉鸡养殖户月度定点监测数据及中国畜牧业协会监测数据分析,2020年白羽肉鸡累计出栏数量较上年增长11.4%,黄羽肉鸡下降2.3%;白羽肉鸡鸡肉产量较上年增长17.6%,黄羽肉鸡下降6.0%。2020 年白羽肉鸡和黄羽肉鸡总出栏数量93.4 万只,较上年增长4.5%;白羽肉鸡和黄羽肉鸡鸡肉总产量为1 515.7 万t,较上年增长8.0%。此外,USDA 也给出了我国肉鸡产量实现8.0%增长的判断。值得关注的是,2020 年我国肉鸡的大幅增长是由白羽肉鸡带动所致,黄羽肉鸡受“活禽管制”等因素影响未升反降。

2.2 我国肉鸡产业发展面临的主要挑战

2.2.1 肉鸡“中国芯”“卡脖子”困境亟待突破 长期以来,我国白羽肉鸡产业种源严重依赖国外进口,引种量最高年份引进154.16 万套,当年引种金额高达5 000 万美元。我国白羽肉鸡引种量大,易受种源疾病以及因禽流感、新冠肺炎疫情等突发因素导致的封关等因素困扰,尤其是近年来种源端调节频繁、质量下降给国内白羽肉鸡产业链健康有序发展带来极大的不确定性风险。虽然我国白羽肉鸡育种取得了较好进展,尤其是2019 年农业农村部启动了国家畜禽良种联合攻关计划以来,广东新广农牧、福建圣农发展等企业开展的白羽肉鸡育种工作取得突破,但与已有100 多年经验的国际白羽肉鸡育种相比,我国白羽肉鸡自主育种时间短,高生产性能遗传素材积累基础薄弱,分子育种等新技术应用不够,种源性疫病净化技术和检测产品研发存在较大差距。此外,虽然黄羽肉鸡遗传资源丰富,但存在利用程度低、品种重复性高,以及育种公司小而分散、技术力量薄弱、种鸡养殖硬件设施落后、育种效率低、生产成绩波动大等问题。

2.2.2 产能过剩问题再次凸显 在经历了2013 年前后白羽肉鸡行业无序竞争过度并引致产品市场供大于求、行业利润大幅缩减这一阶段后,行业通过自律控制产能、压缩产能,市场正常秩序得以恢复。2013—2018 年5年间在供给过剩、H7N9 疫情反复等多因素叠加影响下,行业发展一直处于调整期。2018—2019 年肉鸡行业基本摆脱H7N9 疫情影响,并因国内非洲猪瘟爆发显著拉动肉鸡需求,行业发展持续向好,全产业链均实现了较高盈利,在此形势下,2019 年白羽祖代更新大幅增加,种鸡存栏处于高位,高位产能在2020—2021 年持续释放,2020 年白羽肉鸡出栏量大幅增长,市场价格低迷。对黄羽肉鸡来讲,黄羽祖代及父母代种鸡存栏量增加趋势明显,种鸡规模创历史最高水平,2020 年商品代黄羽肉鸡出栏量有一定程度的缩减,养殖端盈利水平好于白羽肉鸡,但整个产业链盈利水平出现了大幅下降。总体来看,尽管2020 年国内肉鸡消费总量在上一年度提升了约15% 的基础上进一步提升了约10%,供给大于需求的问题已经凸显,由此产生的市场风险明显加大。

2.2.3 禽流感等动物疫病长期困绕产业发展 禽流感等疫情风险具有不确定性,是造成养殖端养殖成败、盈利水平多寡的主要因素之一。其一,禽流感等较大范围的突发疫病疫情对肉鸡养殖环节产生巨大的危害性,会造成畜禽死亡或个体生产性能下降,直接影响死淘率、耗料增重比等关键养殖效益指标。其二,禽流感导致中小养殖场户、城乡消费群体对疫病产生心理恐慌而弃养、弃购,这一方面的损失有时甚至远远超过疫病导致的肉鸡养殖过程中死亡产生的损失。其三,肉鸡养殖密度大进一步加大了动物疫病防控难度,与之相伴而生的部分养殖场户抗生素过度使用、药物残留问题成为影响目前我国鸡肉产品质量保障和国际竞争力提升的重要阻碍因素。此外,近年来禽流感在全球多地暴发,严重影响了我国白羽肉鸡种源引进的正常秩序,国内也因为引种受限不得不提升强制换羽率而导致部分雏鸡质量下降,数量和质量的双重因素均严重影响我国白羽肉鸡产业的健康有序发展。

2.2.4 新冠肺炎疫情冷链传播风险不容忽视 新冠肺炎疫情在全球暴发和蔓延,对畜禽屠宰加工企业产生巨大冲击。欧美等地区国家,由于观念的差异,对口罩佩戴和体温检测等防控措施接受度差,导致疫情失控和反复。我国畜禽产品进口主要来源国,如美国、巴西、英国、西班牙、德国、澳大利亚、俄罗斯、加拿大、法国等都是重疫区,新冠肺炎疫情仍然严峻。由于国外疫情持续蔓延、加剧,使我国新冠病毒“外防输入”的任务异常艰巨。2020 年下半年以来,我国已出现多起由进口畜禽及水产品携带病毒引发的新冠肺炎疫情,冷链运输成为新冠病毒传播的新途径。近年来我国畜禽产品进口持续大幅增长,一方面,我国大幅增长的畜禽产品进口为弥补国内供需缺口、平衡国际贸易、巩固我国在全球产业链的地位发挥了重要作用;但另一方面,畜禽产品的主要贸易形式为冷链冻品,冷链环境下病毒更易存活和传播,我国畜产品进口数量大、进口来源国多,给新冠肺炎疫情传播带来重大隐患。

2.2.5 产业实现高质量发展仍面临多方面挑战“十四五”时期是我国全面开启建设社会主义现代化国家新征程的第一个五年。习近平总书记在中共十九大报告中做出“我国经济已由高速增长阶段转向高质量发展阶段”的重要论断。目前,我国肉鸡产业已完成了由“传统化”向“集约化”养殖的转变,集约化养殖大力提升了肉鸡产能,为保障国内供给发挥了重要作用,但同时因片面重视产量增长而导致产业发展积累形成了生产效率偏低、疫病防控难度大、养殖粪污处理难、抗生素使用量高等突出问题。此外,2020 年初新冠肺炎疫情给我国畜牧业发展造成巨大冲击,尤其对肉鸡产业的影响最为明显,对产业整体发展水平的提升提出更高要求。产业实现高质量发展仍面临效率提升、疫病防控、绿色友好、质量安全等多方面挑战。

3 2021 年肉鸡产业发展趋势及对策建议

3.1 产业发展趋势

3.1.1 全球肉鸡生产及贸易水平增长幅度均有提升 全球新冠肺炎疫情可能在2021 年出现拐点,疫情蔓延形势有望得到一定缓解,其对肉鸡养殖、加工、流通等环节的影响将有所减弱,全球肉鸡产量将进一步增长。根据USDA 估计数据,2021 年全球肉鸡产量可能达到10 292.6 万t,增长率略高于2020 年的1.52%,达到2.08%。2021 年随着全球经济的复苏,受食物消费需求增长拉动,预计全球肉鸡进、出口贸易量的增长幅度均高于2020 年。根据USDA 估计数据,2021 年全球肉鸡进口量将达到996.3 万t,增长率1.68%,出口量达到1 218.5 万t,增长率1.96%。

3.1.2 我国肉鸡产量及净进口量有可能继续呈现增长趋势 我国新冠肺炎疫情防控已取得阶段性成效,社会经济将进一步向好发展,国内肉类生产量和消费量亦都将进一步增长。但随着非洲猪瘟疫情影响的持续减退,猪肉生产逐步恢复,2020 年末全国生猪存栏已恢复到非洲猪瘟爆发前一年度即2017 年末的92.1%,2021 年市场供应有望恢复至常年水平。在此背景下,鸡肉对猪肉的替代性将有所减弱,这将在很大程度上影响肉鸡需求量的增长。目前祖代和父母代种鸡存栏均将在上年同期的历史高位水平有所下降。预计2021 年肉鸡产量将有3% 的增幅。同时,2021 年肉鸡进口量也将在2020年超高幅增长的基础上有所下调。但受全球鸡肉消费需求增长影响,我国肉鸡出口量将在2020 年大幅下降的基础上,实现较为显著的增长。根据USDA 估计数据,预计2021 年我国鸡肉进口量为92.5 万t,增长率为-6.09%;出口量为41.0 万t,增长率为9.33%。

3.2 肉鸡产业发展政策建议

3.2.1 加强对肉鸡产业发展规划的顶层设计 无论是从改革开放40 多年的历史发展进程来看,还是从近两年应对非洲猪瘟疫情、新冠肺炎疫情等突发公共事件来看,肉鸡产业为肉类保供稳价做出巨大贡献。此外,新时代下,城乡居民粮食需求仍将刚性增长,国家粮食安全仍然面临巨大挑战[4-5],肉鸡相对于生猪具有饲料转化率高的显著优势,大力发展肉鸡产业可以在很大程度上减轻饲料粮供给压力,为保障国家粮食安全做出重要贡献。针对肉鸡产业一直缺乏国家层面的产业发展规划这一状况,建议从国家层面加强对白羽肉鸡产业发展的顶层设计,从“十四五”开始编制全国肉鸡产业发展规划,完善产业发展的政策支撑体系,促进肉鸡产业实现健康发展。

3.2.2 大力开展肉鸡种源“卡脖子”技术攻关 建议国家进一步加大力度支持包括研究机构及育种企业等在内的育种研发主体开展种源“卡脖子”技术攻关,解决肉鸡种业“中国芯”问题。肉鸡育种要综合育种投入产出、产业健康有序发展、国家粮食安全保障、产品国际市场竞争力等多方面因素,以市场为导向,以满足消费者需求为目标,走中国特色白羽肉鸡品种育种道路。我国白羽肉鸡育种要在生长速度和饲料转化率上下功夫;要依据市场需求调整育种方向和目标,不能简单重复国外育种套路;从育种历史中借鉴宝贵经验并吸取失败教训,加大对种鸡繁殖力、抗病力的选育力度和疫病净化力度,提高种鸡质量,保障种鸡健康。我国黄羽肉鸡育种要充分发挥黄羽肉鸡在抗病、肉质等性状特征上的显著优势,主动应对活禽市场关闭、积极顺应冰鲜鸡发展趋势,加大对适用于集中屠宰、冰鲜上市的适合市场需求的黄羽肉鸡品种改良和选育[6]。此外,建议进一步明确攻关重点,将肉鸡育种纳入国家重点种源关键核心技术攻关项目;创新育种组织方式,在核心技术攻关上率先实施“揭榜挂帅”制。

3.2.3 加强肉鸡养殖生物安全体系建设 一是强化肉鸡生物安全理念,建立肉鸡场生物安全体系基础;从人和动物两方面安全考虑,规范肉鸡养殖场址的选择条件,加强对硬件设施设备的标准化建设,为生物安全的实施提供物质保证。二是建立肉鸡场生物安全管理体系,提高生物安全关键技术水平;构建肉鸡场人员管理制度标准、鸡群管理控制体系标准、生物安全评级标准,保障和促进生物安全体系的硬件发挥全面作用;针对重大疫病入侵事件的应急处置,建立应急处置技术方案与规范。

3.2.4 加快构建肉鸡产业有序良性发展调控机制 建议行业经营主体吸取肉鸡产业发展历程中由于盲目无序发展导致产能过剩的教训,借鉴产能调控对策方案,控制好发展规模扩张的节奏和边界,防止因产能过剩导致的市场供需失衡的状况再现。建议将肉鸡产业列入国家专项数据统计范畴,设立肉鸡生产、消费等各方面统计指标,且对白羽肉鸡、黄羽肉鸡等亚类生产数据进行细分统计;产业相关数据可以由企业提供,但统计数据作为社会公共服务产品,应该由政府部门权威发布,便于指导肉鸡产业发展。建议建立健全肉鸡产业供需监测预警系统,一是建立国际国内肉鸡产品供求预警系统,密切跟踪国内外肉鸡产业市场信息及产业发展动态变化,全面分析产业现状和存在问题,在综合分析影响肉鸡产业市场供需和价格变动基本规律的基础上,及时对肉鸡生产、消费、加工、贸易和产品价格做出合理预测和预警;二是通过肉鸡产品供需监测预警及必要的政策手段实施宏观调控,积极应对市场周期性波动,更好地稳定肉鸡生产和市场供应,保障养殖主体的合理收益。

3.2.5 高度重视畜禽产品进口可能带来的新冠肺炎疫情传播风险 时值国内新冠肺炎疫情内防反弹的关键期,叠加畜产品进口增长期,应高度重视畜禽产品进口可能带来的新冠肺炎疫情传播风险。在继续抓好已有措施执行的基础上,进一步查找漏洞,完善防控流程,着力把好贮存关、检测关、追溯关。坚决贯彻落实国务院应对新型冠状病毒肺炎疫情联防联控机制综合组印发的《冷链食品生产经营新冠病毒防控技术指南》《冷链食品生产经营过程新冠病毒防控消毒技术指南》。此外,加大对走私行为的打击力度。针对国内畜禽及水产品与国外价差的扩大,畜禽产品走私活动也有增加的迹象,其可能带来的疫情风险隐患更难防控,必须以更加严厉的措施予以打击。

3.2.6 聚力推动肉鸡产业实现高质量发展 以“高质量”发展为主要发展导向的现代化发展是我国包括肉鸡产业在内的所有畜牧业各部门发展的必然路径。肉鸡产业作为畜牧业规模化、标准化的领跑者[7],应着力从全产业链的角度推动产业经营模式创新,促进产业升级。推动白羽肉鸡着重在智能化规模养殖上、黄羽肉鸡着重在标准化规模养殖上实现进一步突破,提升生产效率。完善种养布局,推动种养结合发展;坚持问题导向,加强畜禽养殖废弃物资源化利用基础研究及关键技术攻关与推广。构筑严格的肉鸡产品质量监管体系,提高肉鸡产品质量安全水平。进一步优化产业链利益联结机制,促进产业实现稳定良性发展。