资产管理市场“蓝海”在前

2021-03-02厉海强编辑白琳

文/厉海强 编辑/白琳

2018年4月,《关于规范金融机构资产管理业务的指导意见》(下称“资管新规”)出台以来,我国百万亿级资产管理市场拉开转型发展的序幕。2021年年底,资管新规过渡期即将结束,各类资产管理子行业的竞合生态正向资产管理的本源回归,一定程度上开启了财富管理的蓝海。展望未来,资管产品市场总量规模长期将呈增长趋势,短期增长则仍受压制,权益类品种则具有显著发展的空间。各类机构需基于比较优势,综合发展投资管理和客户服务能力。

市场总体发展情况

基于中国证券投资基金业协会(下称“基金业协会”)数据,未剔除通道等重复计算,以银行理财(非保本浮动收益)、信托(资产)、公募基金、公募/子公司专户(含养老金)、私募基金、券商/期货资管、保险资管(以资金运用余额为替代)为统计口径,截至2021年6月末(主要以基金业协会的季度数据口径为准),国内资管产品市场规模合计130.32万亿元,较2020年年末增长约5.25万亿元,增幅4.2%,存量规模继续创出新高。

公募基金和私募基金为“大资管”规模增长的主力,具有一定“通道”属性的品类继续下降但降幅收窄。2021年上半年,公募基金和私募基金规模分别增加3.14万亿元、1.94万亿元,贡献了金融产品市场规模增量的绝大部分,增长幅度分别为15.8%和11.5%。其他有增长的品类变化幅度不大,尤其保险资管的增幅下降至2.3%。传统上具有一定“通道”属性的券商资管、信托、基金子公司专户规模依然有所下降,其中基金子公司的缩水金额达到0.5万亿元,降幅14.8%,券商资管和信托的降幅较低,不到3%。

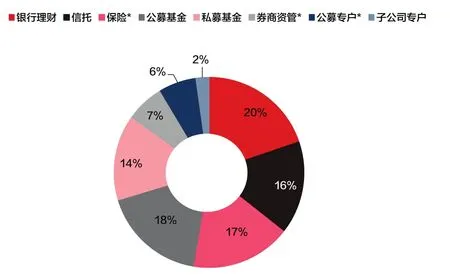

从存量规模看,2021年6月末,银行理财(非保本浮动收益)、信托、公募、私募的资产管理规模分别为25.80万亿元、20.64万亿元、23.03万亿元、18.90万亿元,公募/子公司专户、券商/期货资管、保险的规模分别为11.17万亿元、8.60万亿元和22.17万亿元(以保险资金运用余额近似代替)。从占比看,非保本银行理财规模占比20%左右,公募基金18%,保险、信托和私募基金分别约17%、16%、15%(见图1)。

图1 金融产品2021年6月末规模分布占比

国内资管产品市场在高速增长后持续放缓,2018年出现负增长(-4.5%),2019年小幅回升,2020年增长8.7%,2021年上半年小幅增长4.2%(见图2)。

图2 金融产品市场规模筑底回升

从占比最大的银行理财来看,根据银行业理财登记托管中心的统计,截至2021年三季度,非保本理财规模27.95万亿元,相比于2020年年底上涨8.1%;净值型理财产品余额约24.2万亿元,在全部非保本理财中的占比为86.6%。资管新规出台以来,净值型产品的规模占比持续提升,从2018年第二季度的17.2%提升至 2021年第二季度的79%,2021年第三季度进一步提升至86.6%。

理财子公司已经成为目前银行理财市场的第一大管理机构。截至 2021年第三季度,29家理财公司获批筹建,其中21家正式开业,产品存续规模达13.69万亿元,环比增长 36.75%,同比增长2.75倍。理财公司的市场份额占比逐步增长,在全部非保本理财中的占比达48.97%。

监管环境持续完善

养老理财产品试点有序开展

按照党中央、国务院关于规范发展第三支柱养老保险的重要部署,2021年9月10日,银保监会发布《关于开展养老理财产品试点的通知》,自2021年9月15日起施行。养老理财产品试点工作有利于丰富第三支柱养老金融产品供给,培育投资者“长期投资长期收益、价值投资创造价值、审慎投资合理回报”的理念,满足人民群众多样化的养老需求。

结合国家养老或金融领域改革试点区域,选择“四地四家机构”进行试点,即工银理财在武汉和成都、建信理财和招银理财在深圳、光大理财在青岛开展养老理财产品试点,试点期限暂定一年。试点阶段,单家试点机构养老理财产品募集资金总规模限制在100亿元人民币以内。

公募行业政策红利持续释放

2019年10月25日,证监会发布《关于做好公开募集证券投资基金投资顾问业务试点工作的通知》;2021年6月和7月,第二批基金投顾试点机构陆续获批,博时、广发、汇添富、富国等基金公司,以及兴业、平安等券商正式入局。备案机构仍在不断扩容,基金投顾直面“基金赚钱、投资者不赚钱”的痛点,相关配套机制也在逐步完善。2021年8月,基金业协会组织起草了《公开募集证券投资基金投资顾问业务数据交换技术接口规范(试行)》。

私募行业继续加强监管和规范

2021年1月8日,证监会发布《关于加强私募投资基金监管的若干规定》,进一步加强私募投资基金监管,严厉打击各类违法违规行为,严控增量风险,稳妥化解存量风险,提升行业规范发展水平。

2021年9月1日,基金业协会发布首批不予备案的私募案例,包括上市公司员工持股计划备案为私募基金、一般有限合伙企业改造后备案为私募基金、私募员工跟投平台备案为私募基金三种情况。基金业协会强调,相关案例公示并不意味协会收紧私募备案口径,也不是推出新政策,只是重申以往的备案要求,让审核更加透明。

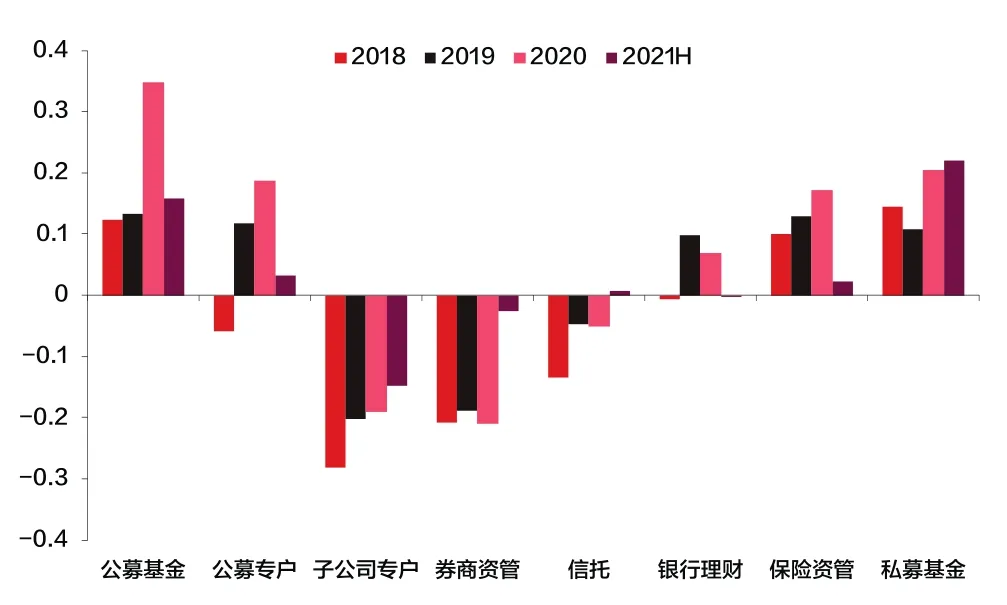

市场总体趋势展望

2020年,实体经济杠杆率出现大幅提升,然而金融产品市场总量增速相对温和(10%以内),并未出现2012—2015年期间的快速扩容。其直接原因是,大体量的银行理财(非保本理财)、信托、券商资管等受金融去杠杆和资管新规的压制(尤其是后两者),绝对规模仍处于下降趋势(见图3)。更深层次的原因在于,实体经济杠杆率的提升主要是通过贷款和债券的方式取得资金,而不是依赖各类型资管产品的扩容。2021年以来,实体经济和金融部门杠杆率同时下降,一定程度上形成了压制,但金融产品市场总体仍保持温和扩张。

图3 大资管各细分品类2018年以来年度增幅

展望未来,预计宏观杠杆率难以再次大幅扩张且其影响力会下降,资管新规对于银行理财(非保本)、信托、券商资管、基金子公司规模的压制持续,因此“大资管”总量规模的增长速度预计仍将受到约束,短期难以恢复到此前快速增长的状态。长期看,调整期后,金融工具可能恢复到与经济增长、货币供应量相对一致的水平。

各类资产子行业的竞合生态正向资产管理的本源回归,一定程度上开启了财富管理的蓝海。把握大资管时代财富管理的机会,需要综合考虑投资管理能力和服务客户能力。一种思路是同时打造投资管理、客户服务两端的能力并形成综合性的解决方案;另一种思路则是专注和聚集,例如聚焦于投资管理能力,对于一类或几类资产/策略,打造出优秀的投资管理能力,提供有竞争力的投资业绩。当然,专注和聚焦同样需要考虑前端,也就是财富管理业务的整合和应用,需要做好相应的接口和界面。

从国际对比和现实情况考虑,权益类品种具有显著的发展空间。具体到大类资产配置,参考Thinking Ahead Institute发布的全球前500家资管机构的大类资产配置,2020年,权益类占比为44%,固定收益占比36%。对比而言,我国130万亿元的金融产品市场规模中,权益类持仓主要分布在公募和私募基金中,若按照股票型公募基金、混合公募基金、私募基金三类进行粗略匡算,截至2021年第三季度合计不到30万亿元,占比尚不足25%。从国际对比的角度,权益类品种尚具有显著的发展空间。从逻辑上,国内金融产品历史上受非标资产的影响,相对偏重固定收益类资产。随着刚性兑付的打破,未来增量财富具备向其他资产适当迁移的动力。

不同类型机构如何发挥比较优势

银行系资管机构拥有客户服务和财富管理优势,公私募基金则在资产端具备竞争力。银行占据压倒性的客户和渠道优势,在贴近客户财富管理方面具有比较优势。然而,并非每家银行都能拥有基础证券的直接投资能力和相应的人才团队,有相当部分资金需委托给外部的资产管理机构来管理。信托亦是如此。公私募基金公司在基础证券,尤其是中高风险资产的投资上,在历史积累、机制激励、人才团队等方面具有较强的竞争力。因此,各类机构从财富管理和投资管理的角度具有较好的合作空间。

头部银行除了客户和渠道的财富管理端优势,还依托理财子公司在产品设计、投资管理、团队建设等方面的持续投入,打造底层资产的投研团队和能力,与公募和私募基金在一定程度上形成了同台竞争的态势。阶段性来看,基于历史渊源和禀赋,理财子公司的重心在于低风险策略的布局上。未来随着能力的积累,部分头部理财子公司亦可能建立高风险产品线的管理能力和竞争力。

公募基金作为低成本配置工具的属性和优势最为突出,且资金容量巨大,能够承担起经济体投融资体系、优化经济资源配置的重要职能,未来的成长空间巨大。一定程度上,公募银行理财具备类似的特征。权益类产品受基础市场行情影响,暂时受到一定压制,但是指数、ETF的发展势头预计将延续;固定收益领域继续在快速扩容。主动管理方面,明星基金公司、明星基金经理的品牌效应开始显现。未来,随着市场效率的提升,行业整体需进一步强化风格策略的稳定性和一致性,增加超额收益的可辨识度和可把握性。此外,在公募MOM、REITs等新的资产种类、策略上,后发基金公司仍然存在较多机会。

基础市场波动下降和配套机制完善,将共同助推公募基金行业继续扩张。第一,若资本市场改革深化叠加经济波动性下降,基础市场波动率会有所抑制,将有助于改善权益类资产/基金的风险收益比和整体吸引力;第二,基金投资顾问等业务试点,长期而言,在改善客户体验、促进基金管理成果转化为投资者实际回报,以及尽量抑制“基金赚钱、投资者不赚钱”的困境方面,具有巨大潜力;第三,大体量的低风险偏好客户,如银行理财的客户,亦是低风险公募例如债券和货币基金的潜在客户,同时也具备小比例配置高风险产品线的空间;第四,国内资本市场尚非完全有效,主动管理仍有较好的发挥空间,超额收益仍有望持续。

私募证券基金长期有望逐步承接机构资金,并更加突出阿尔法属性。短期而言,典型的资金方机构,如信托、银行的理财业务尚处于转型期,整体取向相对谨慎和保守;保险资金则受政策限制暂时不能投资私募基金。长远而言,随着私募行业的规范性提升,与财富管理端优势较强的资金方机构具有很高的互补性。私募的重要特征和优势是:(1)更高的收费匹配更灵活充分的激励机制及更高的核心成员能力配备,匹配得当的情况下,相对公募基金有很好的核心团队稳定性;(2)策略的灵活性和丰富性,搭配更少的投资限制。相比公募基金,更高的风险收益比和绝对收益特征应是私募基金最显著的特征,量化类私募的快速增长是重要体现。未来私募基金需要进一步凸显其阿尔法属性,以匹配其收费结构。

外资资管机构预计将占有一席之地,但尚不具备压倒性优势。外资已经广泛参与到各类型的资管市场,包括公募、私募、银行理财子公司,以及最新推出的公募基金买方投顾业务。基于其长期积累的品牌、资源和禀赋,必定会有部分外资机构获得相当的市场份额。但综观客户、渠道以及本地化的投研等,外资机构尚不具备全面压倒性的优势。预计在充分竞争之后,各类型机构将基于各自的比较优势,赢得一席之地。