2600亿南向资金抢筹港股“洼地吸引力”爆表

2021-02-22《股市动态分析》研究部

《股市动态分析》研究部

在2020年南向资金持续活跃且流入规模已经创纪录的基础上,今年以来南向资金进一步加速,截止2021年1月31日南向资金累计净流入规模已高达2600亿人民币,接近于2020年全年5967亿人民币流入规模的50%,日度净流入规模更是屡创纪录。南下资金的持续流入既反映了大陆投资者对港股市场估值更低、性价比更高的兴趣不断提升,也与2020年以来持续“火热”的公募基金发行有直接关系。

2020年三季度以来,南向资金的流入很大程度上是由公募基金带来的,其重仓的个股主要偏向于低估值和新经济类。具体来看,诱发此波资金南下热潮主要有四方面的原因:1)公募基金港股投资比例距上限较远;2)新发基金数量较多;3)目前普遍对于A股的畏高情绪较浓;4)港股标的具有稀缺性和“洼地吸引力”。

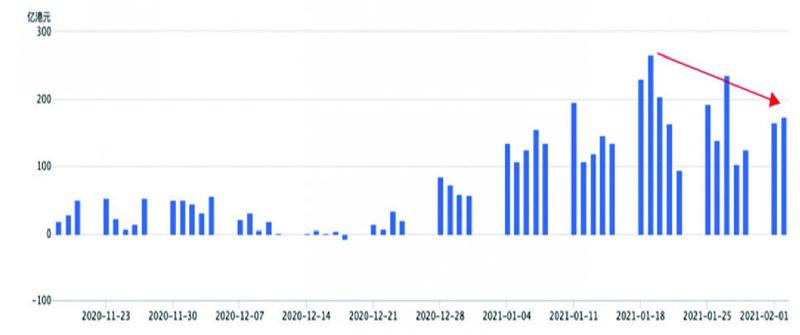

单月近2600亿:南向净流入再创新高

2020年Q4,南下资金净流入1723亿元,为2015一季度至2020四季度次高水平,2020全年净流入规模达5967亿元。2021年1月的单月港股通南向资金净流入近2600亿元,已然超越2020年1季度全球市场触底反弹、南向抄底港股时的累积净买入2057亿元(见图1)。截止2021年2月3日,南下资金的全年净流入就已经高达3000亿元,短短三个交易日的净流入就达到了接近400亿元。

图1:南向资金单月净流入量创下历史新高(亿元)

资料来源:中信证券

从单日的南向资金净流入量来看,南下资金净流入规模或有所减小,但在内地资产荒的情况下,南下资金增配港股“稀缺”资产的趋势并不会逆转。而即使港股下跌,也无需担忧南下资金撤出,如2020年3月海外波动引发港股大幅下跌时,同期南下资金则“越跌越买”。(见图2)

图2:每日南向资金净流入(亿港元)

数据来源:萝卜投研,股市动态分析整理

公募基金或是南向资金的中坚力量

由于2020年的市场表现较好,主要指数的涨幅均超过30%,创业板的年涨幅则超过60%,这推动了新发基金的爆发,主动权益类公募产品(股票主观多头)AUM达到历史最高的3.5万亿元,环比增长128.3%,占A股流通市值的5.4%,较2019年提高了2.3个百分点。(见图3)

图3:公募基金持仓市值及占流通市值的比例

2021年1月,公募基金發行热潮仍然在持续。截止1月29日,共有123只主动权益类公募基金在本月发行,累计发行规模为3280亿元,超过2015年5月2870亿元的历史记录。A股市场已经连续8个月新发基金规模超过1000亿元。(见图4)

图4:月度主动权益类基金发行规模(十亿元)

图3和图4资料来源:中信证券

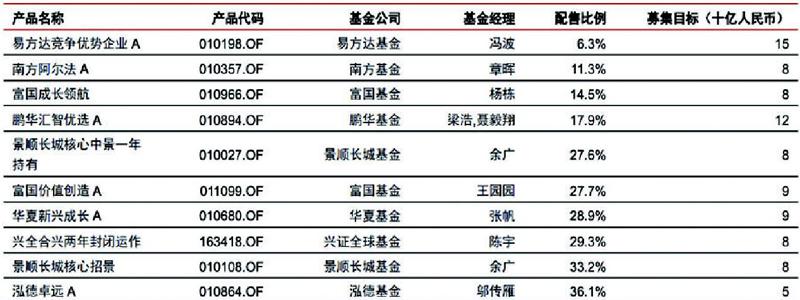

社会公众参与公募基金发行的热情达到了前所未有的高度,据Wind统计,1月至今“日光基金“产品已经超过了20只。(见表1)

表1:2021年1月前10大“超募”产品列表

资料来源:中信证券

公募基金港股持仓的比例大幅上升

根据Wind数据,2020年四季度,国内主动偏股型基金重仓股中,其中持仓的港股部分规模达到1,536.8亿元,占“全部主动偏股型基金重仓股总市值”比重达到5.4%,相比于2020年三季度,大幅提升0.92%(见图5)。规模较大的头部公募基金的港股持仓占比平均为24.08%。基金规模100亿元以上的公募基金中,港股占比最大的是易方达优质企业三年持有,占比达46.41%,占比最小的是汇添富创新医药,占比为0.07%。整体平均港股持仓占股票市值的比例为24.08%,相较50%的持仓上限仍有较大空间。

图5:2020年四季度基金持有港股总市值与占比

资料来源:浙商证券

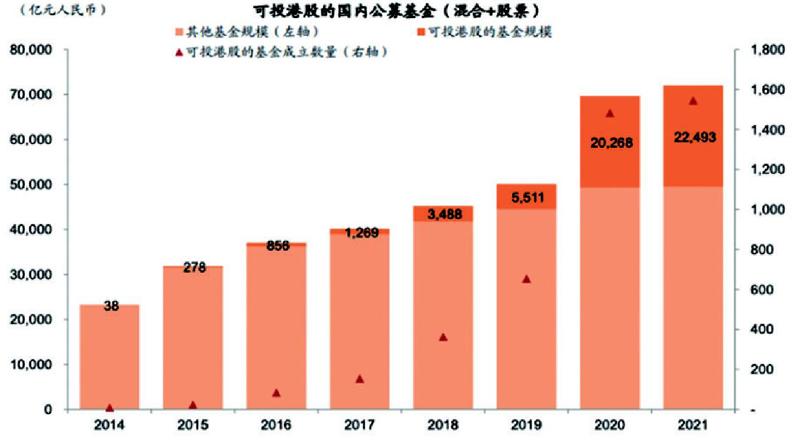

关于国内公募基金可持仓港股的上限规模,根据中金公司的测算,互联互通开通后5-10年内从大陆净流入港股的资金平均可以达到每年2000-4000亿人民币的规模。从2014年沪港通开通至今,大陆资金累积南下1.8万亿元。2020年大陆资金南下速度明显提速,全年资金南下达到5967.41亿元,年初至今公募基金发行继续保持较快速度,募集资金已超2000亿元,大部分都能投资港股(港股比例0-50%)。因此,考虑到大陆投资者对港股认知在快速提升,同时加上保险、私募以及其他类机构投资者的资金流入潜力,估计在港股估值保持吸引力的前提下,南下资金近年年均流入潜力可能维持在5000-6000亿元的高位。截至2021年1月22日,在股票持股占比不变的情况下,如果按照公募基金的50%持股上限计算,未来公募基金对港股投资市值或可增加至8,295.99亿元,增加量可达到5,318.97亿元。(见图6)

图6:可投港股的国内公募基金(混合+股票)

资料来源:中金公司,数据截止于2021年1月19日

抱团稀缺科技和低估值股

根据2020年公募基金四季报披露显示,主动偏股型公募在港股的配置集中于科技、消费等新经济/稀缺性领域,软件与服务、零售业、技术硬件与设备是三大重仓板块。QDII相对非QDII基金行业配置更为均衡,非QDII重仓软件与服务、QDII重仓生物科技与生命科学,两者均有加仓能源等行业。公募在港股的定价权也因此呈现上升趋势,2020年四季度在技术硬件与设备等定价权的提升幅度居前,对稀缺性赛道龙头持股比较相对较高。

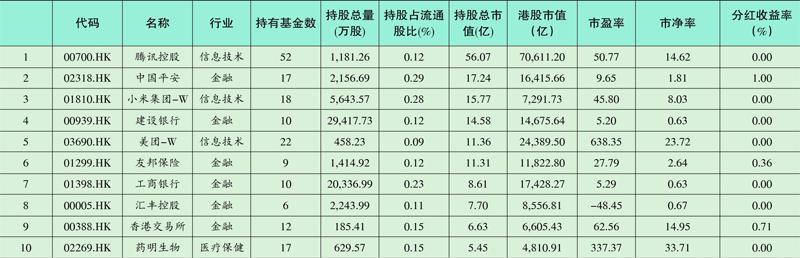

此外,随着南下资金内部投资者结构的变化,资金流向较前几年也出现很大不同。2020全年,南下资金接近2/3流入新经济板块,远高于前几年保险和银行理财资金占主导时的比例。2021年以来1548亿人民币的资金流入中,这一现象整体仍在延续,但同时也呈现出较为明显的“头部集中”的情形,流入规模最大的前5只个股(腾讯、中移动、中海油、中芯国际、美团)的合计流入就超过1200亿港币。(见表2)

表2:2017-2021年,南向资金重仓港股前10家公司

从重仓股的行业结构上来看,恒生一级行业净买入前五名为资讯科技业、电讯业、能源业、非必需性消费品、金融业,恒生二级行业净买入前五的行业为软件服务、电讯、石油及天然气、半导体、其他金融。(见表3)

表3:南下资金持仓股前10家公司

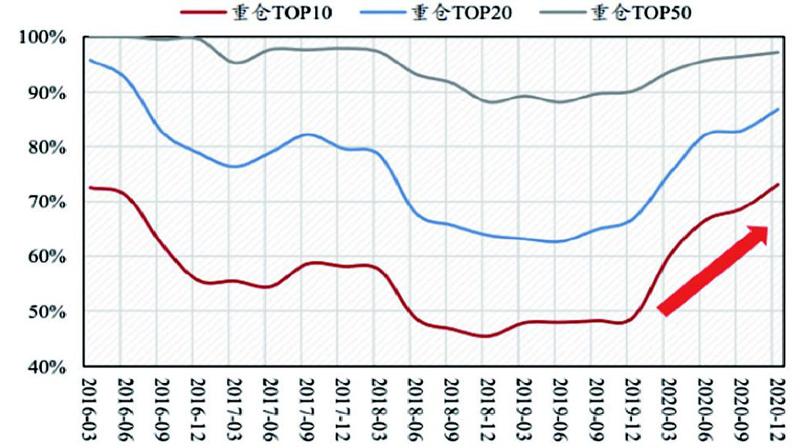

相对于A 股的抱团现象,国内公募基金对港股持股更为集中。根据南下资金的加仓额数据显示,重仓港股依旧继续被公募基金抱团,其中前10、前20 和前50 重仓股的市值占全部持仓港股的比例由2019 二季度的47.90% 、62.65% 和88.09% 上升至2020 四季度的73.07%、86.79%和97.21%,分别提高了25.17%、24.14%和9.13%。这表明,龙头个股的集中度进一步得到提升,且收敛程度趋于陡峭化(见图7)。另一方面,龙头个股表现也占优,根据国泰君安的测算,2016 年以来,前10 重仓股的季度收益率跑赢前50 的概率为65%,2019 二季度至今连续7 个季度跑赢。值得注意的是,2020 年以来,龙头相对恒生指数的超额收益率越发明显,抱团的市场回报处于历史高位。

图7:2020年以来,港股抱团现象愈发明显

資料来源:国泰君安

港股配置动力:流动性充裕、价值洼地和稀缺科技股

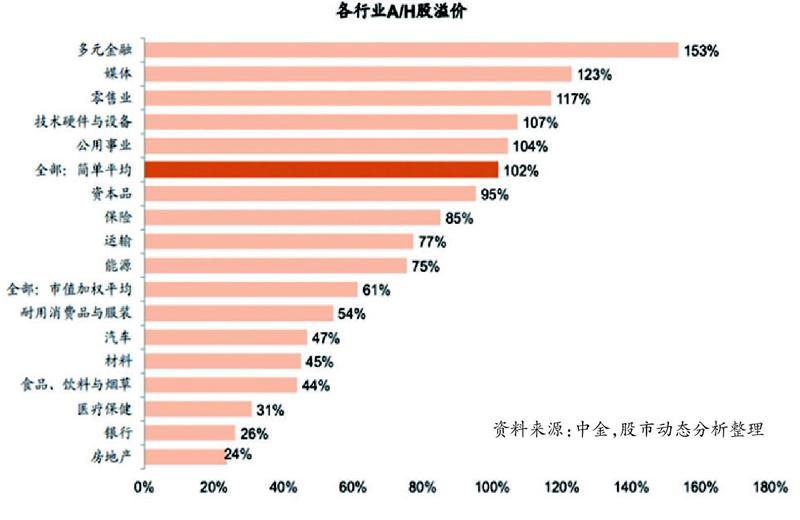

从南向资金仓个股前十名可以明显看出,南向资金的重仓股主要为两类股票:第一类是大市值且具有较高A/H 溢价的个股,例如建设银行、工商银行、中芯国际。

在这一方面,香港市场估值是比A股更具备估值优势,A/H上市公司的港股折价依然高达61%,同类行业的对比也显示多数行业港股比A股估值要低(见图8)。中欧瑞博的吴伟志近期在采访中也表示:“投资港股,首先要忘记港股这两个字,它就是中国的股市。中国现在有三个交易所,分别是深交所、上交所和港交所,所以牛市中期往后走的时候,往往会去填平估值洼地。当下,港股就是整个中国股市的一个估值洼地。“再有,香港金融、能源、房地产等“旧经济“板块的市净率估值(P/B)已经处于近10年以来的低位。

图8:主要行业A/H 溢价均处于相对的高位

第二类是A股市场稀缺且具备长期成长性的港股优质标的,例如香港交易所、腾讯控股等。

大陆新经济类公司近年持续在香港上市,也对大陆资金形成吸引力,近期因为政策事件冲击部分中资龙头股(即移动、联通和电信)的估值被压制历史最低水平,也吸引了部分大陆资金南下。同时,港股更受国际流动性影响,当前大陆政策逐步“转弯”,海外因为疫情防控相对滞后、政策依然相对宽松,资金流向监测显示,海外资金已经连续20周流入香港,由于盈利与流动性的错配属性,港股可能是中美国债高利差的最大受益者,所以外资加配港股逻辑变顺。

综上,2020年热议的A股抱团趋势的本质或是确定性溢价,事实上2020四季度基金的仓位变动已传递出机构注重性价比的边际,近期大规模的南下资金寻找港股中优质的低估值蓝筹亦是部分机构“畏高”情绪的体现,蓝筹股内部的结构或面临切换。自2020年四季度至今,南向资金抢筹港股或可归纳总结为在国内、乃至全球流动性充裕的背景下,港股有相对估值较低的显著优势,也凸显了内资加速布局具备长期成长的行业、以及A股稀缺标的的倾向。

需要关注的风险点

由于港股与A股在投资者结构、流动性和市场制度等方面存在明显差异,大陆资金在南下时也需要注意和防范以下一些问题:

1)规避成交不活跃的小市值公司以防范流动性冲击。港股市场的成交活跃度远低于A股,日均成交在1000~2000亿港币左右,因此市值过小流动性较差的个股可能会存在较大流动性折价;2)灵活的再融资制度带来的潜在供给压力。相比A股市场,港股的再融资制度更为灵活,一定比例新股配售和供股都无需股东大会授权,而老股配售(减持)对一般股东而言也没有明显约束;3)灵活的融资融券制度及做空机制可能也会引发股价大幅波动;4)对海外环境较为敏感。港股投资者结构仍以海外资金主导,海外资金流向、外围政治和政策不确定性等对港股影响也较大。