金融发展与城乡居民收入差距影响实证研究

——基于VAR模型

2021-02-04林宝梅

林宝梅

(安徽财经大学 统计与应用数学学院,安徽 蚌埠 233030)

改革开放后,我国经济得到了前所未有的高速发展,在这个过程中,我国金融也在不断发展和改革。持续快速发展的金融业、日益丰富的金融产品、普惠性逐渐增强的金融服务、有序持续高效推进的金融改革、不断得到完善的金融体系都是我国金融改革不断发展的最好证明。截至2018年底,金融机构各项存款为2 109 163.94亿元,金融机构各项贷款为1 362 966.65亿元,但我国农村居民人均支配收入仅为14 617元,城镇居民则为39 251元,绝对差距为24 634元,倍差则达到了2.69。从我国现阶段整体的发展状况来看,虽然金融规模在不断扩大,但与之相伴随的是城乡居民收入差距日益拉大。

金融发展的城乡二元化造成了城乡金融发展不平衡,金融发展在城乡可持续协同发展进程中扮演着怎样的角色,且与城乡居民收入差距之间是否存在某些稳定的经济学关系,如若存在,其关系又是怎样。如何在城乡间合理配置金融资源、缩小城乡居民收入差距关系到我国社会和谐稳定和共同富裕目标的实现,可见,从金融发展的角度考察城乡居民收入差距具有重要的现实意义。

一、文献综述

金融是实体经济的血脉。Jose De Gregorio等考察了经济长期增长与金融发展之间的实证关系,得出金融发展到增长的传导渠道是投资的效率,而不是数量[1]。吕芳通过变量分角度考察了我国金融发展对经济增长的影响,认为在中国这一背景下,金融发展与经济增长之间存在着门限效应,当金融发展水平低于门限值时,则能对经济增长起促进作用[2]。王明洋通过分析已有的研究得出金融发展是经济增长的重要动力来源,得出的结论关于经济增长与金融发展的关系包括正相关和负相关[3]。张俊刚、王鹏在AK模型的基础上,构建我国农村金融发展与经济增长模型,并进行多元回归分析,结果显示我国农村金融发展能有效促进农村的经济增长[4]。钱海章、陶云清等研究发现中国数字金融发展促进了经济增长[5]。

随着改革的不断推进,我国经济发展水平得到了极大提高,金融也得到了迅速的发展,但城乡之间的收入差距仍然十分严峻。汪桥、台德进、陈德志通过构建数理模型(SVAR模型)考察金融发展对城乡居民收入差距的影响,结果表明金融发展结构及效率对城乡居民收入差距的影响表现为先促进后抑制,而金融发展规模对收入差距的影响只表现为反向抑制[6]。刘思嘉在建立误差修正模型(VAR)的基础上相关分析检验, 结果表明城乡收入差距与金融发展两者存在稳定的均衡关系,且城乡收入差距与金融发展规模呈正相关关系,与金融发展效率呈反向变动关系[7]。韩天舒、修长百通过相应的理论分析,验证了金融发展能够直接或间接的影响城乡居民的收入差距[8]。姚耀军基于VAR模型等分析方法,得出城乡收入差距与金融发展存在一种长期均衡关系,金融发展规模和及金融发展效率与城乡收入差距均具有双向格兰杰原因,但前者与城乡收入差距呈正相关,后者则呈负相关[9]。张立军、湛泳利用中国和省级相关数据进行实证检验, 主要利用金融发展的门槛效应、降低贫困效应和非均衡效应去检验金融发展影响城乡收入差距,证明实证结果与理论假说相符[10]。

虽然我国整体的经济发展水平较快,但由于我国各地区之间存在明显的差异,导致各地区呈现出不同的经济发展状况,这也就导致了金融发展与城乡收入差距间由于地区的不同呈现出不同的关系。唐德祥、王琛、唐弋夫运用系统GMM估计的动态面板数据模型进行实证研究,结果表明城乡收入差距受到金融发展效率的抑制,且按照中、西、东部地区的次序,其抑制不断减弱,金融发展规模与中部地区城乡居民收入差距两者之间呈现出显著的正向关系,但其对东、西部地区的的影响没有明显的关系[11]。孟歌利用动态面板门槛模型与分步估计法分析了全国和地区两个层面,结果表明经济发展更快和金融发展更完善的地区会更早进入金融发展抑制城乡收入差距扩大的阶段[12]。张文婷选取动态面板数据,采用系统GMM估计构建模型并进行相应的实证研究,探索并论证了金融发展、产业结构以及城乡收入差距之间的关系,在不断优化和调整产业结构的条件下,东部地区的金融发展能够有效地缩小城乡收入差距,中西部的金融发展对缩小城乡收入差距具有促进作用,但效果不是很明显[13]。翟立宏、徐志高采用1978—2006年的统计数据,利用协整检验和格兰杰检验,得出我国金融发展不平衡是使得金融发展对城乡收入差距产生影响的主要影响因素,主要体现在不同行业及不同城乡地区之间接触到金融的可能性存在明显的差异,这种差异也体现在金融产出效率上[14]。

考察金融发展与城乡收入差距两者之间的关系的研究有很多,但至今还没有一个统一的研究结论。尹希果、陈刚、程世骑通过实证分析,即面板单位根和VAR模型,得出我国东西部地区的金融发展与城乡收入差距呈现出非同阶单整变量, 从而没有证据表明二者存在稳定的关系[15]。陈云、张峥、王浩通过研究得出相应的结论:金融发展规模对不同区域城乡收入差距的削弱作用,两者之间呈“倒U型”的关系;随着经济的不断增长,金融发展效率缩小城乡居民收入差距的作用逐渐显现出来[16]。周启清、杨建飞实证结果表明从全国层面来看:金融发展规模对城乡收入差距的削弱作用,两者之间“倒U型”关系是成立的[17]。洪雪峰、王志江应用最小二乘估计以及格兰杰因果,采用时间序列数据去探讨金融发展与城乡收入差距的关系,表明城乡收入差距的扩大是受金融发展的影响的, 但城乡收入差距不会反作用于金融发展各指标,这意味着库兹涅茨的“倒U”效应并不成立[18]。乔海曙、陈力运用Kendallτ非参数相关检验和分位数的思想和方法探究金融发展与城乡收入差距两者之间的关系,从县域层面来看金融发展和收入不平等之间存在的“倒U”型的非线性关系[19]。

综上所述,诸多研究者从金融结构、规模和效率与城乡收入差距的关系出发,考察两者之间存在何种关系。由于现有的研究对城乡金融资源配置差异与城乡居民收入差异研究缺乏延续性,因此本文从全国的角度出发,采用1985—2018年的统计数据,基于统计软件R,分析金融发展与城乡居民收入差距的影响。

二、全国城乡收入和金融发展状况

(一)全国城乡居民收入状况

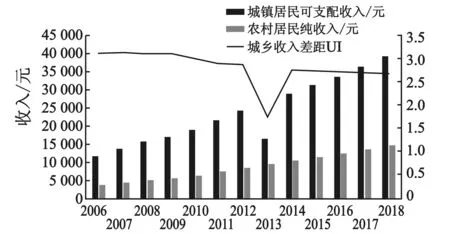

从图1可以看出,城乡居民收入水平每年较上一年都有所提升,农村居民纯收入从2006年的3 731元提高到2018年的14 617元,是2006年的3.92倍;城镇居民可支配收入从2006年的11 619.7元提高到2018年的39 251元,是 2006年的3.38倍。2006年两者的可支配收入相差7 888.7元,2018年增加到24 634元。如图所示,从整体来看城乡收入差距曲线是呈下降趋势,在2013—2014年突然出现明显的大幅下降,之后2014—2015年又恢复到之前的下降趋势,2015年之后城乡收入差距下降相对平稳。城乡收入差距比由2006年的3.11倍下降到2018年的2.69倍。虽然整体的居民生活水平都有了很大程度的改善,城乡收入差距也是有所下降,但与其他国家相比仍十分严峻。

图1 城乡居民收入情况

(二)全国金融发展状况

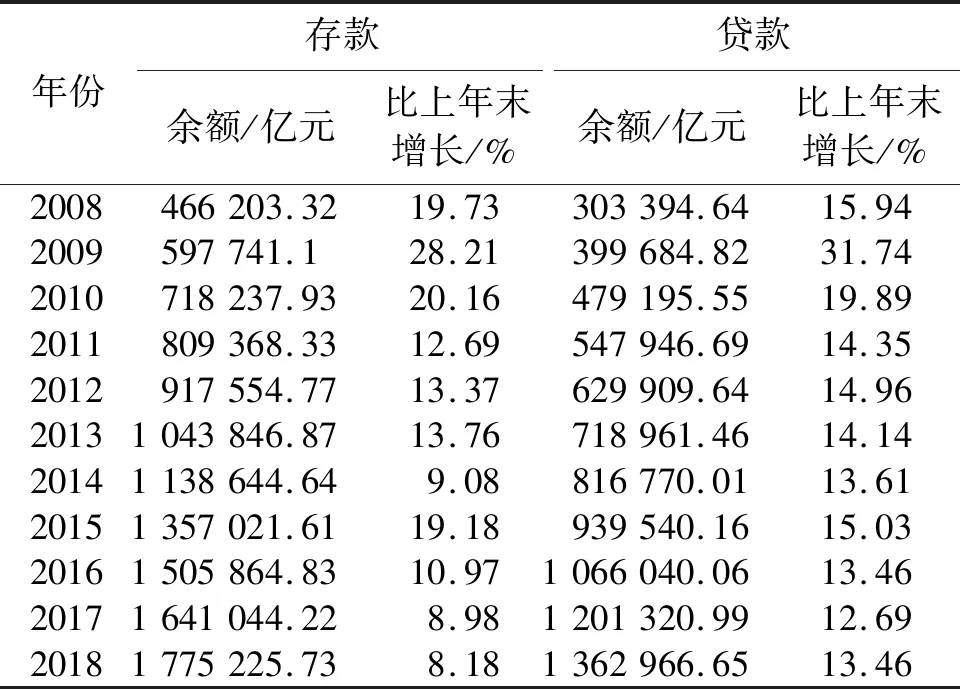

金融是国家重要的核心竞争力。最近几年,我国金融不断地处在发展和改革中,发展的前景向好。2008—2018 年这11年间,金融机构存贷款各项余额均逐年扩增,金融机构的规模不断扩大。随着金融改革的有序推进,金融体系得到不断完善,结构也在不断优化和调整,金融市场的发展越来越成熟。根据国家统计年鉴可知,2008年金融机构各项存款余额仅为466 203.32亿元,各项贷款余额303 394.64亿元,到2018年分别增加到1 775 225.73和1 362 966.65亿元,较2008年分别为3.81倍和4.49倍(见表1)。2018年全年境内交易场所累计筹资64 365亿元,比上年增加13 572亿元。全年保险公司原保险保费收入38 017亿元,比上年增长3.9%。全年发行公司信用类债券7.79万亿元,比上年增加1.92万亿元[20]。

表1 金融机构存贷款额

三、模型原理与变量选取

(一) 模型原理

向量自回归模型(简称VAR模型)是一种常用的计量经济模型,由克里斯托弗·西姆斯(Christopher Sims)提出,它是AR模型的推广。VAR模型是用模型中所有当期变量对所有变量的若干滞后变量进行回归,用来估计联合内生变量的动态关系,而不带有任何事先约束条件。VAR模型是基于数据的统计性质建立的计量经济模型,把系统中每一个内生变量作为系统中所有内生变量的滞后值的函数来构造模型,从而将单变量自回归模型推广到由多元时间序列变量组成的“向量”自回归模型。

向量自回归模型描述它们过去值与在同一样本期间内的变量可线性函数。一个VAR(p)模型可以写成:

yt=C+A1yt-1+A2yt-2+…+Apyt-p+et

其中:C是n×1常数向量,Ap是n×n矩阵,et是n×1误差向量,满足:(1)误差项的均值为零;(2)误差项的协方差矩阵为Ω(一个n×'n正定矩阵);(3)误差项不存在自相关。

(二) 变量选取

根据已有的研究,本文所选取的变量为:

1.因变量:城乡收入差距(UI) 用城镇居民可支配收入和农村居民纯收入的比值来表示,其值的大小代表城乡收入差距的大小。

2.自变量:金融发展规模(FS)采用金融机构存贷款总额与国内生产总值(GDP)的比值来表示;金融发展效率(FE)采用金融机构存贷余额之比来表示;金融发展结构(FC)采用金融机构贷款总额与GDP的比值来表示。

(三)数据来源

本文数据来主要自于《中国统计年鉴》,主要选取1985—2018年宏观统计数据为研究样本。由于采用的是时间序列数据,可能受到异方差大的影响,因此对所选取的数据采用取对数处理的方法。

四、实证分析

(一) 研究思路

首先需要考察数据是否是平稳,要对数据进行检验。然后在数据平稳的基础上对数据做格兰杰因果检验和协整检验。最后为了考察VAR模型的动态效果,对模型作预测误差的方差分解和脉冲响应分析。

(二)单位根检验

在拟合VAR模型之前,需要对变量进行平稳性检验,而分析时间序列必不可少的前提就是单位根检验,同时也是对时间序列的平稳性做出的一个保证,所以在分析之前,需要对所有的变量进行单位根检验。

为进行单位根检验,本文所采用的是R软件中的ur.df函数,检验统计量对应的1%、5%、10%显著水平下的临界值分别为:-4.15、-3.50和-3.18。在5%的显著水平下检验变量是否平稳。由表2可知,原序列是非平稳的,对数据进行一阶差分处理之后,根据相应的数据可以看出各变量在5%的显著性水平下都通过了检验,即数据是一阶单整的。

表2 各变量单位根检验

(三)协整检验

由上述可知所有的变量都是一阶单整的,是非平稳时间序列,所以各变量之间可能存在协整关系,要依据自己所选择的内生变量去构建相应的向量自回归模型,首先需要对各个变量进行协整检验,从而去判断各个变量之间是否存在长期协整关系,检验各变量之间是否存在伪回归问题并进行相应的处理。因为含有多个变量,所以采用 Johanse-Juselius(JJ)协整检验法。

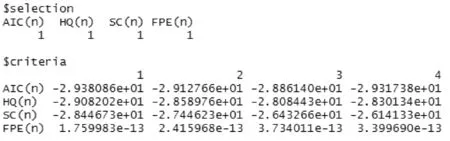

首先运用AIC、HQ、SC以及FPE准则来确定相对较合适的滞后阶数。由图2可知,滞后阶数为1比较适合。

图2 滞后阶数

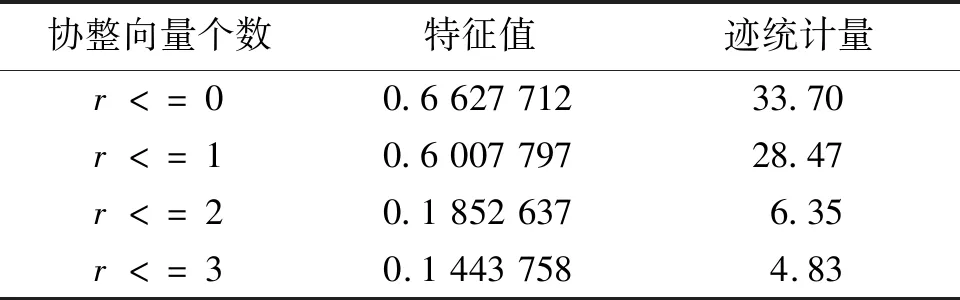

如表3的协整检验结果所示,在显著水平为5%的条件下,至多有2个协整关系存在,这说明长期均衡的关系在变量之间是存在的。

表3 协整检验结果

(四) 格兰杰因果检验

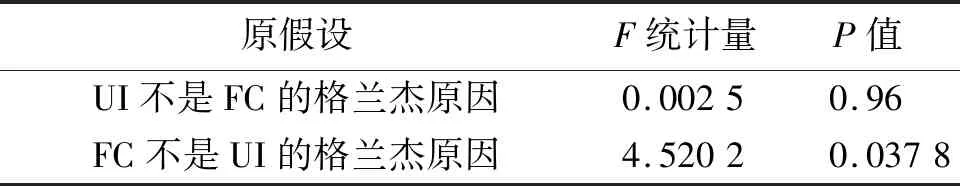

进一步考察各变量间是否存在因果关系,在之前的基础上进行了格兰杰因果检验。本文给出部分变量间的检验结果(见表4)。在5%的显著水平下可知,UI不是FC的格兰杰原因,而FC是UI的格兰杰原因,两者之间不互为因果关系。

表4 格兰杰因果关系检验

(五) 脉冲响应与方差分解分析

为了考察向量自回归模型的动态情况,对所拟合的模型进行方差分解和脉冲响应分析。首先,利用R软件计算得到特征根分别为:0.450 521 5、0.425 302 4、0.240 948 7、0.240 948 7,可以看出,所有特征根都将会落在单位圆内,因此向量自回归模型平稳, 在模型平稳的基础之上可以对模型进行脉冲响应和方差分解分析。

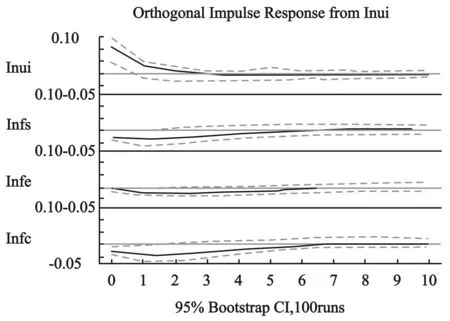

由图3的结果可以看出,当金融发展规模(FS)受到冲击时,城乡居民收入差距(UI)会立刻做出较强的回应,呈现负向的脉冲响应,效果逐渐的减弱,到第5期时影响接近于0,这表明当FS受到外部冲击时,会对UI产生负向影响,即缩小城乡居民之间的收入差距;当金融发展效率(FE)和金融发展结构(FC)受到一个冲击时,UI都呈现出负的脉冲响应,开始时影响较小,之后影响增大,最终两者在第6期左右时影响缩小几乎接近于0,这表明金融发展水平的提升在一定的时间段内有助于缩小城乡收入差距。这体现了金融在精准扶贫中的重要地位。

图3 脉冲响应图

方差分解结果如表5所示。考察所有的变量可知,UI的变化主要依赖于自己的贡献,在第1期时为100%,到第2期贡献程度减小到87%,之后贡献程度也一直保持在87%上下。剩余变量的贡献程度按大小的排序依次为:金融发展规模、金融发展效率和发展结构。金融发展规模对城乡居民收入差距的贡献度在第2期与第1期相比有明显的上升,但之后一直都是以很小的程度在增加,在到达第8期时达到峰值,最后的影响程度也只是在12%左右。金融发展效率和结构对城乡居民收入差距的贡献度在大小和趋势上大致相同,差别不是很大,贡献程度都很小。金融发展对城乡居民收入差距的最大贡献率达13%,说明金融发展对城乡居民收入差距的变化的解释力度不是特别的高,城乡居民收入差距的贡献程度主要还是自身。

表5 城乡居民收入差距的方差分解

五、结论与相关建议

文章主要考察1985—2018年全国统计数据,选取城乡居民收入差距,金融发展规模、结构和金融发展效率4个考察指标,构建了向量自回归模型(VAR),并对VAR模型做了协整检验,结果表明各个变量之间存在着长期均衡关系。之后对各变量做了格兰杰因果检验,结果表明城乡居民收入差距是金融发展规模的格兰杰原因,却没有反向因果作用。实证分析的最后对构建的VAR模型做进一步的动态分析,即方差分解和脉冲响应分析,最终结果显示随着金融发展的规模、效率以及发展结构的提高都能够在一定程度上抑制城乡收入差距的扩大。通过以上分析,结合我国的金融发展现状,笔者提出以下建议。

1.深化金融供给侧改革,促使金融服务高质量发展。当前,中国经济已从高速增长阶段转向高质量发展的新阶段,实现高质量发展就必须有与之相适应的、完善的金融服务体系,所以高质量发展对中国的金融体系提出了新的要求,未来中国金融体系要按照高质量发展的要求进行改造。首先要加快扩大金融开放的步伐:一方面不断引进国外先进的技术、人才和设备等,另一方面加快将中国金融体系推向国际的步伐。其次促进金融与先进科技的结合,尤其是互联网,让大众能够更好地了解金融服务,并更方便快捷地享受金融服务。

2.调整金融的发展结构,提高金融的发展效率,缩小城乡居民之间的收入差距。要不断完善金融市场,建立适应时代发展的、完善的、多层次的金融体系,还要设立相应的监管部门,以期充分发挥金融市场的自主效应。在收入分配上不仅要注重效率,还应注重在分配上的公平,金融发展也应如此,要在注重扩大金融发展规模的同时,也注重金融发展的效率和结构。之前的金融发展的关注点主要放在扩大规模上,总是会忽略金融发展的效率,因此之后发展金融的同时要兼顾发展规模扩大和效率提高,但也不能忽视了金融发展结构的合理性。