中国与巴西双边贸易的“J 曲线效应”

2021-01-27张瑞新齐一苇魏浩

张瑞新 齐一苇 魏浩

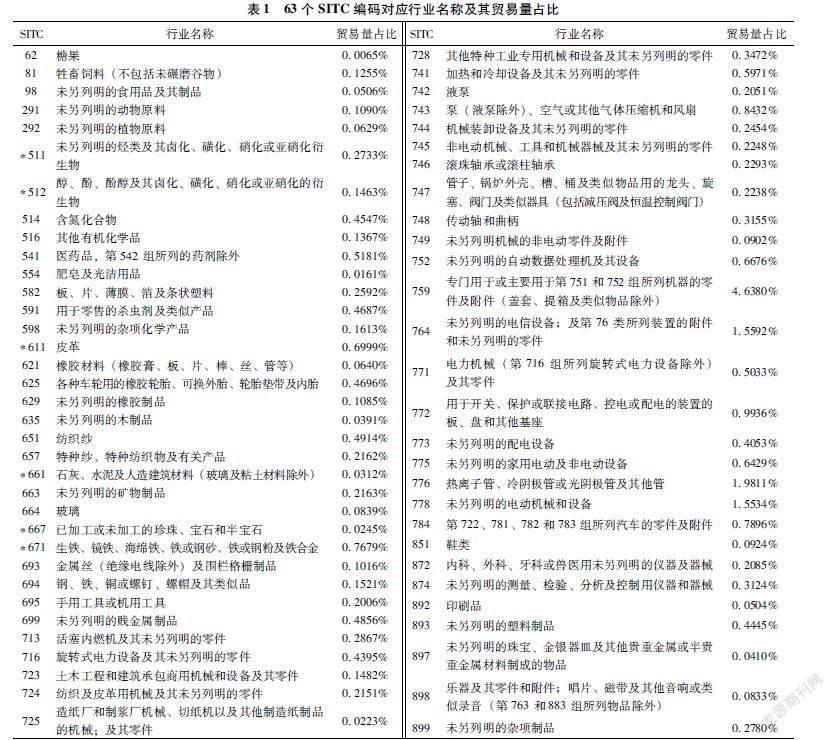

摘 要:利用1995年至2017年间的双边贸易数据,并以我国和巴西基于 SITC 分类的 63个行业为研究对象,检验了巴西雷亚尔兑人民币汇率与两国各行业贸易收支之间是否存在贸易“J 曲线效应”。通过使用 ARDL 自回归分布滞后模型和 ECM 误差修正模型,探究巴西雷亚尔兑人民币贬值对其贸易收支的长期影响与短期效应。最终结果显示研究样本中的14个行业存在该效应。本文提供了包括影响时滞和影响行业在内的较为详细的检验结果,也为我国制定关于巴西贸易以及贸易产业等政策提供了参考依据。

关键词:J曲线效应 汇率 中巴贸易收支

一、引言

(一)研究背景

近二十年来,中国与巴西的进出口贸易额呈现强劲的上升趋势。据联合国贸易统计处2018年的最新数据,从巴西的角度衡量,中国是巴西最大的贸易伙伴国,也是其最大的贸易顺差来源国;从我国的角度衡量,巴西也同时位列中国的前十大贸易伙伴国之一。作为新兴市场国家且同为金砖国家,中国和巴西在经济上确实有诸多的共通和互补之处,多年来也保持着友好与密切的贸易合作与往来。

巴西的农作物和矿石原料较为丰富,因此植物产品与矿产品向来是其对华出口的主力产品;于此同时中国的化工产品、机电产品等在巴西市场也有着巨大的需求。近几年来,同为金砖国家的中巴两国,以互利共赢为原则,签署过多项双边协议:如2013年双方央行签署的价值1900亿元人民币的中巴双边本币互换协议,以及2015年签订的价值数百亿美元、涵盖多项产业的貿易、金融和投资协议等。根据联合国商品贸易统计处(UN Comtrade)数据 本文采用的贸易数据均来自联合国商品贸易统计处(UN Comtrade),且截取数据均以巴西为统计汇报国。显示,2018 年巴西对中国的货物出口总额将近 64206亿美元,进口总额为 34730亿美元,贸易盈余高达29476亿美元。该数值占巴西整体贸易盈余的5025%。作为其贸易伙伴国,相对其他美洲国家,中国虽然不具有地理上的优势,但近几年已代替美国成为了巴西最大的贸易伙伴也是最大的贸易顺差来源国。 但是随着两国经贸往来的增加,贸易摩擦也不可避免地时有出现。据我国商务部贸易的官网资料显示,2018年巴西曾对我国轧辊和球墨铸铁管两种产品提起过反倾销立案调查,另外还有涉及到多种产品的多达12项反倾销日落复审调查。张家瑾和陈美珍(2015)[1]认为这些日渐增加的贸易摩擦源自两国现今的经济增长疲乏、各自的工业结构同质化、产业内贸易往来的增加以及汇率波动等因素。

在中国与巴西经贸关系如此密切的背景下,详实地探究两国的贸易动因显得极为重要。尤其是,在我国对巴西贸易逆差如此显著的情况下,密切关注该逆差的影响因素以及未来变化都更加具有实际的意义。本文将研究重心放在巴西货币对人民币的汇率变动上, 检验汇率对两国双边贸易的短期以及长期的影响是否呈现出贸易 J 曲线效应。

观察 1995 年到 2018 年间巴西雷亚尔(巴西官方货币)兑人民币的汇率波动状况,可以发现雷亚尔兑人民币的名义和实际汇率在该统计年份内均呈贬值趋势(名义汇率在本文均定义为雷亚尔每单位人民币的形式,即该汇率的数值增加代表巴西雷亚尔对人民币贬值)。近十年来,该贬值趋势仅在 2017年有所缓和,至 2018年雷亚尔兑人民币名义汇率已达到 055 的纪录。近十年内,实际汇率贬值也达到了 40%。这在理论上会使巴西的产品在国际市场上相对更加便宜,因此进一步促进其对中国的出口。同时也会使中国的产品相对价格更高,从而减少巴西从中国的进口,扩大我国对巴西的贸易逆差。因此利用真实数据检验这一理论将有助于衡量该双边汇率变动可能给我国贸易收支带来的风险。

在该领域的文献中,目前已有的少量研究利用贸易总额为检验数据,但该宏观数据并不能详实地发现汇率变动对中国和巴西贸易更为具体、更为深入的影响。针对这种研究的欠缺,本文采用了 1995 至 2017 年巴西对华贸易中按 SITC 编码进行细分的 63 个行业的年度数据。探究并使用了 ARDL 自回归分布滞后模型和误差修正模型对这些行业双边易的 J 曲线效应进行实证分析 本文细分的行业贸易数据按照 SITC 编码进行分类获取。但鉴于部分行业的数据存在年份缺失,无法适用时间序列模型,本文参考的63个行业并未覆盖中国与巴西的所有贸易产品。

,从影响时滞和影响行业等更为细致的层面提供了针对中国与巴西贸易的政策参考依据。

(二)文献综述

一国货币贬值,在短期内,会首先导致以外国货币计价的进口价格相对上涨,而以本国货币计价的出口价格相对下降。这种计价上的相对改变会直接导致该国的贸易收支恶化。同时由于生产消费行为与贸易合同的“惯性”,进出口的贸易量调整相对于汇率的实时变动存在着滞后性,即贸易量不会对此做出迅速反应并发生较大变动。因此从以上两方面考量,货币贬值在短期内很可能会导致更高的贸易逆差或更低的贸易盈余。

随着时间的发展,生产者活动和消费者决策逐渐针对汇率的变化做出调整,该国的进出口贸易量也会逐渐改变。这表现为本国消费者更少地购买相对更加昂贵的进口产品,以及外国消费者更多地购买相对低价的本国出口产品。结果使得贸易收支最终恢复并改善至比货币贬值前更好的水平。因此长期而言,本国货币贬值能够改善本国的贸易收支。这一现象在国际贸易研究中被称为“J 曲线效应”。该现象很早即由 Magee(1973)[2]提出,由于调整的时滞,货币贬值的短期效应可能与其长期效应不同,贸易收支可能会经历一个短期恶化、长期改善的过程。

目前国外关于J 曲线的研究文献比较丰富。这些文献所研究的贸易关系多集中在美国, 中国,日本等贸易大国之间。其使用的贸易数据涉及多种双边或多边贸易数据。Bahmani-Oskooee 和 Ratha (2004)[3]、Bahmani-Oskooee 和 Hegerty(2010)[4]分别对关于J 曲线效应的大量研究进行了概述和分析。目前英文文献涉及到的研究对象较为多样化: 例如,以中国与其主要的贸易伙伴为研究对象(Bahmani-Oskooee,Bose 和 Zhang 2018)[5]; 以韓国对世界的各行业贸易数据为研究样本(Bahmani-Oskooee 和 Zhang 2014)[6];还有以大量双边贸易的行业级别数据为样本(Bahmani-Oskooee 和 Wang 2008)[7]。

在研究方法上,当前国外研究多采用ARDL 自回归分布滞后模型以及 ECM 误差修正模型。近几年,Bahmani-Oskooee 和 Fariditavana(2016)[8]以及 Bahmani-Oskooee 等(2018)[5]也开始尝试使用非线性 ARDL 模型进行对贸易 J 曲线的检验。大量的研究结果表明,贸易 J 曲线确实存在于某些双边贸易伙伴或者相应的贸易行业中,但是总结这些研究时并没有发现普遍一致的适用于各个国家以及行业的贸易 J 曲线存在规律。

国内学者以人民币汇率为研究重点,更多侧重从总贸易数据上分析其对我国进出口贸易的影响。钟伟等(2001)[9]运用我国 1993—1998 年的各季度总进出口数据,发现人民币汇率贬值对我国贸易收支的改善作用有大约3个季度的时滞效应,但对其的短期影响并不明显。对比该研究采用了人民币的名义汇率进行分析,刘尧成等(2010)[10]使用更为贴切的人民币实际有效汇率展开研究。结论显示汇率的变化对我国贸易收支存在明显的 J 曲线效应。刘阳阳等(2015)[11]将研究时长分为三个区间,发现金融危机后我国的总贸易收支受汇率影响的 J 曲线效应在短期有增强的趋势。

在这些针对货币和总体贸易收支关系的研究基础上,当前也有少数学者运用了我国与多个贸易伙伴的双边进出口数据进行 J 曲线的检验。Wang 和 Yang(2012)[12]采用了面板误差校正模型,检测中国与包括巴西在内的 18个贸易伙伴间的 J 曲线效应,研究结果是总体上轻微支持反 J 曲线效应的存在,而人民币的实际升值对中国的贸易收支总体上没有显著的负面长期影响。李志国等(2007)[13]、张云等(2017)[14]以及李夏玲等(2017)[15]分别以我国和多个主要贸易伙伴为研究对象,在部分双边关系中发现了汇率对贸易收支影响的 J 曲线效应。现有的国内关于 J 曲线的研究都使用了国家的总贸易数据,因此极可能会产生汇总偏误,即该国与其主要贸易伙伴之间的显著结果可能会被某些行业贸易中的不显著结果所抵消。对比国外关于贸易 J 曲线的研究,我国目前细分到各个进出口行业级别的研究十分欠缺,且从未有设计过关于中巴贸易的 J 曲线研究。

在目前所有的国内外研究中,针对中国与巴西贸易的J 曲线效应相关的研究也较为罕见。Bahmani-Oskooee 和 Malixi (1992)[16]、 Gomes 和 Paz (2005)[17] 与Moura 和 Da Silva (2005)[18]的三项研究均对巴西某些双边贸易是否存在“J 曲线效应” 做出过分析。前两项研究均支持其存在,而后一项研究则不支持。基于这种使用总贸易量研究的缺陷,Mohsen Bahmani-Oskooee, Hanafiah Harvey 和 Scott W Hegerty (2014)[19] 专注于巴西与美国的双边贸易,将其贸易往来按商品种类分为 92 个行业,利用有界协整和误差修正模型对各个行业分别进行分析,最终在 31 个行业中发现了 J 曲线效应的存在。

随着近几年我国和巴西互为重要的贸易伙伴国。根据 2018 年数据,我国为巴西的第一大贸易伙伴国,巴西为我国的第八大贸易伙伴国,并且在此双边贸易中我国处于贸易逆差角色。因此研究两国汇率对各行业双边贸易的影响显得尤为重要。一方面可以揭示更为细化的行业贸易状况,另一方面也可以测试汇率风险在两国贸易中的潜在影响。但当前尚未有研究涉及过巴西与我国基于各行业贸易级别的 J 曲线实证分析。基于这一研究需要,本文利用时间序列中的误差修正模型对两国的 63 个行业贸易进行逐一的 J 曲线效应分析。本文一方面拓展了中国与巴西贸易 J 曲线的研究深度,另一方面也可以对两国贸易收支变化和政策的制定提供重要的参考内容。

二、模型与数据

(一)计量模型

自Bahmani-Oskooee(1985)[20]使用时间序列模型检验 J 曲线现象的方法以来,简化形式的贸易收支模型成为了许多学者使用的普遍方法。其中,本国收入水平,外国收入水平,实际汇率这三个变量通常被认为是影响贸易收支变化的主要因素。因此,根据中国与巴西双边贸易进行方程的符号标注,得到的中巴贸易收支方程如下:

lnTBi,t=a+blnYBt+clnYCt+dlnlnREXt+εi,t[JY](1)

基于数据来源与问题分析的侧重点,本研究从巴西进出口的视角建立模型。模型中TBi表示 i 行业中巴西对中国的贸易收支,其中 TB 等于巴西對中国出口总量与巴西对中国进口总量的比值;YB表示巴西的实际 GDP;YC表示中国的实际 GDP;ε表示误差项。如果巴西实际收入YB增加,本国消费者对进口商品需求提升,则系数 b 预期为负;相反,如果中国实际收入YC增加,巴西的对华出口商品需求提升,则系数 c 预期为正。 REX 表示巴西雷亚尔兑人民币双边实际汇率,并且 REX=NEX*PC/PB。其中PC为中国的价格水平。PB为巴西的价格水平。NEX 为雷亚尔名义汇率,定义为每人民币价值的巴西雷亚尔数量。因此本研究中 REX 的增加代表雷亚尔对人民币贬值。依照贸易 J 曲线理论,货币贬值会在长期改善行业i 的贸易收支,由此预期系数 d 的符号为正。综上所述,估计方程(1)的系数即可以得到长期关系的系数估计值。为了得到 J 曲线效应的短期系数估计值,即估计贸易收支是否会在在货币贬值的初期有所恶化,本研究采用了误差修正模型。

该方法参考 Bahmani-Oskooee, Harvey 和 Hegerty (2014)[19]把方程(1)进行扩展,将短期动态调整加入方程(1)中以估计 J 曲线的短期效应部分。该方法要求在进行计量估计前对各变量进行协整检验。Engle-Granger 检验和Johansen 检验是进行协整检验的常用方法,但这两种方法均要求被检验变量间必须是同阶单整关系。然而在很多情况下变量可能并不是同阶单整。针对这一问题,Pesaran 等(2001)[21]的研究提出了 ARDL 边界协整检验,该协整检验方法突破了必须同阶单整的限制,同时也无需提前进行单位根检验。Bahmani-Oskooee 和 Wang (2008)[7]即使用此方法检验协整并研究了中美贸易间的 J 曲线现象。本文沿用此方法,为了使模型(2)中的长期系数的估计值有意义,首先对滞后变量的联合显著性进行 F 检验。如果该 F 检验值显著,则变量间存在协整关系。

如果协整检验通过,则可使用如下误差修正模型估计短期效应:

该方程中的滞后差分项部分表示各个变量对贸易收支的短期影响。其中核心变量为滞后差分项中的ΔlnREX,其参数 λt-j体现了在对应的滞后期内汇率贬值对贸易收支的影响。假定在所选取的滞后期中即可检测到贸易 J 曲线现象,则 λt-j在低阶滞后项预期为负,体现汇率在短期会导致贸易收支的恶化;而高阶滞后项系数预期为正,体现汇率对贸易收支的改善需要较长的时间。方程(2)中的非差分项部分可用于估计变量的长期效应。如果综合长期效应的参数估计来定义贸易 J 曲线,则预期用ω1标准化后的ω4显著为正,表示货币贬值对贸易收支的长期改善作用;而差分项参数 λt-j 中存在显著为负的参数估计值,表示贸易收支的短期恶化。

(二)数据介绍

巴西对中国进出口贸易的原始数据来源于UNCTAD STAT(联合国贸易和发展会议数据库),本文选取的是1995年至2017年的年度数据。剔除数据缺失以及非连续的行业,本文以63个行业的进出口数据为研究样本。各行业所对应的SITC三位代码与贸易量占比如表1 所示。其中加“*”的SITC代码行业为巴西对华的贸易顺差行业。可见63个行业中顺差行业仅有6个,但贸易占比整体较高。贸易量占比定义为,2017年该行业巴西对华进出口量的总和占巴西对华进出口总量之和的百分比。巴西与中国的实际GDP分别为YB、YC,巴西雷亚尔名义双边汇率NEX,巴西与中国的价格水平PB 和PC原始数据均来自于国际货币基金组织的国际金融数据库(IMF International Financial Statistics)。

三、计量结果

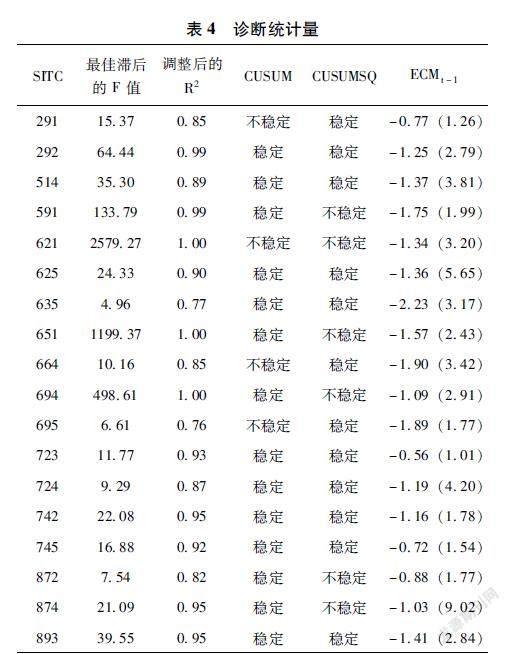

在计量过程中,本文将每个一阶差分变量的最大滞后阶数设置为4阶,利用AIC信息准则对每个行业选取其最佳滞后阶数,并根据边限检验的边界值进行判断 受篇幅限制,63个行业的最优模型结果均未呈现在正文中,每个行业的诊断统计量均可联系作者获取。。根据J曲线效应显著性,表2和表3截取了所有检验行业中的18个行业的系数估计值,表4展示了相应的诊断统计量。

首先关注汇率变动对贸易收支的短期效应部分。该效应体现在模型(2)中对系数λ 的估计值 受篇幅限制,本文仅展示了与核心变量-汇率相关的短期效应估计系数。,我们在52个行业中发现了汇率对贸易收支的短期影响,即这些行业的汇率一阶差分项至少存在一个短期系数在10%的显著性水平上显著。其余11个例外行业的SITC编号为611,661,663,741,743,759,771,772,775,776,892。这意味着,中巴两国贸易在大多数行业中存在汇率对贸易收支的短期影响,那么当系数λ的估计值存在低阶滞后为负且显著,在高阶滞后为正且显著时,即可以证明J曲线效应在该行业内存在。根据此定义,共有7个行业满足条件,他们的编号分别为291,292,514,621,664,872,874。这些行业的评估结果均呈现在如下表2中。其中大部分行业在一阶滞后系数即开始显示为正,这表明巴西的货币贬值在一年后即可改善这些相应行业的贸易收支。

Rose和Yellen(1989)[22]提出了将J曲线效应定义为贸易收支的短期恶化与长期改善的结合。如果我们使用此定义,综合考虑模型(2)中的短期与长期效应估计系数,那么即可定义更多的贸易J曲线行业。在10%的显著性水平下,有11个行业满足短期实际汇率系数中至少有一个显著为负,并且长期实际汇率系数ω4估计值(见表3)显著为正。这表明在这些行业中,巴西雷亚尔的贬值从长期来看会改善巴西这些行业的贸易收支。这11个行业的SITC编号分别为591,625,635,651,694,695,723,724,742,745,893。相较在短期系数中检验出的J曲线效应,在这个11个行业中,雷亚尔的贬值需要更长的时间来对巴西方面的贸易收支起到改善的作用。

用以上两种方式可以在上述18个行业中检测出贸易J曲线效应,但是需要进一步根据诊断统计量来进行协整关系和稳定性等的验证。在10%的显著性水平下检验协整关系,63 个行业中共有55个行业的F检验值呈显著。因此仅有8个行业(SITC编号为598,629,671, 728,741,775,776,892)中的变量不存在长期协整关系。根据Bahmani-Oskooee和 Tanku(2008)[23],我们可以通过构造滞后误差修正项ECM来判断变量间的协整关系。Kremers 等(1992)[24]的研究也表明,ECM项系数的检验是相对更加有效的协整检验方法。利用表3中所得的长期系数估计值和方程(1),我们能够得到误差修正项ECM,其具体的形式为ECMt=lnTBt-ω2ω1lnYBt-ω3ω1lnYCt-ω4ω1lnREXt。接着用ECMt-1替换方程(2)中的滞后水平变量部分,应用之前相同的最佳滞后阶数后重新估计新模型。如果得到ECMt-1的系数为负数且显著,则证明变量间存在协整关系,同时ECMt-1的系数还使我们对调整速度有所了解,系数的绝对值越大则向平稳状态调整的速度越快。

在全部63个行业中,在10%的显著性水平下,有47个行业的ECMt-1系数显著为负,因此绝大多数行业的最优模型中,变量具有协整关系。而不满足显著为负条件的16个行业中, 包括了291,723,745这三个在上述J曲线检验中符合条件的行业。同时,一些行业(如行业661、635)中的变量向稳态调整的速度相对较快,而在其他行业中,例如行业752、582, 调整速度则相对较慢。

根据Pesaran 等 (2001)[21]与 Bahmani-Oskooeeet 和 Orhan(2005)[25]等的研究,为了确定短期和长期系数估计值的稳定性,我们使用递归残差累计和(CUSUM)与递归残 差平方累计和(CUSUMSQ)检测每个最优模型的残差。结果如表4中第四、五列所示,绝大多数模型的系数估计值是稳定的。然而在前文得出符合J曲线定义的18个行业中,行业621的CUSUM和CUSUMSQ检测均顯示为不稳定。因此我们在如上所述的J曲线检测合格行业中将621 行业剔除。本研究也检测了各个行业模型调整后的R2,它的值反映了每个最优模型的拟合优度。整体来看,63个行业各自的最优模型拟合度较高。综上所述,剔除了F检验、ECM(-1)检验、CUSUM和CUSUMSQ检测不通过的行业后,J曲线效应在14个行业中得到验证。这14个行业的编号为292,514,591,625,635,651,664,694,695,724, 742,872,874,893。根据表1中的SITC行业代码名称,这些行业虽然体现了J曲线效应, 但并未呈现其他的相似性和共同点。

针对除汇率外的控制变量,从长期效应系数中我们还能发现,巴西实际收入的系数ω2在36个行业中具有显著性。其中将近80%的行业 巴西收入系数显著为负的 28 个行业编码为:98,291,512,514,554,591,611,621,625,651,661,664,667,671,693,699,713,716,743,744,747,749,759,764,773,778,784,851。中该系数为负,与理论预期相符合,即巴西经济增长会导致这些行业的贸易收支恶化。其余显著为负的系数 巴西收入系数显著为正的 8 个行业编码为:81,511,516,694,723,724,745,771。则暗示随着巴西的经济增长,巴西可能会产出更多的中国进口替代品或者购买其他国家的产品,从而降低这些行业中针对中国的进口量或增加相应出口量。类似的,有36个行业的中国实际收入系数 ω3表现出显著,其中绝大部分行业的系数符合预期且显著为正 中国收入系数显著为正的行业编号:291,292,512,514,554,591,611,621,651,661,664,667,671,693,699,713,716,743,744,747,749,759,764,773,778,784,851。

,这表明中国实际GDP的提升对巴西这些行业的贸易收支具有长期的正面影响。

四、结论与建议

由于贸易产品的生产、交付和消费对于汇率变动具有调整时滞,本国货币的贬值可能会导致该国的贸易收支短期受损而长期受益,这个变化过程被称为“J曲线效应”。目前对于贸易J曲线效应的研究较为丰富,但是站在中国与巴西这两个同属金砖国家的双边贸易角度进行研究的还并不多见。本文从双方进行贸易的63个行业层面检测贸易J曲线,首先丰富了有关中巴贸易的实证研究;其次不仅有助于对我国与巴西的贸易状况进行深入的了解,也为衡量该双边汇率对特定行业贸易收支的影响提供了依据。

巴西和中国互为对方的重要贸易伙伴,进一步研究双方贸易与汇率的关系也因此具有深远的意义。尽管此前的研究曾使用误差修正模型和协整分析来检验中巴两国贸易间的J 曲线效应,但是这些研究使用的均为中国和巴西两国间总体的贸易数据,研究结果并没有为J曲线这一现象提供详实的证据。究其原因,这种基于两国贸易总量的研究很容易在回归中存在汇总的偏误。其中汇率对各行业贸易收支的不同影响可能会互相抵消,造成不显著的结论。对比这些研究,本文从行业层级细分两国间的进出口数据。本研究不仅减少了汇总偏误的影响,并且为探究中巴两国实际汇率对贸易收支的短期、长期影响提供了行业层面的实证支持。

本文使用SITC三位編码行业1995年至2017年的年度贸易数据,利用ARDL模型和边限检验法判断协整,并使用误差修正模型将货币贬值的短期效应从长期效应中分开。实证结果表明,在本文研究的63个行业中,剔除了F检验、ECM检验、CUSUM和CUSUMSQ检测不通过的行业后,J曲线效应的显著性在14个行业中得到了验证。

从贸易收支状况来看,该14个行业(编号为292,514,591,625,635,651,664, 694,695,724,742,872,874,893)均为巴西对我国的贸易逆差行业。在这些行业中汇率变动虽然短期内不会改变我国对巴西净出口的现状,但如果发生持续的雷亚尔兑人民币实际汇率贬值,仍有可能会反转我国相应产业对巴西的出口优势。事实上2011—2018年, 雷亚尔对人民币确实发生了持续贬值的现象,仅在2015—2017年间有略微的回调(见图2)。因此相应的行业应该在未来规划中考虑如何降低这种汇率变动带来的风险。

[HJ1.7mm]在这些行业中的劳动密集型产业,如651纺织纱和893未另列明的塑料制品等,一方面可考虑国内从东向西的生产中心转移,保持成本优势。另一方面可以在“一带一路”建设的带领下,将本土企业向海外发展,利用国外劳动力资源,自然资源等优势,继续保持相关行业的整体出口优势。而资金技术密集型行业,如872,874相关仪器和器械等,应进一步提升企业的自主创新能力,进一步推进产品在巴西市场的占有率以保持现有出口优势。其中如果个别企业对巴西市场高度依赖,也应该考虑拓展其他出口市场,减少双边贸易的风险。

从贸易规模来看,本文中显著体现贸易J曲线的14个行业贸易占比的加总为38%。其中单个行业贸易占比最大的为049%,最小的只有004%。这些比重数字说明了该14个行业并不是中巴贸易的重要支柱行业。汇率风险在短期和长期虽然会影响相应行业和企业的进出口贸易,但是鉴于其较低的贸易占比,并不会明显的改变中国与巴西宏观整体上的双边贸易态势。将关注点仅放到汇率对贸易收支的长期影响上,本文的实证结果显示雷亚尔贬值会对18个行业中的巴西贸易收支起到改善的作用。然而这18个行业的贸易占比总和仅为55%,其中最大行业的贸易占比也不足1%。那么即使不关注短期效应,汇率风险长期上也不会大规模的影响中国与巴西整体双边贸易。

利用基于行业层面的双边贸易数据,本研究为63个行业提供了中巴贸易受汇率变动影响的实证证据。这些证据有利于制定针对不同行业的贸易政策,以防范汇率风险,促进我国与巴西贸易的和谐发展。

参考文献:

[1] 张家瑾, 陈美珍. 中巴贸易摩擦现状及对策[J]. 人力资源管理, 2015(8).

[2] Magee, S. P. Currency Contracts, Pass Through and Devaluation[J]. Brooking Papers on Economic Activity.1973,4(1).

[3] Ratha A , Bahmani-Oskooee M . The J-Curve: a Literature Review[J]. Applied Economics, 2004, 36(13).

[4] Bahmani-Oskooee M , Hegerty S W . The J- and S-curves: a Survey of the Recent Literature[J]. Journal of Economic Studies, 2010, 37(6).

[5] Bahmani-Oskooee M , Bose N , Zhang Y . Asymmetric Cointegration, Nonlinear ARDL, and the J-Curve: A Bilateral Analysis of China and Its 21 Trading Partners[J]. Emerging Markets Finance and Trade, 2018, 54(13).

[6] Bahmani-Oskooee M , Zhang R . Is there J-Curve Effect in the Commodity Trade Between Korea and Rest of the World?[J]. Economic Change and Restructuring, 2014, 47(3).

[7] Bahmani-Oskooee M , Wang Y . The J-curve: Evidence from Commodity Trade between US and China[J]. Applied Economics, 2008, 40(21).

[8] Bahmani-Oskoo Ee M , Fariditavana H . Nonlinear ARDL Approach and the J-Curve Phenomenon[J]. Open Economies Review, 2016, 27(1).

[9] 鐘伟, 胡松明, 代慧君. 人民币J曲线效应的经验分析[J]. 世界经济, 2001, 24(1).

[10] 刘尧成, 周继忠, 徐晓萍. 人民币汇率变动对我国贸易差额的动态影响[J]. 经济研究, 2010(5).

[11] 刘阳阳, 冯明, 唐燕华. 汇率变动对中国贸易顺差的影响:直接效应和联动效应[J]. 投资研究, 2015(11).

[12] Bolkesj T F , Buongiorno J . Short- and long-run exchange rate effects on forest product trade: Evidence from panel data[J]. Journal of Forest Economics, 2006, 11(4).

[13] 李治国, 徐剑刚, 曾利飞. 人民币升值压力下存在J曲线效应吗[J]. 世界经济研究, 2007(3).

[14] 张云, 李秀珍, 唐海燕. 人民币贬值和升值的贸易效应一致吗?:基于ARDL误差校正方法的检验与比较[J]. 世界经济研究, 2017(11).

[15] 李夏玲, 殷凤, 王志华. 人民币汇率变动与中国贸易收支的非线性动态效应分析[J]. 国际贸易问题, 2017(12).

[16] Bahmani-Oskooee M , Malixi M . Inflationary Effects of Changes in Effective Exchange Rates: LDCs Experience[J]. Applied Economics, 1992, 24(4).

[17] Paz L S , Gomes F A R . Can Real Exchange Rate Devaluation Improve the Trade Balance? The 1990-1998 Brazilian case[J]. Applied Economics Letters, 2005, 12(9).

[18] Silva S D , Moura G . Is there a Brazilian J-Curve?[J]. Economics Bulletin, 2005, 6(10).

[19] Bahmani-Oskooee M , Harvey H , Hegerty S W . Brazil–US Commodity Trade and the J-Curve[J]. International Journal of Economics and Business Research, 2014, 5(1-3).

[20] Bahmani-Oskooee M . Devaluation and the J-Curve: Some Evidence for LDCs[J].The Review of Economics and Statistics, 1985, 67(3).

[21] Pesaran M H , Shin Y , Smith R J . Bounds Testing Approaches to The Analysis of Level Relationships[J]. Journal of Applied Econometrics, 2001, 16(3).

[22] Yellen J , Rose A . Is there a J-curve?. 1989(24).

[23] Bahmani-Oskooee M , Tankui A . The Black Market Exchange Rate vs. the Official Rate in Testing PPP: Which Rate Fosters the Adjustment Process?[J]. Economics Letters, 2008, 99(1).

[24] Kremers, J.J.M., Ericsson, N.R. and Dolado, J.J. The Power of Cointegration Tests[J]. Oxford Bulletin of Economics and Statistics,1992,54(3).

[25] Bahmani-Oskooee M , Kara O . Income and Price Elasticities of Trade:Some New Estimates[J]. International Trade Journal, 2005, 19(2).

(本文系“中央高校基本科研業务费专项资金资助”成果)

(张瑞新、齐一苇、魏浩,北京师范大学)