融资约束对企业绩效影响关系研究

2021-01-25李咏梅庞海敏庞海永

李咏梅 庞海敏 庞海永

【摘 要】 文章以2013—2018年沪深A股上市企业为研究样本,分别从经济政策不确定性和内部控制视角研究融资约束对企业绩效的影响。结果显示,融资约束对企业绩效是显著负向影响,经济政策不确定性加剧了融资约束对企业绩效的负向影响,内部控制缓解了融资约束对企业绩效的负向影响。在此基础上,将内部控制分为高低两组,研究发现企业内部控制水平越高,越可以缓解经济政策不确定性的正向调节作用;内部控制水平较低时,对经济政策不确定性的调节作用不显著。不同视角下融资约束对企业绩效的影响为该方面的研究提供了一个新的方向。

【关键词】 融资约束; 企业绩效; 经济政策不确定性; 内部控制

【中图分类号】 F234.4;F275 【文献标识码】 A 【文章編号】 1004-5937(2021)02-0049-07

一、引言

我国上市企业普遍面临融资难、融资贵的问题,如何解决这个问题对企业经营发展和企业绩效起着至关重要的作用。有学者研究认为融资约束对企业绩效是负向影响,有学者认为融资约束可以促进企业绩效,对此目前尚未达成共识。融资约束对企业绩效究竟起到何种作用关系到企业融资和投资决策,因此本文拟研究两者之间的关系。

随着世界经济环境和我国自身经济环境的不断变化,我国不断采取相应的政策去完善和促进经济的健康发展。上市企业的发展情况受经济政策的影响较为明显,经济政策变化是企业发展战略的风向标。在经济政策时刻处于变化的环境中,投资者投资决策更倾向于保守,投资意愿相对更低。那么上市企业融资能力是否会受到影响、融资约束是否会加强、是否导致投资能力受限使企业面临更高的经营风险和投资风险进而影响企业绩效呢?这成为一个亟需研究的问题。

当面临较高的外部环境不确定性时,企业无法改变这种大环境,要想降低这种经济政策不确定性给企业带来的负面影响,使企业能更好地生存和发展,就只能改变自身情况来获得充足的资金流。一般情况下,企业要想从投资者手中获得资金流,首先应该让投资者充分了解自己的真实发展状况,但是信息不对称导致外部投资者不能充分了解企业的真实信息,增加了投资者的投资风险,而投资者往往比较厌恶风险。企业应该加强内部控制建设,提高内外部信息传递和沟通,方便投资者更好地了解企业信息,减缓信息不对称带给投资者的“不安”情绪,让投资者更加放心地将资金投给企业,增加企业资金流,使企业能够缓解资金短缺。

针对上述背景,本文拟从经济政策不确定性和内部控制两个视角研究融资约束对企业绩效的影响,本文的创新之处:(1)首次在同一框架下分别从经济政策不确定性和内部控制两个视角研究融资约束对企业绩效的影响。(2)首次从宏微观结合的角度考虑在不同内控水平下经济政策不确定性调节作用的差异性。

二、理论分析与研究假设

(一)融资约束与企业绩效

国内外学者在融资约束对企业绩效影响方面研究比较丰富,但关于融资约束对企业绩效影响的方向,尚未达成一致。

国外学者研究发现融资约束对企业绩效存在负相关和正相关关系。在负相关关系研究方面,David等[ 1 ]发现融资约束通过抑制企业成长、减少企业投资等对企业绩效产生影响。Babajide Fowowe(2017)采用非洲30国的10 888家企业数据进行研究,结果显示融资约束显著抑制企业发展。在正相关关系研究方面,Badia和Slootmaekers(2009)研究表明融资约束会限制企业内部资金的多少,提高资金使用效率,减少非效率投资,促进企业绩效提升。Benedicte Millet-Reyes(2004)以美国企业为研究样本,实证研究发现企业在融资约束情况下,研发投入会使投资回报率提升。

国内学者研究认为融资约束对企业绩效存在负相关关系、正相关关系、不显著关系。在负相关关系研究方面,主要基于不同样本来源进行。有学者使用375家高新技术企业[ 2 ]、中小板上市企业[ 3 ]、沪深134家文化创意企业[ 4 ]、A股上市公司(王治等,2017)等数据,发现融资约束直接对企业绩效存在负相关关系。在正相关关系研究方面,有学者使用主板上市的高新技术企业数据,发现融资约束越高,越能促进企业研发绩效[ 5 ];有学者使用创业板制造业上市企业数据,结果表明融资约束越高,企业研发的长期绩效越高(何丹,2015);较高的融资约束可以促进研发投入对企业绩效的正向促进作用(裘丽娅,2017)。在不显著关系研究方面,有学者构建融资约束指标,发现分维度指标对企业绩效存在不同的作用,但是总融资约束指标对企业绩效不显著(顾雷雷等,2018)。

融资约束产生的根本原因在于信息不对称。企业内外部人员掌握的信息多少不同,对企业内部真实的发展状况了解也不一致。信号传递理论认为外部投资者会根据企业财报传递的信息去判定企业发展状况的好坏,而财务报表披露的信息受企业管理者的控制,管理者可能维护企业发展而选择性地披露对企业有利的信息,减少不利信息的披露。因此为了降低风险,保护自身利益,投资者会增加风险溢价,提高资金回报率,相应的企业也增加了融资成本,增加了负担,减少了投资,从而减少企业收益,降低企业绩效。基于上述分析,本文提出以下假设:

假设1:融资约束对企业绩效存在负向影响。

(二)经济政策不确定性、融资约束与企业绩效

目前国内外学者鲜有直接研究经济政策不确定性、融资约束与企业绩效三者之间关系的,大多学者主要研究三者中两两之间的关系,本文则通过文献梳理来寻找三者之间的逻辑关系,并提出相应假设。

国外学者发现经济政策不确定性会增加企业信息不对称、风险和融资成本,加剧了企业融资约束,而融资约束又进一步降低企业投资水平和影响企业经营发展;经政策不确定性增加了银企之间信息的不对称,加剧银行信贷风险,增加贷款资产面临的风险水平(Zhang,2015),降低银行借款水平[ 6 ]。Gulen和Ion[ 7 ]认为经济政策不确定性的提高会增加企业的破产概率、提高股价的风险溢价,导致企业外部融资成本增加,使企业降低投资水平。Campello等(2010)对美洲、欧洲和亚洲1 050位首席财务官绩效问卷调查,结果发现在经济政策不确定性较高期间,企业会调整投资计划,这种现象在融资约束型企业中表现更加明显。Francis等(2014)采用美国上市企业数据,研究发现经济政策不稳定会增加市场风险,降低银行的放贷意愿,增加了企业的外部融资成本,并且无论是股权融资还是债权融资都会对企业以合同或者其他形式进行约束,进而影响企业经济行为和日常经营。

国内学者研究结果和国外学者大致相同。经济政策不确定性较高时,会加剧银行信贷风险,降低投资者投资欲望,银行贷款成本增加[ 8 ],降低了股权融资水平(于传荣和方军雄,2018),导致企业股权溢价成本提高[ 9 ],也减少了企业的商业信用,缩短了商业信用期限(陈胜蓝和刘晓玲,2018),最终使企业融资受限,从而抑制了企业投资(杨丽媛和储丽琴,2019)和技术创新[ 10 ],且融资约束越高,这种抑制作用越明显,最终降低企业绩效。

根据信息不对称理论可知,经济政策不确定性给企业发展带来更多不确定性,增加了企业面临的风险,因此企业会随着外部环境的变化相应地调整企业发展战略。但是出于稳定性考虑,企业一般不会及时披露内部战略调整情况,外部投资者也无从得知企业真实内部信息,因此加剧了内外部信息不对称性。根据风险偏好假说,投资者一般比较厌恶风险,所以当投资者无法得知企业真实情况下,投资者会降低投资信心,减少投资,增加投资回报率。外部经济政策不确定性和加剧的融资约束带给企业双重打击,导致企业发展受阻,企业绩效降低。基于上述分析,本文提出以下假设:

假设2:经济政策不确定性加剧了融资约束对企业绩效的负向影响。

(三)内部控制、融资约束与企业绩效

魏文君和吴蒙[ 11 ]研究发现融资约束会降低企业绩效,内部控制可以缓解融资约束对企业的负向影响。鉴于该方面研究稀少,且研究内部控制、融资约束与企业绩效三者之间的关系很有必要,因此本文搜集相关文献并进行逻辑推理,提出相应假设。

国内外学者研究发现内部控制可以缓解融资约束,内部控制水平较低会增加融资约束,降低企业绩效。Ashbaugh-Skaife等[ 12 ]发现内控通过改善会计信息质量、提高盈余质量来降低企业股权融资成本,但内部控制水平较低会通过财务报告增加权益成本(Beneish,2006)和借款利率及约束条款[ 13 ],增加企业融资约束。BoLiu(2017)研究发现企业面临融资约束问题时,会缺乏营运资金,对企业生产经营活动带来影响,使企业成长性降低。樊后裕和丁友刚[ 14 ]发现良好的内部控制可以缓解企业融资约束。顾奋玲和解角羊(2018)研究发现内部控制缺陷程度越大,企业面临的融资约束越高。企业融资约束越高越会抑制企业投资(杨丽媛和储丽琴,2019),最终降低企业绩效。

根据国内外学者研究发现内部控制在融资约束和企业绩效之间存在调节作用,主要是融资约束产生的根本原因是信息不对称,而内部控制可以合理保证财务报告信息的真实可靠性,增强内部信息披露和信息透明度,减少委托代理问题,从而降低企业内外部信息不对称,降低融资成本。此外内部控制还可以提高公司治理水平,降低企业面临的各种风险,降低企业生产经营中的各种成本费用,减少资金浪费,最终降低融资约束带给企业绩效的负向影响。基于上述分析,本文提出以下假设:

假设3:内部控制可以缓解融资约束对企业绩效的负向影响。

当外部宏观经济政策变化、企业面临的风险增加,但又不能改变这种大环境带给企业的不确定性时,企业能否改变自身内部控制水平来影响经济政策不确定性的调节作用呢?当企业面临不同内部控制水平时,是否都能向投资者传递充分有效的信息减缓信息不对称、增加投资者的投资水平、减少企业融资压力、降低企业融资约束,从而获得所需资金缓解企业面临经济政策不确定性时融资约束给企业带来的压力,进而增加企业绩效呢?饶萍和吴青[ 15 ]研究发现经济政策不确定性越高,企业越难以获得借款,而良好的内控可以降低经济政策不确定性对债务契约所造成的负面影响。因此企业内部控制水平的不同对经济政策不确定性的调节作用可能存在不同。基于上述分析,本文提出以下假设:

假设4:不同的内部控制水平下,经济政策不确定性的调节作用存在差异性。

三、研究设计

(一)样本选择与数据来源

本文选取2013—2018年沪深A股上市企业为初始样本,根据研究需要,对数据做了以下处理:(1)剔除金融行业(包含保险行业)公司;(2)剔除ST、*ST公司;(3)剔除指标和数据不全的公司。最后得到1 645家企业9 870组观察值。本文所有数据来自万德和迪博数据库,使用Excel和Stata15.0进行数据处理。为了剔除极端值的影响,本文对所有连续变量进行了缩尾处理。

(二)变量定义

1.被解釋变量

使用总资产收益率(roa)来衡量企业绩效,因为该指标反映了企业利用资金创造利润的能力,且该指标具有易获得性、综合性和适用性。

2.解释变量

使用利息保障倍数来衡量融资约束(icr),因为该指标兼具衡量企业盈利能力和偿债能力的作用,能很好地反映企业是否有足够的现金流来偿还利息,增加投资者和债权人的投资愿望,减少企业融资约束。该指标能减少构建过程中的主观性影响,具有一定的客观性。

3.调节变量

经济政策不确定性(epu)和内部控制质量(icl)。本文选取应用最为广泛的Baker(2016)指数来衡量经济政策不确定性(数据来源http://policyuncertainty.com/china_epu.html),并借鉴一些学者(陈胤默,2019;倪国爱,2019等)的做法,将月度数据经过算数平均为年度数据。内部控制的衡量大多数学者采用构建指标和迪博指数,由于迪博指数的全面性和应用广泛性,本文选择该指标来衡量。

4.控制变量

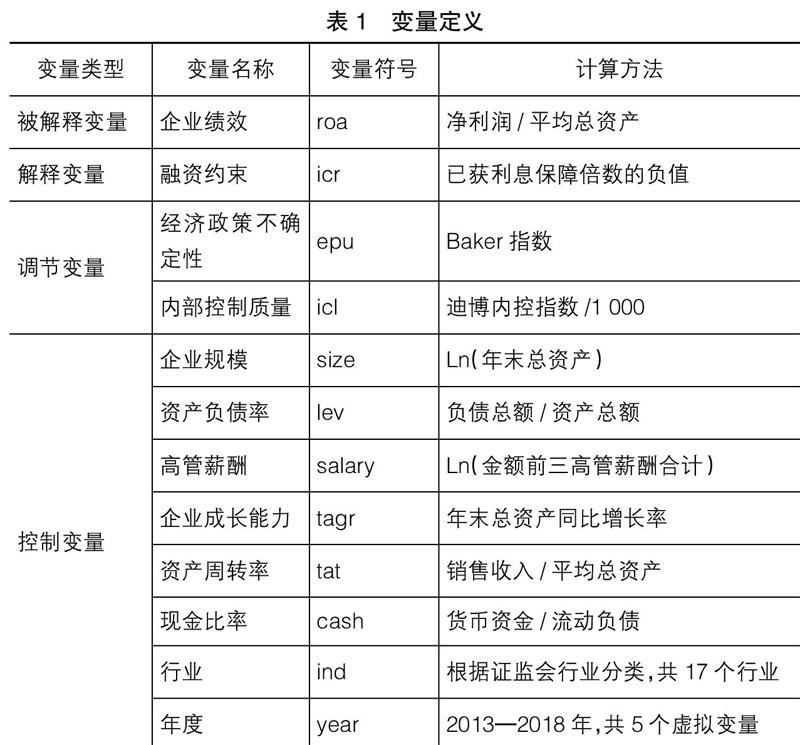

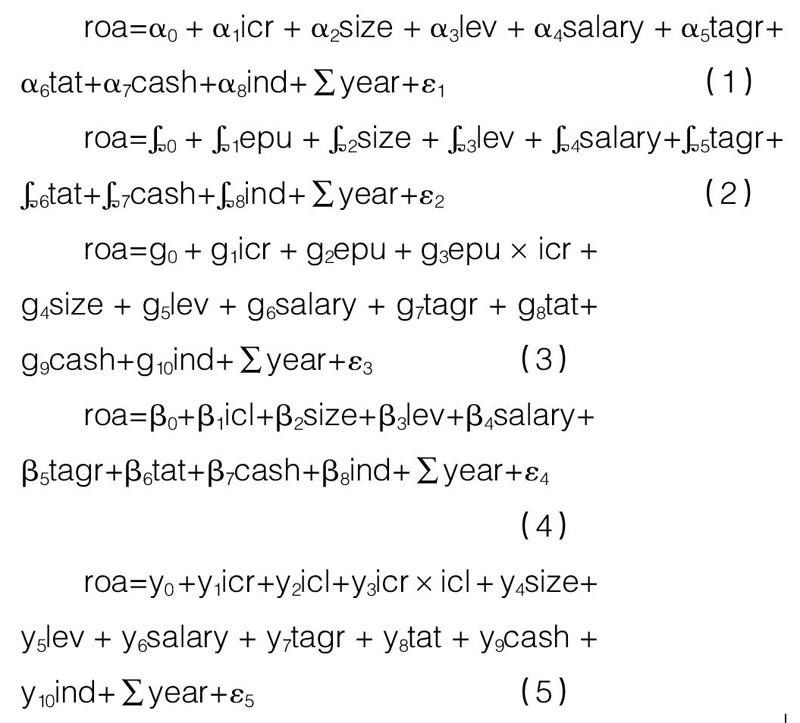

通过参考相关实证研究,结合实际及数据的可获得性,本文采取了大多数学者研究的与企业绩效密切相关的几个变量:企业规模、资产负债率、高管薪酬、企业成长能力、资产周转率、现金比率、行业和年度。具体变量定义及计算方法见表1。

通过研究发现要想提高企业绩效,必须提高内部控制质量。因为内部控制质量高可以提高企业财务报表披露质量,增加投资者对企业信息的掌握,降低信息不对称,使信息透明化,增加投资者的投资愿望,降低投资成本和企业融资约束,从而使企业获得期望的资金流去投资高收益项目,提高企业绩效。目前世界各国增加了经济发展交流,经济形势日益变化。面对经济政策环境的不断改变,企业作为经济政策变化下的一分子虽然不能改变宏观经济政策,但是可以改变自身治理水平。内部控制水平的提高会缓解企业面临较大经济不确定性和融资约束的压力,通过发挥内控的治理作用向外部市场传递利好信号,从而降低融资约束,这样可以缓解企业面临不确定经济政策带来的风险。所以企业要加强内控建设,建立健全内部控制体系,使之能与企业发展战略相匹配,促进企业更好地发展。

【主要参考文献】

[1] DAVID D W, ZENG P, LAN HAILIN. Co-patent,financing constraints,and innovation in SMEs:an empirical analysis usingmarket value panel data of listed firms[J].Journal of Engineering and Technology Management,2018,48(2):15-27.

[2] 梁晓琳,马琳,江春霞.内部控制有效性、专利申请量与企业绩效[J].财会通讯,2019(21):124-128.

[3] 查奇芬,曹媛媛.融资约束、代理成本与企业绩效:基于中小板上市企业面板数据的实证分析[J].财务与金融,2017(6):80-84.

[4] 褚杉尔,高长春,高晗.企业家社会资本、融资约束与文化创意企业创新绩效[J].财经论丛,2019(10):53-63.

[5] 叶建木,陈峰.融资约束、研发投入与企业绩效:基于主板和创业板高新技术上市企业的比较分析[J].财会月刊,2015(12):24-28.

[6] BLOOMN,BONDS,VAN REENEN J. Uncertainty and dynamics investment[J].The Review of Economic Studies,2007,74(2):391-415.

[7] GULEN H, ION M. Policy uncertainty and corporate investment[J].Review of Financial Studies,2016,29(3):523-564.

[8] 宋全云,李晓,钱龙.经济政策不确定性与企业贷款成本[J].金融研究,2019(7):57-75.

[9] 王美玲.经济政策不确定性对公司融资决策的影响[J].北方经贸,2019(6):114-115.

[10] 张倩肖,冯雷.宏观经济政策不确定性与企业技术创新:基于我国上市公司的经验证据[J].当代经济科学,2018,40(4):48-57,126.

[11] 魏文君,吴蒙.内部控制、融资约束与公司绩效[J].会计之友,2019(21):53-58.

[12] ASHBAUGH-SKAIFE H, COLLINS D W, KINNEY W R,et al. The effect of SOX internalcontrol deficiencies and their remediation on accrual quality[J].The Accounting Review,2008,83(1):217-250.

[13] COSTELLO A M, WITTENBERG-MOERMAN R.The impact of financial reporting quality on debt contracting:evidence from internal control weakness reports[J]. Journal of Accounting Research,2011,49(1):97-136.

[14] 樊后裕,丁友剛.内部控制能够缓解融资约束吗?[J].财务研究,2016(4):22-32.

[15] 饶萍,吴青.经济政策不确定性、内部控制与债务融资[J].企业经济,2019,38(3):137-144.