基于网络数据包络分析的我国省域科技金融协同效率测度及其时空差异

2021-01-11施明康于丽英

施明康,于丽英

(上海大学管理学院,上海200444)

金融作为经济发展的核心,对科学技术发展起到推动作用.近年来,我国多项政策鼓励拓宽各类融资渠道,为科技创新提供充足资金来源.2016年《“十三五”国家科技创新规划》指出,发挥金融创新对创新创业的重要主推作用,完善科技和金融结合机制,形成各类金融工具协同融合的科技金融生态.2017年十九大报告强调,着力加快建设实体经济、科技创新、现代金融、人力资源协同发展的产业体系.2016年我国金融机构为科技提供的风险投资额达到505.5亿元,较2015年增加8.6%,增长速度低于2016年企业研究与发展(research and development,R&D)经费支出涨幅12.6%,说明我国科技企业及科研机构仍存在大量金融需求,各地金融投入对科技的影响也有着显著差异.通过测度地区金融与科技协同效率,能及时发现制约科技金融共生体发展的关键因素,对推动我国经济均衡稳定发展具有重要的理论与现实意义.

对于金融投入对科技创新的影响,国内外文献选择的研究对象涵盖区域层面以及企业层面.区域层面的研究主要针对金融投入对科技创新的直接促进作用和间接作用展开.Popov等[1]研究发现了欧洲21国的风投对研发作出了贡献;Chowdhury等[2]运用回归分析发现,70个国家的金融业发展水平与该国研发投入呈现明显的正相关关系;张倩等[3]研究发现,金融生态环境在财务柔性与研发投入之间起到了负向调节作用.企业层面,国内学者在研究金融科技这2个系统时主要选择科技型企业与金融类企业作为研究对象,侧重于金融系统对企业创新能力的影响.王洪生[4]研究发现,金融环境对中小型科技企业的成长潜力有显著影响;翟华云等[5]以我国战略性产业A股上市公司为研究对象,发现科技金融发展水平能够增强科研投入对企业成长的推动作用;钱水土等[6]研究发现,科技金融对金融类企业研发投入具有显著的正向激励作用.

近年来,在测度复杂网络生产系统效率时,考虑内部结构的网络数据包络分析(data envelopment analysis,DEA)建模倍受国内外学者的青睐.陈翔等[7]基于矩阵式DEA网络研究发现,我国造纸业循环经济中生态效益与经济效益子模块效率低下;董艳梅等[8]和龚光明等[9]采用动态网络DEA,从知识创新和成果商业转化2个阶段研究了高技术企业的创新效率;韩松等[10]建立了银行结构特征的复杂网络DEA模型,并对银行整体结构效率进行了评价;Iftikhar等[11]等运用网络DEA,将经济运作系统分成经济产出与资源配置2个阶段,发现俄罗斯在经济产出阶段的效率有待提升,而美国在资源阶段的效率有待提升.由此可见,网络DEA可将原有的复杂系统分解成子模块,从而探究子模块存在的低效问题,结合产出不足情况可发现总系统低效的关键症结,但是目前鲜有采用网络DEA研究金融系统与科技系统协同发展下各子系统运作效率情况的论文.本工作基于金融系统与科技系统之间资金流的交互关系构建了科技金融协同结构,选取2009~2015年我国省级面板数据,采用网络DEA测度我国科技金融协同效率及其各自效率,实现从局部到整体分析各省市科技金融协同情况,发现提升协同效率的着力点,最后根据实证分析结果给出对应的政策建议.

1 研究方法

1.1 研究模型构建

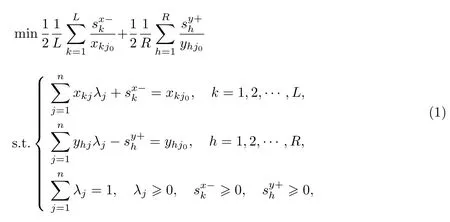

DEA方法可分析不同决策单元的投入产出效率情况.Liu等[12]构建了一种基于冗余的DEA模型,将传统DEA中的不等式约束通过冗余量转化为等式约束,并将加权冗余量最小化作为规划目标.假设有n个决策单元,运用DEA可评价决策单元j0是否有效:

式中:xkj为第j个决策单元的第k个投入变量;为xkj对应的投入冗余量;yhj为第j个决策单元的第h个产出变量;为yhj对应的产出冗余量;λj为第j个决策单元的权重系数;L为投入变量个数;R为产出变量个数.由于传统DEA的变量仅针对单系统单阶段,即投入变量仅输入于同一系统,产出变量也输出于该系统,因此传统DEA无法针对多系统结构进行深入剖析,也无法研究其中子系统的效率.

Fare等[13]提出了网络DEA模型,该模型可用于测度2个存在连接关系的子系统之间的效率,模型包含2个及以上的子系统以及子系统间的中间变量.中间变量以串联形式连接2个系统,由此构成2个阶段串联结构.在该结构中,系统1仅作为系统2的投入系统,而系统2产出变量对于系统1没有投入作用,整个系统呈现单向递进关系.而对于存在相互促进的共生结构,则需要2个系统存在交互投入关系.因此,本工作创新设计了2个系统协同结构,其中系统2对于系统1存在投入作用.2个系统协同的网络DEA结构如图1所示.

图1中,x1、x2、y1、y2分别为系统1和系统2各自的投入和产出变量;z1为系统1对系统2的投入变量;z2为系统2对系统1的投入变量.基于式(1),加入2个系统各自的投入产出变量,以及系统间投入与产出的变量可推算出2个阶段网络DEA模型的数学规划式.以决策单元j0的最小冗余量为目标,构建数学模型以判断出决策单元j0是否有效:

式中:i代表子系统;L、M、R分别为投入变量、中间投入变量和产出变量的个数;为对于第j个决策单元子系统i对另一个子系统的第h个投入变量;分别为对应的投入、产出冗余量.

1.2 各系统效率值计算

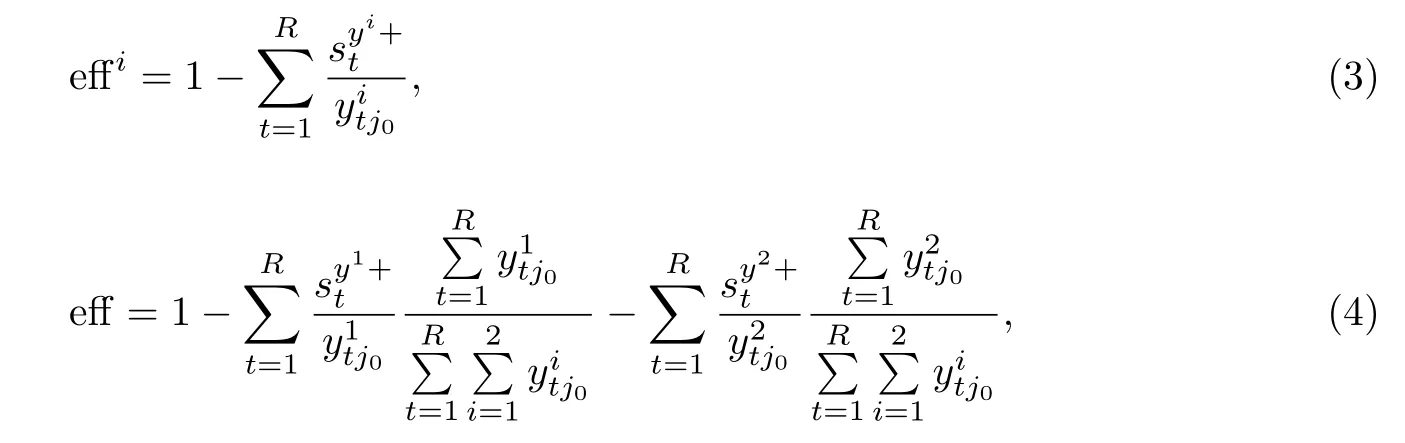

利用网络DEA的计算结果可进一步研究总系统效率值以及2个子系统的效率值.结合式(2)计算结果中的产出变量和产出冗余可计算得到子系统效率值:

式中:effi为子系统i的效率值;eff为2个系统的协同效率.如果该决策单元的投入冗余越多,效率值就越低,eff小于1,则该决策单元需进一步提升2个系统的协同关系;如果eff等于1,则表示该决策单元为DEA有效,可保持现有资源配置情况继续发展.

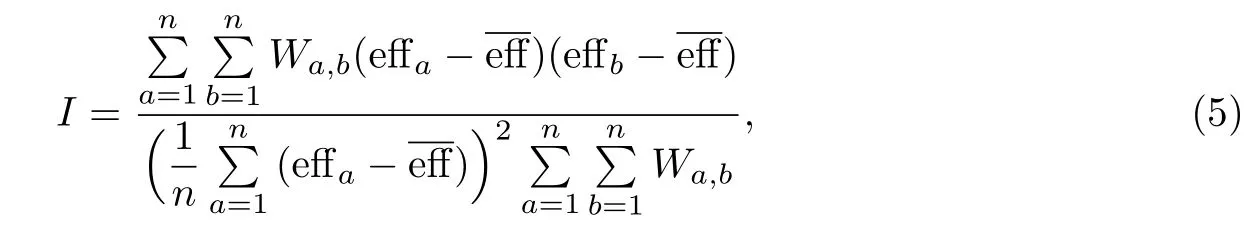

1.3 空间相关性测度

空间自相关性是指某一变量在同一空间下不同空间单元的相关性,反映了空间单元的聚集程度.通过空间自相关性分析,可研究该变量的空间分布特征,从而探究高集聚区域的形成原因并对低集聚地区进行改进.测度空间相关性主要采用Moran指数I来表示:

式中:effa、effb分别为空间单元a、b的系统效率;为各决策单元的效率均值;Wa,b为空间经济权重矩阵.

由于区域科技金融协同效率的空间溢出效应不仅受到各省市的地理相邻关系影响,还与相邻省市的经济体量有关,因此本工作借鉴林光平等[14]的做法,以这相邻2个地区的样本期间GDP均值之差的倒数作为权重数:

2 科技金融协同效率测度

2.1 指标体系的建立与变量选取

共生理论作为种群生态的重要理论,已深入到经济管理等领域.张小峰等[15]提出了科技-金融共生体的概念,在这一共生体中,科技与金融这2个共生单元存在着资金流的交互关系.科技创新企业需要金融系统提供创业风险投资和科技融资信贷,科技成果熟化和产业化后可进一步促进融资环境发展.本工作创新地将科技金融共生理论发展为金融与科技2个系统的协同结构,并设置了金融与科技系统各自的投入与产出指标,及其交互投入.相对于已有网络DEA模型的2阶段串联结构,本工作搭建的协同结构模型能更深入地反映科技与金融系统间资金流的交互关系(见图2).

图2 科技金融协同结构Fig.2 Science finance cooperation structure

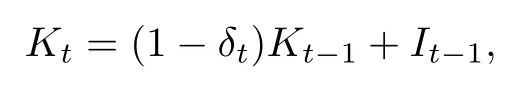

金融系统的投入主要从人力资本和固定资产2个角度出发.人力资本采用金融业从业人员表示,即采用金融业城镇单位就业人员度量;固定资产采用金融业固定资产存量表示.由于统计年鉴的金融业固定资产投资为每年新增流量,因此借鉴吴延兵等[16]的做法采用永续盘存法进行转换:

式中:Kt表示为t期的金融固定资产存量;δt为折旧率,设定为10%;It−1为滞后一期的固定资本投入流量.由于各地固定资产投资价格存在差异,因此采用固定资产投资价格指数对上述指标进行平减.金融系统的产出指标包括金融业增长值,上述数据来源于国家统计局以及《中国统计年鉴》.

科技系统的投入参考曹颢等[17]的做法,主要从人力资源和机构资源2个方面考虑.人力资源采用科技从业人员表示,即采用研究与开发从业人员数来度量.机构资源采用各地科研机构数来度量.三大检索的论文数选自科技统计年鉴中的“国外主要检索工具收录我国科技论文按地区分布”中SCI、EI、CPCI-S的论文数累加得到.以上2项指标数据来源于《中国科技统计年鉴》.

由于金融系统对科技系统的投入,主要体现为研发机构从不同渠道获得研发资金,因此从金融机构科技投资和创业风险投资2个方面考虑.这里,金融机构科技投资借鉴孙治红等[18]的做法,采用各地区按资金来源中的其他资金测算;创业风险投资借鉴张玉喜等[19]的做法,采用《中国创业投资发展报告》中各省市的风险投资强度进行度量.

对于科技系统对金融系统的投入,徐玉莲等[20]认为科技创新产出的增加,使市场科技金融主体获得较高投资回报,形成继续投资.本工作据此创新性地选择了高技术企业的新产品销售收入作为科技创新对金融系统的投入指标,该指标数据来源于《中国高技术产业统计年鉴》.

2.2 协同效率的测度与空间相关性分析

本工作采用2009~2015年我国30个省、自治区、直辖市(除西藏自治区、台湾省、香港特别行政区和澳门特别行政区)的面板数据,测度科技金融协同效率:①将各变量作为投入与产出指标代入式(2)计算对应投入与产出冗余量;②将①中测算的产出冗余量代入式(3),计算金融和科技各自的系统效率effi;③将产出冗余量代入式(4),计算科技金融协同效率eff,并从空间与时间角度对协同效率进行初步分析;④进行空间相关性分析,这里以2009~2015为样本期,结合式(6)计算空间经济权重矩阵Wa,b,并代入式(5)计算得出Moran指数I.

3 实证结果分析

3.1 DEA结果初步分析

本工作采用R语言编程进行求解,通过计算结果分析各省市科技金融协同情况以及整体演变趋势.2009~2015各省市科技金融协同效率及子系统效率的计算结果如表1所示.

表1 2009~2015各省市科技金融协同效率及子系统效率Table 1 2009~2015 China’s provincial science finance cooperation efficiency and subsystem efficiency

从表1可以发现,各省市科技金融协同效率整体差异较大,分布大致在0.2~1.0之间.北京、上海、江苏分列前三,且其科技金融协同效率以及金融系统效率与科技系统效率均为DEA有效.

为了对全国层面的科技系统效率、金融系统效率、科技金融协同效率演变趋势进行探讨,本工作对2009~2015年全国层面的各效率值进行计算并绘制了折线图(见图3).

图3 2009~2015科技金融协同效率均值Fig.3 Average values of 2009~2015 science finance cooperation efficiency

在2009~2015年期间,各省市的科技金融协同效率以及各子系统效率均呈现稳步上升趋势,科技金融协同效率7年间的涨幅均大于15%,其中2015年均值已达到0.603,较2009年上升10%,表明科技金融协同效率整体发展情况良好.

为了进一步比较各省市科技金融协同效率的情况,本工作以科技系统效率为横轴,金融系统效率为纵轴,将各省市的科技金融系统效率均值以散点形式绘制在同一平面坐标系上(见图4).

图4 各省市科技金融协同效率均值分布Fig.4 Average efficiency of distributions of China’s provincial science finance

从图4中可以发现,各省市情况可大致分为4类:第一类包括北京、上海等,平均科技效率与金融效率均达到较高水平;第二类包括湖南、湖北等,该类省市的金融系统效率较高,但科技系统效率仍有待提升;处在第三类的省市较多,包括宁夏、贵州等,主要分布在我国中西部地区,表明我国金融、科技系统效率仍有待提升;第四类包括山东、四川等,科技系统效率高而金融系统效率低,这类省市需进一步加大金融发展从而带动科技创新.

3.2 DEA产出情况分析

为了进一步探索各产出指标对效率值的影响,以便能针对产出不足情况进行资源分配上的调整,本工作分析了在生成效率值时各产出指标不足的部分.我国2009~2015各省市DEA产出不足的具体情况如表2所示.

表2 2009~2015各省市DEA产出不足情况Table 2 DEA insufficient output of 2009~2015 China’s provincial

由于北京、上海和江苏三地的科技金融协同效率已达到1,因此没有出现产出不足的情况.在金融系统中,相对于金融业增加值与创业风险投资,金融机构的科技投资是制约我国科技金融协同发展的主要原因,平均产出不足率达到0.209.湖南省、吉林省与内蒙古自治区的金融机构科技投资不足率分别达到0.627、0.431和0.428,这类地区急需加大金融机构对科技企业的投资;黑龙江省、青海省与贵州省则需加强创业风险投资,以提升科技金融协同效率.在科技系统中,相对于三大检索机构收录的论文数和申请专利授权量,技术市场成交额是制约我国科技金融协同发展的主要原因,平均产出不足率达到0.184,说明我国科技系统在科技成果转化阶段仍有待提升.

3.3 空间相关性分析

为了更加直观地展示并观测我国各区域科技金融协同集聚情况,本工作将各省市科技金融协同效率绘制成空间分布图.结果显示,我国各省市的科技金融协同效率呈现出一定的空间相关性,如长江经济带与东南沿海地区呈现明显的空间集聚情况.

本工作采用Moran’s指数I来反映空间相关关系,具体计算结果如表1所示.

表3 2009~2015我国省市科技金融协同效率空间自相关检验结果Table 3 Spatial autocorrelation test results of 2009~2015 China’s provincial science finance cooperation efficiency

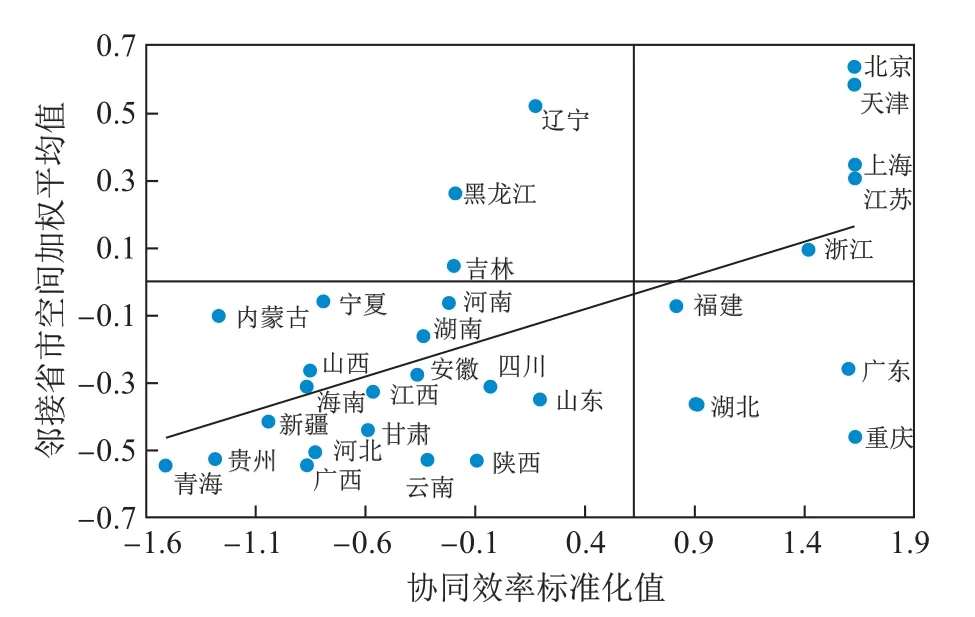

从表2可知,我国各省市的科技金融协同效率呈现良好的空间自相关性,其中2015年的Moran指数为7年中最高,达到0.182.为了研究各省市自身协同效率对周边省市协同效率的带动作用,本工作绘制了Moran散点图,以标准化的协同效率值作为横轴,相邻区域单元观测值的空间加权平均值作为纵轴(见图5).

图5 2015年科技金融协同效率的Moran散点图Fig.5 2015 Moran scatter chart of science finance cooperation efficiency

根据散点图显示结果,各省市大致分成4个类别:第一个类别为高高集聚区(主要包括北京、天津和上海等5个省市),这类省市自身观测值与周围区域观测值均较高,表明该类区域具有良好的空间集聚效应;第二个类别为低高集聚区(包括东北三省),该类区域的周围观测值与自身观测值呈现较好的相关性,说明该区域的协同效率发展具有一定的联动关系;第三个类别为低高集聚区(主要包括广东、重庆等省市),该区域省市自身观测值较高,但周围区域观测值较低,该区域省市可发挥扩散效应,带动该区域升级为高高集聚区;第四个类别为低低集聚区(处在该区域的省市较多),说明我国科技金融协同效率仍有大幅度提升的空间.

4 结论与对策

本工作运用网络DEA生成了科技金融协同效率.研究结果显示如下几点.①我国科技金融协同效率以及各系统效率均存在较大差异,效率值大致分布在0.2~1.0之间,北京、上海和江苏等省市的协同效率均为DEA有效,而贵州、青海等地的协同效率仍有较大提升空间.产出指标中,金融机构科技投资和技术市场成交额的不足是制约我国科技金融协同发展的原因.②金融与科技子系统方面,四川、山东等地的金融系统效率较低,而科技系统效率较高,可加大金融投入从而进一步带动科技创新;甘肃、陕西等省市金融系统和科技系统效率均较低,因此需同时加强对2个系统的投入,从而发挥二者的协同效率.③从时间角度来看,全国层面的科技金融协同效率以及金融与科技子系统的效率均值呈现逐渐上升趋势,7年间效率涨幅均大于15%,说明我国实施的创新驱动战略在一定时期内取得了明显的成效.④从空间角度来看,北京、天津、上海等地属于高高型集聚区,该地区可保持现有发展水平;东北三省属于高低型集聚区,该区域的协同效率发展具有一定的联动关系;广东、重庆等省市为低高集聚区,该区域省市可发挥扩散效应,带动该区域升级为高高集聚区;云南、贵州等省市处在低低集聚区,该区域应注重自身2个系统效率的提升,同时注重与周边地区的协作.

结合上述研究成果,本工作提出如下3点对策建议.①为保持科技金融协同效率的增长势头,政府应建设科技企业与金融机构合作平台,增加科技企业融资渠道,如通过政策性银行提供低息贷款等,同时加快建设区域金融聚集区,培养有特色的金融功能区,完善和实施对企业R&D项目融资的优惠政策.②对于山东、湖北等地协同效率较高但单一子系统效率较低的情况,应发挥科技金融协同作用,进一步提升金融发展对科技创新的影响,政府需采取必要的干预措施来调节R&D的信贷资源配置;政府可通过财政贴息、财政补贴、贷款担保、税收激励以及政府采购等措施来支持企业R&D项目的开展,发展技术交易市场和风险资本市场,搭建符合市场机制的R&D项目融资平台,同时对可竞争的项目采取招投标的方式,由市场来选择企业,以提高资源配置效率.③对于广东、重庆等地自身协同效率高但周边地区协同效率较低的情况,当地政府应鼓励区域技术创新主体间的信息沟通、共享信息、技术和人才等科技资源,积极开展区域技术创新项目,举办各种研讨会、论坛等,以促进彼此间的交流与合作.