民营小微企业融资需求状况分析

2020-12-29高颖邱小安

高颖 邱小安

【摘 要】民营小微企业的健康发展事关国民经济稳定运行大局,文章对303家民营小微企业融资需求进行调研,结果显示:民营小微企业融资需求呈现四大特征,即融资期限由短期向中长期转变,融资方式由线下向线上转变,融资用途由发展性需求向生存性需求转变,融资模式由内源性融资向外源性融资转变。为精准对接民营小微企业融资需求,要构建良好的小微企业金融生态,打造全流程金融科技服务体系,开展针对性的民营小微企业金融创新,确保2020年实现全面建成小康社会奋斗目标。

【关键词】民营小微企业;融资需求;新特征

【中图分类号】F832.4;F276.5【文献标识码】A 【文章编号】1674-0688(2020)11-0104-03

1 民营小微企业融资需求新特征

1.1 融資期限由短期向中长期转变

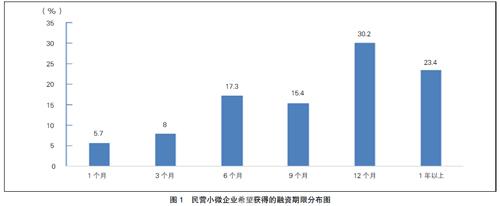

新冠肺炎疫情暴发后,民营小微企业从偏好短期资金支持向中长期稳定性贷款需求转变。民营小微企业资金流状况紧张,对纾困、救急性贷款需求上升。面对突发疫情事件,融资成本的重要性降低,小微企业更加看重融资资金的稳定性。有银行贷款的小微企业中,61.8%的企业有意愿向银行申请贷款展期。对于更加青睐的融资期限,在有融资需求的民营小微企业中,超过一半(53.6%)的企业偏好1年及以上的中长期稳定性贷款需求(如图1所示)。

1.2 融资方式由线下向线上转变

民营小微企业更倾向于通过线上贷款渠道筹集资金,融资方式呈现线上化特征。疫情暴发后,线上融资需求旺盛,互联网银行和网贷等数字金融平台在服务民营小微企业中的作用更加突出。对于主要的融资渠道,33.5%的民营小微企业使用数字金融平台,30.2%的民营小微企业使用金融机构的线上贷款服务。自2020年2月至今,已有10 251户企业通过江西省小微客户融资服务平台获得近250亿元贷款,平台服务量同比增长较快。

1.3 融资用途由发展性需求向生存性需求转变

受疫情影响,民营小微企业经营性贷款需求下降,为存续经营用于支付房租、工资等固定性支出的融资需求上升,企业融资用途由日常的经营性贷款需求转为生存性贷款需求。对于资金状况,67.6%的民营小微企业表示存在资金缺口,有年初预计之外的新增融资需求,主要用于支付厂房租金与员工薪酬等刚性支出(42.3%)、原材料采购与流转税金等可变成本费用支出(64.3%),以维持日常的生产经营。

1.4 融资结构由内源性融资向外源性融资转变

新冠肺炎疫情暴发后,民营小微企业留存收益、折旧等内源性融资渠道难以正常发挥作用,开始转向外源性融资如银行信贷,“零信贷”民营小微企业的贷款需求激增,以前没有银行贷款,近期开始首次向银行贷款。调查显示,2020年1~3月,有51.4%的民营小微企业表示申请过银行贷款,其中多数(73.9%)是首次向银行申请贷款(如图2所示)。

2 民营小微企业融资需求新特征产生的原因

2.1 短期资金缺口大,长期经营压力加大

短期现金流中断风险增加,导致长期贷款需求增大。多数民营小微企业都表示担心“随借随还”的贷款有被“抽贷断贷”的风险。企业复产后,资金回笼速度变慢,更迫切地需要期限相对更长的贷款。从财务数据来看,民营小微企业“短债长用”行为较为普遍。2020年1~3月,小微企业短期负债比例(短期负债/总负债)与短期资产比例(短期资产/总资产)之差分别为36.9%、57.8%和59.6%,呈扩大趋势。

2.2 传统信贷模式受制约,线上模式迎合融资新需求

传统银行网点和线下放贷经营模式受到疫情冲击,不需要人工接触的线上融资模式既能顺应当下疫情防控时期的社会需要,也迎合了民营小微企业融资需求的特点。互联网银行和网贷等数字金融平台具有信息优势,可以根据客户的线上行为数据,通过金融科技的手段进行快速信用评估和授信,在一定程度上拓宽了疫情期间民营小微企业的融资渠道和贷款可得性。在传统商业银行信贷模式下,民营小微企业由于缺少抵押物(37.1%)、财务状况差(26.9%)导致申请贷款被银行拒绝,或因贷款流程复杂(24.8%)、放款周期长(25.2%)而不愿申请银行贷款。

2.3 业务发展大幅受限,生存问题亟待解决

现金流是决定民营小微企业存活时间长短非常重要的因素。疫情暴发后,小微企业经营压力大幅增加,收入端资金流入锐减,而房租、工资等支出不变,短期财务收支失衡,现金流异常紧张,企业把生存需求放在比发展需求更为重要的位置,迫切希望通过信贷资金解决流动性断点问题,缓解企业目前的生存困境。从现金与薪酬的比值来看,40.5%的民营小微企业账面现金不足以支付3个月职工工资,56.2%的民营小微企业无法负担6个月职工工资。

2.4 内源融资渠道受限,转向依赖外源融资

受疫情影响,民营小微企业经营现金流大幅减少,难以依赖内源性融资,于是逐渐转为外源性融资。再加上疫情覆盖面大,以往通过企业家之间的相互拆借或民间借贷渠道融资不再畅通,民营小微企业对商业银行的外部信贷需求上升。疫情暴发后,市场需求放缓,订单量大幅减少,民营小微企业盈利水平明显下降。调查显示,疫情导致1/5的企业在2020年第一季度订单量(业务量)较年初下降50%以上,26.1%的企业营业收入下降50%以上,32.1%的企业营业利润下降50%以上。

3 当前对接民营小微企业融资需求存在的问题

3.1 响应民营小微企业的融资需求效率不高

一是授信审批效率不高。金融机构对民营小微企业的融资需求响应机制不完善,业务流程比较复杂,难以快速满足民营小微企业的融资需求。

二是传统商业银行和互联网银行的合作不够。传统商业银行的资金优势和互联网银行的大数据优势未能实现优势互补,更好地服务广大民营小微企业。

三是信贷资金对民营小微企业的覆盖率不高。民营小微企业申请贷款面临流程复杂、缺少抵押物和放款周期长等问题,现有融资担保机制还不够完善,金融机构“几家抬”助力小微企业发展的力度不够。

3.2 针对民营小微企业的金融创新力度不强

一是金融产品创新不多。民营小微企业相比大中型企业融资存在天然的劣势,疫情暴发后生存压力明显增大,金融机构提供有针对性的中长期金融产品较少,难以满足融资需求。

二是金融科技创新不够。虽然商业银行都研发了手机银行、网上银行等,线下业务线上化水平有所提高,但是对不同行业民营小微企业的贷前、贷中和贷后管理的技术能力还比较弱,大数据、云计算、人工智能技术应用还不够。

三是授信审批创新不足。通常,商业银行贷前审核会根据企业的资金流水判断企业的经营状况。但民营小微企业因疫情停工,几乎没有收入,也就无法提供稳定的资金流水,企业面临的是生存性困难。

3.3 服务民营小微企业的潜在内生动力不足

一是首贷企业评估难。当前,针对民营小微企业融资更为迫切的是“最先一公里”,即首贷问题。民营小微企业多是首次向银行贷款,征信记录上的信息非常少,银行无法从中获取相关信用信息,再加上企业自身财务不规范、信息不透明,企业风险评估难度较高,银行放贷受阻。

二是银行授信成本高。小微企业行业较为分散,银行开展贷款审批和贷后管理要耗费大量的人力和物力,导致银行对民营小微企业授信需付出更高的成本。同时,因规模偏小、抗风险能力弱、抵押担保缺乏等缺陷,银行对民营小微企业贷款的内部审批程序繁杂,也给贷款审批发放带来内部成本的增加。

3.4 支持民營小微企业的政策落实措施不细

一是普惠金融体系的金融机构范围不够。互联网银行和非银行业金融服务尚未纳入服务小微企业的普惠金融体系,无法享受相关普惠金融政策。

二是互联网银行资本补充渠道窄。互联网银行通过资本市场补充资本的渠道有限,难以扩大互联网银行的贷款能力。

三是互联网贷款单户个人信用贷款授信额度和期限偏低。偏低的授信额度和偏短的期限无法满足小微企业的经营需求,尤其是在疫情等特殊时期。

4 精准对接民营小微企业融资需求的政策建议

4.1 构建良好的小微企业金融生态

一是扩大普惠金融体系。将互联网银行和非银行业金融服务机商纳入服务民营小微企业的普惠金融体系,享受相关普惠金融政策,更好地服务小微经济体。

二是放宽互联网银行资本补充渠道。鼓励互联网银行利用自身优势重点服务于小微企业,放宽互联网银行补充资本渠道,简化审批流程,扩大其对小微企业的贷款能力。

三是提升小微企业贷款服务持续性。普惠金融的指标和考核体系中,针对小微企业设置一些不可抗力调整的展期条款,通过体系设置固化这一政策,提升相应贷款服务的长期稳定性。同时,对达到小微企业金融服务要求的银行机构,给予更优惠的政策支持,激发其内生动力。

四是强化银银合作。加强政策性银行、商业银行与民营互联网银行的合作,充分发挥各自优势,传统商业银行借助互联网银行有关小微企业的大数据优势,将资金精准投向民营小微企业。

4.2 打造全流程金融科技服务体系

一是加强电子渠道布局。金融机构应加大对新技术的自主研发和应用,加强与金融科技公司的合作,从技术表面进一步下沉到渠道和业务终端,实现手机银行、网络银行等产品在线加载和服务优化,提升线下业务线上化水平。

二是加强在线风控创新。打造涵盖贷前远程进件,贷中远程面审、微表情、智能问答库,贷后大数据监控、智能催收等的全流程服务体系。在有效控制风险的同时,不断提高小微企业融资的可获得性、便利性和满意度。

三是推动政务大数据共享。建立规范的数据流通流转机制,用纳税、社保、进出口结算等政务数据打通银企对接渠道,实现资金供需双方精准对接,提高金融供给的适应性和灵活性,针对性地解决“零信贷”民营小微企业首贷难问题。

4.3 开展针对性的民营小微金融创新

一是改进金融产品服务。商业银行要创新服务模式,在信贷规模、内部资金转移价格等方面制定专门的首贷机制,研发针对性特色产品和担保方式,提高民营小微企业首贷获得率,并通过制定风险防控细则防范风险。结合疫情特殊性,特事特办先扶持有前景的民营小微企业渡过难关,发挥“救急”作用。适当放宽贷款期限和额度,促进民营小微企业长期发展。

二是提升信贷管理水平。对于占据人才、专利、产品设计、技术研发优势的轻资产行业,顺应其快速发展的特点,围绕行业特征、风险表现和发展趋势,建立专门的风险甄别与评估方案,简化授信审批流程,加快放款节奏,并使还款方式更加灵活。

参 考 文 献

[1]管海霞,张俊梅.中小企业融资问题研究[J].山西财经大学学报,2014,36(S2):40-41.

[2]李栋,梁银鹤,董志勇,等.利率市场化条件下我国中小企业融资问题分析[J].上海金融,2017(12):10-17.

[3]吕劲松.关于中小企业融资难、融资贵问题的思考[J].金融研究,2015(11):115-123.

[4]杨茂喜,孟学海.小微企业融资与P2P网络借贷平台的思考[J].经济研究参考,2017(32):83-87.

[5]邹伟,凌江怀.普惠金融与中小微企业融资约束——来自中国中小微企业的经验证据[J].财经论丛,2018(6):34-45.