优化广东税收营商环境的研究与探索

2020-12-28林戴嘉

本文通过采集整理汇总2006-2019年间世界银行公布的中日韩三国Paying Taxes指标,首先对韩国与日本Paying Taxes指标中的:税种个数(次/年)、 纳税时间(小时/年)、税费负担以及税后流程耗费时间四项指标进行横向对比,总结出两国影响其税收营商环境成绩的优势点,从而结合中国现下经济状况,分别从以上四个维度描述如何优化中国的税收营商环境。通过对比分析总结得出结论如下:优化中国税收营商环境,纳税服务提升是首要,要达到高水平的纳税服务,需要坚持以问题导向,聚焦营商环境调查指标,找准优化税收营商环境的薄弱环节,针对纳税人、缴费人办税缴费中遇到的痛点堵点,精准施策,持续优化办税制度、办税流程和办税方式,才能构建一个流程更优、效率更高和服务更好的税务营商环境。

一、日本和韩国营商环境与税收营商环境排名变化

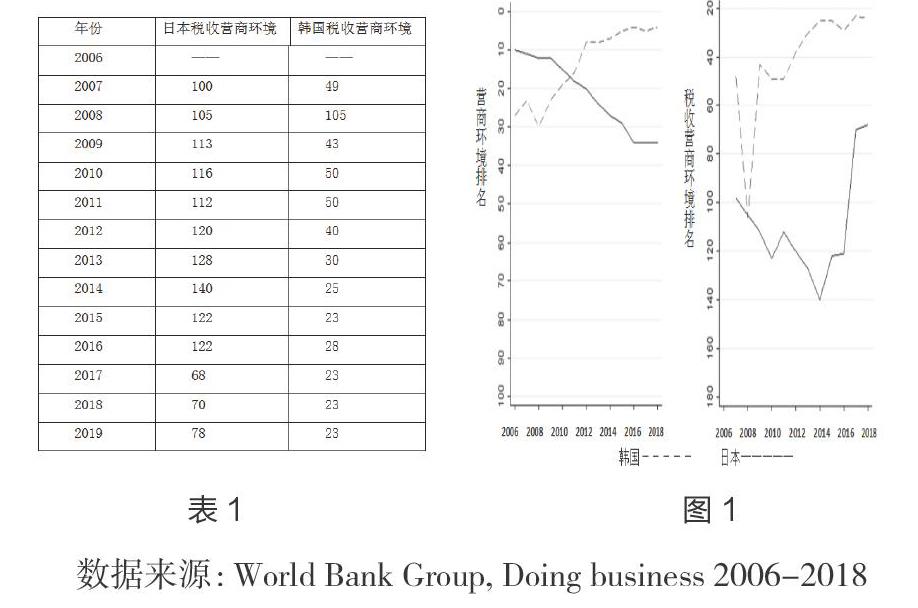

2019年在博鳌亚洲论坛上发布的《亚洲竞争力2019年度报告》中,韩国排名全亚洲第一,日本排名第四,而在2019年《全球营商环境报告》中,韩国排名第四,日本排名三十九,无论是排名一路攀升的韩国,还是近些年有所滑坡的曾经亚洲经济强国日本,在营商环境,尤其是税收营商环境上,对于中国内地都有非常珍贵的借鉴意义。广东地区地处沿海,经济模式依靠港口贸易的特点,经济载体与日本韩国也有相似之处,基于这个基础,笔者意图借鉴两国的税收营商环境构建的优势,推导出优化广东税收营商环境的探索思路。根据《全球营商环境》2006-2018数据,笔者整理出日本与韩国2006-2018营商环境以及税收营商环境排名如表1所示:

通过折射图,以下简称图1,可以看出,在2006-2018年间,韩国整体的税收营商环境都高于日本,说明韩国在税收结构上,想对于日本具有一定的优越性,笔者认为,韩国营商环境排名的提升,与税收营商环境构建的优越性有直接相关。接下来,笔者将分别对税收营商环境四个衡量指标,以韩国和日本作为对象,剖析指标对税收营商环境构建具有显著影响。

二、日本、韩国税收营商环境四大指标的对比分析

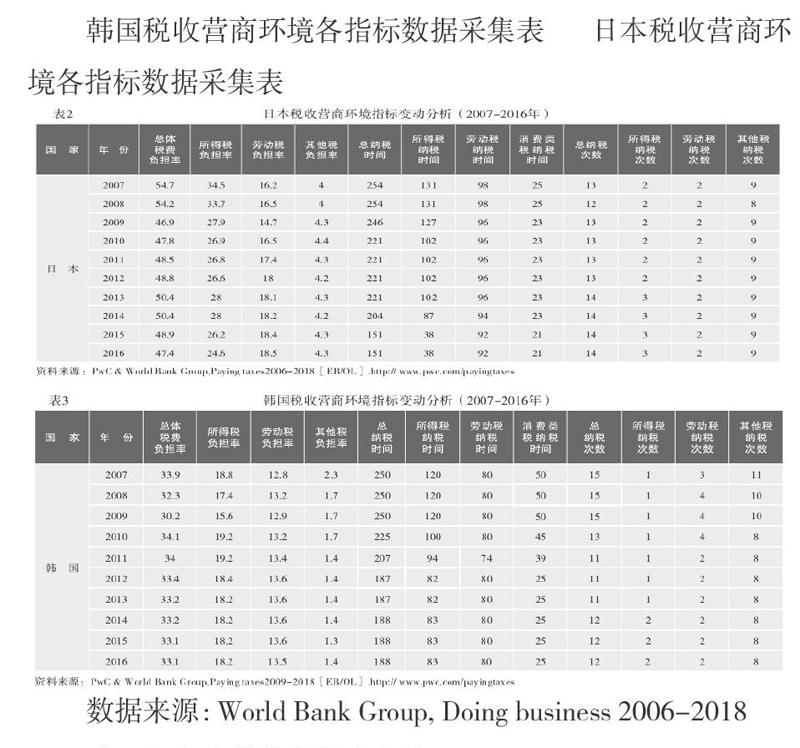

笔者综合普华永道(PwC)与世界银行(WorldBank Group)联合发布的《Paying Taxes》2007-2018历年数据,从构成税收营商环境排名的税费负担率、纳税次数、纳税时间及报税后指数等吐个指标,对比分析日本和韩国的具体情况。整理出两个国家税收营商环境历年指标如下(由于数据收集是跨年核算,所以,2007年数据代表2006年的具体核算指标数据载体):

(一)企业税收负担率比较

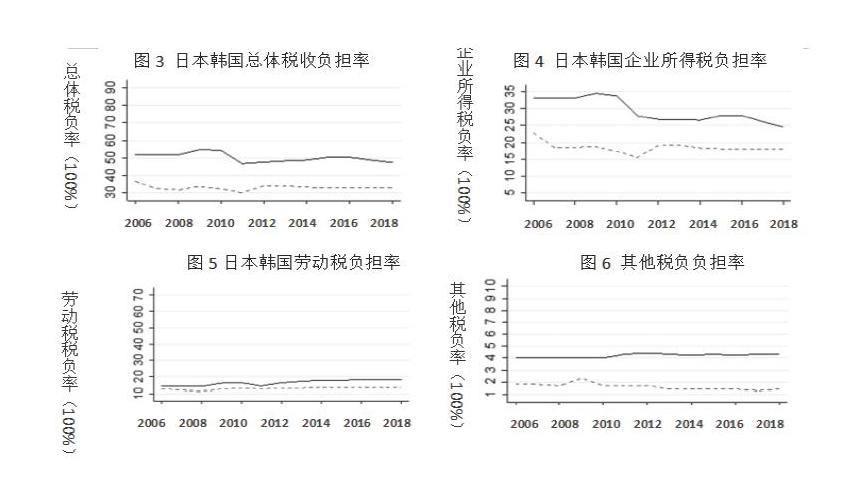

企业税收负担率,可以简单的理解为“税负”,企业的税收是一个国家财政收入的主要来源,一个良好的税收营商环境构建,离不开适当的税收负担率,适当的减轻企业税收负担率,对于处在经济危机中的企业,是一种实质性的扶持。笔者将上述图表中“总体税收负担率”“企业所得税负担率”“劳动税负担率”“其他税负负担率”四个指标分别以日本韩国为对象导入EXCEL,导出折线图如下:

通过图 ,不难看出,日本与韩国的总体税收负担率在2006-2018年间没有出现巨大的波动,整体呈现平稳,07年之后两国都出现下降趋势,这个很有可能与07年亚洲金融风暴,企业居民资产受到重创,各国政府纷纷通过降低税负来复苏经济,当然,我们也看出,韩国的总体税收负担率和三个税种个别负担率统统都要低于日本,这也是韩国税收营商环境一直排名靠前的主要因素。

(二)企业纳税次数比较

交易成本理论把制度优化的动机表述为:整个社会系统有追求低运行成本的动力(诺斯,2014)。通俗的讲,企业希望办事容易、税费轻;政府希望便利地组织收入并有效提供公共产品;百姓期盼安居乐业。而企业纳税次数过高,直接导致企业的纳税成本过高,从而抑制了税收营商环境。将数据采集表中不同税种纳税次数分别以日本韩国作为对象,导出折线图如下:通过图7-图10,可知,2007年是日本韩国对比转折点,2007年之前,日本企业年均纳税次数为13次,韩国公司年均纳税次数为15次;2007年后日本公司年均纳税次数为14次,韩国年均纳税次数有12次。2007年也是韩国税收营商环境快速增长的年份,因此笔者认为,2007年后,韩国通过改善纳税方式,降低本国企业纳税次数,便利纳税使得韩国税收营商环境得到提升。通过分税种纳税次数的比较分析发现,日本公司企业所得税年平均纳税次数为2. 3次,而韩国的企业所得税年平均纳税次数为1. 23次。劳动税与消费税税收的纳税次数普遍低于日本。

(三)企业纳税时间比较

在经济社会,时间就是金钱。企业纳税时间与企业纳税次数关注的问题就是纳税的效率性与便利性,简化税收遵从程序,使纳税更简单便利。通过简并税种、改进增值税退税程序、改进税务审计及企业所得税更正申报程序等措施,大大降低纳税人办税纳税的时间,从而降低税收遵从成本,减轻企业负担。将数据采集表中不同税种纳税时间导入EXCEL,导出折线图。

从数据采集表可知,2001-2016年间,韩国企业纳税时间由290小时下降至188小时,日本企业纳税时间由214小时下降到151小时。尤其值得关注的是,到2016年,韩国的消费类税收纳税时间只有25小时,而日本则更低为21小时,全球2018年平均纳税时间为237小时,由此可见这两个国家纳税效率之高。

(四)企业报税后指数对比

企业报税后指数,也叫税后流程(Post-filing index),指获得增值税退税的时间、企业所得税申报和审计完成时间,在效率上反映一国(地区)整体税收环境。

企业报税后指数的数据显示,世界平均水平为59. 51分,日本为71. 69分,韩国则高达93. 01。“申请增值税退税”时间看,在日本申请增值税退税需1小时,但是再看韩国则是0,也就是“即交即退”,再看“获得增值税退税时间”相差不远,10周多一点,两项指标都远超世界平均水平,这也是日本、韩国两个国家在Post-filing index上取得优异成绩的主要原因。但是非要比个高低,韩国显然在“更正公司所得申报表”和“完成企业所得税审计时间”上更胜一筹,日本更正时间上需要23小时,韩国9个小时,世界平均水平16个小时,韩国远高于世界平均水平,审计时间上,日本需要18.3小时,韩国则大多数企业不需要審计。

三、应用建议

优化营商环境是建立现代经济体系,促进经济高质量发展的重要基础,也是政府提供公共服务的重要组成部分。随着当前优化税收营商环境脚步不断加速,优化税收营商环境是新时期税务工作的重中之重,根据广东地方政府关于优化营商环境和不断深化“放管服”改革部署要求,释放征管制度改革红利,解决纳税人在税收过程中遇到的“痛点”和“难点”问题,切实降低纳税人办税负担,开展好对应的服务工作,和纳税人保持着较为有效的交流,削减和纳税人之间的矛盾,才能构建和谐税纳关系,增强纳税人获得感。 要达到高水平的纳税服务,需要坚持以问题导向,聚焦营商环境调查指标,找准优化税收营商环境的薄弱环节,针对纳税人、缴费人办税缴费中遇到的痛点堵点,精准施策,持续优化办税制度、办税流程和办税方式,努力创造一个流程更优、效率更高和服务更好的税务营商环境。

(作者单位:广东创新科技职业学院)

基金项目:2018年度广东省普通高校重点科研平台和科研项目;项目编号:2018GWQNCX011;项目名称:基于大数据助力优化广东税收营商环境的研究与探索;项目主持人:林戴嘉