复盘历史上的政策“退潮”

2020-12-21赵伟杨飞

赵伟 杨飞

伴随经济逐渐修复,政策“退潮”已然开始。2021年,“退潮”之年,经济、市场如何演绎?历史不会简单重演,但通过历史复盘,可以为市场提供一些启示。

以史为鉴,从“稳增长”到“退潮”,政策的变化?

2008年以来,中国经历了3轮较为明显的政策从“稳增长”到“退潮”的阶段;期间,信用环境也逐渐从扩张进入收缩通道。回溯历史,经济压力较大时,财政、货币政策等托底操作逐步加码,具体表现为央行“降准”、“降息”,财政赤字率大幅抬升等,典型时期如2008年、2014年和2020年等。伴随经济逐渐修复,货币政策停止进一步宽松、逐步回归常态,例如2009年、2016年和2020年4月等。在经济确认企稳后,财政赤字率逐渐下降,例如2011年和2018年等。

政策“退潮”过程中,货币政策往往先于财政政策回归常态,随后因通胀风险、金融风险等而逐步收紧。2009年年初,经济出现企稳迹象,央行停止进一步宽松,7月重启1年期央票发行;随着经济过热、通胀压力加大,2010年1月起央行持续加息等,对银行信贷窗口指導;财政政策变化略有时滞,赤字率2011年才开始下降。类似的,2016年经济逐渐企稳,二季度货币政策开始回归常态;随着金融风险加大,2016年8月央行“收短放长”、抬升资金成本,引导金融去杠杆;赤字率则到2018年才回落。伴随经济修复,本轮政策“退潮”已然开始;2020年5月以来打击资金空转、地产调控“三条红线”,以及频繁提及“防风险”、“稳杠杆”等。

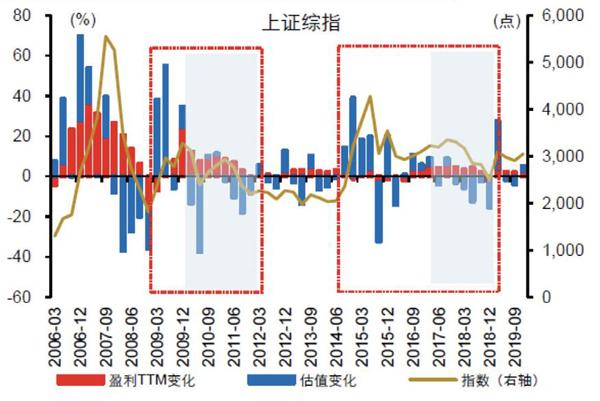

图1:2008年以来,中国经历3轮较为明显的政策从“稳增长”到“退潮”的阶段

数据来源:Wind、开源证券研究所。注:图中工业增加值、工业企业利润数据均剔除2020年1-4月份的数据;2009年及之前预算赤字率为计算数据(以财政预算赤字/当年GDP计算),之后为政府公布数据。

经济所处发展阶段不同,政策思路不同,托底退出的节奏、力度和方式等不尽相同。传统周期阶段下,“稳增长”政策力度较大、节奏较快,货币政策迅速转向全面宽松,财政赤字率大幅抬升、城投平台加杠杆等;随着经济修复,央行持续收紧“银根”、帮助经济降温,2008到2011年是典型阶段。经历前期“稳增长”,实体杠杆率的大幅抬升对经济行为、政策空间的压制逐步累积,政策重心逐步转向“调结构”。近两轮“稳增长”到“退潮”过程中,央行多使用结构性工具,例如定向降准、再贷款再贴现、MLF等。同时,财政发力方向、力度也不同于传统周期阶段;基建发力点,逐渐从传统“铁公基”等转向“水利环境、人工智能”等新型基建。

伴随政策逐渐“退潮”,经济基本面变化的特征?

伴随政策“退潮”,总量经济趋于回落;其中基建等“稳增长”相关需求率先走弱,制造业投资、消费等内生动能滞后修复。前两轮政策“退潮”过程中,基建投资均率先大幅下滑,累计增速分别从40%、20%左右降至0%附近。制造业投资、消费等经济内生动能往往会滞后一段时间修复。2010到2011年期间,制造业投资持续修复到2011年下半年、增速一度超过30%,消费增速持续上行至2010年年底、最高接近20%;2017到2018年期间,制造业投资持续修复,消费增速韧性则维持到2017年年中。但两个阶段的地产投资差异较大,2010年,政策收紧影响下地产投资趋于下行;2017和2018年,受棚改、竣工逻辑等支撑地产投资保持韧性。

外部环境的不同,会导致不同阶段出口存在差异;2010年至2011年出口增速趋于回落,而2017年至2018年出口增速持续上行。随着全球景气高位回落,2010至2011年出口增速最高约从35%降至20%附近、但绝对值仍处高位。2017年全球景气处于扩张区间、2018年“贸易摩擦”下“抢出口”等,支撑出口增速持续上行、从-10%附近升至13%左右。疫情“错位”下,“替代效应”和“需求效应”带动2020年出口表现强劲。

图2:期间,信用环境也逐渐从扩张进入收缩通道

数据来源:Wind、开源证券研究所

图3:伴随政策“退潮”,股市估值多承压

数据来源:Wind、开源证券研究所

图4:伴随政策“退潮”,债券收益率中枢先阶段性抬升,后进入下行通道

数据来源:Wind、开源证券研究所

此外,物价变化及其驱动逻辑也存在差异;2010年前后,需求驱动CPI、PPI上行,2017和2020年前后,供需影响下CPI和PPI走势分化。2010到2011年,CPI、PPI受需求影响持续上行,CPI约从2%大幅上行、一度超6%;同时,经济增速从高位下行,经济呈现典型的“类滞胀”格局。2017年前后,供给侧改革等因素驱动PPI持续、大幅上行,但是CPI仍处于较低位置。2020年前后,猪肉供给减少导致猪价上涨,带动CPI大幅抬升、一度高于5%,但需求偏弱下PPI持续处于通缩区间。

类似的政策、经济环境下,市场表现的复盘?

伴随政策“退潮”,权益市场估值多面临一定压力,但盈利有支撑的板块往往能走出结构性行情;转债市场的表现,和权益市场类似。前两轮政策“退潮”阶段,估值变化对权益市场的影响多为负贡献;期间,受盈利变化节奏等影响,股市往往先震荡后下行。2010年、2017年等时间段,企业盈利增速仍较高,估值承压下股市多震荡或上行;期间市场的结构性行情明显,例如2010年的电子、医药,及2017年的家电、钢铁等板块表现均相对较好。2011和2018年,估值和盈利拖累市场普跌。

债市来看,债券收益率中枢往往阶段性抬升,随后逐步进入下行通道;信用分层现象凸显,评级利差持续走阔。政策逐步“退潮”的过程中,债券收益率中枢,跟随总量经济先抬升后下行。其中,2009年、2010年四季度收益率震荡上行,还与通胀高企、流动性收紧等有关,2016年下半年至2017年债市受金融去杠杆下流动性收紧等影响较大。同时,政策“退潮”过程中,信用环境进入收缩通道,信用风险事件增多,例如2011年的滇公路、上海申虹及云投事件,2018年民企、尤其是上市民企违约显著增多。信用风险事件频发下,评级利差多持续走阔、信用分层现象凸显。

研究结论

2008年以来,中国经历了3轮较为明显的政策从“稳增长”到“退潮”的阶段,通常货币政策先于财政政策回归常态。历史上,经济压力較大时,财政、货币政策等托底操作逐步加码,典型时期如2008年、2014年和2020年;随着经济逐渐修复,政策逐步“退潮”,例如2009年、2016年和2020年4月等。通常货币政策先逐步回归常态,财政政策变化略有时滞,赤字率多在经济确认企稳后下降。

经济所处发展阶段不同,政策思路不同,“稳增长”到“退潮”的节奏和力度等不尽相同。传统周期下,“稳增长”政策发力时,力度较大、节奏较快,货币迅速转向全面宽松,城投平台加杠杆;随着经济修复,央行收紧“银根”、帮助经济降温。转型“攻坚”阶段大为不同,近两轮“稳增长”到“退潮”,货币政策多运用结构性工具、尤其是2020年,财政发力方向、力度等也不同于传统周期。

伴随政策“退潮”,股市估值多面临一定压力,但盈利有支撑的板块往往有结构性行情。

伴随政策“退潮”,基建等“稳增长”相关需求逐步回落,制造业投资等内生动能滞后修复,地产投资和物价等不尽相同。经验显示,过去两轮政策“退潮”过程中,总量经济趋于回落,其中基建投资率先回落,而制造业投资和消费等滞后反应;地产投资、物价走势和驱动不尽相同,2010年至2011年地产投资高位下滑、CPI大幅上行,2017年至2018年上半年地产投资韧性较强、PPI明显上行。

外部环境不同,会导致不同阶段出口存在差异;2010至2011年出口增速趋于回落,而2017至2018年出口增速持续上行。随着全球景气高位回落,2010至2011年出口增速约从35%降至20%、但仍处高位。2017年全球景气处扩张区间、2018年“贸易摩擦”下“抢出口”等,支持出口增速持续上行、从-10%附近升至13%左右。疫情“错位”下,“替代效应”和“需求效应”带动2020年出口强劲。

伴随政策“退潮”,股市估值多面临一定压力,但盈利有支撑的板块往往有结构性行情。前两轮“退潮”阶段,估值变化对股市的影响多为负贡献;期间受盈利变化节奏等影响,市场往往先震荡后下行,盈利较好的板块容易出现结构性行情。具体来看,2010股市震荡、2017年小幅上行,2011和2018年估值和盈利拖累市场普跌,但2010年电子、医药等,及2017年家电、钢铁等板块表现较好。

债券收益率中枢往往阶段性抬升,随后逐步进入下行通道;信用分层现象凸显,评级利差持续走阔。政策逐步“退潮”的过程中,债券收益率中枢,跟随总量经济先抬升后下行,其中,2009年、2010年四季度收益率震荡上行,还与通胀高企、流动性收紧等有关,2016年下半年至2017年债市受金融去杠杆下流动性收紧等影响较大。期间多出现信用风险事件,导致信用分层、中低评级利差走阔。