中国养老需跨越“三重门”

2020-12-18法人聂伟

◎ 文 《法人》特约撰稿 聂伟

2020年,世界进入21世纪第二个十年,未曾想到迎来一个极其特殊的年代。突如其来的疫情蔓延和国际局势的风云变幻,使世界各国需要应对严峻的考验。。

对于我国来说,则面临跨入中度老龄化社会的种种忧思:一方面“80后、90后”的“后浪”逐渐成长为社会中坚力量;另一方面“50后、60后”的父母一代,即将步入退休高峰。因此,特殊国情下的中国式养老困境也日渐凸显。如何跨越家庭、城市和国家三道“养老之门”,才能平稳度过“轻度—中度—深度”老龄化的历史周期,成为当前的重要挑战和命题。

家庭之门:“四二一”家庭债务如何解决

什么是中度老龄化?根据民政部公布的最新预测数据,到“十四五”期末,我国将进入“中度老龄化”社会,60岁及以上老年人口规模达到3亿人。根据联合国的划分标准,当一国60岁及以上人口比例超过10%或者65岁及以上人口比例超过7%,则认为该国进入“老龄化”社会;当这两个指标翻番(即60岁及以上人口比例超过20%或65岁及以上人口比例超过14%)的时候,则认为该国进入“老龄”社会,也可以说是“中度老龄化”社会。按照这一标准及人口预测结果,我国2000年进入“轻度老龄化”社会,2025年将进入“中度老龄化”社会。

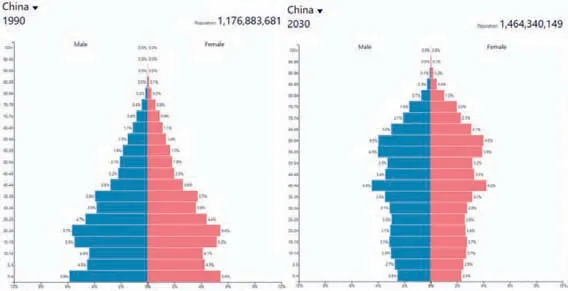

人口金字塔常被用来刻画一个社会的年龄结构,一个运转良好的社会应该具备“上尖下宽”的塔式结构。目前,日本是全球老龄化程度最高的国家,反映在人口金字塔图表上则是“头重脚轻”的不稳定状态,而中国的人口年龄结构在近30年内经历了巨变。

以下图为例,上世纪90年代,“中国人口金字塔”是“上尖下宽”的稳定态势。80年代改革开放后,随着独生子女政策逐步落实和人口数量下降,人口金字塔结构已与中等老龄化社会接近,叠加日益严重的少子化趋势,未来将在2030年前后大幅趋近日本的“上宽下尖”结构,步入重度老龄化社会。

1990年和2030年中国的人口金字塔

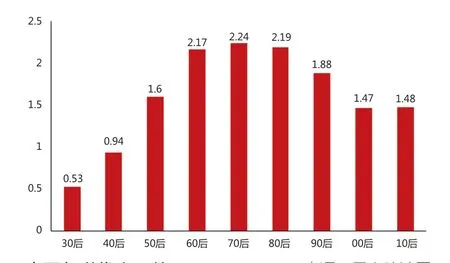

如果认为人口金字塔的分析不够形象,那么不妨从世代视角观察人口的更替——根据国家统计局数据显示,我国第一波婴儿潮人口出生于1954年至1957年,每年新增500万人左右。随着这波人口陆续步入退休期,我国养老体系面临严重冲击。仅以中国城镇职工养老体系为例,退休城镇职工在2016—2018年进入大幅增长期,每年退休人口额外净增约300万—400万人。

第一波婴儿潮后,中国步入三年困难(1959—1961年)时期,人口出生量锐减。随后,从1962年伊始,我国又迎来一波史无前例的婴儿潮高峰,各世代人口猛增至2亿以上。而经历80年代人口数量下滑之后,“00后、10后”一代稳定在1.5亿左右。从2022年开始,我国养老体系将面临的退休高峰期,其人口正是来自这波婴儿潮。

中国各世代人口数

也就是说,上述人口演变是“四二一”家庭形成的历史成因。何谓“四二一”家庭?通常所指就是一家三代人中的四个老人、一对年轻夫妇和一个孩子。

从“四二一”的家庭结构来看,“90后”独生子女一代面临帮扶四位退休老人的沉重负担。而子女在近年来飙升的高房价面前,则掏空了四位老人的“钱袋子”,且可能还背负着巨额债务。

从社会养老体系来看,目前我国城镇职工养老体系仅覆盖4亿人,城乡居民养老体系保障额度更低,大多数“50后、60后”的退休老人难以实现独立养老。如何让这一代安享晚年,终将成为独生子女一代人必须直面的人生难题。

城市之门:谁来补位“地方财政养老金”

尽管我国养老基金收支维持账面盈余,但其主要源于养老基金收入中包括巨额财政补贴收入。根据财政部决算数据显示,2018年养老基金收入含财政补贴收入12153.15亿元,2019年养老保险基金收入含财政补贴收入13199.37亿元。根据我国财政制度,养老金财政补贴主要为地方财政的支出责任。因此,各城市的老龄化状况和财政运转情况,将直接决定目前地方为主的养老金体系能否实现有序运转。以下从两个方面阐述:

日益严重的退休危机

截至目前,我国尚未披露城市层面的退休统计数据,一个具备参考价值的指标为五险一金体系中的公积金提取数据。《住房公积金2019年年度报告》披露了各城市因购建房或退休提取住房公积金的资金占比,据此可推断研判各城市的退休暨老龄化状况。

CFP

一线城市因离退休提取公积金比例

从一线城市来看,2018年上海市因退休提取公积金占比高达16.44%,而深圳市仅5.27%。一线城市中,上海市改革开放前后工商业较为发达,当时就业规模较大的中青年职工已陆续步入退休年龄。上海针对户籍人口的调查统计显示,截至2019年底,上海户籍60岁以上人口已达518.12万人,户籍人口老龄化率高达35.2%,这也与相对极高的退休公积金提取比例相互印证。与之相比,近年来年轻人口持续流入的广深两市保持着相对年轻的人口年龄结构。相应地,两市的养老金体系负担也较轻。

全国主要城市因离退休提取公积金比例

以户籍人口处于深度老龄化阶段的上海作为参照,横向比较其他城市近三年因退休提取公积金的平均比重可知:目前全国主要城市中,太原、哈尔滨、石家庄、长春、武汉、长沙、乌鲁木齐、海口等城市的退休状况较为严重。上述城市在历史上多为承担大量国企职工就业的重工业城市,到2020年前后,早期的大量国有职工已经陆续步入退休高峰期。由于上述城市产业结构多以传统重工业为主,产业结构化转型困难,近年来人口流入规模小,这进一步加剧了本已严峻的老龄化形势。

以近几年人口流入来看,深圳、厦门、广州、杭州、宁波等沿海城市随着年轻人口的持续流入,拥有着相对年轻的人口年龄结构,本地养老金体系得以实现长期有序运转。与之形成鲜明对比的是哈尔滨、长春等东北城市,本地人口持续净流出。而北方老工业城市如太原、石家庄、天津等,常住人口流入维持低位。随着近几年人才落户的政策效应逐渐弱化,长期来看此类城市仍将面临退休高峰期逼近所带来的养老金运转压力。

入不敷出的地方财政体系

从财政角度来看,2019年社保体系中仅养老保险基金的财政补贴已高达1.32万亿元,预计随着两三年后第二轮婴儿潮人群的退休高峰来临,养老金体系将承受极高的支出压力。依赖地方财力支撑的城市养老金体系,也将极度考验各城市的财政运转和保障能力。

根据2020年各大城市披露的财政半年报,目前多数城市的一般公共预算收支已经处于收不抵支的状态,哈尔滨、天津、太原、长春、重庆等市预算内收入下滑明显,而上海、深圳、杭州、苏州、南京、宁波等东部发达地区城市保有一定的预算内财政盈余,表明城市财政留有余力,尚可通过调剂预算内支出事项保障本地养老金体系运转。

综合考察主要城市的老龄化状况和地方财力可以发现,以哈尔滨、天津、长春、太原为代表的北方老工业城市正面临着退休负担沉重和地方财力不足的双重困局。由于产业转型困难,所能吸纳的新增就业人口有限,近几年中青年人口流入处于低位,这进一步加剧了本已严峻的老龄化和财政趋紧态势。预计随着几年后新一轮退休大潮的逼近,运转已经吃力的本地养老金体系将面对捉襟见肘的困难局面。

与之相比,以深圳、杭州、苏州、南京为代表的新兴产业城市具备相对年轻的人口年龄结构和留有余力的城市财政体系,持续流入的中青年人口保证这类城市具备长期活力,足以从容应对2020年开始的老龄化大潮。

国家之门:如何破题“国资输血养老金”

目前,全球有170多个国家和地区建立了不同程度的全民养老金体系。然而,随着全球老龄化程度的加深,各国养老体系陆续面临一个周期困境:退休老年人口不断增长,年轻人口后继乏力,依靠当代人间接供养上一代人的养老金体系资金缺口不断扩大,最终只能依靠财政输血维持运转。

根据今年的世界经济论坛研究报告,按70%替代率计算,2015年全球六大养老金储蓄国——美国、英国、日本、荷兰、加拿大和澳大利亚,以及中国、印度两个人口大国的合计退休储蓄缺口近70万亿美元,为同期八国GDP经济总量1.5倍;到2025年,这个数字可能以每年增长5%的速度飙升到400万亿美元。

那么,我国的养老金体系究竟运转如何呢?根据人力资源和社会保障部披露的基本养老保险收支情况,我国的养老金体系近些年收支均保持高速增长态势。

2019年开始,中央政府开始推动落实降低企业社保负担。进入2020年,受新冠肺炎疫情及企业社保缓缴减免政策影响,2020年上半年基本养老基金首次出现账面赤字2589亿元。

基本养老保险收支及结余情况

值得注意的是,这一赤字金额仅为账面亏损,养老保险基金收入中包含财政补贴收入。如果剔除财政补贴来看养老基金体系本身的独立运转,实际上早已收不抵支。根据财政部财政决算信息,2018年养老基金账面盈余7649.3亿元,基金收入中含财政补贴收入12153.15亿元,剔除财政补贴后养老保险基金实际赤字4503.85亿元。2019年养老保险基金账面盈余4885.51亿元,含财政补贴收入13199.37亿元,剔除财政补贴后实际赤字8313.86亿元。

根据上述信息可以判断:目前中国的养老基金运转已经步入依赖财政补贴输血并动用历史累计结余的下行阶段。中国社科院2018年发布《中国养老金精算报告2019—2050》指出:预计我国养老金体系考虑财政补助的“大口径”当期结余将从2028年出现赤字,将于2035年前后耗尽累计结余。

进入2020年后,突如其来的新冠肺炎疫情冲击叠加近两年的企业减负改革,今年上半年我国首现养老基金账面赤字,比原预测值提前8年。因此,这一趋势下的养老金累计结余耗尽时间也将大幅提前。

我国的养老基金还能支撑多久呢?这个问题一直颇受关注。

根据目前城镇职工养老覆盖率31%(4.35亿/14亿)粗略匡算,由于“60后”比“50后”多出约6000万人,随着这些额外净增的6000万“60后”陆续退休,我国城镇职工养老体系预计额外增加1800万退休职工。仅以2019年城镇职工人均社保支出4万元定额推算,每年需额外增加逾7200亿元保费支出。在当下我国城镇职工社保基金仅能维持当前退休体量下收支平衡甚至小幅赤字的情况下,截至2019年底,54623亿元的累积盈余在新一轮退休高峰期内仅能支撑7—8年。

通俗地理解,养老金体系是由当前的工作人口来保障退休人口。如果借鉴人口学中“抚养比”概念,可以“社保抚养比”即采取退休职工/在职职工比例来刻画养老体系的结构特征。目前,中国城镇职工养老体系的“社保抚养比”已从2009年的32.7%上升至39.2%,这意味着10个在职职工补贴抚养近4个退休职工。目前该比例还在继续攀升,极有可能突破50%关口。

城镇职工养老体系包括机关事业单位职工和企业及其他职工两大子系统。如果仅看机关事业单位职工系统,目前的“社保抚养比”已经超过50%关口,社保负担极其沉重。由于区域发展落差拉大,以及近年来人口呈现大规模跨城、跨地域流动特征,我国已陆续出现部分省份养老金体系运转困难的局面。

从“社保抚养比”角度分析,目前,东三省中黑龙江和吉林的社保抚养比超过70%,这意味着当地的养老体系内每10个工作职工需保障7个退休职工。而辽宁、内蒙古、重庆、四川、湖北的“社保抚养比”也已超过50%关口,显然仅凭地方财政支撑的本地养老金体系已难以为继,目前上述省份需要依赖国家层面的养老保险基金中央调剂制度才能保证正常运转。社保体系的全国统筹亟待推进。

11月3日,我国发布《中共中央关于制定国民经济和社会发展第十四个五年规划和二三五年远景目标的建议》提出:在中国将要步入中度老龄化社会的形势下,要实现基本养老保险全国统筹,发展多层次、多支柱养老保险体系。

截至目前,全国已有26个省份实现养老基金省级统筹,而从省级统筹转向全国统筹,仍需解决一大核心难题:随着中国老龄化程度不断加深,养老保险急需日益扩张的巨额财政补贴维持运转。这一支出责任该如何在中央财政和地方财政之间进行划分,养老保险的财政补贴该由谁来承担呢?这将是“十四五”期间我国必须着手解决的重大问题。除统筹财政资金保障基本养老运转外,发展商业养老保险、落实分职业延迟退休、做大社保基金运营收益等,将是2020年代步入中度老龄化社会的中国需要着手推动的重大战略举措。