近墨者黑:盈余管理同群效应与股价暴跌风险研究

2020-12-14刘静徐梦

刘静 徐梦

摘 要:近年来,国内外学者纷纷聚焦于同群效应对企业财务决策的影响,为探究行业中观因素对盈余管理的影响,本文以2010—2018年沪深两市A股上市公司为样本,实证检验了盈余管理同群效应的存在性、影响因素以及经济后果。研究发现:企业盈余管理行为存在明显的行业同群效应,而且这种同群效应还存在明显的非对称性;在进一步检验中发现,行业竞争程度、产权性质以及成长性均对盈余管理同群效应存在不同程度的影响,外部环境不确定性将加剧盈余管理的行业同群效应;行业中盈余管理同群效应不仅会提高本企业的股价暴跌风险,还将加剧整个行业板块的股价暴跌风险。本文从行业中观层面丰富了盈余管理影响因素的研究,揭示了盈余管理同群效应的前因后果,为监管者识别盈余管理同群效应提供了经验证据,有助于投资者理解盈余管理同群效应的放大作用。

关键词:盈余管理;同群效应;股价暴跌风险;社会互动

中图分类号:F832 文献标识码:A 文章编号:1674-2265(2020)10-0075-11

DOI:10.19647/j.cnki.37-1462/f.2020.10.012

一、引言

在传统社会学理论中,社会互动这种非市场性互动对于个体行为选择的影响主要反映在内生互动和情景互动两个方面(Manski,2000)[1]。其中,内生互动作为经济学研究的重点,主要指个体选择将受到其所参考的群体成员同期行为的影响,而其自身的选择又将反作用于所参考群体成员的决策,这种内生的社会效应亦被称为同群效应(李涛,2006)[2]。由于企业之间存在供需关系和竞争关系,其经营活动受到行业内其他企业的影响,意味着高管在决策时若仅依靠企业历史经验进行判断,将无法应对行业竞争中的同侪压力,而此时模仿同伴企业的经营策略将成为备选方案之一。但此类模仿行为的不断累积,将导致企业之间决策的趋同,企业间的关系变得更加紧密。

“近朱者赤,近墨者黑”,企业能否明辨同伴企业的决策是否值得被模仿?而盈余管理行为作为企业平滑利润的手段、高管提升个人业绩的捷径,是否会受到同群效应的影响?若盈余管理同群效应真实存在,有哪些因素会对其产生影响?同群效应的积聚又将造成何种经济后果?为探究这些问题,本文选取2010—2018年沪深两市A股上市公司作为研究对象,验证了企业盈余管理行为存在明显的行业同群效应现象,并进一步检验了行业竞争程度、产权性质以及成长性对盈余管理同群效应的影响;同时,证明了企业外部环境不确定性将加剧行业中盈余管理行为的同群效应;行业中的盈余管理同群效应不仅会加剧本企业的股价暴跌风险,还将加剧整个板块的股价暴跌风险。

本文的贡献主要为以下几个方面:首先,拓展了盈余管理影响因素的研究。盈余管理影响因素的现有研究主要集中于企业微观层面,而本文通过探究同群效应对盈余管理的影响,将盈余管理影响因素扩展至行业中观层面,具有现实意义。其次,探究了盈余管理同群效应的前因后果。文章不仅验证了盈余管理同群效应的存在性、非对称性特征及影响因素,还检验了盈余管理同群效应将造成的經济后果,丰富了关于盈余管理同群效应的现有研究。最后,补充了同行业股价暴跌风险方面的研究。现有关于股价暴跌风险的研究主要集中于信息披露(Hutton等,2009)[3]、避税行为(Kim等,2011)[4]、高管过度自信(Kim等,2016)[5]等企业内部视角,以及机构投资者持股(An等,2013)[6]、媒体关注(罗进辉等,2014)[7]、制度环境(Defond等,2015)[8]等企业外部视角,但是鲜有研究使用参照组组内平均值线性模型,将同行业企业行为视为影响本企业及行业股价暴跌风险的因素,文章的研究结论将丰富这一领域的研究。

二、理论分析与假设提出

(一)盈余管理同群效应的存在性

在现有研究中,国内外学者主要从投资决策、融资决策、并购商誉、信息披露、违规行为以及高管减持等方面,对同伴企业的经营策略与个体企业财务决策之间的关系进行研究。Foucalt和Fresard(2014)[9]认为企业的投资决策会受到同行业企业的市场估值(股价)的影响,因为这种估值会让高管了解企业未来的增长空间,从而有机会获得更多额外信息。Leary和Roberts(2014)[10]发现同行业企业在决定公司资本结构和财务政策方面扮演着重要的角色,并且那些规模较小、处于落后地位的公司对规模较大、处于领先地位的同行业企业的融资决策非常敏感;傅超等(2015)[11]对我国创业板中的并购现象进行研究后,发现同群效应是创业板高溢价并购后产生巨额商誉的主要原因。易志高等(2019)[12]研究发现企业高管的减持行为存在明显的行业同群效应现象,且清仓式减持会引发更加严重的同群效应。可见,企业财务决策中普遍存在同群效应现象,本文将从代理理论与信息不对称理论两个角度,对行业中盈余管理同群效应的存在性进行论证。

基于代理理论,由于高管的努力程度和个人能力难以被直接衡量,通常需要借助业绩水平等指标间接衡量,因此在同行业竞争中超越对手成为高管的首要目标。Kaustia和Rantala(2015)[13]研究发现经验丰富的高管通常对同行业中竞争对手的经营决策予以密切关注。当高管发现同伴企业进行盈余操纵,且本企业同期的盈利状况明显低于行业平均水平时,为防止股东认为自己不够努力或报表使用者误认为企业经营不善,将会产生较强的模仿动机。Banerjee等(1992)[14]认为,当获取关键信息的成本较高,而采取不正当行为的处罚成本较低时,高管将忽视盈余操纵行为如同饮鸩止渴,产生侥幸心理。同时,高管的个人能力与个人声誉也是促使盈余管理同群效应产生的关键因素。由于部分上市公司所聘用的管理人员能力有限、经验不足,此类管理人员将格外关注同伴企业的财务决策,当其无法分辨同伴企业财务决策的质量或决策是否有利于企业的长期发展时,将在“偷懒动机”的驱使下进行模仿。Kedia等(2015)[15]发现企业的盈余管理行为存在“传染效应”,即高管通常认为盈余管理会影响个人声誉,而不进行盈余管理,但当行业中对手企业的盈余操纵行为被其发现后,其对于这种不正当行为的罪恶感将有所降低,往往会考虑模仿对手企业,转而实施盈余管理。

基于信息不对称理论,Verrecchia(1983)[16]认为同行业中,为了追逐利润最大化,企业之间将产生激烈的竞争,而部分企业为防止其经营策略与战略计划被竞争对手模仿,将选择盈余管理以隐瞒真实经营水平。Fan和Wong(2002)[17]也发现同行业中的企业存在宁愿选择提高信息不对称程度,也不愿如实披露经营状况的现象。企业群体行为的累积不仅会为资本市场输送大量噪声,还会改变其原本面对盈余管理时明哲保身的态度。然而,当经营水平未达到投资者预期时,上市公司为了在行业竞争中博得投资者关注,可能会选择借助企业内部与外部信息传递的不对称性,利用不正当手段操纵盈余。Sheifer(2004)[18]认为企业的决策始终受到同行业群体的影响,该行业中盈余操纵的现象越常见,越有可能产生盈余管理同群效应。此外,Seo(2017)[19]发现,由于企业信息披露存在同群效应,资本市场中信息质量下降将导致其无法获取准确信息或者无法判断信息来源渠道的真实性。此时,高管将从竞争对手的决策中提取信息,未经衡量的信息与模仿行为的累积将导致消极的社会互动现象积聚形成盈余管理同群效应。基于以上分析,本文提出如下假设:

H1:上市公司盈余管理行为存在明显的行业同群效应现象,即同行业公司盈余管理行为对本公司的盈余管理行为有显著的正向影响。

(二)盈余管理同群效应的影响因素

Cukurova(2014)[20]在分析了年度股东大会前后外部董事交易的分布和绩效后发现,外部董事的信息交易通常发生在年度股东大会之后,而高管的交易则集中在会议之前,而且与高管不同,外部董事在年度股东大会期间出售公司股票时,往往不会获得正向的异常回报。这意味外部董事往往需要借助年度股东大会获取关键信息,而高管拥有更多的内幕信息渠道,有利于预判公司的未来发展。随着企业外部影响因素的累积,环境不确定性的提高将导致高管难以获取有利信息,影响其做出合理判断。申慧慧等(2012)[21]、Powell(1983)[22]认为企业外部环境不确定性升高犹如高管决策失误的挡箭牌,此时高管具有更充分的理由来根据自己的投资偏好进行决策,甚至受到“短视动机”的影响直接选择模仿同行业企业的经营决策。Lieberman和Asaba(2006)[23]认为模仿是一种在各种业务领域中常见的行为形式。虽然模仿行为经常发生,但其原因和含义可能截然不同,即企业可能会通过模仿同伴企业以避免落后于竞争对手,或者他们因为确信其他企业的行为传达了有利信息而进行模仿。

高管在考虑盈余管理时,通常需要借助企业内部与外部的信息,对未来将承担的处罚成本以及声誉受损程度与将得到的收益进行权衡。当外部环境不确定程度升高时,高管将无法准确预测环境变化对企业经营活动的影响,处于进退两难的处境。此时,当其发现同伴企业为了避免业绩亏损选择操纵盈余时,将会进行模仿(冯玲和崔静,2019)[24]。基于以上分析,本文提出如下假设:

H2:上市公司外部环境不确定性程度对盈余管理同群效应有调节作用,即环境不确定性越高,盈余管理同群效应越明显。

(三)盈余管理同群效应的经济后果

Hutton等(2009)[3]研究发现代理人通常会优先公开利好消息,通过隐匿坏消息向投资者传递企业运行良好的假象。当企业的经营状况不尽如人意时,高管的業绩考核也会受到影响,将萌生牺牲长期利益换取短期收益的念头,通过操纵盈余来粉饰业绩。随着时间的推移,在“捂盘动机”与同群效应的双重影响下,负面信息的累积将达到企业所能承担的临界值,一旦超过该临界点,负面信息的一次性释放将对股价造成巨大影响。再者,Brochet等(2018)[25]发现信息不对称现象始终存在于企业与投资者之间,投资者在获取信息时通常会把同伴企业作为模仿对象,而部分企业为了在行业竞争中处于领先位置以博得投资者的青睐,将会激进地进行盈余管理,为投资者制造假象。此时,企业的模仿行为所产生的同群效应,会在资本市场中制造大量泡沫,为投资者营造出股价稳健的幻觉,当企业受到外部冲击或不正当行为被曝光时,泡沫相继破灭,投资者竞相抛售股票的行为将提高股价暴跌风险。可见,企业受到同伴企业的影响而产生盈余管理同群效应,同行业企业在同时期进行盈余管理不仅为资本市场输送大量噪音,还会影响股价所反映的信息含量,随着各企业决策的趋同,内生互动的积聚将会波及整个行业,导致相应板块的股价暴跌风险升高。基于以上分析,本文提出如下假设:

H3a:盈余管理同群效应对本公司的股价暴跌风险有显著的正向影响。

H3b:盈余管理同群效应将导致同行业企业的暴跌崩盘风险上升。

三、研究设计

(一)样本选择与数据来源

本文选取2010—2018年沪深A股上市公司为初始样本(由于计算股票负收益偏态系数与股票收益上下波动的比率时需要用到滞后一期数据,实际使用数据为2009—2018年),对数据进行下列处理:(1)剔除金融保险类公司;(2)剔除ST类公司;(3)剔除变量计算时数据不完整的公司,最终获得11610个样本。本文中所使用的上市公司的财务数据来自国泰安数据库,借鉴Baker等(2013)[26]的研究,使用美国斯坦福大学和芝加哥大学联合发布的月度中国经济政策不确定指数(Economic Policy Uncertainty)度量经济政策不确定性①,并对所有的连续变量在1%和99%的水平上进行缩尾处理,以排除极端值的影响。

(二)变量定义

1. 盈余管理程度。本文借鉴Dechow(1995)[27]的研究,采用修正的Jones模型对样本数据进行分年度分行业②回归,并根据所估计的参数估算上市公司每年的可操纵性应计利润,并对其取绝对值得到度量盈余管理程度的变量。具体步骤如下:

4. 工具变量的选择。Manski(1993)[32]、陆蓉等(2017)[33]研究发现企业决策过程中的同时性将引起内生性问题,即同群效应的“反射效应”。因此,若对文中假设统一使用OLS模型进行检验,所得到的回归结果将存在一定偏误,所以本文在探究同伴企业盈余管理程度对本企业盈余管理程度的影响时,选取了2SLS模型来缓解这一内生性问题。本文参考刘柏和卢家锐(2019)[34]的研究选取解释变量同行业平均盈余管理程度的滞后一期作为工具变量,具体原因如下:一方面,该工具变量与解释变量同行业平均盈余管理程度具有相关性,并且在后文的回归检验中通过了弱工具变量的检验,Cragg-Donald Wald F值远大于临界值;另一方面,由于当年同行业的上市公司的盈余管理程度不会影响以前期的盈余管理程度,所以该工具变量作为“前定变量”,符合外生性的要求。

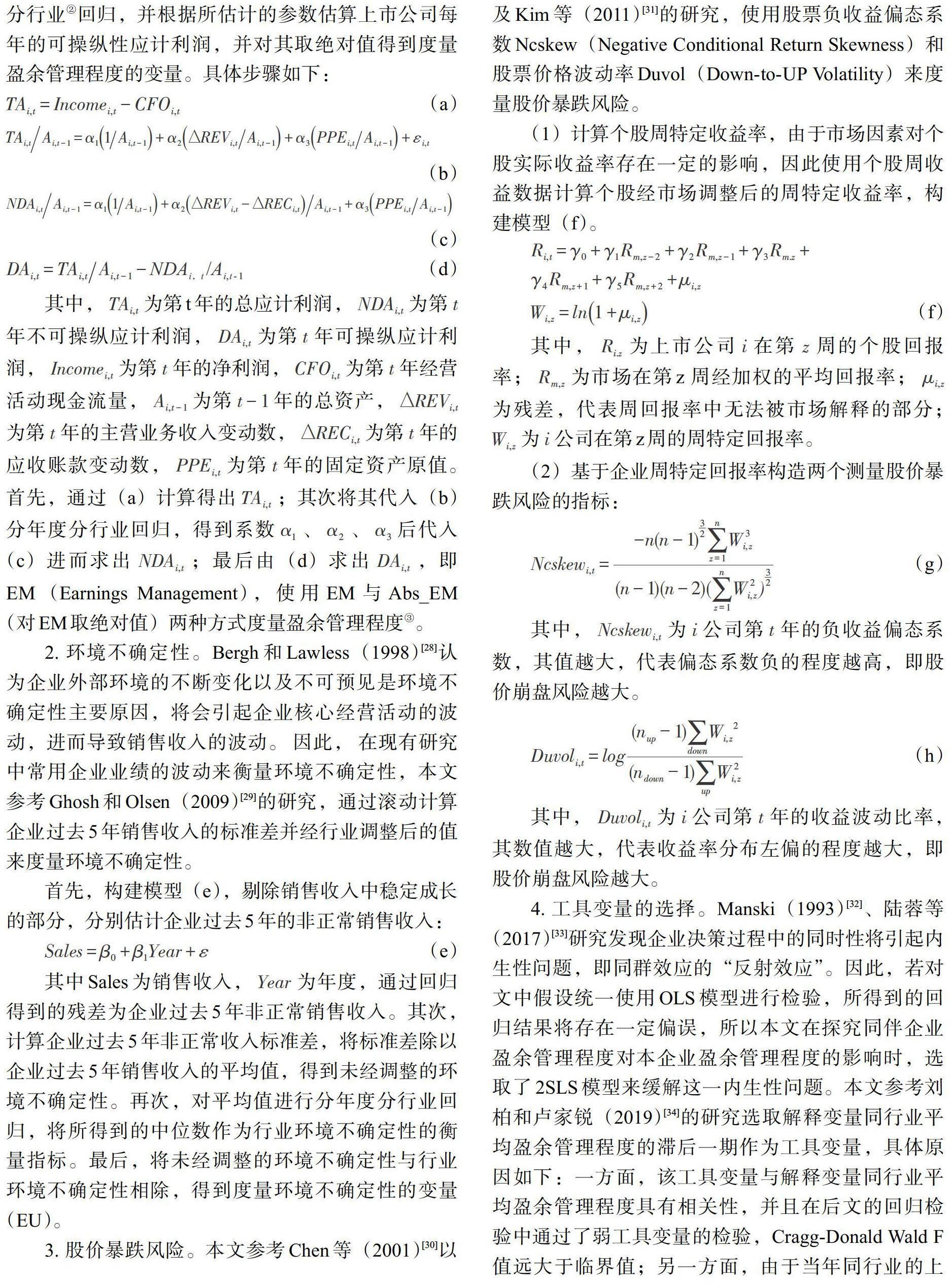

5. 控制变量。本文选取了公司规模(Size)、总资产净利率(Roa)、董事会规模(Board)、经营现金流量(Cfo)、是否亏损(Loss)、两职合一(Dual)、股票年平均周收益率(Ret)、股票年平均周收益率的标准差(Sigma)、会计师事务所规模(Big4)、经济政策不确定性(EPU)作为控制变量,同时为了防止某些不随时间变化的固定因素影响回归结果,本文还控制了年度(Year)的影响,变量定义表见表1。

(三)模型构建

首先,为了验证假设1,构建如下模型(1),其中[EMi,t]与[Abs_EMi,t]为盈余管理程度,[mEMi,t]和[mAbs_EMi,t]为同行业平均盈余管理程度。

四、回归结果分析

(一)描述性统计表分析

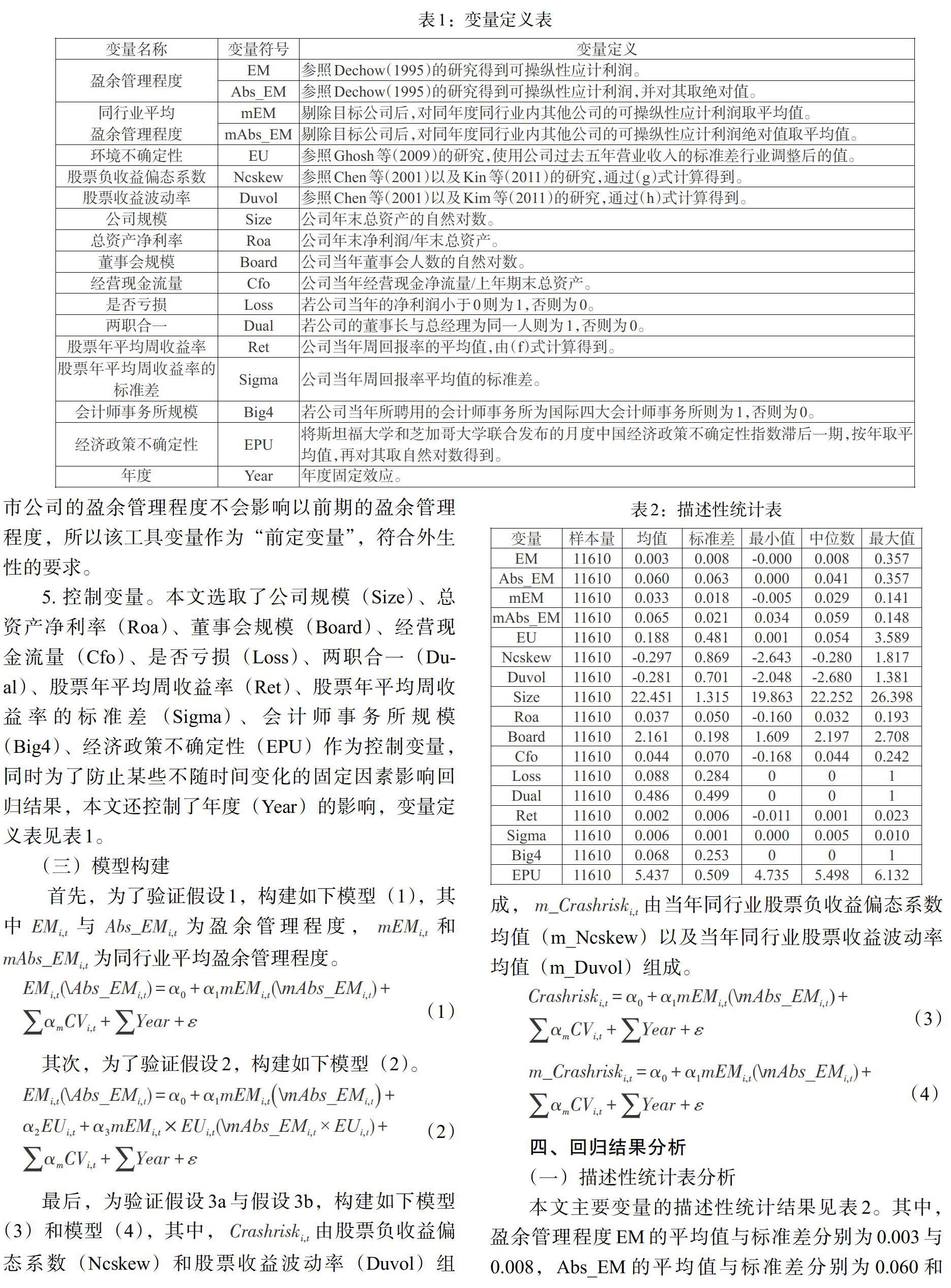

本文主要变量的描述性统计结果见表2。其中,盈余管理程度EM的平均值与标准差分别为0.003与0.008,Abs_EM的平均值與标准差分别为0.060和0.063,均在合理范围内。环境不确定性(EU)的平均值为0.188,最小值与最大值分别为0.001和3.589,表明不同上市公司之间的环境不确定性存在较大的差异。股票负收益偏态系数(Ncskew)的平均值为-0.297,股票收益波动率(Duvol)的平均值为-0.281,与现有研究中所报告的范围基本一致。在控制变量中,会计师事务所规模(Big4)的平均值为0.068,表明在样本中仅有6.8%的上市公司雇用了国际四大会计师事务所;经济政策不确定性(EPU)的平均值与中位数分别为5.437和5.498,两者基本一致,证明基本呈现正态分布。

(二)回归结果分析

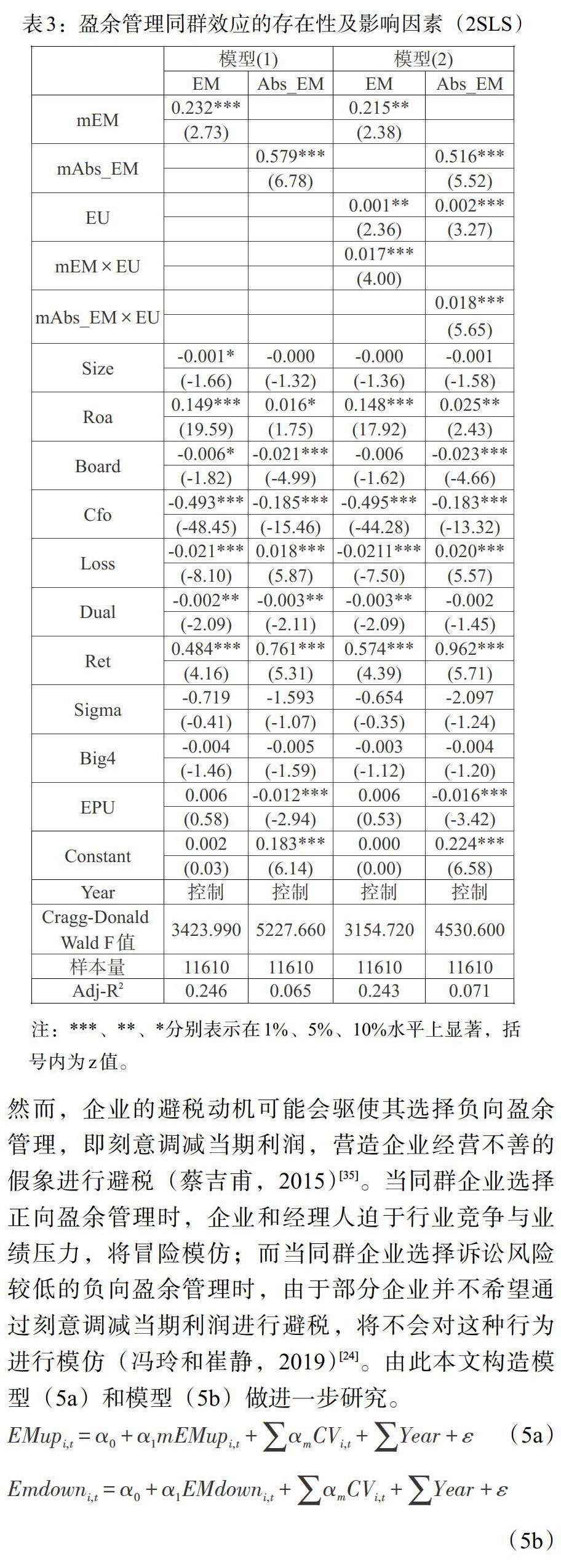

为了验证盈余管理同群效应的存在,本文构建了模型(1),回归结果见表3。可见,同行业平均盈余管理程度的回归系数分别为0.232与0.579,均在1%的水平上显著为正,表明上市公司存在盈余管理同群效应,从而验证了假设1。同时,对工具变量(滞后一期的同行业平均盈余管理程度)进行了弱工具变量检验,Cragg-Donald Wald F值明显大于临界值,证明了工具变量选择的有效性。表3中第三、四列为模型(2)的回归结果,其中交乘项[mEM×EU]与[mAbs_EM×EU]的回归系数均在1%的水平上显著为正,意味着随着环境不确定性的提高,高管出于偷懒动机将模仿同行业企业的盈余管理行为,假设2得到验证。

为了验证盈余管理同群效应对资本市场造成的影响,本文构建了模型(3)和模型(4),回归结果见表4。其中,模型(3)中Ncskew的回归系数分别为0.831与0.680,分别在5%和10%的水平上显著为正,Duvol的回归系数分别为0.755与0.619,分别在1%和5%的水平上显著为正;模型(4)中,m_Ncskew与M_Duvol的回归系数均在1%的水平上显著。这意味着同行业企业的盈余管理同群效应不仅会加剧本公司的股价暴跌风险,还将对整个行业板块的股价暴跌风险产生显著的正向影响,假设3a和假设3b得到验证。

(三)进一步检验

1. 盈余管理同群效应非对称性。企业的盈余管理行为按方向和目的不同可以分为正向盈余管理和负向盈余管理两种类型。当企业为了避免经营不善对经营业绩所造成的负面影响时,经理人为了掩盖决策失误,可能会选择正向盈余管理,即通过调高当期利润进而粉饰业绩,向股东和债权人隐瞒真相。然而,企业的避税动机可能会驱使其选择负向盈余管理,即刻意调减当期利润,营造企业经营不善的假象进行避税(蔡吉甫,2015)[35]。当同群企业选择正向盈余管理时,企业和经理人迫于行业竞争与业绩压力,将冒险模仿;而当同群企业选择诉讼风险较低的负向盈余管理时,由于部分企业并不希望通过刻意调减当期利润进行避税,将不会对这种行为进行模仿(冯玲和崔静,2019)[24]。由此本文构造模型(5a)和模型(5b)做进一步研究。

其中,因变量[EMupi,t]为[EMi,t]正向的部分,代表正向盈余管理,因变量[EMdowni,t]为[EMi,t]负向的部分,代表负向盈余管理;自变量[mEMupi,t]与[mEMdowni,t]分别为同行业平均正向与负向盈余管理程度,并将自变量[mEMupi,t]与[mEMdowni,t]分别滞后一期作为工具变量。表5中mEMup的系数为0.002,在1%水平上显著正相关,说明在同群企业进行正向盈余管理时,部分企业不顾将承担的诉讼风险和声誉损失,积极模仿。mEMdown的系数并不显著,意味着当同群企业进行负向盈余管理时,部分企业将不会模仿这种调减利润的行为,证明盈余管理同群效应存在着非对称性。

2. 盈余管理同群效应影响因素。从外部视角来看,行业中的动态竞争始终存在,但各行业中的竞争却存在一定差异,当企业处于竞争激烈的行业中,经理人的决策失误和短视都将使企业面临无法达到以前向股东和债权人承诺的业绩水平的窘境,而此时通过盈余管理以操纵利润便成为部分企业实现业绩承诺的捷径。企业间产权性质的差异将使其面对盈余管理同群效应时做出不同的反应。从内部视角来看,相对于非国有企业,国有企业虽然拥有更多的资源,但是面临更加严格的监管,更容易受到政府、社会公众以及媒体的关注,所以国有企业跟风进行盈余管理的可能性更低。成长性作为衡量企业价值与未来发展潜力的重要指标,也可能对企业的盈余管理行为产生影响。同行业中,高成长性企业具有更顽强的生命力,能够在竞争中处于领先地位。相比之下,低成长性企业具有更强的盈余管理动机,在面对同行业中的盈余管理同群效应时也更容易受到干扰。

为了进一步探究行业中盈余管理程度同群效应的影响因素,本文将从行业竞争程度的外部视角与企业属性和财务特征的内部视角进行探究。本文借鉴Gaspar等(2006)[36]研究,使用行业竞争程度,即赫芬达尔—赫希曼指数(HHI),度量企业所面临的竞争程度,并根据当年同行业中位数分为高竞争程度组与低竞争程度组;根据上市公司的产权性质分为国有企业组与非国有企业组,探寻产权性质对行业同群效应的影响;使用账面市值比度量上市公司的成长性,并根据当年同行业中位数划分为高成长性组与低成长性组,各组的回归结果见表6。其中,高竞争程度组的回归系数为0.561,在1%水平上显著正相关,与低竞争程度组的回归结果存在较大差异,意味着竞争程度高的行业中更可能存在竞争性模仿机制。在产权性质的分组检验中,国有企业组的回归系数为0.386,在5%的水平上显著为正,非国有企业组的回归系数为0.707,在1%的水平上显著为正,表明国有企业因面临较高的监管水平,经理人在决策时将着重考虑模仿行为的代价。在成长性的分组检验中,两组的回归系数显著性水平差异较大,意味着高成长性企业因具备更强的生命力,通过常规的经营活动能够达到承诺的业绩水平,不必借助盈余管理粉饰业绩,而低成长性企业面对盈余管理同群效应时更容易动摇。

(四)稳健性测试

1. 改变盈余管理程度的度量方式。陆建桥(1999)[37]认为经修正的Jones模型仍然存在一定的缺陷,即忽视了无形资产和其他长期资产对不可操控应计利润的影响。为排除这一干扰,本文借鉴陆建桥的研究,使用无形资产Jones模型计算得到IaDA,回归结果见表7。可见,回归结果与前文结论基本一致,前文的结论得到验证。

2.改变股价暴跌风险的度量方式。本文参照Jin和Myers(2009)[38]的研究,使用Crash这一虚拟变量度量股价暴跌风险。替换变量后的回归结果见表8,回归结果与前文基本一致,前文结论得到验证。

五、结论与启示

本文以2010—2018年A股上市公司为样本,探讨了上市公司盈余管理行为同群效应的存在性、影響因素以及经济后果。首先,上市公司盈余管理行为存在明显的行业同群效应,而且这种同群效应存在明显的非对称性,在进一步检验中发现国有企业不易受到盈余管理同群效应的影响,处于高竞争程度行业中的企业与成长能力较差的企业更易受到盈余管理同群效应的影响。其次,上市公司外部环境不确定性程度对盈余管理同群效应有明显的调节作用,环境不确定性的提高将加剧盈余管理同群效应。最后,盈余管理的同群效应不仅会加剧本公司的股价暴跌风险,还会导致整个行业板块股价暴跌风险上升。

本文的研究结论具有以下启示:首先,企业受盈余管理同群效应影响而产生的相互作用,将导致盈余管理的影响在行业内被放大。监管者在制定相关政策时,不仅需要考虑同行业中各企业间“传染性”所造成的间接影响,还需要格外关注企业中正向的盈余管理所造成的影响。其次,本文通过研究盈余管理同群效应的影响因素,发现行业竞争程度高、成长性较低以及非国有的企业易受到盈余管理同群效应的影响,所以监管者应该对各行业中此类企业经营决策提高关注,防患于未然。再次,当上市公司外部环境不确定性升高时,监管部门要密切关注可能波及的行业中企业及其核心高管的行为,可以借助各企业间的同群效应提高监管效率。最后,投资者应当关注投资企业的行业特征,面对行业特征鲜明的企业如从事采矿业、交通运输业、房地产业的上市公司时,不仅需要理性判断其披露的信息质量,还应当关注这些行业中企业财务决策的相互作用,以避免资本市场泡沫的破碎造成巨额投资亏损。

注:

①数据来源:http://www.policyuncertainty.com/res erch.html.

②本文使用证监会2012年的行业分类标准,将制造业以外的行业按照一级代码进行分类,由于制造业的分类较为复杂,对制造业采用二级代码进行分类。

③为了避免两种方向的盈余管理对回归结果造成影响,本文将在回归分析部分使用两种方式度量盈余管理程度,并在进一步检验中验证了盈余管理同群效应的非对称性。在后文的回归结果中,两种方式度量盈余管理程度的回归结果基本一致,证明使用绝对值度量盈余管理程度具有稳健性。因此,为了简化文章的回归结果表格,在后文的进一步分析及稳健性检验中将仅使用绝对值度量盈余管理程度。

参考文献:

[1]Manski,C. F. 2000. Economic Analysis of Social Interactions [J].Journal of Economic Perspectives,14(3).

[2]李涛.社会互动与投资选择 [J].经济研究,2006,(8).

[3]Hutton,A. P.,Marcus,A. J. Tehranian, H. 2009. Opaque Financial Reports,R2,and Crash Risk [J].Journal of Financial Economics,94(1).

[4]Kim,J.-B.,Li,Y.,Zhang,L. 2011. Corporate Tax Avoidance and Stock Price Crash Risk:Firm-Level Analysis [J].Journal of Financial Economics,100(3).

[5]Kim,J.-B.,Wang,Z.,Zhang,L. 2016. CEO Overconfidence and Stock Price Crash Risk [J].Contemporary Accounting Research,33(4).

[6]An,H.,Zhang,T. 2013. Stock Price Synchronicity,Crash Risk,and Institutional Investors [J].Journal of Corporate Finance,21.

[7]罗进辉,杜兴强.媒体报道、制度环境与股价崩盘风险 [J].会计研究,2014,(9).

[8]Defond,M. L.,Hung,M.,Li,S.,Li,Y. 2015. Does Mandatory IFRS Adoption Affect Crash Risk? [J].Accounting Review,90(1).

[9]Foucault T,Fresard L. 2014. Learning From Peers' Stock Prices and Corporate Investment [J].Journal of financial Economics,111(3).

[10]Leary M T,Roberts M R. 2014. Do Peer Firms Affect Corporate Financial Policy? [J].Journal of Finance, 69(1).

[11]傅超,杨曾,傅代国.“同伴效应”影响了企业的并购商誉吗?——基于我国创业板高溢价并购的经验证据 [J].中国软科学,2015,(11).

[12]易志高,李心丹,潘子成,茅宁.公司高管减持同伴效应与股价崩盘风险研究 [J].经济研究,2019,54(11).

[13]Kaustia M,Rantala V. 2015. Social Learning and Corporate Peer Effects [J].Journal of Financial Economics,117(3).

[14]Banerjee,A. V. 1992. A Simple Model of Herd Behavior [J].The Quarterly Journal of Economics,107(3).

[15]Kedia S,Koh K,Rajgopal S. 2015. Evidence on Contagion in Earnings Management [J].Accounting Review,90(6).

[16]Verrecchia,R.E. 1983. Discretionary Disclosure [J].Journal of Accounting and Economics,5(1).

[17]Fan J. P H,Wong T J. 2002. Corporate Ownership Structure and the Informativeness of Accounting Earnings in East Asia [J].Social ence Electronic Publishing,33(3).

[18]Shleifer,A. 2004. Does Competition Destroy Ethical Behavior?American Economic Review, 94(2).

[19]Seo H . Peer Effects in Corporate Disclosure Decisions[J]. Social ence Electronic Publishing, 2017.

[20]Cukurova S. 2014. What Do Outside Directors Learn Around Annual Meetings? Evidence from Insider Trading [J].Social Science Electronic Publishing.

[21]申慧慧,于鹏,吴联生.国有股权、环境不确定性与投资效率[J].经济研究,2012,47(7).

[22]Powell D. M W. 1983. The Iron Cage Revisited:Institutional Isomorphism and Collective Rationality in Organizational Fields [J]. American Sociological Review,48(2).

[23]Lieberman M B,Asaba S. 2006. Why Do Firms Imitate Each Other? [J].The Academy of Management Review,31(2).

[24]冯玲,崔静.我国上市公司盈余管理决策存在同群效应吗?[J].商业研究,2019,(2).

[25]Brochet F,Kolev K,Lerman A. 2018. Information Transfer and Conference Calls [J].Review of Accounting Studies,23(3).

[26]Baker S R,Nicholas B , Davis S J. 2013. Measuring Economic Policy Uncertainty [J].Social ence Electronic Publishing.

[27]Dechow,Patricia M.Richard G. Sloan and Amy P. Sweeney,and S. A. P. Sweeney. 1995. Detecting Earnings Management." Accounting Review 70.2

[28]Bergh D.D,Lawless M.W. 1998. Portfolio Restructuring and Limits to Hierarchical Governance:The Effects of Environmental Uncertainty and Diversification Strategy [J].Organization Science,9(1).

[29]Ghosh D,Olsen L. 2009. Environmental Uncertainty and Managers' Use of Discretionary Accruals [J].Accounting organizations & society,34(2).

[30]Chen,J.,Hong,H.,&Stein,J.C. 2001. Forecasting Crashes:Trading Volume,Past Returns,and Conditional Skewness in Stock Prices. Journal of Financial Economics, 61(3).

[31]Kim J B,Li Y,Zhang L. CFOs versus CEOs:Equity Incentives and Crashes [J].Journal of Financial Economics,101(3).

[32]Manski,C. F. 1993. Identification of Endogenous Social Effects:The Reflection Problem. The Review of Economic Studies,60(3).

[33]陆蓉,王策,邓鸣茂.我国上市公司资本结构“同群效应”研究 [J].经济管理,2017,39(1).

[34]刘柏,卢家锐.企业盈余管理的同伴效应研究:“序”的调节作用 [J].上海财经大学学报,2019,21(4).

[35]蔡吉甫.政治关联、盈余管理与审计师选择[J].当代财经,2015,(11).

[36]Gaspar,Miguel J,Massa M. 2006. Idiosyncratic Volatility and Product Market Competition [J].Journal of Business,79(6).

[37]陸建桥.中国亏损上市公司盈余管理实证研究[J].会计研究,1999,(9).

[38]Jin L,Myers S C. 2006. R2 around the World:New Theory and New Tests [J].Journal of Financial Economics,79(2).