高新技术企业高管对企业所得税税收优惠预期研究

2020-11-13毛银辉陆智强

毛银辉 陆智强

摘 要:税收优惠政策是我国现行主要的技术创新政策之一,其通过对我国高新技术企业的激励效应,对于进一步促进企业研发水平,提升我国科技竞争力具有十分重要的意义。自2014年以来,国家税务总局出台了9项减轻高新技术企业所得税负担的税收政策,结合国内外政治经济环境,企业高管形成了国家对高新技术企业大力扶持的预期,就企业所得税税收优惠角度而言,预期高新技术企业所得税税负会切实降低。通过运用适应预期模型,探究我国高新技术企业高管对企业所得税税收优惠的心理预期,实证结果表明我国政府对高新技术企业的税收优惠力度不及企业高管预期,仍有进一步释放税收红利的空间。

关 键 词:高新技术企业;企业所得税;税收优惠;适应预期模型

DOI:10.16315/j.stm.2020.04.014

中图分类号: F81

文献标志码: A

Research on the preferential expectation of enterprise income tax by hightech

enterprise executives:based on adaptive expectation model

MAO Yinhui, LU Zhiqiang

(Business School, Ningbo University, Ningbo 315211, China)

Abstract:Tax preferential policy is one of the main technological innovation policies in China. It is of great significance to further promote the level of R&D of enterprises and enhance the competitiveness of science and technology through its incentive effect on Chinas hightech enterprises. Since 2014, the State Administration of Taxation has promulgated nine tax policies to reduce the income tax burden of hightech enterprises. Combining with the domestic and foreign political and economic environment, the top managers of enterprises have formed the expectation that the state will give vigorous support to hightech enterprises. From the perspective of enterprise income tax preferences, the expected income tax burden of hightech enterprises is expected. It will actually decrease. By applying the adaptive expectation model, this paper explores the psychological expectations of senior executives of hightech enterprises for tax incentives. The empirical results show that the tax incentives of our government for hightech enterprises are not as strong as those of senior executives, and there is still room for further release of tax dividends.

Keywords:hightech enterprises, corporate income tax, tax preferences, adapt expectation mode

本文所稱“高新技术企业”“企业”是指国家税务总局官网中企业所得税税收法规库提及的“集成电路设计企业”“集成电路生产企业”“(国家规划布局内的重点)软件企业”“高新技术企业”“科技型中小企业”的统称;“企业所得税”特指“高新技术企业的企业所得税”;“企业高管”特指“高新技术企业高管”。“企业所得税税收优惠(政策)”“税收优惠政策”指国家税务总局官网公示的“第1年至第2年免征企业所得税”“按照25%的法定税率减半征收企业所得税”“延长高新技术企业和科技型中小企业亏损结转弥补年限”“企业委托境外进行研发活动发生的研究开发费用企业所得税前加计扣除”“高新技术企业资格期满当年,在通过重新认定前,其企业所得税暂按15%的税率预缴”“软件、集成电路企业的税收优惠资格认定等非行政许可审批取消、调整”等税收优惠政策。

随着新一轮信息及制造技术创新的集体迸发,全球高新技术产业格局步入重大调整期,世界各国越来越重视技术创新,我国也不例外。根据科技部最新统计数据显示,2017年我国研发投入(R&D)经费高达17 606.1亿元,仅次于美国位居世界第2位,其中企业R&D经费投入为13 660.2亿元,占我国全社会R&D经费投入的77.6%。这表明高新技术企业作为大众创新的主体,在提高我国创新水平与能力方面具有突出地位。但是彭羽[1]认为高新技术企业具有经营成本高、研发投入大、信息不对称、公共产品和正面效应外溢等特征,使得市场在资源配置中失灵。李子姮等[2]指出完全竞争市场并不实际存在,因此迫切需要政府引导和激励高新技术企业有序、快速发展。贾康等[3]研究指出税收优惠支出对企业技术创新的激励效应高于直接财政支出,且其执行成本较低。从理论上讲,税收政策具有高稳定性、高传导性、高时效性等特点。基于此,我国出台了多项针对高新技术企业所得税的税收优惠政策。

本文基于国家税务总局税收法规库相关公告,发现自《财政部 国家税务总局 发展改革委 工业和信息化部关于进一步鼓励集成电路产业发展企业所得税政策的通知》(财税[2015]6号,以下简称《通知》)起,截止2019年5月17日,共有9项有关高新技术企业所得税税收优惠的通知。通知所涉及税收优惠政策可分为4类:第1类,关于延长高新技术企业和科技型中小企业亏损结转弥补年限(国家税务总局[2018]45号);第2类,关于高新技术企业所得税免征或税率减半等(财税[2019]68号、财税[2018]27号、国家税务总局[2017]24号、财税[2015]6号);第3类,关于高新技术企业研究开发费用企业所得税前加计扣除(财税[2018]64号、国家税务总局[2017]12号);第4类,关于高新技术企业认定,取消、调整相关行政审批项目等(财税[2016]49号、工信部联软函[2015]273号)。相关税收优惠政策的落实既体现了政府对高新技术企业的大力扶持,也使高新技术企业高管对所得税税收优惠力度产生心理预期。但是,现有国内外文献主要集中于税收优惠政策对企业R&D的有效性或企业创新方面研究[4-7],很少有文献探讨高新技术企业高管对税收优惠政策的心理预期水平与现有政策优惠力度的差异。如前所述,政府积极制定税收优惠政策,以引导和激励高新技术企业科技创新;因此,探讨目前现行的税收优惠政策力度是否达到企业高管预期水平既有理论意义,又有现实意义。

1 理论分析

本文运用计划行为理论(theory of planned behavior,简称TPB)探究高新技术企业高管企业所得税心理预期水平与政府补助之间的关系。TPB主要在社会心理学领域用于解释和预测人类行为。在此之前,Fishbein等[8]所提出的理性行为理论(theory of reasoned action)认为个体行为产生的前提条件是行为意向的形成,而行为意向的形成则受个体的行为态度和主观规范的影响,但其忽略了个体意志力对个性行为意向形成及行為产生的影响,该理论的适用范围收到限制。对此,Ajzen[9]在理性行为理论的基础之上增加了知觉行为控制(perceived behavioral control,PBC)这一变量,并于正式提出计划行为理论。计划行为理论认为个体行为的产生受影响于个体行为意向的形成,即个体的行为意向越明显,其行为产生的可能性则越大。个体行为意向的形成则受个体行为态度、主观规范、知觉行为控制3个因素共同影响。

行为态度(attitude)是指个体对执行某种行为所产生结果的积极或消极的评价,它主要受行为信念的影响,行为信念来源于个体预期执行某种行为的结果。美国对中国“301”调查的打击面比较分散,但主要集中于机械机床、铁道车辆、医疗器械和航空航天设备等《中国制造 2025》战略的重点发展领域,高新技术企业在国外市场面临较大经营压力。李金华[10]的研究表明我国高新技术企业的创新能力并不强,一直以来持续开展研发活动的高新技术企业也不多,拥有自主知识产权的企业更是少之又少,由此决定了中国的高新技术企业长期停留在产业链和价值链的低端或中端,缺乏国际竞争力;因此,在高新技术企业面临较大竞争压力且存在税收优惠政策的情况下,企业高管必然积极寻求政府补助以减轻企业压力。牛乐泉等[11]研究指出补贴可以显著延长企业的生存时间,具有扶持弱者的倾向。高管预期企业所得税税负水平越高,越会寻求更多的政府补助,两者高度正相关。

主观规范(subjective)是决定行为意向的第2因素;主观规范的形成取决于规范性信念,即个体感知到的取决于某些人、某种制度对个体是否执行某项行为所施加的压力或约束程度。本文研究发现自《通知》公告日起(公告日为2015年2月9日,于2014年1月1日执行),2015—2019年间的9项通告清晰地表明了国家对减轻高新技术企业所得税负担的政策意图,是政府贯彻“创新引领发展,建设科技强国”方针的体现[12]。高新技术企业高管作为企业的掌舵人,必然会敏感地察觉到税收优惠这一政策趋势,预期会更容易获得政府补助。

知觉行为控制(PBC)则受控制信念的影响,控制信念指的是促进或阻碍执行某种行为的因素。高新技术企业具有经营成本高、研发投入大、信息不对称、公共产品和正面效应外溢等天然特征,需要政府通过税收、财政手段予以支持。在政府大力倡导科技强国、创新大国的背景下,企业高管预期会获得更高的政府补助。根据计划行为理论,从行动态度、主观规范和知觉行为控制3个因素分析可知,企业高管心理预期的企业所得税税负越重,会寻求更多的政府补助(当前情况下也更易获得政府补助),两者正相关。本文给出如下计量模型。

Subsidyt=α+βExpenseet+fiControli,t+μt。

(1)

其中:Subsidyt为高新技术企业第t年收到的政府补助;Expenseet为企业高管预期第t年的企业所得税费用的心理水平;Controli,t为i个控制变量组成的向量。

宏观环境中考虑“预期”往往是应用经济学家最重要和最困难的任务,在宏观经济学中更是如此。政府逐步落实高新技术企业所得税税收优惠政策,使得企业高管产生对未来税收政策走向的预期,特别是企业所得税实际税负保持较低水平的预期,进而影响其经营策略。Fama等[13]指出资本市场对预期的反应也会在高新技术企业的股价中体现;因此在模型中考虑预期是十分重要的。虽然在宏观经济领域不存在令人满意的直接计量预期的方法,但是适应预期模型提供了简单的“预期学习过程”[14]。其机制是在每一期中,将所涉及变量的当前观察值与前期所预期的值相比较,如果实际观测值较大,则将预期值向上调整;如果实际观测值小,则预期值向下调整,调整幅度是其预测误差的分数,计算如下:

Expenseet-Expenseet-1=γ(Expenset-Expenseet-1)。(0≤γ≤1)(2)

式(2)可改写成式(3)的形式:

Expenseet=γExpenset+(1-γ)Expenseet-1。

(0≤γ≤1)(3)

其中:Expenseet表示企业预期当期缴纳的所得税税额(心理预期值),Expenset是企业当期实际缴纳的所得税。式(3)表明当期所得税纳税额心理预期值一部分由当期实际缴纳的所得税决定,另一部分受上一期企业所得税纳税额预期值影响决定。γ值越大,缴纳的企业所得税实际值向预期值调整的速度越快,而企业所得税实际值反映在报表中,是享受税收优惠政策后的结果;因此,γ值越大,企业所得税税收优惠力度与高管预期越相近。自2014年以来频繁地落实有关高新技术企业所得税的优惠政策,形成了明显的政策趋势,使得高新技术企业高管做出对政策走势较为一致的预期判断,即国家将进在税收层面上加大对高新技术企业的扶持,包括完善、推进高新技术企业资格认定流程,提高研究开发费用的企业所得税前加计扣除比例,延长高新技术企业亏损结转弥补年限,降低所得税税率,减免企业所得税等措施。

考虑国内外影响因素的共同作用,本文提出如下假设:高新技术企业高管预期企业所得税税收优惠力度要高于国家已落实的税收优惠政策水平,即现阶段落实的企业所得税税收优惠力度低于企业高管的预期或需求,即γ值偏低。

由于式(1)中的Expenseet无法直接计量,可由式(3)代入,得到式(4):

Subsidyt=α+β[γExpenset+(1-γ)Expenseet-1]+

fiControli,t+μt。(4)

运用式(3)的恒等关系,同理可消去式(4)中Expenseet-1,这一过程无限重复,得到式(5):

Subsidyt=α+βγ[Expenset+(1-γ)Expenset-1+

(1-γ)2Expenset-2…]+fiControli,t+μt。(5)

式(5)是典型的分布滯后模型,对其进行科克变换,即先对方程两侧取滞后一期,再两侧同乘(1-γ),得到式(6):

(1-γ)Subsidyt-1=(1-γ)α+βγ(1-γ)×[Expenset-1+(1-γ)Expenset-2+(1-γ)2×Expenset-3…]+fi(1-γ)Controli,t-1+(1-γ)×μt-1。(6)

式(5)与式(6)相减,可消去Expenset的所有滞后项,得到式(7):

Subsidyt=αγ+(1-γ)Subsidyt-1+βγExpenset+fiD_Controli,t+fiγControli,t-1+[μt-(1-γ)μt-1]。(7)

其中,D_Controli,t为各个控制变量的一阶差分项。对式(7)进行回归,得到Subsidyt-1的系数1-γ,即可求得式(3)的系数γ,根据γ比较企业高管对企业所得税的心理预期与企业所得税的实际税负水平差异,以此判断企业高管是否需要进一步地税收优惠政策。

2 实证分析

2.1 数据来源

本文的样本数据来自于同花顺iFinD金融数据终端。首先,本文以证监会2012年版行业分类中的“信息传输、软件和信息技术服务业”和“科学研究和技术服务业”两大行业的上市公司作为“高新技术企业”。其次,本文剔除了两大行业中数据缺漏较多、ST及*ST企业,共保留了309家上市公司。本文选取2014—2018年各上市公司的相关财务报表数据,共计1 545条数据;由于回归模型中的变量涉及一阶滞后项和一阶差分项,为使面板数据保持“完全平衡”,故取滞后项及差分项后删去2014年的309条数据,最终保留1 236条数据。

2.2 变量选取

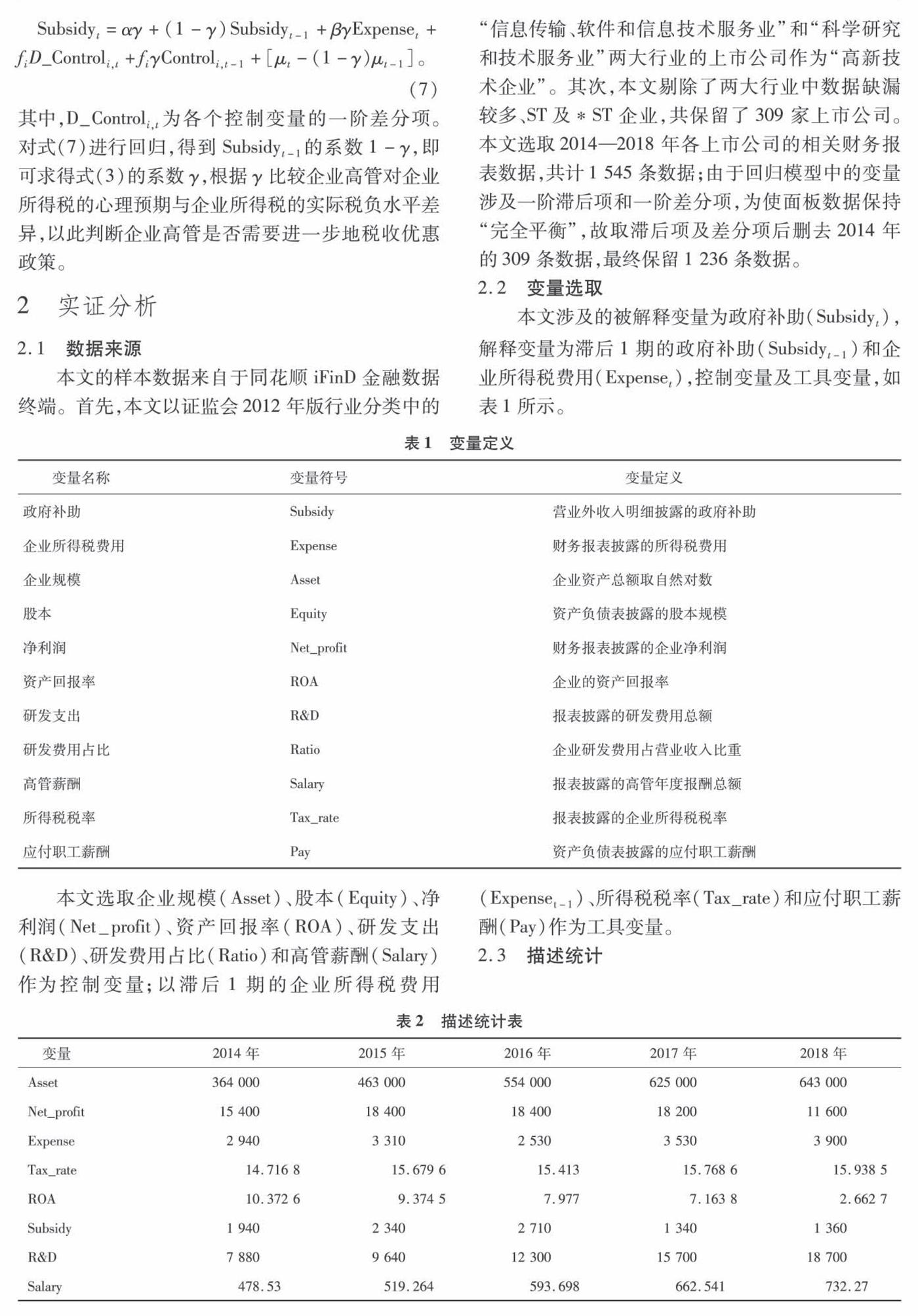

本文涉及的被解释变量为政府补助(Subsidyt),解释变量为滞后1期的政府补助(Subsidyt-1)和企业所得税费用(Expenset),控制变量及工具变量,如表1所示。

本文选取企业规模(Asset)、股本(Equity)、净利润(Net_profit)、资产回报率(ROA)、研发支出(R&D)、研发费用占比(Ratio)和高管薪酬(Salary)作为控制变量;以滞后1期的企业所得税费用(Expenset-1)、所得税税率(Tax_rate)和应付职工薪酬(Pay)作为工具变量。

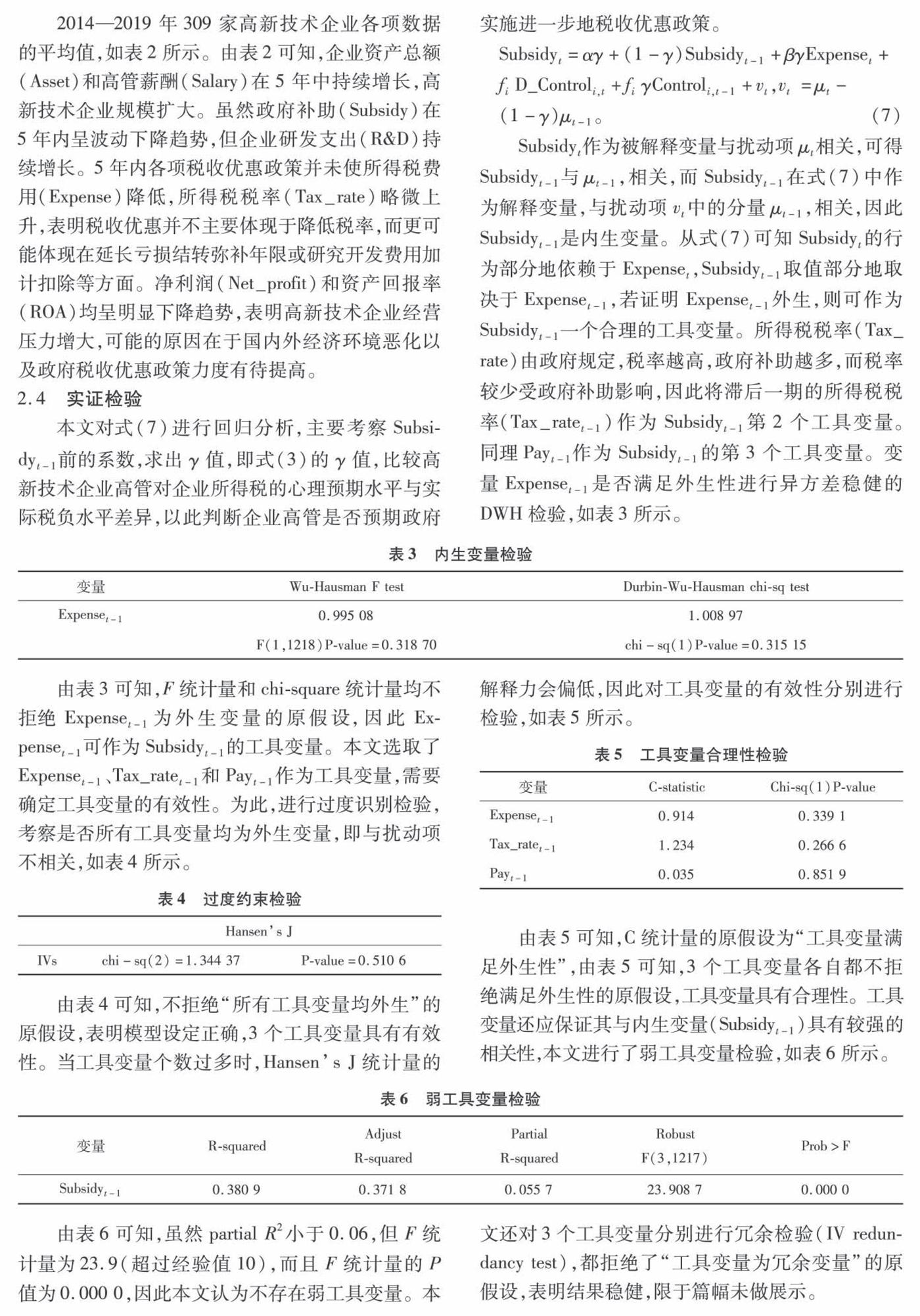

2.3 描述统计

2014—2019年309家高新技术企业各项数据的平均值,如表2所示。由表2可知,企业资产总额(Asset)和高管薪酬(Salary)在5年中持续增长,高新技术企业规模扩大。虽然政府补助(Subsidy)在5年

内呈波动下降趋势,但企业研发支出(R&D)持续增长。5年内各项税收优惠政策并未使所得税费用(Expense)降低,所得税税率(Tax_rate)略微上升,表明税收优惠并不主要体现于降低税率,而更可能体现在延长亏损结转弥补年限或研究开发费用加计扣除等方面。净利润(Net_profit)和资产回报率(ROA)均呈明显下降趋势,表明高新技术企业经营压力增大,可能的原因在于国内外经济环境恶化以及政府税收优惠政策力度有待提高。

2.4 实证检验

本文对式(7)进行回归分析,主要考察Subsidyt-1前的系数,求出γ值,即式(3)的γ值,比较高新技术企业高管对企业所得税的心理预期水平与实际税负水平差异,以此判断企业高管是否预期政府实施进一步地税收优惠政策。

Subsidyt=αγ+(1-γ)Subsidyt-1+βγExpenset+

fiD_Controli,t+fiγControli,t-1+vt,vt=μt-

(1-γ)μt-1。(7)

Subsidyt作为被解释变量与扰动项μt相关,可得Subsidyt-1与μt-1,相关,而Subsidyt-1在式(7)中作为解释变量,与扰动项vt中的分量μt-1,相关,因此Subsidyt-1是内生变量。从式(7)可知Subsidyt的行为部分地依赖于Expenset,Subsidyt-1取值部分地取决于Expenset-1,若证明Expenset-1外生,则可作为Subsidyt-1一个合理的工具变量。所得税税率(Tax_rate)由政府规定,税率越高,政府补助越多,而税率较少受政府补助影响,因此将滞后一期的所得税税率(Tax_ratet-1)作为Subsidyt-1第2个工具变量。同理Payt-1作为Subsidyt-1的第3个工具变量。变量Expenset-1是否满足外生性进行异方差稳健的DWH检验,如表3所示。

由表3可知,F统计量和chisquare统计量均不拒绝Expenset-1为外生变量的原假设,因此Expenset-1可作为Subsidyt-1的工具变量。本文选取了Expenset-1、Tax_ratet-1和Payt-1作為工具变量,需要确定工具变量的有效性。为此,进行过度识别检验,考察是否所有工具变量均为外生变量,即与扰动项不相关,如表4所示。

由表4可知,不拒绝“所有工具变量均外生”的原假设,表明模型设定正确,3个工具变量具有有效性。当工具变量个数过多时,Hansens J统计量的解释力会偏低,因此对工具变量的有效性分别进行检验,如表5所示。

由表5可知,C统计量的原假设为“工具变量满足外生性”,由表5可知,3个工具变量各自都不拒绝满足外生性的原假设,工具变量具有合理性。工具变量还应保证其与内生变量(Subsidyt-1)具有较强的相关性,本文进行了弱工具变量检验,如表6所示。

由表6可知,虽然partial R2小于0.06,但F统计量为23.9(超过经验值10),而且F统计量的P值为0.000 0,因此本文认为不存在弱工具变量。本文还对3个工具变量分别进行冗余检验(IV redundancy test),都拒绝了“工具变量为冗余变量”的原假设,表明结果稳健,限于篇幅未做展示。

工具变量Expenset-1、Tax_ratet-1和Payt-1均通过了检验,本文采用广义矩估计(GMM)对计量式(7)进行回归。采用同方差假设、异方差假设及自助法(bootstrap)的回归结果,如表7所示。

由表7可知,Subsidyt-1、Expenset与当期政府补助(Subsidyt)正相关且显著。比较3个模型可知Subsidyt-1系数维持在0.6左右,代入式(3)可得,γ=0.4。高新技术企业高管对企业所得税的心理预期只有40%由实际承担的企业所得税负担决定,意味着企业高管心理预期的所得税税负与实际税负有一定差距,政府应落实税收优惠政策以满足企业高管的心理预期。

3 结论

实证结果表明虽然自2014年以来,国家针对高新技术企业所得税税收优惠出台了多项政策,但是综合考虑国内外经济政治环境,我国经济下行压力大,生产要素价格处于高位,且我国企业存在科技创新能力欠缺问题;国际科技竞争加剧,美国对我国科技企业持续施压,高新技术企业面临巨大压力;企业所得税税收优惠力度仍不及企业高管预期。高新技术企业所得税税负水平仍有下降空间。

本文采用适应预期模型仅包含因变量一期滞后值,是动态经济模型的一种比较简单的形式,未来的研究可将因变量多期滞后值纳入模型之中,提高实证结果的准确性。本文仅从企业所得税角度考虑企业高管对税收优惠的预期水平,增值税等税种的税收优惠政策未予以考虑,尚有进一步研究空间。

参考文献:

[1] 彭羽.支持科技创新的税收政策研究[J].科学管理研究,2016(5):94.

[2] 李子姮,姚洁.税收支持科技创新:理论依据和政策完善[J].税务研究,2018(9):11.

[3] 贾康,刘薇.论支持科技创新的税收政策[J].税务研究,2015(1):16.

[4] HALL B H,REENEN J V.How effective are fiscal incentives for R&D? A new review of the evidence[J].NBER Working Papers,1999,29(4):449.

[5] ADNE C,ARVID R,MARINA R.The effects of R&D tax credits on patenting and innovations[J].Research Policy,2012,41(2):334.

[6] 周丽娟,许景婷.税收政策激励对企业研发投入的效应研究:以中小型高新技术企业为例[J].江苏经贸职业技术学院学报,2013(5):19.

[7] 赵讯.我国税收优惠政策与政府补助激励高新技术企业技术创新的效应研究[D].广州:广东外语外贸大学,2015:1.

[8] AJZEN I,FISHBEIN M.A Bayesian analysis of attribution processes[J].Psychological Bulletin,1975,82(2):261.

[9] AJZEN I.The theory of planned behavior[J].Organizational Behavior & Human Decision Processes,1991,50(2):179.

[10] 李金华.中国高新技术企业、产业集群、企业孵化器的发展及政策思考[J].经济与管理研究,2019(7):32.

[11] 牛乐泉,高璐.政府补贴是救命还是续命:对僵尸企业的成因分析[J].科技与管理,2018,20(3):86.

[12] 龚辉文.支持科技创新的税收政策研究[J].税务研究,2018(9):5.

[13] MALKIEL B G,FAMA E F. Efficient capital markets: a review of theory and empirical work[J]. Journal of Finance,1970,25(2):383.

[14] STREISSLER E,FRIEDMAN M.A theory of the consumption function[J].Econometrica,1960,28(1):162.

[编辑:厉艳飞]

收稿日期: 2019-10-08

基金项目: 浙江省自然科学基金项目(LY19G030011)

作者简介: 毛银辉(1995—),男,硕士研究生;

陆智强(1980—),男,副教授,硕士生导师.