基于投资人视角的私募股权基金选择

2020-11-10岳嘉慧

岳嘉慧

摘 要:近年来,国内私募基金市場高速发展,截至2019年末,我国已登记私募基金管理人24471家,存续备案私募基金81739只,基金管理规模13.74万亿元。但是,我国私募基金市场高速发展的同时也伴随着较大的风险,2018年以来我国私募基金爆雷现象频发,对基金投资者的利益造成了极大损害。本文从投资者的角度出发对私募基金选择与风险防范提出建议,并提出投资者三因素投资评价模型。

关键词:私募基金;投资人;投资评价模型

1 我国私募基金投资普遍存在的问题

1.1 基金发起阶段

1.1.1 私募基金登记备案相对较易

目前,我国私募基金管理人登记仅包括合法主体、不得从事冲突业务、严禁股权代持、限制关联方同业竞争、经营合规几个方面,基金管理人申请备案的门槛仍较低,较多私募基金管理人实际有大型民营企业背景,关联关系复杂,调查难度较大,基金管理人备案或可成为其违规操作而又不被投资人怀疑的屏障。

1.1.2 契约型私募基金的潜在风险

近年私募基金产品频频爆雷,其中多为契约型私募基金,将契约型私募基金与合伙型、公司型私募基金对比发现,契约型私募基金税负较低,且其所受监管相对较弱。

我国多数私募基金管理人之所以选择契约型私募基金,除与我国信托制度的发展有关以外,还与契约型投资基金投资人数上限相对更高、设立与退出较为便捷、税收相对较低有关。但是,与合伙型私募基金相比,契约型私募基金投资者对重大事项的发言权更少,而契约型私募基金的投资人数上限要求相比于合伙型和公司型私募基金更为宽松,因此契约型私募基金一旦爆雷,其影响也会相对更广。

1.2 基金运作阶段

1.2.1 存在非标债权

非标准债权是与标准债权相对应的,有个性化且难以在市场中以标准化证券的方式实施交易。债权基金通过募集民间资金,从事贷款或类似于贷款的其他债权投资业务,在某种程度上绕过了银行的信贷规模管制和银行业机构的风险资本比例管制。非标债权相对于标准化债权投资风险更高,更易发生基金投资失败的情形。

1.2.2 关联交易与自融风险

私募基金自融包括以下两种情况:第一种为私募基金管理人未按照约定用途使用募集资金,擅自将其用于其关联方的经营;第二种为合同约定的资金用途用于私募基金管理人关联方的经营。在第一种情况下,私募基金管理人募集来的资金属于非法集资。而在第二种情况下,私募基金管理人的自融行为则不违反私募基金法律法规,只要求私募基金管理人履行关联关系、关联交易披露等义务,并向投资人充分揭示风险。

2 私募基金投资人投资选择方法

2.1 管理人分析

2.1.1 基金管理人背景调查

需调查管理机构成立年限、注册资本及实缴资本、基金管理人背景、诚信信息、过往业绩等重点信息,判断基金管理人的专业性及资产实力。

2.1.2 基金管理人股权结构及关联方

自律准则将私募基金管理人关联方变更列入基金备案的重大事项,投资人需尽可能全面了解基金管理人的关联企业信息,判断是否存在关联交易。

2.1.3 基金管理人涉诉情况及诚信信息

应关注基金管理人的诚信情况及法律纠纷,如果基金管理人涉及重大法律纠纷及信用违约等事件,投资者应谨慎投资该基金管理人发起设立的基金产品。

2.2 基金产品分析

2.2.1 基金产品主要信息

包括基金产品的基金架构、基金规模、备案信息、存续期限、首次交割日及交割数额、募资进度等。

主要还是要了解基金产品的基金规模,包括私募基金的目标规模及规模上下限,基金规模应与管理人的基金管理能力相匹配。

2.2.2 费用和收益构成

应关注私募基金产品的收益和费用构成,了解基金产品收益的组成部分及基金产品需要缴纳的各项费用。应关注以下几个费用构成要素:(1)常规费用。包括认购费、管理费、托管费以及超额业绩部分提成。(2)门槛收益率。不同投资人的门槛收益率约在5%-10%之间。通常情况下,会根据股权投资基金和管理人的约定来决定是否设定门槛收益率。(3)业绩提成的比例。除收益和费用构成外,还需了解基金管理费用在投资期、退出期、延长期是否有区别,以及收益分配是按照项目分配还是按照基金整体分配,以及是否有业绩比较基准确定收益份额。

2.2.3 投资分析

应对私募基金产品的投资策略、具体投向及投资限制进行较为充分的了解。对于投资策略,应了解私募基金产品所投项目的投资区域和投资行业,判断项目投资区域的区位优势,分析所投项目是否符合该区域的区位优势以及是否在该区域具有发展前景,还需判断投资项目所在行业是否具有发展前景以及是否符合未来发展趋势。

2.2.4 利益冲突及关联交易

对涉及关联交易项目的基金产品的选择应更为谨慎,因其投资风险以及基金管理人投资的主观性可能更大。

2.2.5 相关服务机构

应关注基金代销机构、外包服务机构、托管机构是否具备相关资质、代销或托管的基金数量及类型,判断其资金安全性,避免相关服务机构与基金管理人存在利益关联。

3 投资者三因素投资评价模型

结合我国私募基金市场现存问题及投资者选择策略,构建了三因素投资评价模型,该模型由三个投资因素构成,每个因素下包含若干个子因素,共由11个子因素构成,根据不同的评价依据为各投资子因素赋予各自的权重,模型满分为100分,各子因素各项得分与其所占权重相乘之后的加权评分和计算得出总分。

合格投资者判断因素占比0%或100%,考虑到合格投资者判断是基金管理人在投资者投资之前首先应向投资者确认和明确的条件,若基金管理人向投资者说明了合格投资者标准并确认投资者符合标准的情况下才向投资者推荐基金产品,则符合中国基金业协会的基本规定,该投资因素的权重为0;若基金管理人未确认投资者是否为合格投资者,则该因素的权重上升至100%,投资者应立刻拒绝投资于该基金产品。除合格投资者判定因素外,基金管理人和基金产品两个因素各分别占比50%,这两个投资因素各分出五个投资子因素,按照各子因素的重要程度分别赋予其权重。

3.1 子因素一:合格投資者判断

若基金管理人违规让不属于合格投资者的投资人投资于其私募基金产品,那么在三因素投资评价模型中合格投资者判断这一子因素所占权重为100%,该项得分变为0,投资者不可投资于该基金管理人管理的私募基金产品。

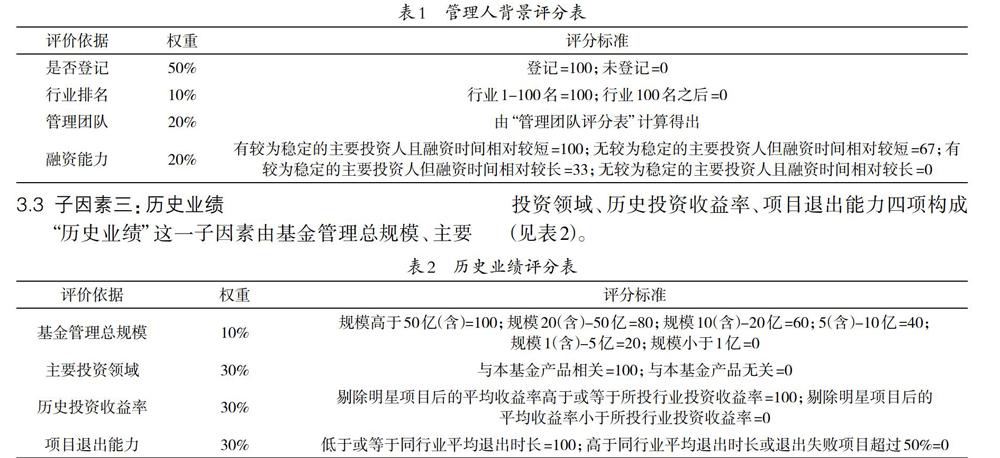

3.2 子因素二:管理人背景

模型中“管理人背景”这一子因素的评价依据包含是否登记、行业排名、管理团队、融资能力四项,“是否登记”是指基金管理人是否在中国基金业协会登记,“行业排名”是指私募基金行业的某些研究机构对基金管理人和投资业绩做出的评价和排名,“管理团队”是指私募基金管理机构的背景情况,包括基金管理机构的成立年限、企业文化、投资风格、团队风控系统、社会声誉以及核心管理层的教育背景、从业经历、投资业绩、投资偏好、社会资源,还包括团队稳定性、团队凝聚力、领导人性格能力等综合性因素(见表1)。

融资能力 20% 有较为稳定的主要投资人且融资时间相对较短=100;无较为稳定的主要投资人但融资时间相对较短=67;有较为稳定的主要投资人但融资时间相对较长=33;无较为稳定的主要投资人且融资时间相对较长=0

3.3 子因素三:历史业绩

“历史业绩”这一子因素由基金管理总规模、主要投资领域、历史投资收益率、项目退出能力四项构成(见表2)。

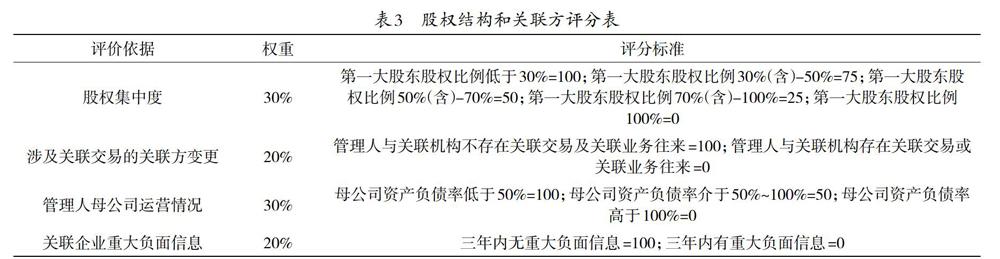

3.4 子因素四:股权结构和关联方

“股权结构和关联方”这一子因素包含股权集中度、涉及关联交易的关联方变更、管理人母公司运营情况、关联企业重大负面信息四项评价依据(见表3)。

3.5 子因素五:信用状况

“信用状况”这一子因素包含诚信信息、重大负面信息两项评价依据,可分为基金管理机构和核心管理层两部分进行评价。若基金管理机构近年存在财务状况违规操作的重大负面信息或信用违约情况,该项子因素的评分将变为0。此外,基金管理人的核心管理层尤其是实际控制人的重大负面信息和诚信状况也是评价的重要标准。若“信用状况”这一子因素的评分变为0,则这一子因素在模型中所占的权重变为100%。投资者不可投资于该基金。

3.6 子因素六:专业化经营

“专业化经营”是指基金管理人及其关联方是否从事P2P等其他资产管理业务以及竞争业务。基金业协会规定基金管理人及其关联方不得从事P2P等其他资产管理业务及竞争业务,因此,若违反此项规定,该项子因素的评分将变为0,在模型中所占权重将变为100%,投资者不可投资于该基金。若基金管理人未从事其他资产管理业务及竞争业务,则该项子因素所占比重将降至0%,不对模型的总评分产生影响。

3.7 子因素七:产品主要信息

“产品主要信息”子因素包括组织形式、基金产品规模、基金产品备案信息、产品信息披露是否完整、其他基金产品情况五项评价依据。组织形式是指私募基金产品的组织形式,包含公司型、合伙型和契约型三种,投资人可根据自身专业性和风险承受能力进行评价。

3.8 子因素八:费用和收益构成

“费用和收益构成”这一子因素包含门槛收益率、业绩比较基准、业绩提成比例三项评价依据。这三项评价依据不同的基金产品可能有也可能没有,是否设置以及具体设置多少比例合适没有严格的标准。由于这一子因素的三项评价依据因各个基金产品的不同可能有也可能没有,并且过高的收益率也意味着更高的风险,无法通过量化的模型进行评分,因此未列出评价表,投资者可根据是否存在三项评价依据,是否有利于投资者、是否优于同行以及是否能够促使基金管理人主动有效运作基金进行评分。由于这一子因素并不能直接反映私募基金产品的风险情况和运作安全性,只能间接为客户的投资成本和收益提供参考,因此笔者为这一子因素设置的权重较低。

3.9 子因素九:投资分析

“投资分析”这一子因素是指投资策略是否符合发展趋势或有区位优势以及是否有政策鼓励或限制、是否有非标债权标的、底层资产增信措施、标的竞争优势、失败项目是否对所投项目有影响。若私募基金产品所投项目符合当地发展趋势、拥有区位优势、行业发展前景广阔、项目潜在市场份额高、商业模式新颖、项目方拥有核心技术、获得政策鼓励、底层资产有可靠增信措施、有明确退出策略,则这一子因素的得分将会提高。但是,若项目设计非标债权或发展方向错误,则这一子因素的得分将变为0,这一子因素所占权重也将变为100%,投资者不可投资于该基金。

3.10 子因素十:关联交易

“关联交易”这一子因素包含关联交易、自融、利益冲突三项评价依据。由于法律允许私募基金涉及关联交易和合法自融,因此,部分私募基金产品的设立是为了为关联公司筹措资金。但是,涉及关联交易、自融、利益冲突的私募基金产品其投资客观性和资金运作的合规性可能有所欠缺。若三项评价依据中包含一项,则该子因素评分为0,若三项都不存在则该子因素评分为100。

3.11 子因素十一:相关服务机构

“相关服务机构”是指基金产品是否有托管机构以及托管机构、代销机构及外包服务机构是否具有相关资质,若基金产品有基金托管机构,则投资人的资金安全性相对较高,但若基金管理人首先将资金划入合格账户,而后再使用资金进行违规操作且结构设计较为隐秘,托管机构只能监督其首要环节,因此托管机构的监督职能也较弱,所以这一子因素在模型中所占的权重比相对较低。若基金产品有托管机构且该基金产品的外包服务机构均拥有相关资质,则该项评分为100,否则为0。

以上为投资者三因素投资评价模型内容及评分标准,本模型包含合格投资者判断、基金管理人、基金产品三因素以及由此三因素细分的合格投资者判断、管理人背景、历史业绩、股权结构和关联方、信用状况、专业化经营、产品主要信息、费用和收益构成、投资分析、关联交易、相关服务机构11个子因素,通过建立模型进行加权评分的形式,对各个因素进行分析评判,进而得出私募基金产品的总体评价,为投资者投资私募基金产品并合理预估风险提供参考。

参考文献:

[1]叶晓青.私募证券投资基金绩效评价研究——基于修正Sharpe比率[J].财会通讯,2020(08).

[2]唐若华.中国私募股权基金业绩指标实证研究[D].成都:西南财经大学,2019.