关键审计事项准则实施能提高分析师预测准确性吗?

2020-10-20刘圻牛艺琳张呈

刘圻 牛艺琳 张呈

内容提要:我国于2016年12月批准印发了《在审计报告中沟通关键审计事项》准则,主要初衷是促使审计师披露更多公司个性化信息和审计过程信息,试图同时解决审计报告信息含量不足和财务报告信息过载带给使用者的困扰。为了反映实施该准则的效果,本文以中国2015-2017年沪深A股上市公司為样本,实证检验关键审计事项准则实施与分析师预测准确性的关系,并分别检验盈余管理和盈余透明度对两者关系的调节作用。研究发现,关键审计事项准则实施使得分析师预测准确性显著提高,上述关系在盈余管理程度高、盈余透明度低的公司更加明显;关键审计事项文本可读性越高的公司以及披露越多收入确认事项和资产减值事项的公司,分析师的预测准确性越高。

关键词:审计报告;关键审计事项;分析师预测准确性;文本可读性

中图分类号:F239.0 文献标识码:A 文章编号:1001-148X(2020)04-0121-11

为了增加审计报告的信息含量,与国际审计准则以及其他发达国家审计准则改革趋同,我国于2016年12月批准印发了12项注册会计师审计准则,其中最重要的变化是新增的《在审计报告中沟通关键审计事项》准则,其主要初衷是促使审计师披露更多公司个性化信息和审计过程信息,试图解决审计报告信息含量不足和财务报告信息过载带给使用者的困扰。本文以试点执行该准则的A+H股公司为研究对象,试图从分析师预测准确性(公司层面)的角度分析关键审计事项准则的实施效果。

一、理论评述与研究假说的提出

(一)分析师预测准确性的影响因素研究

作为资本市场专业的信息收集者和解读者,分析师向市场提供的预测信息,能够增加企业在市场上的公共信息含量,提高企业信息透明度,其预测行为所体现的特征具有信息含量[1]。但是,由于分析师预测是根据能收集到的现有信息,提前对企业未来收益状况所做的估计受到内外部多重因素的影响和干扰,导致分析师预测不可避免地会出现误差,亦即与公司实际盈余的偏离。较高水平的预测准确性表明分析师对公共信息和私有信息挖掘和利用程度的提高,以及资本市场信息效率和资源配置效率的增强。

关键审计事项准则制定者的出发点是期望关键审计事项准则的实施,能给资本市场提供有效的增量信息。首先,关键审计事项准则的实施可以有助于分析师基于自身有限的注意力来关注年报中重要的公司个性化信息,使其信息目标更加明确。其次,在本次审计准则改革前,审计报告在格式和内容上存在着较为严重的同质化问题[2],很难作为分析师进行预测的依据。关键审计事项准则的实施直接把审计师部分私有信息转变为公共信息,降低了分析师收集和解读信息的成本,也增加了分析师进行预测的信息来源,说明关键审计事项段披露的内容包含有公司个性化信息。再次,说明关键审计事项段披露的内容包含有公司个性化信息的理由是:如果公司相关事项由管理层披露,可能会被质疑,但由作为独立第三方的审计师来披露会产生可信来源效应,为使用者所信任。最后,关键审计事项的披露包含内容涉及公司年报中的重大特别风险、重大不确定性及重大交易或事项,且内容较为细化,这为分析师预测提供了比较丰富的素材。综上所述,关键审计事项准则实施可以提高审计报告的信息含量,帮助分析师进一步挖掘和解读公司个性化信息,进而增进资本市场的信息效率和资本配置效率。

当然可能存在以下几种情况,导致关键审计事项准则的实施效果不尽如人意。(1)审计师出于对独立性或者法律责任等情况的考虑,致使关键审计事项的内容可能出现“样板化”问题,重复其他公司已披露的关键审计事项类型和内容,削弱个性化信息的披露力度,从而导致提高分析师预测准确性的程度有限,并且在笔者手工整理关键审计事项信息时已初步发现确实存在这一问题。(2)审计师虽然确实能够识别公司年报中的重大特别风险、重大不确定性及重大交易或事项,并酌情确定关键审计事项,但由于存在其他信息披露制度及审计报告披露的滞后性,使用者在获取关键审计事项前可能已通过其他信息渠道知悉了关键审计事项段中的情形,从而导致审计报告提高的信息增量有限,进而对分析师预测准确性的影响极为有限。因此,关键审计事项准则实施及披露的关键审计事项,与分析师预测准确性之间的关系需要通过实证来检验。

Byard和Shaw(2003)[3]发现公司信息披露质量与分析师盈余预测质量成正比,信息披露质量越高的公司,公共信息和私有信息的精确度也越高,分析师盈余预测的准确性也越高。Bhat等(2006)[4]发现公司治理透明度与分析师预测准确性正相关,当法律强制执行力度不足时,公司治理透明度能够显著增加分析师预测的准确性。李馨子等(2015)[5]研究表明管理层业绩预告能够为分析师提高预测质量提供显著帮助。徐向艺等(2017)[6]发现公司的透明度对财务分析师跟踪数量能够产生显著为正的影响,并且盈余预测偏差也明显较低。张正勇等(2017)[7]发现企业社会责任报告披露质量与分析师盈余预测准确度之间存在显著的正向关系,这种关系在财务透明度低的公司中更为明显。

(二)关键审计事项准则实施的经济后果研究

Khler等(2016)[8]的研究发现准则实施对非专业投资者无显著影响,但会显著影响专业投资者。英国资本市场的证据表明关键审计事项准则实施及关键审计事项,对重大风险领域披露的详细程度与异常交易量显著正相关[9]。冉明东等(2017)[10]认为关键审计事项能够弥合审计信息差距,实现了制定者的初衷,但也存在着信息披露线条粗略、内容“模板化”等问题。王艳艳等(2018)[11]发现准则实施会显著增加公司的累计超额收益率,且这种显著影响在“四大”审计等的公司中更明显。鄢翔等(2018)[12]发现准则实施后,A股公司与A+H股公司共享审计师的外溢效应能显著提高审计质量,且这种效应在民企、公司注册地的制度环境较差等的公司中更明显。李延喜等(2019)[13]发现关键审计事项准则实施及关键审计事项披露数目的增加,能够显著降低应计盈余管理水平。

由于关键审计事项关注的主要是公司特别风险领域、重大审计判断领域和重大交易或事项领域,可以通过向投资者披露其之前可能未充分关注的风险信息的方式,提高投资者对公司的风险感知偏差[14]。对于关注力有限的投资者来说,相较于信息量浩大的财务报告,在某种程度上起强调作用的关键审计事项更能提示投資者重点关注公司的重大不确定性[15]。除此之外,部分学者指出关键审计事项披露可能降低对财务报告信息的信赖度,放弃对公司的投资[16]等。综上,对审计师是否能给投资者提供决策有用的信息,目前学术界尚不能给出统一的答案。

(三)关键审计事项准则实施对分析师预测准确性的影响

1.关键审计事项准则实施可能的积极影响。关键审计事项准则制定者的出发点是期望关键审计事项准则的实施,能给资本市场提供有效的增量信息。首先,关键审计事项的披露有助于分析师基于自身有限的注意力来关注年报中重要的公司个性化信息,使其信息目标更加明确。其次,在本次审计准则改革前,审计报告的格式和内容上存在着较为严重的同质化问题[2],很难作为分析师进行预测的依据。关键审计事项准则的实施直接把部分私有信息转变为公共信息,降低了分析师收集和解读信息的成本,也增加了分析师进行预测的信息来源,说明关键审计事项段披露的内容包含有公司个性化信息。再次,说明关键审计事项段披露的内容包含有公司个性化的信息,如果公司相关事项由管理层披露可能会被质疑,但由作为独立审计师来披露会产生可信来源效应,为使用者所信任[17]。最后,关键审计事项的披露包含内容涉及公司年报中的重大特别风险、重大不确定性及重大交易或事项,且较为细化,这为分析师预测提供了比较丰富的素材。综上所述,关键审计事项准则实施可以提高审计报告的信息含量,帮助分析师进一步挖掘和解读公司个性化信息,进而增进市场的信息效率和资本配置效率。

2.关键审计事项准则实施可能的消极影响。虽然关键审计事项准则实施可能有上述积极影响,但是也可能会因为存在以下几种情况,导致关键审计事项准则的实施效果受限。(1)审计师出于对独立性或者法律责任等情况的考虑[18],致使关键审计事项的内容可能出现“样板化”问题,重复其他公司已披露的关键审计事项类型和内容,可能会造成公司之间的关键审计事项文本可读性差异不大,削弱个性化信息的披露力度。(2)虽然审计师确实能够识别公司年报中的重大特别风险、重大不确定性及重大交易或事项,并酌情确定关键审计事项,但由于存在其他信息披露制度及审计报告披露的滞后性,在获取关键审计事项前,使用者可能已通过其他信息渠道知悉了关键审计事项段中的情形[19],导致审计报告提高的信息增量有限,进而对分析师预测准确性的影响极为有限。

基于以上分析,提出如下假设:

假设H1:限定其他条件,关键审计事项准则实施之后,分析师预测准确性不会发生显著变化。

假设H2:限定其他条件,披露的关键审计事项文本可读性的高低不会引起分析师预测准确性发生显著变化。

假设H3:限定其他条件,披露的关键审计事项类型不会引起分析师预测准确性发生显著变化。

二、研究设计的提出

(一)实证模型与变量定义

其中MEPSit表示第i家公司第t年中所有分析师最后一次盈余预测的均值,AEPSit表示第i家公司第t年的实际每股收益(EPS)。市场信息、行业信息和公司信息披露越充分、真实和相关,分析师对这些信息解读的越充分,预测偏差Ferrorit就越小,反过来就表示分析师盈余预测越准确。

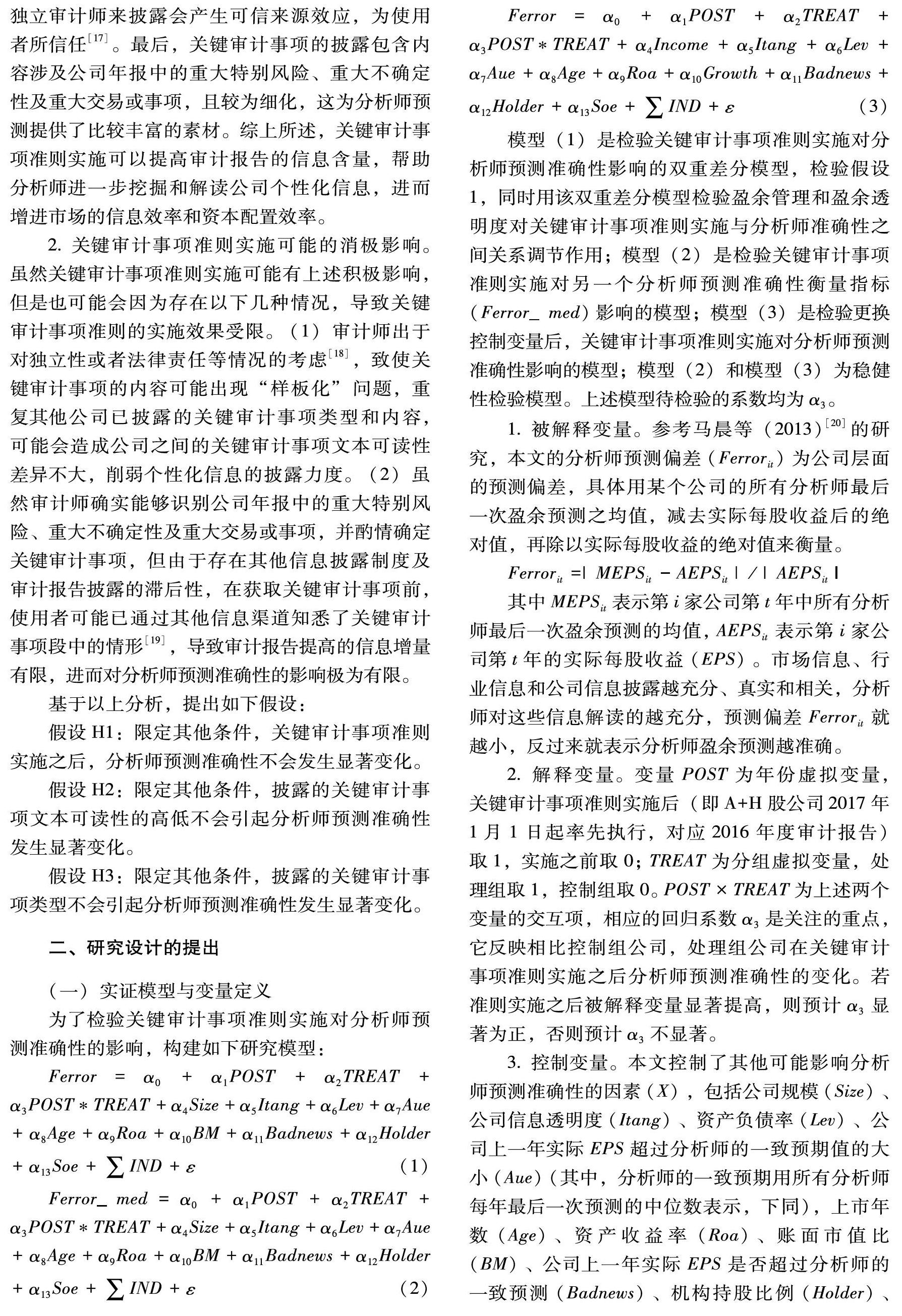

为了检验关键审计事项准则实施对分析师预测准确性的影响,构建如下研究模型:

Ferror=α0+α1POST+α2TREAT+α3POST*TREAT+α4Size+α5Itang+α6Lev+α7Aue+α8Age+α9Roa+α10BM+α11Badnews+α12Holder+α13Soe+∑IND+ε(1)

Ferror_med=α0+α1POST+α2TREAT+α3POST*TREAT+α4Size+α5Itang+α6Lev+α7Aue+α8Age+α9Roa+α10BM+α11Badnews+α12Holder+α13Soe+∑IND+ε(2)

Ferror=α0+α1POST+α2TREAT+α3POST*TREAT+α4Income+α5Itang+α6Lev+α7Aue+α8Age+α9Roa+α10Growth+α11Badnews+α12Holder+α13Soe+∑IND+ε(3)

模型(1)是检验关键审计事项准则实施对分析师预测准确性影响的双重差分模型,检验假设1,同时用该双重差分模型检验盈余管理和盈余透明度对关键审计事项准则实施与分析师准确性之间关系调节作用;模型(2)是检验关键审计事项准则实施对另一个分析师预测准确性衡量指标(Ferror_med)影响的模型;模型(3)是检验更换控制变量后,关键审计事项准则实施对分析师预测准确性影响的模型;模型(2)和模型(3)为稳健性检验模型。上述模型待检验的系数均为α3。

1.被解释变量。参考马晨等(2013)[20]的研究,本文的分析师预测偏差(Ferrorit)为公司层面的预测偏差,具体用某个公司的所有分析师最后一次盈余预测之均值,减去实际每股收益后的绝对值,再除以实际每股收益的绝对值来衡量。

Ferrorit=|MEPSit-AEPSit|/|AEPSit|

2.解释变量。变量POST为年份虚拟变量,关键审计事项准则实施后(即A+H股公司2017年1月1日起率先执行,对应2016年度审计报告)取1,实施之前取0;TREAT为分组虚拟变量,处理组取1,控制组取0。POST×TREAT为上述两个变量的交互项,相应的回归系数α3是关注的重点,它反映相比控制组公司,处理组公司在关键审计事项准则实施之后分析师预测准确性的变化。若准则实施之后被解释变量显著提高,则预计α3显著为正,否则预计α3不显著。

3.控制变量。本文控制了其他可能影响分析师预测准确性的因素(X),包括公司规模(Size)、公司信息透明度(Itang)、资产负债率(Lev)、公司上一年实际EPS超过分析师的一致预期值的大小(Aue)(其中,分析师的一致预期用所有分析师每年最后一次预测的中位数表示,下同),上市年数(Age)、资产收益率(Roa)、账面市值比(BM)、公司上一年实际EPS是否超过分析师的一致预测(Badnews)、机构持股比例(Holder)、公司是否为国企(Soe)。

(二)样本选择与数据来源

本文选取2015-2016财年作为研究区间(注:对应的分析师跟踪数据均滞后一期),以全部A股上市公司作为初始研究样本,并按照以下原则对数据进行筛选和剔除:(1)由于同一分析师或团队在同一年度内对同一家上市公司发布了不止一份研究报告的,本文保留最后一份研究报告的数据[1];(2)剔除金融行业样本和ST类上市公司;(3)将率先试点执行关键审计事项准则的A+H股上市公司作为处理组,选择模型(1)所有控制变量作为匹配变量,按照1:3的近邻匹配原则,从其他A股公司(暂未执行)中匹配对照组样本。剔除未成功匹配的样本后最终得到处理组样本97个,对照组样本176个,共273个“公司-年度”样本。对所有连续变量在1%-99%分位上进行缩尾处理,消除异常值对回归结果的影响。本文相关财务数据来自于国泰安(CSMAR)数据库,盈余透明度的数据和关键审计事项的数据由笔者分别根据DIB(迪博)内部控制与风险管理数据库(内部控制缺陷库)和巨潮资讯网(上市公司年度财务报告)手工整理得到。

三、实证结果与分析

(一)描述性统计

表2报告了描述性统计结果,分析师预测误差(Ferror)的均值为0.516,中位数为0.162。公司规模(Size)的均值为24.694,标准差为1.121,表明不同样本公司的规模存在较大差异。公司信息透明度(Itang)的均值为0.065,表明样本公司平均信息透明度为6.5%。资产负债率(Lev)的均值为0.573,表明平均负债水平为57.3%。公司上一年实际EPS与分析师预测结果比较(Aue)的均值为-0.139,表明分析师预测普遍存在着乐观现象。总资产收益率(Roa)的均值为0.052,表明样本公司的总资产收益率平均值为5.2%,拥有一定的盈利能力。账面市值比(BM)的均值为1.813,标准差为1.250,表明不同公司的资产账面价值与市值之比差异较大。公司上一年实际EPS是否超过分析师的一致预期值(Badnews)的均值为0.711,证实分析师预测普遍存在着乐观现象。机构持股比例(Holder)的均值为5.434,标准差为4.263,表明不同样本公司被机构持股的比例差异较大。产权性质(Soe)的均值为0.755,表明样本公司中国有企业占全样本的比例约为75.5%。此外,样本倾向得分匹配效果较好,表现为处理组与控制组公司各控制变量的均值差异均不显著。

(二)关键审计事项准则实施与分析师预测准确性的回归结果

表3报告了PSM-DID检验模型的回归结果。第(1)列模型一和第(2)列模型一的回归结果显示无论是否加入控制变量,交互项POST×TREAT的回归系数均在5%水平上显著为负,表明处理组公司在关键审计事项准则实施后,其分析师预测准确性显著提高了。从表3第(3)列控制变量的回归结果来看,资产负债率(Lev)的回归系数显著为正,说明公司资产负债率越高,分析师预测越不准确。账面市值比(BM)的回归系数显著为正,说明公司账面市值比越高,即公司账面价值和市值差异越大,分析师预测误差越大。

(三)进一步分析

1.盈余管理、关键审计事项准则实施与分析师预测准确性的影响。关键审计事项准则实施很有可能对审计师行为产生积极影响,促使审计师提高其审计质量,进而抑制公司的盈余管理行为。作为关键审计事项准则实施的重点,披露关键审计事项提供了审计师更多有关审计过程、审计师职业判断等私有信息,能够解决改革前的审计报告存在的诸多问题,使这些私有信息转变为公共信息,从而降低信息差距,提高资本市场信息效率。而且对审计师而言,原本只会呈现在审计工作底稿里的内容,被纳入审计报告公开披露并接受市场检验,导致其法律责任增加,那么审计师的执业过程可能会更加谨慎。因此当产生针对财务问题产生意见分歧时,审计师会保持较高的独立性,保证审计质量不受损害。

本文借鉴Ball and Shivakumar(2006)提出的计算应计利润的模型计算DA,盈余管理水平用DA绝对值(ABSDA)来衡量,其数值越大,表示盈余管理水平越高。表4第(1)、(2)列分组检验了不同的盈余管理水平对关键审计事项披露与分析师预测准确性的调节作用。第(1)列回归结果显示交互项POST×TREAT的回归系数显著为负;第(2)列回归结果显示交互项POST×TREAT的回归系数为正,但在统计上不显著。上述回归结果意味着相比于盈余管理水平低的公司,关键审计事项披露对分析师预测准确性的提升作用在盈余管理水平高的公司更为明显,这表明在一定程度上,公司不同的盈余管理水平亦可部分解释关键审计事项披露为什么会带来分析师预测准确性的提升。因为关键审计事项准则的实施使分析师通过收集信息的成本下降、质量更高(公共信息获取成本等于或接近于0),在这种情况下,分析师对盈余管理水平低的公司進行盈余预测的准确性提升空间可能不大,故分析师对盈余管理水平高的公司进行盈余预测的准确性可能大幅攀升。

2.盈余透明度、关键审计事项准则实施对分析师预测准确性的影响。关键审计事项披露了更多公司和审计师的私有信息,使得公司盈余信息和审计过程信息更加透明,进而降低投资者和分析师搜集私有信息的成本,在这种情况下,对于盈余透明度高的公司,投资者无需费时费力就能够自己对未来盈利状况进行解读和预测,且预测准确性也可能不低,分析师对这类公司进行盈余预测的准确性提升空间可能也不大,故分析师对盈余透明度低的公司进行盈余预测的准确性可能大幅攀升,因为这类公司在“低起点”的自身信息环境和“高要求”的关键审计事项披露规定的双重作用下,分析师的预测准确提升空间更大。我们检验了盈余透明度是否会调节关键审计事项披露对分析师预测准确性的影响。

本文借鉴王木之等(2019)[17],定义公司前三年没有发生财务重述(NRS)来代理盈余透明度高,取值为1,否则取0。表4第(3)、(4)分组检验了不同的盈余透明度对关键审计事项披露与分析师预测准确性的调节作用。其中,第(3)列回归结果显示交互项POST×TREAT的回归系数为负,但统计上不显著;第(4)列回归结果显示交互项POST×TREAT的回归系数显著为负。上述回归结果意味着相比于盈余透明度高的公司,关键审计事项披露对分析师预测准确性的提升作用在盈余透明度低的公司更为明显,表明在一定程度上,公司不同的盈余透明度可部分解释准则实施带来的分析师准确性提高的原因,与盈余管理起调节作用的原因类似,在这里就不再赘述。

3.关键审计事项文本特征与分析师预测准确性的回归结果。本文探讨关键审计事项文本特征对分析师预测准确性的影响,是利用2016-2017年年报披露关键审计事项的样本公司数据(2017年试点实施数据与2018年全面实施数据),构建模型(4)、(5)、(6)检验关键审计事项文本特征对分析师预测准确性的影响,检验假设2。

Ferror=β0+β1Fog+β2Size+β3Itang+β4Lev+β5Aue+β6Age+β7Roa+β8BM+β9Badnews+β10Holder+β11Soe+∑IND+∑Year+ε(4)

Ferror=β0+β1ComWord+β2Size+β3Itang+β4Lev+β5Aue+β6Age+β7Roa+β8BM+β9Badnews+β10Holder+β11Soe+∑IND+∑Year+ε(5)

Ferror=β0+β1ComVoc+β2Size+β3Itang+β4Lev+β5Aue+β6Age+β7Roa+β8BM+β9Badnews+β10Holder+β11Soe+∑IND+∑Year+ε(6)

其中上述模型待检验的回归系数均为β1,反映上述关键审计事项文本特征对分析师预测准确性的影响。参考已有研究成果,本文定义变量关键审计事项的数目(KAM)为每年每个上市公司审计报告中披露的关键审计事项个数,定义关键审计事项文本篇幅(Length)为每年每个上市公司审计报告中披露的所有关键审计事项的汉字数,定义文本可读性的其中一个指标为文本的迷雾指数(Fog Index)(以下简称Fog)①[11]。定义句均字数(PC_ChiWord)与句均词数(PC_Voc)分别为关键审计事项段的汉字数和词语数除以句尾标点符号的总和,均用来衡量文本复杂性。定义常用词词数(ComVoc)表示关键审计事项段描述的词语中,《现代汉语语料库词频表》所包含的词数,衡量文本的可理解性[21]。文本复杂性和可理解性是作为文本可读性的另外一个表现形式,亦即文本复杂性越低或文本可理解性越高,其可读性越高。

表5报告了关键审计事项文本特征对分析师预测准确性的影响。模型四的回归结果显示了迷雾指数(Fog)对分析师预测准确性的影响,迷雾指数(Fog)的回归系数在5%水平上显著为正;模型五的回归结果显示了常用字字数(ComWord)对分析师预测准确性的影响,常用字字数(ComWord)的回归系数在10%水平上显著为负;模型六的回归结果显示了常用词词数(ComVoc)对分析师预测准确性的影响,常用词词数(ComVoc)的回归系数在10%水平上显著为负。除此之外,关键审计事项数目(KAM)与关键审计事项文本篇幅(Length)的回归系数为负,但不显著;关键审计事项句均字数(PC_ChiWord)与句均词数(PC_Voc)的回归系数为正,但不显著,故均未在表5中进行列示。

综上所述,这些结果意味着关键审计事项文本可读性越强的上市公司,其分析师预测准确性越高。原因可能在于关键审计事项的可理解性更高,那么使用者(分析师)的阅读和理解的时间可以缩短、成本降低,并且对信息的理解和吸收更为充分,进而影响其预测准确性。

4.关键审计事项类型与分析师预测准确性的回归结果。根据对关键审计事项披露现状的手工整理统计结果,显示自2016年关键审计事项准则实施试点到2017年全面实施,我国上市公司共披露关键审计事项7426项。其中,资产减值事项披露频率最高,占比达到46.18%;收入确认事项占比次之(32.02%);股权投资事项、合并报表事项和公允价值计量事项紧随其后,占比分别是4.73%、1.51%和1.17%,因此选择这五个事项进行分析。变量定义方面,变量REV表示收入减值事项是否被审计师确定为关键审计事项,如果是则取1,否则取0;变量ASDEP表示资产减值事项是否被审计师确定为关键审计事项,如果是则取1,否则取0;变量EQIN表示股权投资减值事项是否被审计师确定为关键审计事项,如果是则取1,否则取0;变量FV表示公允价值减值事项是否被审计师确定为关键审计事项,如果是则取1,否则取0;变量CONFI表示合并报表事项是否被审计师确定为关键审计事项,如果是则取1,否则取0。

本文探讨关键审计事项类型对分析师預测准确性的影响,是利用2016-2017年年报披露关键审计事项的样本公司数据(2017年试点实施数据与2018年全面实施数据),构建模型(7)、(8)、(9)、(10)、(11)、(12)检验关键审计事项类型对分析师预测准确性的影响,检验假设3。

Ferror=β0+β1REV+β2Size+β3Itang+β4Lev+β5Aue+β6Age+β7Roa+β8BM+β9Badnews+β10Holder+β11Soe+∑IND+∑Year+ε(7)

Ferror=β0+β1ASDEP+β2Size+β3Itang+β4Lev+β5Aue+β6Age+β7Roa+β8BM+β9Badnews+β10Holder+β11Soe+∑IND+∑Year+ε(8)

Ferror=β0+β1EQIN+β2Size+β3Itang+β4Lev+β5Aue+β6Age+β7Roa+β8BM+β9Badnews+β10Holder+β11Soe+∑IND+∑Year+ε(9)

Ferror=β0+β1FV+β2Size+β3Itang+β4Lev+β5Aue+β6Age+β7Roa+β8BM+β9Badnews+β10Holder+β11Soe+∑IND+∑Year+ε(10)

Ferror=β0+β1CONFI+β2Size+β3Itang+β4Lev+β5Aue+β6Age+β7Roa+β8BM+β9Badnews+β10Holder+β11Soe+∑IND+∑Year+ε(11)

Ferror=β0+β1REV+β2ASDEP+β3EQIN+β4FV+β5CONFI+β6Size+β7Itang+β8Lev+β9Aue+β10Age+β11Roa+β12BM+β13Badnews+β14Holder+β15Soe+∑IND+∑Year+ε(12)

其中上述模型待检验的回归系数均为β1,反映上述关键审计事项类型对分析师预测准确性的影响。表6与表7报告了关键审计事项类型对分析师预测准确性的影响,模型七的回归结果显示了收入确认事项(Rev)对分析师预测准确性的影响,收入确认事项(REV)的回归系数在1%水平上显著为负;模型八、模型十和模型十一的回归结果显示了资产减值事项(ASDEP)、公允价值计量事项(FV)与合并报表事项(CONFI)对分析师预测准确性的影响,它们的回归系数均为负,但均不显著;模型九的回归结果显示了股权投资事项(EQIN)对分析师预测准确性的影响,股权投资事项(EQIN)的回归系数为正,但不显著;模型十二的回归结果显示了上述五个事项对分析师预测准确性的共同影响,收入确认事项(REV)和资产减值事项(ASDEP)的回归系数分别在1%和10%水平上显著为负,其余事项的回归系数为负,但均不显著。上述说明审计师把收入确认事项和资产减值事项确定为本期审计中最重要的事项,能显著提高分析师预测的准确性。可能的原因在于这两个事项均涉及利润项目,并且金额较大,公司可能存在为实现特定业绩目标而调节利润、粉饰报表等舞弊行为,且其确认、计量和报告过程较为复杂,审计师重点关注这些高风险领域,有助于识别和评估这些领域的重大错报风险,实施有效的应对措施,提高审计质量和盈余质量,为分析师提供质量更高的盈余信息,进而提高其预测的准确性。

四、稳健性检验

为了验证研究结论的可靠性,本文从三个方面进行稳健性测试。

其一,安慰剂检验。这个检验的原理是观察双重差分模型的回归结果在政策实施时点被人为地提前或者推后是否依然成立。如果不再成立,表示确系政策实施导致了处理组和控制组样本之间的差异;反之,则表示是其他原因导致了上述差异。按照这一研究思路,本文将A+H股公司率先实施关键审计事项准则的时间人为提前两年,使得所有研究样本处于落入2013-2014年间,即落入政策实施前的两个年度,随后按照2015-2016年研究期间同样比例(按照1:3的近邻匹配原则)进行PSM,从其他A股公司中匹配对照组样本。剔除未成功匹配的样本后,最终得到处理组样本97个,对照组样本155个,共252个“公司-年度”样本,随后再执行双重差分检验(DID)。表8中模型一的回归结果报告了安慰剂检验的回归结果,交互项POST×TREAT的回归系数不再显著,且回归系数的方向与2015-2016年度的回归系数方向相反。上述说明政策实施时点被人为提前两年之后,原有结论不再成立,意味著引起处理组和控制组样本分析师预测准确性发生变化确系该准则实施引起的,已有研究结论依然成立。

其二,更换分析师预测误差的计算方法。借鉴已有研究成果,把被解释变量分析师预测误差(Ferror)更换为(Ferror_med),表示第i家公司第t年中所有分析师最后一次盈余预测的中位数。表8中模型二的回归结果报告了关键审计事项准则实施对分析师预测准确性的影响,交互项POST×TREAT的回归系数在5%水平上显著为负,说明相比较控制组公司,处理组公司在关键审计事项准则实施之后,分析师预测准确性显著提高。已有研究结论依然成立。

其三,更换控制变量的衡量。把公司规模(Size)更换为营业收入(Income),并采用同样的方法对数据进行处理,把账面市值比(BM)更换为营业收入增长率(Growth)。表8模型三的回归结果报告了更换控制变量(Size和BM)后的双重差分检验结果,交互项POST×TREAT的回归系数在5%水平上显著为负,意味着关键审计事项准则实施之后,处理组公司的分析师预测准确性显著提高,已有研究结论依然成立。

五、结论与启示

(一)研究结论

结合此次审计报告改革,特别是关键审计事项准则的实施这一背景,选择分析师预测准确性为视角,对关键审计事项准则实施的政策效果予以考察具有重要的理论和实践意义。

本文运用2015-2016年沪深两市A股上市公司的数据,探究了关键审计事项准则实施和分析师预测准确性的关系;利用关键审计事项准则错层实施的独特性,使用PSM-DID的方法对政策效果进行检验,并进一步考察会计师事务所和公司盈余透明度的调节作用,以及关键审计事项文本特征和关键审计事项类型对分析师预测准确性的影响。研究发现:(1)关键审计事项准则实施使分析师预测准确性显著提升,并且这种关系在盈余管理程度高、盈余透明度低的公司更加明显。(2)关键审计事项文本可读性越高的公司及披露越多收入确认事项和资产减值事项的公司,分析师的预测准确性越高,这表明审计报告新增的关键审计事项对于分析师的预测结果来说是有信息增量的。

(二)理论启示与政策建议

本研究表明关键审计事项准则实施有助于分析师进一步利用公司个性化信息,为当前学术上针对关键审计事项准则实施对分析师预测准确性的影响研究提供了新的经验证据,并希望有助于推动审计实务的发展和完善。本文从公司个性化信息是否能够提高分析师预测准确性的角度对关键审计事项准则实施效果给予了肯定,结论对关键审计事项准则制定者、分析师和公司信息披露监管者来说具有一定的启示作用。首先,为关键审计事项准则的完善提供支撑。(1)关键审计事项的文本可读性方面仍亟待提高,准则制定者可以要求审计师提高关键审计事项文本可读性,便于审计报告使用者解读和运用,节省他们的时间和成本。(2)在关键审计事项类型披露方面,应加强对审计师的引导,使其切实落实好对公司重大特别风险、重大不确定性及重大交易或事项领域的识别和披露,特别要针对收入确认事项和资产减值事项(尤其是应收账款减值事项)等敏感性较高的项目,应作为关键审计事项的固定披露项目,进行强制披露。其次,对分析师来说,一是提高自身的业务能力,通过多种渠道收集市场、行业和公司信息,提升其预测准确性;二是加强分析师行业监管,提升分析师对公司的“治理”角色作用,促进资本市场良性发展。另外,对公司信息披露监管者来说,资本市场的信息效率提升实际上是一个系统工程,关键审计事项准则只是这个系统工程的一部分。除此之外,其他配套信息披露还应继续加强监管,保证公司信息披露质量,来配合关键审计事项准则的实施。

(三)研究不足

本文的局限在于:第一,关键审计事项准则实施时间不长,政策效应可能还未得以充分显现,导致本文尚未充分捕捉到相应的变化,从而无法精确评估该准则实施的效果,相信随着时间的推移,其效果会更加明显。第二,对关键审计事项文本特征挖掘的广度和深度还有待于进一步完善。

注释:

① 迷雾指数的计算公式如下:Fog= 0.4[(Words /Sentences)+100×(Complex Words /Words)]。其中,Fog为迷雾指数,Words为采用结巴分词分解出来的单词总数,Sentences为句子总数,Complex Words为超过三个汉字的单词数。

参考文献:

[1] 江媛,王治.董事会报告可读性、制度环境与分析师预测——来自我国上市公司的经验证据[J].财经理论与实践,2019(3):88-93.

[2] 唐建华.国际审计与鉴证准则理事会审计报告改革评析[J].审计研究,2015(1):60-66.

[3] Byard D.,Shaw K.W.Corporate Disclosure Quality and Properties of AnalystsInformationEnvironment[J].Journal of Accounting,Auditing&Finance,2003(4):355-378.

[4] Bhat, G., Hope, O.-K. and Kang, T.Does corporate governance transparency affect the accuracy of analyst forecasts? [J].Accounting and Finance, 2006(46):715-732.

[5] 李馨子,肖土盛.管理层业绩预告有助于分析师盈余预测修正吗[J].南开管理评论,2015(2):30-38.

[6] 徐向艺,高传贵,方政.分析师预测存在信息披露的“功能锁定”吗?[J].华东经济管理,2017(10):136-142.

[7] 张正勇,胡言言,吉利.社会责任报告鉴证能够降低分析师盈利预测偏差吗?[J].审计与经济研究,2017(5):85-95.

[8] Khler,A.G., N.V.S.Ratzinger-Sakel,J.C.Theis. The Effects of Key Audit Matters on the Auditors Reports Communicative Value: Experimental Evidence from InvestmentProfessionals and Non-Professional Investors[R].Working Paper,2016.

[9] Reid,L.C.,J.V.Carcello,C.Li,T.L.Neal. Are Auditor and Audit Committee Report Changes Useful to Investors?Evidence from the United Kingdom[R].Working Paper,2015.

[10]冉明東,徐耀珍.注册会计师审计报告改进研究——基于我国审计报告改革试点样本的分析[J].审计研究,2017(5):62-69.

[11]王艳艳,许锐,王成龙,等. 关键审计事项段能够提高审计报告的沟通价值吗?[J].会计研究,2018(6):86-93.

[12]鄢翔,张人方,黄俊.关键事项审计报告准则的溢出效应研究[J].审计研究,2018(6):73-80.

[13]李延喜,赛骞,孙文章.在审计报告中沟通关键审计事项是否提高了盈余质量?[J].中国软科学,2019(3):120-135.

[14]Gilbert R.A. and M.D.Vaughan. Does the Publication of Supervisory Enforcement Actions Add to Market Discipline? [J]. Research in Financial Services,1998:259-280.

[15]Sirois L P, Bédard J, Bera P. The Informational Value of Emphasis of Matter Paragraphs and Auditor Commentaries: Evidence from an Eye-Tracking Study [J].Working paper, 2017.

[16]Kachelmeier,S., J.Schmidt,K.Valentine. The Disclaimer Effect of Disclosing Critical Audit Matters in the Auditors Report[R].Workingpaper,University of Texas at Austin,2017.

[17]王木之,李丹.新审计报告和股价同步性[J].会计研究,2019(1):86-92.

[18]Brasel,K.,Doxey,M.M.,Grenier,J.H.,et al. Risk Disclosure Preceding NegativeOutcomes:The Effects of Reporting Critical Audit Matters on Judgments of Auditor Liability[J].The Accounting Review, 2016, 91(5):1345-1362.

[19]Lennox C, Schmidt J, Thompson A. Is the Expanded Model of Audit Reporting Informative to Investors? Evidence from the UK[R].Working paper, 2017.

[20]马晨,张俊瑞,李彬.财务重述对分析师预测行为的影响研究[J].数理统计与管理,2013(2):221-231.

[21]陈霄,叶德珠,邓洁.借款描述的可读性能够提高网络借款成功率吗[J].中国工业经济,2018(3):174-192.