人民币“货币锚”地位及其影响因素探究

2020-10-20赵慧张浓

赵慧 张浓

内容提要:本文将Frankel和Wei(1994,2007)提出的经典“货币锚”模型扩展为时变参数状态空间模型,从影响范围与影响力层面对人民币在“一带一路”沿线区域“货币锚”的地位进行分析,并基于时变参数状态空间模型的结果测度影响人民币发挥“货币锚”作用的因素。研究结果表明:人民币在“一带一路”合作区域的“货币锚”地位显著提升,但存在明显的地区差异,在东南亚、南亚和独联体的影响较大,在西亚、中东欧和中亚地区的影响较弱;影响人民币发挥“货币锚”作用的因素主要包括政治稳定性差异、贸易网络外部性、实际GDP和所在国的通货膨胀史,其中贸易网络外部性对人民币“货币锚”地位有显著的促进作用,经济规模的促进作用较小,而所在国的通货膨胀史抑制了人民币发挥“货币锚”的作用。我国应积极推进掌握大宗商品计价权、巩固与主要贸易伙伴的合作关系、推动汇率制度市场化改革,以此提升人民币“货币锚”地位,夯实人民币国际化基础。

关键词:人民币国际化;货币锚;“一带一路”;影响因素

中图分类号:F822.2 文献标识码:A 文章编号:1001-148X(2020)05-0096-09

一、引言

货币锚是指一国在汇率制度安排中选择钉住的货币,是本国货币币值波动的基础。通常有“隐性锚”和“显性锚”之分,前者是官方未公布而实际选择锚定的货币,是货币竞争均衡的结果,一般需要进行相应的测度研究;后者是官方所公布的锚定货币,也是以“隐性锚”为基础的官方政策合作的产物。理想货币锚的根本作用在于降低一国与世界各地在贸易和金融往来中交易费用和汇率风险的潜在能力(巴曙松等,2011)。某一主权货币成为锚货币在于其在一国官方部门发挥计价职能,是该国货币国际化的重要体现(Ito,2010)。布雷顿森林体系瓦解后,美元的全球货币锚地位逐渐被弱化,锚货币选择呈现多元化趋势。关于一国货币是否成为锚货币的实证研究主要从两方面展开:一是由Enders和Hurn(1994)提出的G-PPP模型,主要思想是将实际汇率与一组外生宏观经济变量联系起来,用这组经济变量解释实际汇率的行为。二是由Frankel和Wei(1994,2007)构建的外部货币模型,主要思想是假设一国货币汇率是由一篮子货币决定,而本币汇率波动能够被篮子中某一货币(锚货币)汇率波动所解释。该模型被用来测算一篮子货币的实际权重,被广泛应用于测度货币锚效应的实证分析,是货币“货币锚”测度的经典模型。

2015年12月1日国际货币基金组织将人民币纳入特别提款权货币篮子,2016年10月人民币被正式纳入SDR货币篮子,人民币成为SDR国际储备货币后,人民币的国际化进入了新阶段,人民币“货币锚”地位相应随之变化。 “一带一路”倡议提出以来已有138个国家(地区)与我国签订共建“一带一路”合作文件,客观了解人民币在“一带一路”沿线国家“货币锚”地位,找到人民币货币锚职能实现的短板与不足,清晰把握人民币的影响力对推进人民币国家化具有重要意义。

目前,对于人民币“货币锚”测度的相关文献主要以Frankel和Wei经典模型为基础,按照地区的差异分析人民币的货币锚效应是否存在。如吴秋实等(2013)、Henning(2013)等认为人民币已经成为东亚大多数国家的隐性“货币锚”,东亚地区形成了松散的“人民币区”。通过分析人民币在“一带一路”沿线区域的影响力,丁剑平等(2018)认为人民币发挥货币锚职能的区域主要在中国临近的周边国家,西亚、中东欧等地区对人民币的参照较弱;Subramanian和Kessler(2013)发现人民币的影响力不仅限于东亚,对印度、以色列和土耳其等国而言也是主要的参考货币。

本文主要从三个方面开展创新性研究:一是拓宽研究区域,利用基本模型探究“一带一路”倡议提出前后人民币影响范围的变化,从影响范围层面分析人民币在“一带一路”沿线区域的“货币锚”地位。二是将固定系数模型扩展为时变参数状态空间模型,进一步验证基本回归的结果,同时测度人民币在不同时点上系数的变化,从影响力大小层面动态呈现人民币“货币锚”地位。三是以时变系数结果为基础,分析人民币“货币锚”地位的约束条件,明确人民币影响力提升的主要制约因素,找到人民币“货币锚”实现的短板,推动人民币国际化进程。

二、研究模型的设定与数据处理

(一)模型设定

1.基本回归模型设定。为了消除因本国货币汇率波动所带来的误差,Frankel和Wei(2008)在之前模型的基础上引入衡量一国外汇市场压力的变量。参照Subramanian和Kessler(2013)的方法,本文倾向于忽略这种干预主要出于以下考虑:只对不同货币汇率间的协同变化感兴趣,而不管这到底是行政干预还是市场压力所导致的。因为不论是哪种情况,只要估计的系数值高就表明该汇率对于被解释货币匯率有重要影响。故最终选择Frankel和Wei(1994,2007)提出的方法,具体模型如下:

其中,ΔlogYt是t时期本国货币兑SDR汇率自然对数的一阶差分;w(j)是回归系数,表示第j种货币在本国货币篮子中的权重;ΔlogXj,t是t时期本国货币篮子中第j种货币兑SDR汇率自然对数的一阶差分;c和ut分别表示常数项和随机误差项。本文选择5种SDR储备货币(美元、欧元、日元、英镑和人民币)作为各国货币篮子,故扩展为具体篮子货币的模型如下:

由于我国实行有管理的浮动汇率制度,式(2)中的人民币与其他货币之间可能存在高度相关性,若对模型直接估计会因为多重共线性而导致模型估计结果偏差。为了解决这一问题,遵循Balasubramaniam等(2011)的做法,将人民币汇率变化对美元、欧元、日元和英镑的汇率变动做辅助回归,并以回归结果的残差作为人民币汇率独立变动的部分,从而模型变化如下:

其中,ΔlogCNY︿t表示人民币辅助回归结果的残差。通过估计该模型即可得出人民币货币锚效应,但此时β5,t不再表示人民币在一国货币篮子中的权重,仅仅衡量人民币对该国货币的影响程度。

2.时变参数状态空间模型设定。状态空间模型利用强有效的卡尔曼滤波对每个时点上的系数进行估计,得到具有动态时变特征的系数。将固定系数的Frankel和Wei(1994、2007)模型扩展成为时变参数的状态空间模型,测度每个时点上人民币在各国货币篮子里影响力大小的变化情况,以此能清晰了解人民币真实影响力的变化趋势。具体模型如下所示:

(二)样本选择及区间划分

本文以“一带一路”沿线国家作为分析区域,在剔除了数据缺失的国家后最终选取53个经济体作为本文的研究样本,具体见表1。自2005年7月21日起,我国开始实行以市场供求为基础,参考一篮子货币实行有管理的浮动汇率制度,人民币的灵活性有所提高。故以2005年8月作为研究起点,以2005年8月至2018年12月的月度数据作为主样本进行分析,其中各经济体货币兑SDR汇率月度数据来源于IMF的IFS数据库。为了明确“一带一路”倡议提出前后人民币影响力的变化情况,同时又避免较大的经济结构和环境变化对结果的影响,现以2008年8月国际金融危机爆发和2015年3月《推动共建丝绸之路经济带和21世纪海上丝绸之路的愿景与行动》的发布作为节点,将全样本划分为三个区间,即2005年8月至2008年7月、2008年8月至2015年2月和2015年3月至2018年12月。

三、人民币“货币锚”地位实证结果分析

对人民币“货币锚”地位的探究主要是通过基本回归模型和状态空间模型,分别从影响范围和影响力大小两个层面展开分析,以此明确“一带一路”倡议提出前后人民币“货币锚”地位的变化情况,清晰把握人民币在“一带一路”合作沿线区域的影响。

(一)基本回归结果分析

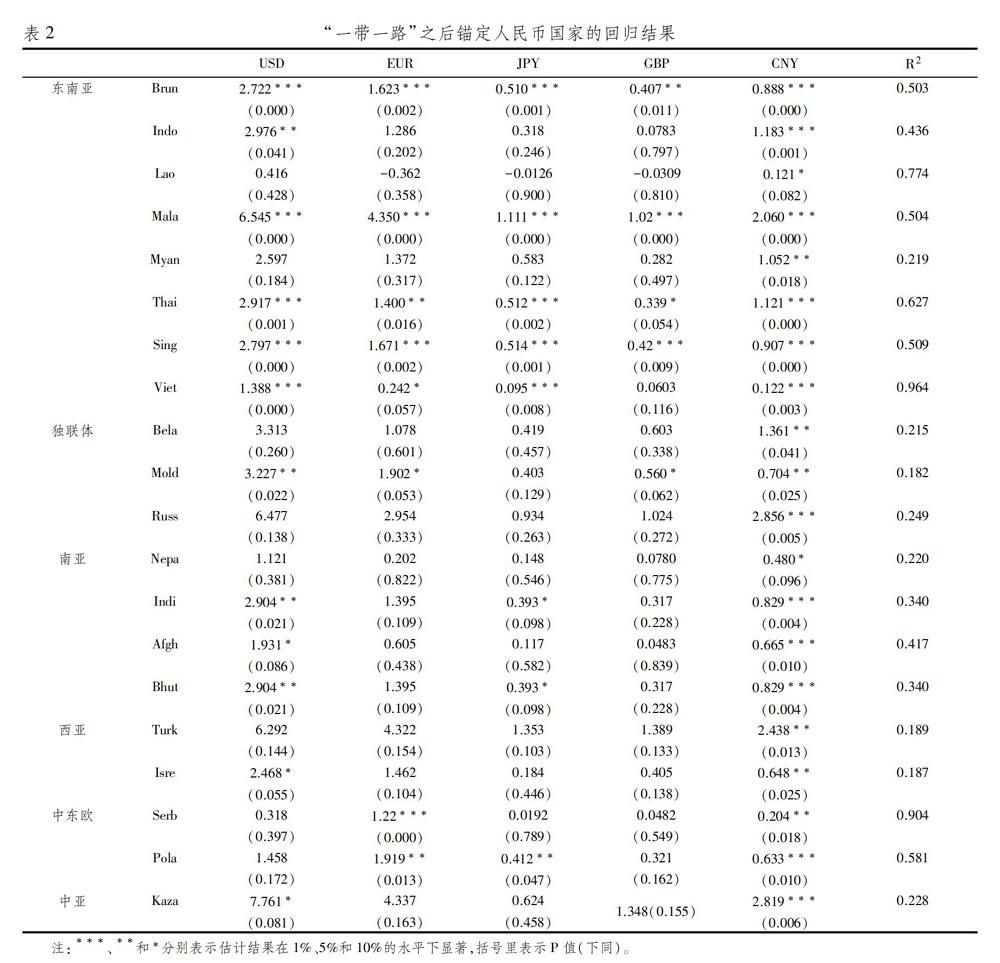

基本回归的目的是通过模型分析“一带一路”倡议提出前后人民币的影响范围变化,即在样本区间内分析具体锚定人民币国家数目的变化。分区间的实证结果显示人民币在三个区间的影响范围存在差异。其中2005年8月至2008年7月与2008年8月至2015年2月,分别有11个国家将人民币作为本国(地区)的锚货币,但是两个区间具体国家有所不同。2005年8月至2008年7月对人民币显著的国家有蒙古、阿联酋、巴林、斯里兰卡、阿富汗、哈萨克斯坦、吉尔吉斯斯坦、俄罗斯、乌克兰、白俄罗斯和捷克。2008年8月至2015年2月对人民币显著的国家为蒙古、印度尼西亚、科威特、土耳其、也门、孟加拉国、马尔代夫、格鲁吉亚、塞尔维亚、乌克兰和摩尔多瓦。在2015年3月至2018年12月锚定人民币的国家上升至20个①。本文仅列出“一带一路”倡议提出之后锚定人民币国家的回归结果(表2),对比三个区间锚定人民币的国家数目变化,可知人民币的影响范围显著提升;从国家的地区分布来看,人民币作为“货币锚”的影响范围存在明显的地区差异,具体分析如下。

首先,在东南亚地区,参照人民币的效果最明显。在“一带一路”倡议提出之前,仅有蒙古和印度尼西亚将人民币当作“货币锚”,而美元的影响力较大。在“一带一路”倡议提出之后,參照人民币的国家(地区)增加至8个,分别为文莱、印度尼西亚、老挝、马来西亚、缅甸、泰国、新加坡和越南。其他参照美元的国家8个、日元6个,欧元有一定的影响力,而英镑的影响力相对较弱。作为“海上丝绸之路”的重要枢纽,随着“一带一路”倡议与合作的稳步推进,中国与东南亚的经贸合作更加紧密,双方的贸易额呈现逐年上升的趋势。截至2019年8月,中国已成为东南亚的第一大贸易伙伴,进出口总额占比17%,其中出口占比21%,进口占比14%。双方贸易的扩大推动跨境贸易人民币的使用,跨境贸易人民币结算额逐年增加,为人民币进入东南亚国家提供了良好的机遇。

其次,在南亚和独联体地区,人民币的影响仅次于东南亚地区,也被当作重要的“货币锚”。在南亚地区,“一带一路”之后将人民币作为“货币锚”的国家有尼泊尔、印度、阿富汗和不丹。但南亚各国主要锚定的货币依然是美元,英镑、日元和欧元的影响力较弱。在独联体地区,“一带一路”倡议提出之后将人民币作为“货币锚”的国家有白俄罗斯、摩尔多瓦和俄罗斯,人民币的影响范围的变化不大,该地区一直将人民币作为重要的参照货币。美元在该地区的影响力略高于人民币,另外三种货币的影响力较弱。

最后,在中亚、西亚和中东欧地区,“一带一路”倡议提出前后将人民币作为“货币锚”的国家较少,人民币的影响范围较小。西亚是明显的“美元区”,各区间参照美元的国家数目都超过了80%,且美元的影响正逐年上升,人民币、欧元、英镑和日元在该地区的影响都比较小。西亚是主要的石油产出区,沙特阿拉伯、伊朗、阿联酋和科威特等都是世界排名靠前的产油国,石油一直存在以美元计价的惯性;同时,美国是其重要的政治相关国,由此稳固了美元在该地区的霸权地位。中东欧是明显的“欧元区”,且欧元的影响力逐年增强,其他的货币在此地区的影响力较弱。欧元在该地区的影响力,一方面是因为一些国家的欧盟成员国;另一方面是因为地理临近,非欧盟成员国与欧盟的贸易往来密切,外贸进出口严重依赖欧盟市场,欧元由此占据了重要影响地位。

总的来说,“一带一路”倡议提出之后人民币的影响范围显著增强,人民币在“一带一路”沿线区域的“货币锚”地位得到一定的提升,但美元仍然是主导货币。

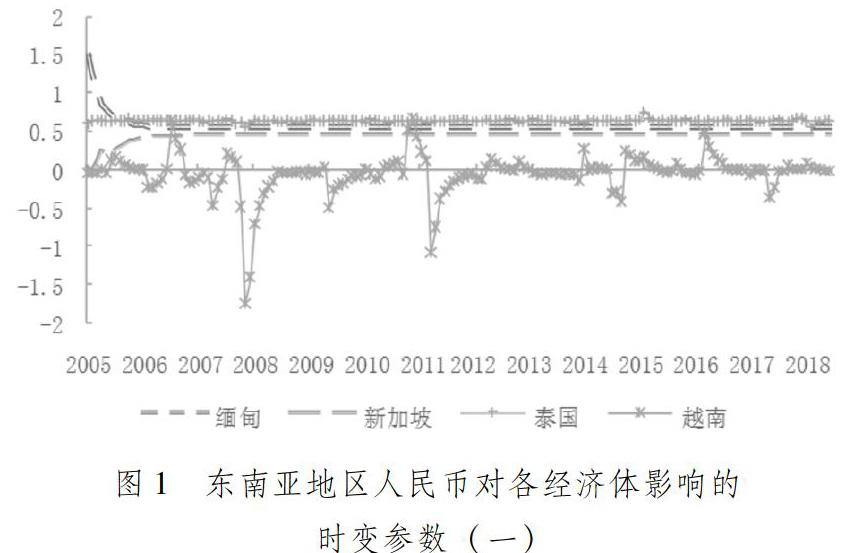

(二)状态空间模型结果分析

本文利用时变参数状态空间模型分区间对“一带一路”合作之后锚定人民币的20个国家的系数进行测度,以此明确人民币汇率走势对各国货币汇率影响的时变系数大小的变化。通过对各样本国家(地区)的货币、美元、欧元、日元、英镑、人民币兑SDR汇率序列自然对数的一阶差分,以及人民币的自主波动成分进行ADF检验,结果表明各序列都是平稳序列,并利用Eviews10软件进行模型估计得到的系数结果按照地区在下列图1-5中列出。在东南亚地区(图1和图2),一方面人民币汇率波动对不同经济体的影响大小不同,人民币影响力从高到低排序依次是马来西亚、泰国、缅甸、文莱、新加坡、老挝、印度尼西亚和越南;另一方面“一带一路”倡议实施前后人民币系数的变化不同,即人民币的系数在不同经济体的波动幅度存在差异。人民币系数波动幅度较小的是缅甸、新加坡、文莱、老挝和印度尼西亚,2008年8月国际金融危机之前存在小幅波动,而危机之后系数在各时点基本保持稳定。“一带一路”倡议提出以来,其系数没有出现显著的变化,各国系数分别稳定在0.65、0.45、0.59、0.36和0.35左右;人民币系数在越南、泰国和马来西亚的波动较大,2015年3月之后人民币的系数在以下三国显著上升,越南的系数由-0.41上升到0.20左右,泰国的系数由0.65上升到0.77,马来西亚的系数由0.66上升到0.79。

时变参数(一)

在独联体地区(图3),人民币的影响力大小按高低排序,依次是摩尔多瓦、俄罗斯和白俄罗斯,人民币的影响力系数在这三国都超过0.3,表明人民币在这三国的都存在一定的影响力。人民币在白俄罗斯和摩尔多瓦的系数波动不大,2008年国际金融危机之后,白俄罗斯的系数基本稳定在0.31左右,摩尔多瓦的系数基本稳定在0.70左右,两国的系数在“一带一路”合作前后基本没有变化。人民币系数在俄罗斯的波动程度较大,俄罗斯的系数在“一带一路”合作之后从0.49上升到0.77,系数上升幅度较大。

时变参数(二)

在南亚、西亚、中亚以及中东欧地区(图4和图5),人民币在各国的系数大小存在差异,在土耳其、哈萨克斯坦和尼泊尔的系数较大;在波兰、塞尔维亚、以色列、印度和不丹的系数较小,系数低于0.2,虽然这些国家在“一带一路”合作之后开始锚定人民币,但是人民币在其货币篮子的影响力较小。从人民币的波动性来看,人民币在印度、不丹、尼泊尔、以色列、塞尔维亚以及波兰的时变系数较为稳定,在阿富汗、土耳其和哈萨克斯坦的时变参数曲线呈现较大的波动。

在明确人民币的系数变化在各国存在差异的基础上,本文进一步分析系数大小和波动差异产生的原因,并对影响人民币“货币锚”职能实现的因素进行分析。

1.模型设计。现以状态空间模型估计的人民币时变系数作为被解释变量,构建包含贸易、制度差异等解释变量在内的计量检验模型,具体计量模型如下:

2.变量与数据说明。

(1)被解释变量。人民币影响力系数大小为上文状态空间模型的估计结果。

(2)制度差异变量。制度变量来自世界银行全球治理指数(WGI),该指数包含6个维度的指标,分别是政治稳定(Political Stability)、法律法规(Rule of Law)、腐败控制(Control of Corruption)、公民话语权和问责机制(Voice and Accountability)、监管质量(Regulatory Quality)、政府效率(Government Effectiveness),各指标的取值范围在-2.5与+2.5之间,数值越大意味着各指标的质量越高及相对应的制度环境越好。通过计算6个指标的相关系数,发现腐败控制、法律法规、公民话语权和问责机制、监管质量指标之间存在严格的多重共线性,故采用与罗煜(2017)、蒋冠宏(2017)等的做法,最终保留政治稳定(Political Stability)和政府效率(Government Effectiveness)两个变量。其中,d_stability(政治稳定性差异)和d_effective(政府效率差异)用锚定人民币的国家取值与我国取值的差值表示,取值高于我国则为正,否则为负值。数据来源于世界銀行WGI数据库。

(3)贸易变量。externality(贸易网络外部性)用一国与锚定人民币的国家之间进出口贸易额占本国进出口贸易总额的比重表示。一国的贸易伙伴对货币锚的选择会影响其锚定货币的选择,一种货币的锚效应通过贸易网络外部性形成一种滚雪球的效应,从而扩大了影响力(Fischer,2016)。traderelation(贸易关系)指一国与中国贸易往来的密切程度,用一国与中国的双边贸易总额与该国的贸易总额的比重表示。Heller(1978)、Li(2003)发现贸易关系越紧密,锚定主要贸易对象国的货币对本国的贸易发展越有利,一国往往会倾向于钉住其主要贸易伙伴国的货币。tradeopenss(贸易开放度)用一国贸易规模与其国内GDP的比值表示。Meissner和Oomes(2009)指出对外依存度较大的国家,其经济体更容易受到贸易条件冲击的影响,从而倾向于选择更灵活的汇率体制来规避汇率风险,而不是去选择钉住某一种或几种货币。数据来源于IMF的IFS数据库。

(4)其他变量。lngdp(实际GDP)为一国经济规模的对数值。Meissner和Oomes(2009)表示经济规模较大的国家对国际贸易的依赖程度较低,往往会选择灵活的汇率制度。infla_history(高通货膨胀历史)为哑变量。若一国用GDP平减指数表示的通货膨胀在布雷顿森林体系解体之后(1973)的某一年超过50%,则取值为1,否则为0,有高通货膨胀历史的国家往往会钉住比较可信的货币(Thomas Plümper,2014)。output_asy(产出波动不对称性)用过去10年一国与中国GDP增长率自然对数之差的标准差表示。Alesina and Barro(2002)和Fischer(2016)指出锚定一种特定的货币具有一定成本,当一国与锚定货币国产出波动不同步时,即产出不对称性越大,该国锚定的成本就越高。数据来源于世界银行世界发展指标数据库,主要指标的描述性统计如表3所示。

3.实证检验与结果分析。本文以“一带一路”倡议提出之后锚定人民币的19个国家(地区)②2005-2017年的面板数据作为样本,通过LLC检验、HT检验、Breitung检验和IPS检验,发现检验统计量在5% 的水平显著为负,故强烈拒绝面板包含单位根的原假设,认为面板为平稳过程。LM检验发现P值为0.000,显著拒绝“不存在个体随机效应”的原假设,说明该模型不适合用混合回归(OLS)。豪斯曼检验发现P值为0.8694,不能拒绝原假设,故相对于固定效应模型(FE),选择随机效应更有效率,最终选择随机效应模型(RE)进行估计。模型估计结果如表4所示。

第一,在制度差异方面。政治稳定性差异(d_stability)的系数在5%的水平下显著为正,而政府效率差异(d_effective)的系数为负但不显著,表明国家稳定性差异而非政府工作效率差异对人民币影响力提升有显著的促进作用。可能的原因是政治稳定是国外出口企业进入该市场的前提条件,动荡的政治环境不利于国际经济贸易往来,哈萨克斯坦、马来西亚和土耳其人民币时变系数的波动性可以由其波动较大的政治稳定性差异解释。

第二,在贸易方面。贸易网络外部性(externality)的系数在1%的水平上显著为正,贸易关系(traderelation)和贸易开放度(tradeopenss)的系数符号虽符合预期,但没有通过显著性检验,表明贸易网络外部性对人民币影响力提升有显著的正向影响,而人民币系数的变化对贸易关系和贸易开放度不敏感。相对于其他因素,贸易网络外部性的系数值(0.43)最大,表明人民币系数大小的差异主要由贸易网络外部性解释,即人民币在一国发挥“货币锚”作用的大小主要看这些国家的主要贸易伙伴对人民币的锚定程度。状态空间模型的结果显示贸易网络外部性较大的国家其人民币时变系数值也较高,贸易网络外部性超过50%的国家有白俄罗斯、不丹、尼泊尔、缅甸和老挝。其中,白俄罗斯的贸易对象国主要是俄罗斯,2005—2018年间白俄罗斯每年从俄罗斯的进口额最高达到了60%,出口额最高达到了45%;不丹每年的贸易额较小,其主要贸易对象国是印度,2018年不丹向印度的出口额高达93%,从印度的进口高达89%;尼泊尔的贸易额度较小,其主要的贸易伙伴为印度,2018年出口额达到了55%,进口额达到了66%;缅甸的主要进口国是新加坡、马来西亚和泰国,2005—2018年间进口贸易额最高达到了52%,最高出口份额达到了45%;老挝的主要贸易对象国是泰国,2005—2018年的进口份额都超过了55%,泰国也是老挝的出口国,年出口份额超过30%。其中,阿富汗、越南贸易网络外部性的波动性较大,故这两个国家人民币时变系数的波动性可以用贸易网络外部性的波动解释。阿富汗的网络外部性的变化主要是因为其与印度的贸易额逐年上升,出口到印度的份额从2005年的18%上升到40%;越南网络外部性的变化主要是由于其与东南亚各国的贸易呈现波动下降的趋势。

第三,在其他方面。实际GDP(lngdp)的系数在10%的水平上显著为正,可能的原因是本文所选取的样本国家的经济规模都比较小,对贸易的依赖比较大。俄罗斯人民币时变系数较大的波动性可以由实际GDP的变化解释。高通货膨胀历史(infla_history)在5%的水平上对人民币系数产生显著负向影响。高通货膨胀历史的国家往往会选择钉住比较可信的货币当局,表明目前人民币在“一带一路”沿线国家的可信性有待提高。产出波动不对称性(output_asy)的系数为负但不显著,表明人民币的影响力大小对产出波动不对称性不敏感。

4.稳健性检验。为了验证上述主要解释变量③的稳健性,本文从两个角度改变样本区间进行稳健性检验。一是以人民币时变系数大小的中位数作为分类标准,从国家异质性的角度对影响人民币系数大小的因素进行验证。从表4的结果来看,在以中位数为基准的两个样本中,政治稳定性差异(d_stability)和贸易网络外部性(externality)的显著性和系数符号与基准回归保持一致,具有较好的稳健性。实际GDP(lngdp)、高通货膨胀历史(infla_history)的系数符号保持一致,但是显著性存在差异,lngdp和infla_history在小于中位数的样本中显著性增强,在大于中位数的样本中的显著性较弱,表明这两个变量主要在人民币影响较弱的国家发挥作用,而在人民币影响力较强的国家的作用不大。二是将样本扩展到包含51个国家④。由于全样本中包含未锚定人民币的国家,故预期全样本主要解释变量的回归结果系数大小和显著性都会降低。回归结果(表4)显示主要解释变量的系数大小和显著性较基准回归的结果都明显下降,进一步证实了模型具有较好的稳健性。

五、結论及政策建议

本文以“一带一路”沿线53个国家为样本,将经典“货币锚”模型扩展为时变参数状态空间模型,从影响范围和影响力大小两个层面对人民币在“一带一路”沿线区域的“货币锚”地位进行了测度,并基于时变参数状态空间模型的结果探究了影响人民币发挥货币锚作用的因素,主要研究结论如下:(1)人民币已经成为“一带一路”区域重要的“货币锚”,“一带一路”倡议提出之后人民币的影响范围显著提升,但人民币作为“货币锚”的影响范围存在明显的地区差异。东南亚地区对人民币的参照最明显,其次是南亚和独联体地区,而人民币在西亚、中东欧和中亚地区的影响较弱;同时,美元仍然是该地区的主导货币,人民币与其相比存在一定的差距。(2)“一带一路”倡议提出前后人民币影响力的变化存在国别差异,人民币在越南、马来西亚、俄罗斯、阿富汗和土耳其的影响力显著提升,而在其他国家影响力的大小变化不大。(3)影响人民币发挥“货币锚”作用的因素主要是政治稳定性差异、贸易网络外部性、实际GDP和一国的高通货膨胀历史,其中,贸易网络外部性对人民币“货币锚”地位提升的促进作用最大,经济规模的影响较小,而一国的高通货膨胀历史抑制人民币发挥货币锚作用。

基于上述研究结论,本文的政策建议如下:

第一,推进掌握大宗商品计价权,提高人民币话语权。西亚成为“美元区”主要是因为石油存在以美元计价的惯性,西亚各国为了规避石油出口的汇率风险,在汇率安排方面选择钉住美元。我国应在经济贸易中逐步渗透大宗商品人民币的定价、计价和结算,削弱美元在大宗商品计价结算上的绝对垄断地位。以石油天然气为例,依托“一带一路”加强与中亚、俄罗斯等重要能源输出国的合作,政策主导企业合作推动形成大宗商品产业联盟,提高国际定价能力;同时,大力发展以上海能源中心为主体的人民币定价和计价的原油期货。

第二,扩大与“一带一路”沿线国家的贸易往来,巩固与主要贸易伙伴的合作关系。主要贸易伙伴钉住人民币会带动区域内其他国家选择锚定人民币,贸易网络外部性通过滚雪球效应提升人民币的影响力。“一带一路”沿线国家政治环境多样化,经济发展水平层次不齐,在积极谋求与各国的合作意愿时应加强政策领域的互联互通,努力提高贸易便利化水平;同时,应树立样板国家,选择重点伙伴国。例如在东南亚区域巩固与印度尼西亚、新加坡、马来西亚等国家贸易伙伴关系,在南亚选择印度,中亚地区选择哈萨克斯坦、独联体区域选择俄罗斯,西亚地区选择土耳其和沙特阿拉伯,在中东欧选择波兰等作为主要贸易伙伴国。

第三,推动汇率制度市场化改革,提高他国对人民币的信心。汇率市场化是大势所趋,我国应逐步推动配套改革与市场建设,夯实汇率改革的基础,创造汇率稳定的有利环境。例如我国应建立更有效、更有影响力的报价制度,应积极推动形成机制化且透明的中间价形成机制,保持报价公式的一致性,尽量降低外汇干预以最大限度地减少过度波动;同时,相应地公布有关央行外汇干预的信息以提高市场理解,加强政策框架的可信度。

注释:

① “一带一路”倡议提出之后锚定人民币的20个国家为阿富汗、白俄罗斯、文莱、不丹、印度、印度尼西亚、以色列、哈萨克斯坦、老挝,摩尔多瓦、缅甸、马来西亚、尼泊尔、波兰、俄罗斯、新加坡、泰国、土耳其、越南、塞尔维亚。

② 由于塞尔维亚的数据缺失,故在探究人民币“货币锚”影响因素的实证分析中将其剔除,最终选择余下的19个国家。

③ 这里的主要解释变量表示在基准回归中显著变量,包括政治稳定性差异(d_stability)、贸易网络外部性(externality)、实际GDP(lngdp)和高通货膨胀历史(infla_history)。

④ 由于塞尔维亚和黑山的数据缺失,最终的全样本只包含51个国家。

参考文献:

[1] 巴曙松,杨现领.货币锚的选择与退出:对最优货币规则的再考察[J].国际经济评论,2011(1):141-154.

[2] Ito T. China as Number One: How about the Renminbi? [J]. Asian Economic Policy Review Issue,2010(5):249-276.

[3] Enders W, Hurn S. Generalized purchasing power parity: Theory and tests for the Pacific Rim [J]. Review of International Economics, 1994,2(2):179-190.

[4] Frankel J A, Wei S. J. Yen bloc or dollar bloc? Exchange rate policies of the East Asian economies[M]//Macroeconomic Linkage: Savings, Exchange Rates, and Capital Flows, NBER-EASE Volume 3. University of Chicago Press, 1994: 295-333.

[5] Frankel, J A, Wei S J. Assessing Chinas exchange rate regime[J]. Economic Policy, 2007,22(51): 576-627.

[6] 吴秋实,朱小梅,张坦.东亚区域内人民币的货币锚地位研究[J].亚太经济,2013(5):36-40.

[7] Henning C R. Choice and coercion in East Asian exchange-rate regimes[M].Power in a Changing World Economy. Routledge, 2013: 103-124.

[8] 丁剑平,方琛琳,叶伟.“一带一路”区块货币参照人民币“隐性锚”分析[J].国际金融研究,2018(10):23-32.

[9] Subramanian A, Kessler M. The Renminbi bloc is here: asia down, rest of the world to go? [J]. Journal of Globalization and Development, 2013,4(1): 49-94.

[10]Frankel J A, Wei S. Estimation of De Facto Exchange Rate Regimes: Synthesis of the Techniques for Inferring Flexibility and Basket Weights[J].National Bureau of Economic Research, 2008:35-67.

[11]羅煜,王芳,陈熙.制度质量和国际金融机构如何影响PPP项目的成效——基于“一带一路”46国经验数据的研究[J].金融研究,2017(4):61-77.

[12]蒋冠宏.中国企业对“一带一路”沿线国家市场的进入策略[J].中国工业经济,2017(9):119-136.

[13]Fischer C. Determining global currency bloc equilibria: An empirical strategy based on estimates of anchor currency choice[J].Journal of International Money and Finance, 2016, 64: 214-238.

[14]Heller H R. Determinants of exchange rate practices[J].Journal of Money, Credit and Banking, 1978, 10(3): 308-321.

[15]Meissner C M, Oomes N. Why do countries peg the way they peg? The determinants of anchor currency choice[J].Journal of International Money and Finance, 2009, 28(3): 522-547.

[16]Thomas P. Fear of Floating and de Facto Exchange Rate Pegswith Multiple Key Currencies[J].International Studies Quarterly, 2014,55(4): 1121-1142.

[17]Alesina A, Barro R J. Currency unions[J].The Quarterly Journal of Economics, 2002, 117(2): 409-436.