浙江省跨境资金流动影响因素研究

2020-10-12顾潇尹

顾潇尹

摘 要:浙江省作为对外开放的先驱省份,杭州、宁波等市的对外贸易水平名列全国前茅,浙江省的经济呈现出明显的外向型特征。近年来,其跨境资金流动的影响因素日趋复杂,而现有文献多着眼于跨境资金的波动性,将跨境资金流动与市场化改革联系起来等,很少涉及研究跨境资金流动的相关影响因素。且往往以中国全国跨境资金流动为例,很少将研究聚焦于某一具体省市。为研究浙江省跨境资金流动的影响因素,本文搜集了2010年至2019年浙江省跨境资金流动的经济相关数据,并运用VAR模型进行分析,发现人民币汇率、我国GDP、人民币、沪深300指数对于浙江省跨境资金流动起到了较为明显的作用,并提出相关对策建议。

关键词:浙江省跨境资金流动,人民币汇率,我国GDP、人民币利率、沪深300指数

一、引言

近年来,国际形势日趋复杂,对于跨境资金流动产生了较为明显的影响,由于各国经济政策、国内经济形势、地区经济效应的影响,使得我国跨境资金流动的不确定性增强。现有研究表明,国内外因素的双重影响会使我国跨境资金波动更为明显,而跨境资金流动波动性的增大对于宏观经济稳定会起到非常大的破坏力,因此研究跨境资金流动具有现实意义。

作为中国具有代表性的外向型省份,浙江省受到了较为明显的影响,通过分析当前浙江省跨境资金流动的基本特点、分析其流动规律,找出对其跨境资金流动影响的主要因素,加强对浙江省跨境资金流动的监测预警,从更为宏观的层面防范跨境资金流动风险,更加有利于政府对于省内经济稳定的管理。

1.相关概念

马超,张兰兰(2018)就跨境资金流动给予了一个较为明确的定义:跨境资本流动是指在有偿使用各项资产的前提下,企业或者个人在全球范围内进行的资金运作。跨境资金流动的主要形式包括直接投资、证券投资、金融衍生品以外的投资,跨境交易者通过风险管理、套利、投机等方式用来与另一项工具产生联系,来避免价格变动带来的不利影响。跨境资金流动的统计数据一般包括国际收支平衡表中的资本和金融项目,我国为了监测跨境资金流动,一般会查看我国收支数据、跨境收付数据、结售汇数据等等。

2.汇率变动与跨境资金流动的影响研究

Odongo Kodongo和Kalu Ojah在分析了非洲实际汇率与贸易平衡与跨境资本流动之间的跨期因果关系。他们通过VAR模型截面分析的方法,记录了从非洲实际汇率与贸易平衡与跨境资本流动之间的跨期因果关系,与证券投资流相比,汇率与贸易差额、直接投資流之间的影响分别得到了更大的表现。但是,在所检查的三种流量之间,结果有所不同,并且在不同国家组之间的结果也不相同。他们的发现为经典的贸易平衡理论观点提供了支持,在该理论中,本币贬值的净效应是短期内本国国际收支状况的改善。

马超,张兰兰(2018)他们通过构建VAR模型,涵盖利差、汇率、社会融资总规模变动这几个变量建立脉冲响应分析、方差分解分析得出结论,汇率对流出型跨境资金的解释性较好,利差对流入型解释更优,并提出国际货币的流动性、本外币利差、人民币实际有效汇率及社会融资总规模变动都是影响跨境资金流动的主要因素。郭云喜(2017)通过构建决策树和BP神经网络模型,运用数据挖掘方法,得出人民币汇率。利率和风险感知因素在短期内对跨境资金流动起着较为明显的影响,并提出转变外汇监管制度、创新微观审慎工具、完善外汇市场自律机制的建议。

3.GDP增速与跨境资金流动的影响研究

Joscha Beckmann和RobertCzudaj(2017)通过对某些新兴经济体的资本流动对GDP的影响的全球分析,建立控制变量货币储备和有效汇率,对比总资本流量和净资本流量,评估外国直接投资和投资组合对GDP的影响。得出以下观点:共同因素一直是资本流动的主要驱动力,而特定国家的决定因素(“拉动”因素)驱动对此类冲击的响应,我们分析了对国家群体的冲击,但考虑了基于贝叶斯时间的针对特定国家的响应遵循Canova和Ciccarelli(2009)的精神的可变面板VAR框架。基于24个经济体的样本,其研究成果结果显示了资本流动对GDP的强劲积极影响。除韩国外,总资本流动和净资本流动都对大约两个季度产生积极影响。有效汇率对GDP的影响几乎无法解释资本流动效应的可能传递,而有效贬值与GDP正反相关。他们还发现,与新兴经济体的外国直接投资净流量相比,净投资组合流量的影响甚至更为积极。

陈怡,路婉婷(2018)以浙江省结售汇顺差为因变量,以浙江省跨境外汇净流入、经济增速、资产价格变动、人民币汇率、跨境人民币净流入为自变量,以制度变量(DI)为外生变量构建了VAR模型,进行广义脉冲响应分析,得出当GDP增速大时,即经济形势向好时,跨境资金流动较为活跃,当增速放缓时,跨境资金流动较为平稳。

4.经济政策与跨境资金流动的影响研究

经济政策不确定性会通过融资流动性渠道进行传导。首先,已有研究表明,经济政策不确定性会显著影响融资流动性。Thomas等通过七国集团(G7)样本研究发现,经济政策不确定性与融资流动性之间存在同步变化的关系,且这种同步关系随着风险规避的增加会显著加强。Rehse等指出,不确定性会通过影响融资流动性进而影响经济活动。其次,经济政策不确定性会通过融资流动性进行传导。Bordo等研究指出,经济政策不确定性会通过信贷渠道进行跨境传导,这也表明经济政策不确定性的变化,会影响金融市场上的融资流动性,进而产生溢出效应。Caglayan、Xu基于18个经济体的数据研究发现,经济政策不确定性会通过影响信贷供给来影响金融市场上的融资流动性。

经济政策不确定性会通过市场主体风险规避渠道进行传导。Wisniewski、Lambe研究发现,经济政策不确定性会通过影响市场主体风险规避情绪而提高信用违约互换(CDS)风险溢价水平。Demir、Ersan基于金砖国家样本分析发现,经济政策不确定性会促进企业对现金的持有,以预防和应对不确定的冲击。在此基础上,他们指出,经济政策不确定性对企业现金持有的影响主要是通过企业风险规避这一中介变量进行传导的。Raza等研究认为,经济政策不确定性对股票市场风险溢价存在显著性影响,在经济政策不确定性较高时期,投资者所要求的金融资产回报也较高。

综上所述,国内外学者对于影响跨境资金流动的影响因素有着不同的观点,采用不同的方法对不同的样本研究分析,并对不同时期不同地区的金融系统性风险都有大同小异的观点,一致上认为国家汇率、GDP变动、人民币利率对跨境资金流动起着主要影响。而大部分的研究都只停留在国家的宏观层面上,只有很小一部分会关注到省级以下的区域展开具体的分析,对区域经济和金融风险管理展开研究。虽然十九大强调健全金融监管体系,防范和化解重大金融系统性风险是金融监管的首要使命,跨境资金流动作为金融领域的重要一环,理应得到更加密切的关注。本文将针对浙江省跨境资金流动情况,从国家汇率、GDP变动、证券市场波动等角度观察目前浙江省跨境资金流动目前所面临的问题,并提出建议。

5.文献评述

浙江省作为我国具有标志性的外向型经济省份,跨境资金流动受到多重因素的影响。根据文献中对于浙江省跨境资金流动的理论分析,对研究浙江省跨境资金流动与相关影响因素例如人民币汇率、浙江省GDP指数、外汇利差的关系的文献进行研读,提出如下研究假设:

(1)浙江省跨境资金流动量与GDP指数呈正相关关系。

(2)浙江省跨境资金流动量与人民币汇率呈正相关关系。

(3)浙江省跨境资金流动量与沪深300指数平均值呈正相关关系。

二、研究设计

1.变量设定

(1)被解释变量

因变量是指浙江省跨境资金流动量(CF),采用季度数据,主要来源是浙江省国际收支统计数据。

(2)解释变量

本文选取的自变量包括GDP指数(Ln_GDP)、人民币汇率(Rate)及沪深300指数平均值(Index)。

GDP指数(Ln_GDP):季度数据,来源于浙江省国际收支统计数据。用以衡量浙江省的GDP发展状况。由于数据较大,这里取对数。

人民币汇率(Rate):本文采用美元对人民币汇率的季度平均值,数据来源于中国外汇交易中心。

沪深300指数(Index):数据来源自同花顺交易软件,本文采用2010年至2019年的季度平均指数。

(3)控制变量

本文选取的控制变量是2010年至2019年我国的外汇利差(FE),由于美国是中国的最大外汇国,这里取中美利差作为代表。

2.模型设计

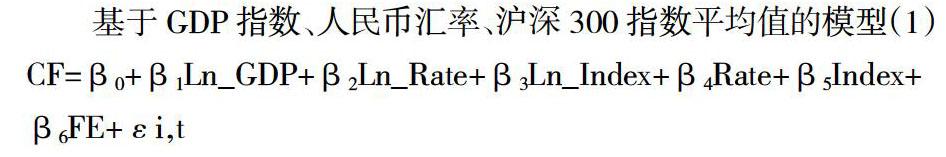

通過对上述因变量、自变量、控制变量进行定义后,建立下述多元线性回归模型。首先,设1、2、3,以GDP指数、人民币汇率、沪深300指数平均值为解释变量,浙江省跨境资金流动量为被解释变量建立的模型(1)。

验证GDP指数、人民币汇率、沪深300指数平均值与浙江省跨境资金流动量的关系:

基于GDP指数、人民币汇率、沪深300指数平均值的模型(1)CF=β0+β1Ln_GDP+β2Ln_Rate+β3Ln_Index+β4Rate+β5Index+ β6FE+εi,t

三、实证检验与分析

1.样本选取

为提高结果的精确度,本文从国家统计局、中国外汇交易中心、外汇管理局及同花顺交易软件中选取相关数据;时间区间为2010年至2019年。

2.描述性分析

运用eviews软件对选取和筛选后的有效数据进行描述性分析,结果如下表所示:

根据表2中数据显示,从2010年到2019年,浙江省的各项数据都发生了较大的变化。例如浙江省跨境资金流动量的最小值为2737亿元,而最大值达到了10643亿元,且每年均呈上升趋势,说明浙江省的跨境经济活动在近几年得到了迅猛的发展,这与国家积极推动跨境贸易的政策密不可分。同样,浙江省的GDP在2010年至2019年急剧上升,尽管对GDP指数进行了对数处理,仍然上升了0.5,可见近些年来浙江的经济发展势头良好。而人民币汇率却在几年中有所波动,不是非常稳定。同样,沪深300指数在几年中经历了较大的变化,说明近几年中国股市的综合股价经历震荡,投资形势无常。

3.相关性分析

基于描述性分析,再对2010年至2019年的各项数据进行相关性分析并根据上表可知,相关性系数大多处于-0.5-0.5之间,这表明研究所选取的变量之间相关性一般。另外,各变量之间的相关性系数均未超过0.5,表明各变量之间不存在严重的共线性问题。

浙江省跨境资金流动量和GDP指数的系数分别为0.468,成正相关,相关系数的显著性为远小于0.05,说明两者在0.05的置信水平下显著正相关,表明浙江省经济发展的状况会影响到浙江省跨境资金流动,当浙江省经济发展情况向好时,浙江省的跨境资金流动也会相应的发生增加。

同时,人民币汇率和浙江跨境资金流动量的系数也为正,且较为显著。说明当人民币汇率升高,即人民币贬值时,浙江省的跨境资金流动量会得到增加。沪深300指数与外汇利差和浙江省跨境资金流动量均为正相关,但是并不是非常显著,说明沪深300指数与外汇利差可能并不是影响浙江省跨境资金流动的主要因素。

4.回归分析

在多元回归分析中,为了排除自变量与控制变量之间存在多重共线性关系,本文将采用残差标准差,并将变量逐个引入回归模型中,剔除不能够显著解释因变量的变量,试图将多重共线性的影响控制在可接受的范围内。

为检验上述两个假设,运用eviews对上述浙江省相关经济数据进行多元线性回归分析结果如下:

为验证浙江省跨境资金流动量与人民币汇率、浙江省GDP指数和沪深300指数的关系,分别将浙江省跨境资金流动量、人民币汇率、浙江省GDP指数和沪深300数据放入回归方程,从表中可以看出,浙江省跨境资金流动量和浙江省GDP指数以及的系数均为正,且在5%的水平上显著,基本验证了前文的假设。而沪深300指数与浙江省跨境资金流动量的系数为正,但p值小于0.05,影响状况并不是非常显著,说明沪深300指数并不是影响浙江省跨境资金流动量的主要因素。

通過分析人民币汇率和浙江省跨境资金流动的关系中,我们发现有不少的交易商通过采用将不同币种的资金通过频繁的跨境买卖,企图获利,这频繁的跨境交易使得人民币汇率对跨境资金流动的影响增强,受到不同汇率的影响,交易商所采取的资产和负债组合形式也不同,交易的频率也不同,从一定程度上影响了跨境资金流动的活跃程度。此外,外国坐市商看准利差,快速买入卖出的投机行为也为短期的跨境资金流动添加了活力,但从长远的角度看,这不利于跨境资金健康稳定的发展。

通过分析GDP增速和浙江省跨境资金流动的关系中,我们发现GDP是一种国内外宏观形势的风向标,当我国GDP增速平稳上升时,意味着我国经济形势明朗,存在着较大的经济潜力时,跨境资金流动较为频繁,外国资本普遍看好我国,这将带来更多的是外商对我国的跨境资本投资,包括实业和虚拟经济等等方面,这就又导致了跨境资金流动呈现净流入的趋势。相反,如果我国经济不稳定且有下滑趋势,国外资本会保持观望态度,更多地转战有发展前景的国家,本国也会有不少企业和投资者选择境外投资,从而导致跨境资金流动流入的减少和流出的增加,导致跨境资金流动净流出。在瞬息万变的国际经济市场上,我国GDP的变化总体而言带给跨境资金流动的影响是螺旋式上升的,这与我国GDP的稳定增长有着密不可分的关系。

四、结论

通过上面的实证分析,我们可以分析出汇率对跨境资本流动的影响。

短期影响:在海外形势改善和中央银行引入反周期调整因素的监督下,自2017年第二季度以来,随着美元持续走弱,人民币逐渐升值。人民币兑美元汇率已升至6.5以上,升幅超过5%,继续变得更强大,从而有助于促进资本流动。同时,强势的美元周期尚未结束,美联储可能宣布收缩,而中国的库存去库存周期有双重预期。在短期内,美元可能反弹,这可能会触发人民币的逐步过渡。

汇率变动的幅度将直接影响跨境资金流动情况,通过对浙江省跨境资金流动与我国汇率的关系的分析中,我们得出结论:汇率对跨境资金短期流动起着主要影响,当我国汇率上升(中美汇率为例),会降低外国投资者投资我国的投资倾向,同时,我国企业利用这一机会,可能会大规模进行对外投资,这势必将导致我国跨境资金大量流出,在这种形势下,资金外逃和市场看跌预期加强;相反,我国汇率下降,外国资本涌入,跨境资金将表现出更强的流入动力。

本文在国内外对于跨境资金流动影响因素分析相关研究基础上,结合近年来我国跨境资金流动现状,分析了浙江省跨境资金流动的几个现状:浙江省结售汇保持平稳势头、大幅缩减后企稳回升、跨境人民币大幅流出后净流出缩小等。随后选取浙江省跨境资金流动作为因变量,GDP、人民币汇率等作为因变量进行实证分析,通过实证分析得出,GDP和人民币汇率对于影响浙江省跨境资金流动作用较为显著。主要基于货币预期理论和资产组合理论的角度进行分析,GDP、人民币汇率、人民币利率是影响浙江省跨境资金流动的主要因素,且都与跨境资金流动呈现正相关关系。

参考文献:

[1]Odongo Kodongo,Kalu Ojah. Real exchange rates, trade balance and capital flows in Africa[J].Journal of Economics and Business,2013,66.

[2]马超,张兰兰.我国跨境资金流动影响因素实证研究[J].河北金融,2018(05):20-25.

[3]郭云喜.对跨境资金流动影响因素的探讨[J].中国外汇,2017(21):72-73.

[4]Joscha Beckmann,Robert Czudaj. Capital flows and GDP in emerging economies and the role of global spillovers[J].Journal of Economic Behavior and Organization,2017,142.

[5]陈怡,路婉婷.浙江省跨境资金流动影响因素和路径分析[J].浙江金融,2018(06):75-80.

[6]Thomas C. Chiang. Economic policy uncertainty,risk and stock returns:Evidence from G7 stock markets[J].Finance Research Letters,2019(29):41-49.

[7]Rehse D.,Riordan R.,Rottke N.,et al. The effects of uncertainty on market liquidity:Evidence from Hurricane Sandy[J].Journal of Financial Economics,2019(12):318-332.

[8]Bordo M. D.,Duca J. V.,Koch C.. Economic policy uncertainty and the credit channel:Aggregate and bank level U.S. evidence over several decades[J].Journal of Financial Stability,2016(10):90-106.

[9]Caglayan M.,Xu B.. Economic policy uncertainty effects on credit and stability of financial institutions[J].Bulletin of Economic Research,2019(71):342-347.

[10]Wisniewski T.P.,Lambe B. J.. Does economic policy uncertainty drive CDS spreads?[J].International Review of Financial Analysis,2015(42):447-458.

[11]Demir E.,Ersan O.. Economic policy uncertainty and cash holdings:Evidence from BRIC countries[J].Emerging Markets Review,2017(33):189-200.

[12]Raza S. A.,Zaighum I.,Shah N.. Economic policy uncertainty,equity premium and dependence between their quantiles:Evidence from quantile-on-quantile approach[J].Physica A:Statistical Mechanics and Its Applications,2018(2):2079-2091.