浅谈2019和2020年全球农药市场

2020-10-10宋永平

宋永平

(1.上海浓辉化工有限公司,上海 201619;2.浙江永太科技股份有限公司,浙江台州 3107016)

2020年以来,新冠肺炎COVID-19在全球多国家多地点暴发并呈蔓延态势,全球经济受到了严重冲击。农业作为第一产业,是支撑国民经济建设与发展的基础产业,肩负着满足世界粮食需求的重任。农药是重要的农业生产资料和战略物资,在粮食供应、卫生防疫等方面起着显著作用。截止2020年7月,全球人口总数超过75.85亿,预计2050年将超过93亿。如何利用有限的自然资源生产更多的高质量食物,以维持人类的生存和发展,是全世界人民都需要认真思考的问题。根据联合国粮食及农业组织、国际农业发展基金、联合国儿童基金会、世界粮食计划署和世界卫生组织等联合发布的《2019年世界粮食安全和营养状况》年度报告,2018年全球超过8.2亿人没有充足的食物,高于2017年的8.1亿人,世界饥饿人口数量连续3年出现增长。这表明到2030年,实现零饥饿的可持续发展目标存在巨大挑战。气候异常和极端天气是引发严重粮食危机的重要因素之一,也是近年来全球饥饿状况持续恶化的主要因素。气候异常和更复杂、更频繁、更强烈的极端天气所造成的农业歉收,可能蚕食着消除饥饿和营养不良方面取得的进步,甚至出现倒退。此外,在气候条件恶劣、水利设施不完善、大部分人口依靠农业的国家,饥饿问题要更加严重[1]。

1 概 述

根据英国Phillips Mcdougall公司的统计数据[2],全球农药市场在2014-2019年间相对平稳,维持在600亿美金左右。2019年全球传统农药市场(不包括转基因耐除草剂和抗虫种子以及非作物农药的销售额)为598.27亿美元,比2018年略有下降(0.8%,表1)。如果不包括通货膨胀和货币因素的影响,按实际价值计算,整个市场的跌幅较大,比2018年下降了5.8%。非作物农药部分则由2018年的75.38亿美元上升到2019年的78.02亿美元,上涨了3.5%。总体上,全球农药市场销售额为676.29亿美元,比2018年的678.42亿美元,下降0.3%。

表1 2018-2019年全球农药市场销售额对比

传统农药市场的销售与各国政府对农业的支持、作物商品价格和农场农民的收入直接相关。在2019年,天气对全球农化市场带来了重要影响,北美严重洪灾,欧洲和亚太主要地区干旱,都对农药的需求产生了不利影响。影响2019年农药市场发展的其他不利因素还包括英国脱欧使得欧洲的农药监管压力日益加大(英国脱欧前,英国卫生安全管理署(HSE)作为欧盟成员国监管机构,在活性物质批准、PPP授权和最大残留限量(MRLs)标准等方面做了很多工作。脱欧后,无疑使得欧洲的农药监管压力日益加大。);美元走强在一定程度上抵消了其他地区的增长。积极的方面有中国的仿制药价格持续处于高位,在一定程度上抵消了农药市场业绩下滑的趋势;由于库存水平正常化,拉美地区农药市场进一步增长;科学家研发出更多种类的抗除草剂转基因种子,将除草剂农药的需求从单一的草甘膦转移到其他价格更高的除草剂,如草胺膦、麦草畏和 2,4-滴。另外,中美贸易战导致两国政府之间的紧张关系改变了全球农产品贸易模式[3],中国从美国采购大豆转为从拉美国家采购,这改变了全球农药的市场结构。而非作物农药市场部分则主要受宏观经济的影响,消费者购买力是一个重要因素。

2 农药区域市场分析

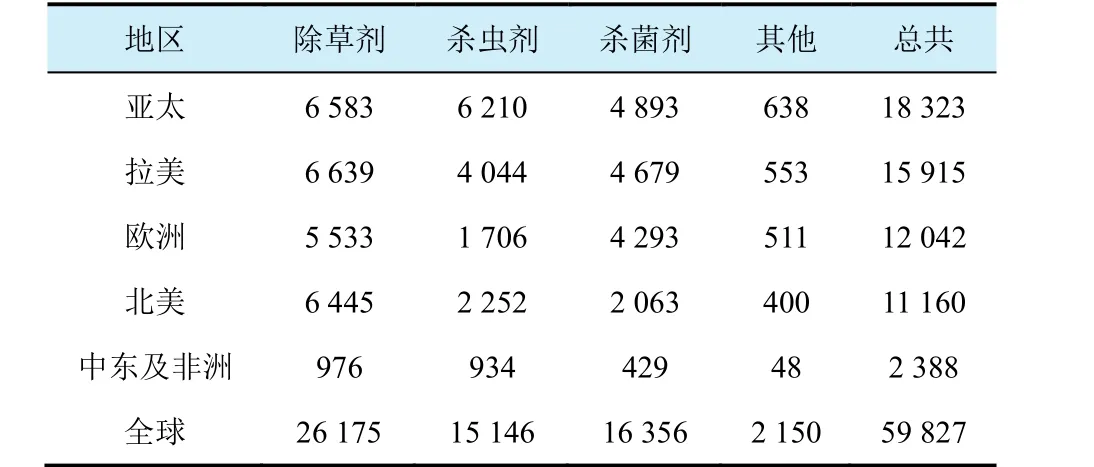

2019年世界各个地区的农药销售业绩表现见表2,从表2可以看出各个区域的农药销售额都稍有变化。下面具体分析影响各个市场的因素。

表2 2019年全球各地区农药市场(单位:百万美元)

2.1 亚太农药市场

2019年亚太农药市场为183.23亿美元,占全球农药市场 30.6%(表 3),与 2018年基本持平。影响亚太农药市场的因素:⑴ 非专利产品价格持续上涨;⑵ 草地贪夜蛾在整个地区的发生;⑶ 美中贸易战促进了中国国内大豆产量;⑷ 澳大利亚和东南亚的干旱限制了区域农药业绩。

2.2 拉丁美洲农药市场

2019年拉丁美洲农药市场大幅增长,达到159.15亿美元,占全球农药市场26.6%(表3)。影响拉丁美洲农药市场的因素主要有⑴ 非专利产品价格上涨;⑵ 库存水平正常化;⑶ 巴西市场持续反弹;⑷ 中美贸易战刺激了拉美大豆种植。

2.3 欧洲农药市场

2019年欧洲农药市场比2018年有所下滑,为120.42亿美元,占全球农药市场 20.1%。影响欧洲农药市场的因素有⑴ 炎热、干燥天气减轻了虫害的发生;⑵ 不断增加的监管力度导致欧盟出台了一些产品的禁令;⑶ 农民的流动性仍是乌克兰的一个问题;⑷ 英国脱欧的不确定性影响了英国市场;⑸ 油菜种植面积下降。

2.4 北美农药市场

2019年北美农药市场为111.6亿美元,占全球农药市场18.7%,与2018年相比有所下降。影响北美农药市场的因素:⑴ 美国大豆产量受中美贸易战影响,中国对来自美国的大豆征收关税,美国的豆农种植大豆的积极性有所下降,种植面积和农药需求减少;⑵ 加拿大油菜籽产量也受到中国需求下降的影响;⑶ 2019年上半年,洪水泛滥影响了北美市场,下半年市场反弹不足以抵消上半年的影响。

2.5 中东及非洲农药市场

2019年中东及非洲农药市场为23.88亿美元,占全球农药市场4.0%,与2018年相比呈上升趋势。影响中东及非洲农药市场的因素:⑴ 土耳其种植面积和农产品产量上升;⑵ 非专利农药的价格上涨;⑶ 政治不稳定、基础设施落后以及水资源供应短缺继续阻碍市场增长;⑷ 南部非洲的持续干旱减弱了市场增长动力。

表3 2018-2019年全球农药市场区域销售额占比(%)

3 农药主要类别市场分析

按农药类别划分,2019年除草剂销售额为261.75亿美元,占全球农药销售额的43.8%,比2018年下降了1.5%,略有下降。主要影响因素:大部分地区的恶劣天气和不利的货币效应;非专利产品的持续高价;拉丁美洲市场需求强劲;种植的抗除草剂转基因作物已从传统的抗草甘膦转向抗草铵膦、麦草畏、2,4-滴等作物。由于拉丁美洲大豆市场改善,亚太地区草地贪夜蛾蔓延,蝗虫肆虐入侵多国等因素影响,2019年杀虫剂市场基本与2018年持平,达到151.46亿美元,占全球农药市场的25.3%,同比增长0.2%。杀菌剂市场受两方面因素影响:一方面,全球多个地区炎热干燥的气候条件不利于病菌发生,杀菌剂需求降低;另一方面,巴西和阿根廷大豆种植面积和产量增加,推动杀菌剂的需求增长。在一正一反双重影响下,2019年杀菌剂的销售额与2018年基本持平,金额为163.56亿美元,占全球农药市场的27.3%,同比下降0.7%。其他非农用化学品和生物农药呈增长趋势(图1,表4)。

表4 全球不同农药类别2014-2019年销售增长率(%)

4 主要作物农药市场分析

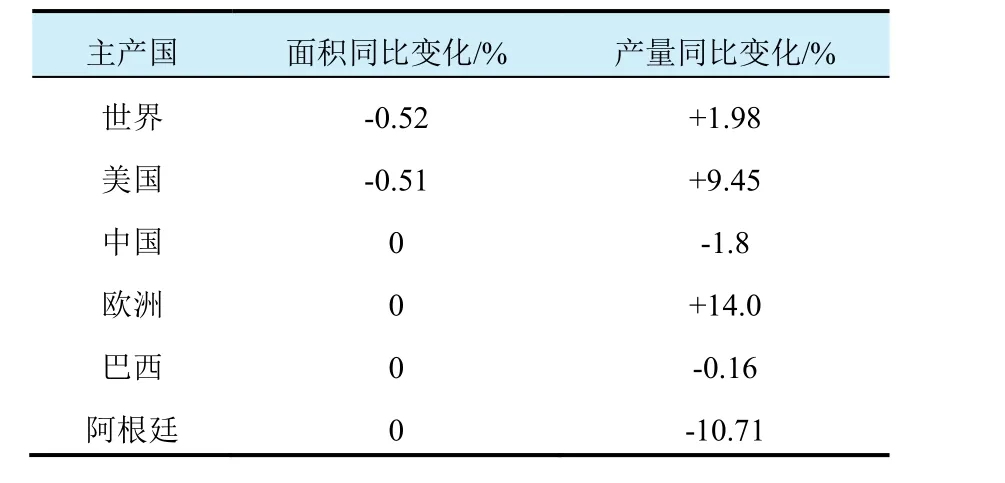

2019年全球小麦种植面积略有下降,产量同比增产4.5%(表5),其中由于2018年俄罗斯和欧盟的小麦产量显著下降,两国小麦均受到厄尔尼诺现象和干燥炎热天气的影响而减产。2019年该地区小麦产量得到恢复。中国和印度种植面积不变,略微增产,北美地区小麦略增产。

2019年全球水稻种植面积和产量与上一年基本持平(表6)。世界大米市场的特殊性在于:全球超过65%的结转库存都在中国。为支持本土大米的生产,中国政府以相对较高的价格购买大米国储粮。

图1 2011-2019年全球不同农药类别销售额及2024年销售额预测

表5 小麦主产国2019年种植面积和产量同比变化

表6 水稻主产国2019年种植面积和产量同比变化

全球大豆产量在2019年度略有下滑(表7)。由于巴西大豆大丰收,产量增加。受中美贸易战影响,中国对美国出口的大豆加征25%关税,对美国农业市场造成了持续不确定性的影响,美国市场出现了下降。相反,拉丁美洲国家因此受益。中国种植的大豆产量也明显提升。

2019年全球玉米产量与之前基本持平,巴西和阿根廷玉米产量2019年与往年同比有所下滑(表8)。

拉丁美洲玉米和大豆的相对稳定,总体稍有增长抵消了北美的下降。北美的大豆生产受到不利天气和与中国贸易战的影响,而巴西和阿根廷的生产者则受益于该地区出口竞争力的提高。对于玉米来说,美国的不利天气影响在很大程度上被巴西对生物燃料的强劲需求所抵消。

表8 玉米主产国2019年种植面积和产量同比变化

2019年大多数主要作物使用的农药销售额都出现了下降。从总价值的角度来看,油菜(2.31亿美元)、水稻(2.23亿美元)和谷物(1.92亿美元)的降幅最大。油菜籽和谷类作物受到主要市场面积减少的影响,特别是在欧盟和北美。而水稻农药市场面临草地贪夜蛾、亚太地区不利货币因素影响而有所下降。

由于美国和巴西棉花种植面积增加,2019年的棉花用农药销售额实现了强劲增长。水果和蔬菜为重要的农药应用板块之一,2019年所用农药市场约为151.96亿美元,尽管比2018年下降了1.0%,但仍然是最主要的类别,占比25.4%。葡萄和梨果类水果是主要用药作物,其使用的农药金额分别为20.39亿美元和20.15亿美元;其次是土豆,用药19.44亿美元。对这些作物来说,所用杀菌剂市场最大。2019年由于不利的干燥天气限制了病菌的发展,相比往年杀菌剂施用减少。不利的货币汇率也影响了以美元计算的销售额,从而影响了各类产品的销售额。

IHK Markit公司预测的2019-2024年全球主要作物所使用的农药类别的销售增长率见表 9。在理想状态下,各类作物使用的农药销售额每年都会有所增加,总趋势是增长。2020年随着全球经济的衰退,全球农药市场的销售额在各个作物应用方面都预计会有一定程度的下滑。

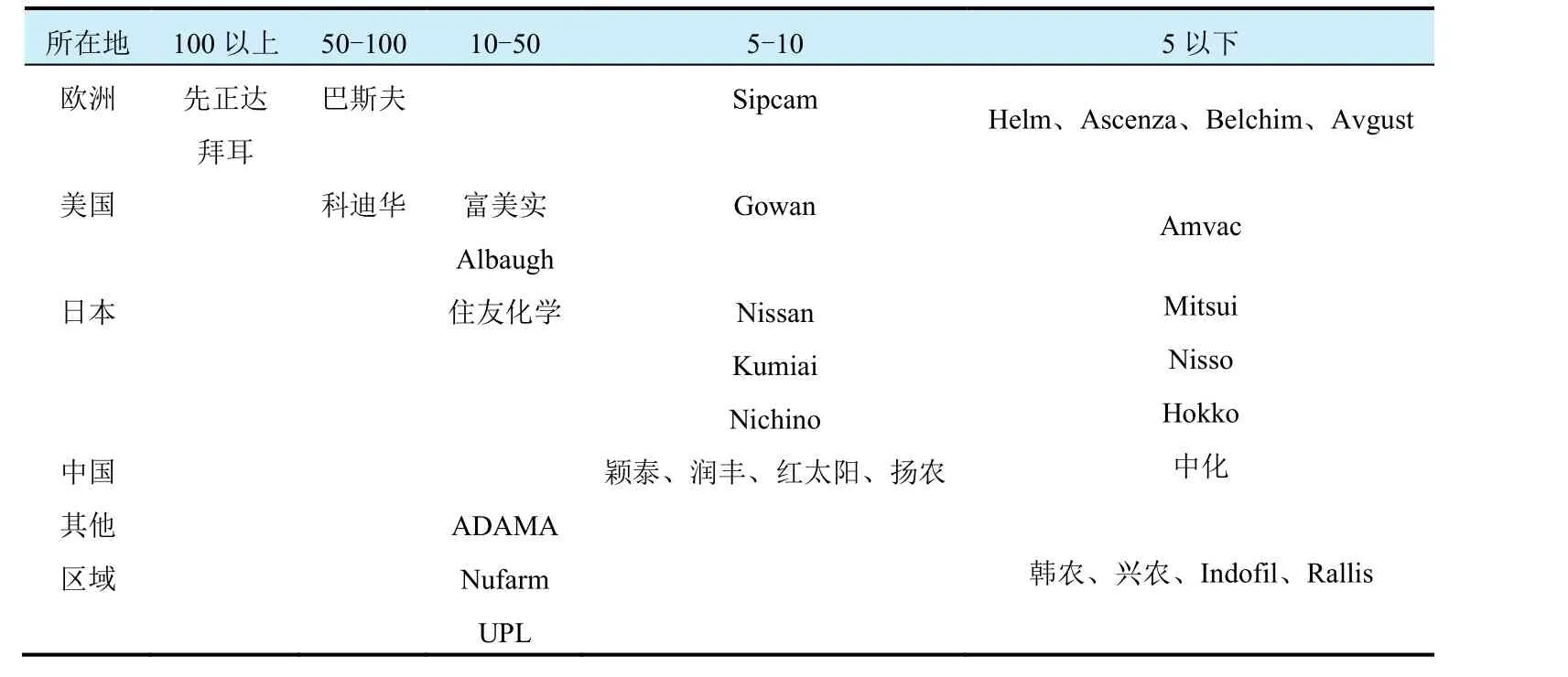

5 主要大公司的销售额情况

由于大型农药公司的重组并购,全球农药的产业结构发生了重大变化。农药行业资产重组,强者恒强发展趋势明显。全球植保领域形成美系(Corteva& FMC)、欧系(Bayer & BASF) 以及亚系(先正达集团 & Sumitomo & UPL) 三足鼎立格局,先正达集团、拜耳作物科学、巴斯夫、科迪华四大巨头的企业结构[4]。按总部所在地和全球市场销售额统计,在2019年农药行业主要公司的销售额情况见表10。

表9 全球2019-2024年作物所使用的各类农药的销售额增长率预测

表10 2019年全球主要农药公司的销售额情况(单位:亿美元)

第一梯队为销售额在100亿美元以上的先正达和拜耳作物科学。先正达集团重组后农药业务营收达 155亿美元,占全球作物用农药市场份额的26.8%,全球第一。拜耳作物科学农药业务营收121.74亿美元,占全球作物用农药市场份额21.1%。

第二梯队为销售额在50亿到100亿美元之间的公司,包括巴斯夫(71.26亿美元,占12.3%)和科迪华(62.56亿美元,占10.8%)。

第三梯队为销售额在10亿至50亿美元之间的公司,由领先的仿制药制造公司主导,但FMC和住友化学除外,这两家公司在研发产品线上投入巨大。

6 对国内外农药市场的思考

笔者认为,近年来中国农药企业的发展可分为3个时期:⑴ 环保风暴前,中国农药企业大部分分布在沿海一带,如江苏、浙江、山东。不少企业规模小、合规性差,技术力量和资金实力都比较薄弱。⑵ 从环保风暴到未来 5年是农药行业整合规范的过渡期,国家希望通过环保整治提高农药行业的准入门槛。在此次环保整合中,江苏、浙江、山东等沿海省份的大量因环保不达标的企业被迫关停整改,导致农药产品供求关系发生根本改变。很多农药产品价格疯狂上涨超出合理范围。在政策和利润的双重因素驱动下,很多农药企业到经济欠发达的东三省及中西部地区组织生产,势必造成东三省及中西部地区环保压力增加。⑶ 预计未来5到10年后,东三省和中西部地区的地方政府也会出台严厉的环境保护措施,届时,全国对环保的要求会形成统一标准,进而促使农药行业由过渡期向稳定规范期转变,最终达到一定的平衡。

一般把亚洲和非洲分为两类市场,一类市场农药登记制度完善,农药市场管理健全,科研创新活跃;另一类市场农药管理制度不完善,农药市场混乱不规范,以低货值的老产品为主,新产品研发意愿低。第二类农药市场中,农民一般比较贫穷,经济作物种植面积相对较小,难以承受较高的农药价格。让人感受最深的是,中国企业在亚洲和非洲成立海外分公司甚至建设工厂的越来越多,人员来往更加频繁,市场信息更加透明,市场竞争更加激烈,在亚洲和非洲农药出口市场的销售利润率不断降低。

北美以及欧洲是全球发达国家的集中地,20年前中国农药很难直接进入这些高端市场,几乎完全被跨国公司垄断。当地的客户也不愿意和中国供应商有过多的交流,认为中国的农药价廉物不美。随着农药市场竞争的激烈,当地农药客户也主动和中国企业保持联系并建立合作关系,中国企业也积极去欧美地区参展和拓展市场。

拉美地区距中国遥远,经济普遍不发达,之前拉美国家的客户和中国供应商来往并不频繁,主要是通过电子邮件谈生意。拉美国家十多年前只需要简单的登记资料,但如今农药展览会已经开到了客户家门口,很多国家都修改了登记制度,提高了登记准入门槛,登记所需的费用大幅增加,登记时间延长。

随着全球经济一体化,农药市场越来越透明,竞争越来越激烈,同时中国部分农药企业已经做大做强,具备一定实力进入国际农药中高端市场。中国农药企业也积极地把自己的品牌和产品推向高端市场,参与国际竞争。国家也在扶持50亿至百亿级的农药大企业。

2020年新冠肺炎疫情全球大流行,国际农药贸易普遍面临疫情带来的负面影响,主要表现在劳动力短缺,订单减少,物流成本提高,配送和零售受阻。很多国家都处于不同阶段的封锁状态,商务活动、出行受到很大限制,农药货物出口运输清关和产品登记审批面临不同程度的延迟,出口合同违约风险增加。中国疫情基本上已经控制,商务活动已经恢复正常,农药工厂全面复工复产,很多企业出口订单明显下滑,正在从出口向内销转型,加剧了国内农资市场的竞争。

面对2020年农药行业如此的发展环境,中国的农药生产企业和出口贸易公司该何去何从?国内大部分农药生产企业的特点:对自己生产的农药产品研究的比较透彻,但资金实力不雄厚,没有强大的销售团队。国内进出口贸易公司也有其自身的特点:长期专注海外市场,对国际市场了解颇深,对海外客户的把握精准,具有比较完善的销售网络,但同时也存在对农药生产制造十分陌生的缺陷。中国中小型农药生产企业和农药出口贸易公司存在着高度互补性,应对2020年疫情带来的负面影响和挑战,可以找到一种紧密的合作方式,使中国农药企业和出口商取得共赢。