2019年全球新增风电装机超60GW

2020-10-10编译夏云峰

编译 | 夏云峰

日前,全球风能理事会(GWEC)发布了《2019年全球风电报告》(Global Wind Report 2019),详细总结2019年全球以及重点地区的风电产业发展情况,现摘编部分内容以飨读者。

2019年现状

一、新增装机突破60GW

2019年,全球风电新增装机容量达到60.4GW,比2018年高出19个百分点。截至2019年年底,全球风电累计装机容量突破650GW,较上一年增长10%。

其中,亚太地区处于“领头羊”的位置,在2019年全球风电新增装机容量中占50.7%;紧随其后的是欧洲(25.5%)、北美(16.1%)、拉丁美洲(6.1%)以及非洲和中东地区(1.6%)。

除了拉丁美洲、非洲和中东,其他地区2019年的风电新增装机容量均高于2018年的水平,合计高出9.7GW。其中的1.8GW(占18.6%)来自于海上风电,剩余的7.9GW分属于几个主要的陆上风电市场:中国(3.6GW,占36.7%)、欧洲(2.7GW,占28.2%)以及美国(1.6GW,占16.1%)。在拉丁美洲,由于最大市场—巴西的2019年风电新增装机容量减少近1.2GW,导致该地区年度整体装机规模比2018年少了51MW。非洲和中东地区的2019年风电新增装机规模也较2018年下降26MW,降幅为2.6%,这主要是由埃及与肯尼亚的新增装机规模下滑造成的。

在国家层面,2019年新增装机容量排名前五的是中国、美国、英国、印度和西班牙,合计占全球的70%。就累计装机而言,中国、美国、德国、印度和西班牙位列第一至第五,合计占全球的72%。

二、陆上风电装机规模迈过新的里程碑

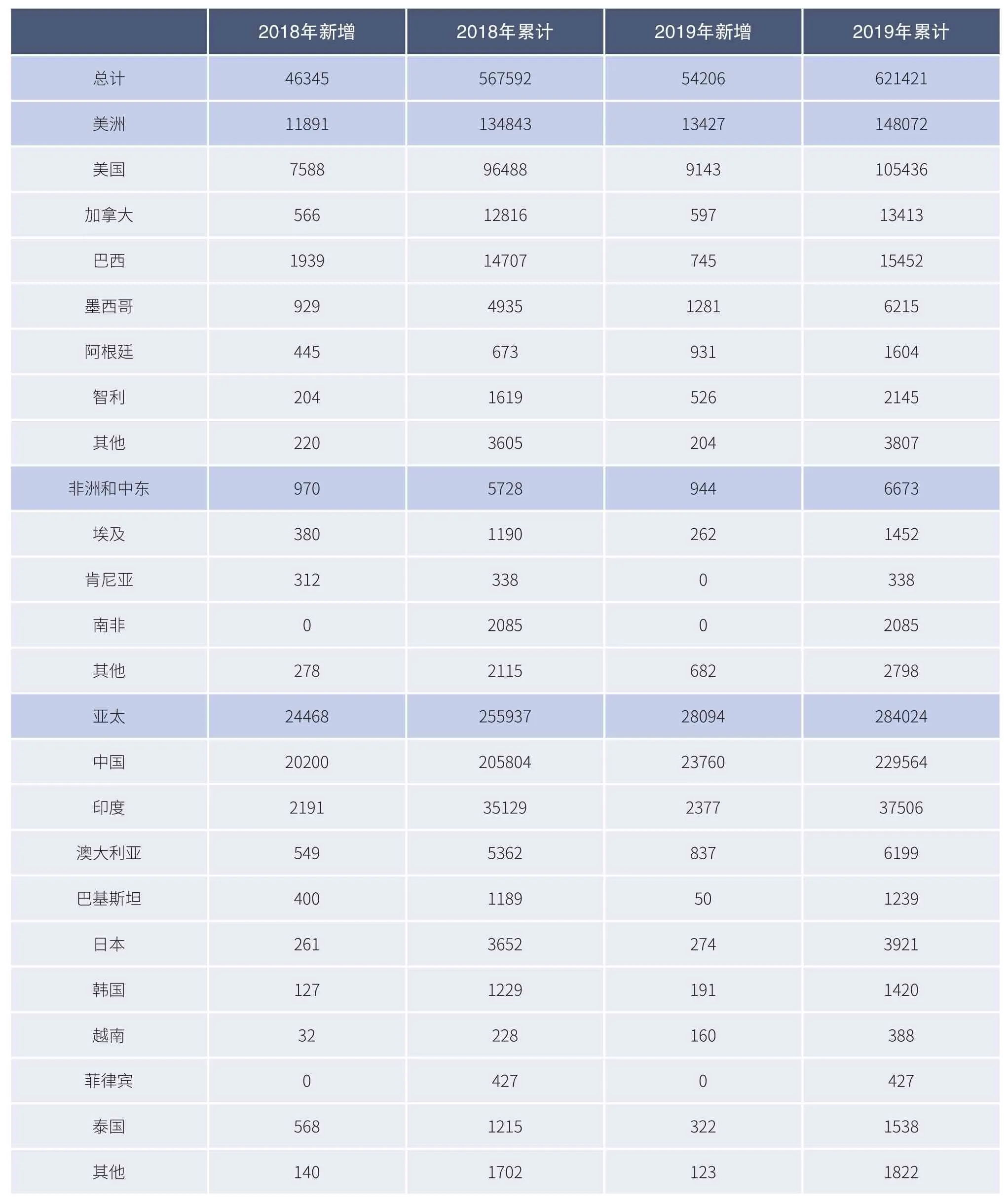

2019年,全球陆上风电新增装机容量为54.2GW,比2018年增长17%;累计装机规模迈过600GW这一新的里程碑,达到621GW。

作为全球最大的风电市场,2019年,中国陆上风电新增并网容量为23.8GW,累计并网容量达到230GW(根据中国国家能源局的统计,应为200GW—译者注)。过去的两年间,中国陆上风电产业步入政策调整的关键期,于2018年引入拍卖机制。一年后,中国国家发展改革委公布有关陆上风电平价上网路线图的最新政策。由于中国在2018年年底前核准了数十吉瓦的陆上风电项目,预计中国的本轮风电抢装将持续到2020年,使得当年的新增装机会达到30GW。从2021年起,中国陆上风电的新增装机容量大部分来自平价上网项目以及分散式风电项目。

2019年,美国陆上风电新增装机容量为9.1GW,累计装机容量突破100GW。2019年12月,美国参议院通过一项法案,将生产税抵免(PTC)政策再延期一年。因此,从现在到2024年,美国风电市场发展主要受该政策驱动。当然,州层面的可再生能源配额制(RPS)以及企业购电协议(PPA)市场也会起到一定的支撑作用。

此外,全球2019年陆上风电新增装机排名前五的国家还包括印度(2.4GW)、西班牙(2.3GW)和瑞典(1.6GW)。

2019年的市场机制应用情况与2018年类似。在中国和美国之外的其他地区,拍卖、投标、绿证等市场机制是2019年风电新增装机容量增长的关键驱动力。35%的全球风电新增装机容量与市场机制有关,与2018年的水平相当。虽然德国和印度组织的风电拍卖最后都认购不足,但在中国之外,全球仍有14.5GW的陆上风电装机被拍卖,接近2018年的规模。随着中国陆上风电从2021年开始走向平价上网,全球风电拍卖规模有望大幅增长。

三、海上风电新增装机创历史新高

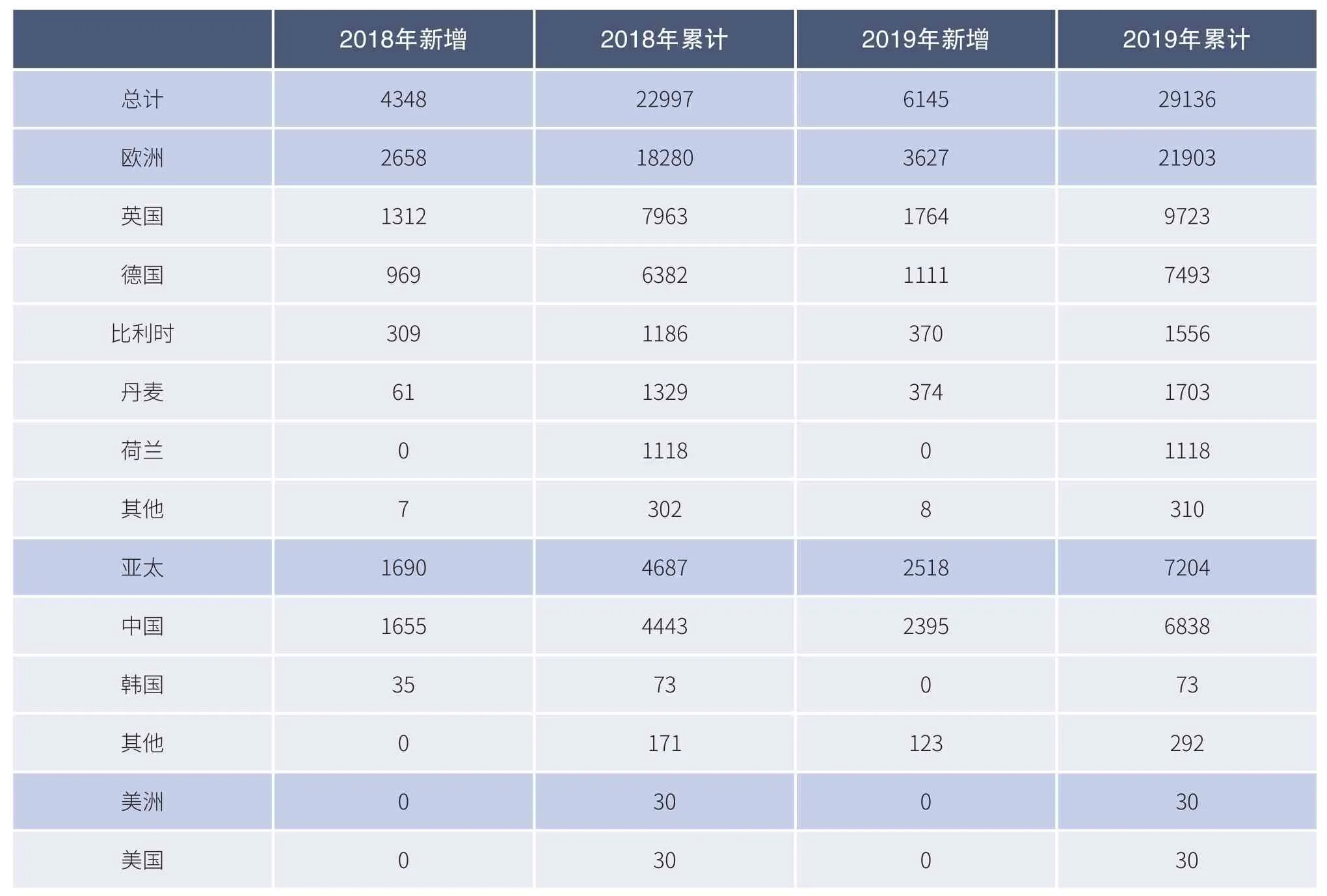

2019年,全球海上风电新增装机容量超过6GW,是有史以来表现最好的一年。其中,中国的新增规模达到创纪录的2.3GW,居全球第一。英国的新增规模接近1.8GW,依然是全球重要的海上风电市场。德国的新增规模超过1.1GW,居全球第三。

英国于2019年9月公布的第三轮差价合约(CfD)竞标结果显示,超过5.4GW的海上风电项目中标,中标价低至39英镑/兆瓦时~41英镑/兆瓦时,比2017年公布的第二轮结果降低约30%。

2019年 7月,Vattenfall公 司在荷兰再次中标零补贴海上风电项目,装机容量为760MW。“零补贴”意味着这些项目只能拿到批发电价,而不会获得其他方面的支持或者收入。由此证明,依托技术创新以及规模经济效应的推动,海上风电成本已经大幅下降。

过去的一年中,美国海上风电的发展速度明显加快。随着纽约、新泽西等越来越多的州调整各自目标,美国海上风电总招标装机容量已经从2018年的9.1GW增长到2019年的25.4GW。目前,美国风能行业进入到项目建设规划与实施阶段,预计到2026年将建设超过15个海上风电项目。

与此同时,亚洲海上风电市场同样进入发展的快车道。2019年,中国台湾首次实现公用事业级海上风电项目并网发电。在2025年前建设5.6GW装机的基础上,台湾地区还规划2026―2035年再新增10GW的海上风电装机。2019年,日本海上风电开发也有所提速,并将于2020年下半年组织相关拍卖。

2020—2024年预测

一、复合年增长率达4%

2020―2024年,全球有望新增355GW的风电装机,相当于年均增长接近71GW,复合年增长率(CAGR)将达到4%。

在本轮预测周期的开局之年,全球风电市场的发展会继续由固定电价、生产税抵免、国家和州层面可再生能源发展目标等政府支持机制驱动。考虑到中国和美国“抢装潮”的延续,2021年,全球风电新增装机容量有可能达到新高。

从2021年开始,除了美国风电市场的发展仍然依赖生产税抵免政策,其他各国将转向投标以及其他市场机制。虽然在欧洲、拉丁美洲、非洲和中东以及东南亚地区,市场机制会继续处于主导地位,但德国与印度必须加快推进与市场设计相关的议程,才能加速增长。

伴随风电成本竞争力的日益提高,以企业购电协议为代表的双边协议不仅会被美国、巴西、墨西哥、智利、阿根廷以及北欧国家等成熟风电市场更加广泛地运用,在新兴市场的应用也有望实现突破。

随着自身平准化度电成本(LCOE)的急剧下降以及全球能源转型进程的提速,海上风电的投资环境得到了很大改善。未来5年间,全球海上风电新增装机容量会超过50GW,复合年增长率将维持在19.5%。

二、中国将引领各地区的风电发展

GWEC预计,全球海上风电新增装机规模将从2019年的6GW增至2024年的 15GW,其在全球年度风电新增装机中的占比相应由10%提高到20%。

分区域来看,在亚洲地区,2020年有望成为中国陆上风电市场有史以来表现最好的一年,因为有为数可观的存量项目需要赶在2020年12月31日前并入电网,以拿到核准电价。从2021年开始,中国陆上风电市场发展主要受平价上网项目驱动,但在已核准的存量项目建设完之前,新增装机容量都不太可能下降。同时,由于与项目实施以及市场设计相关的挑战可能会在接下来的2~3年内得到解决,印度将继续在该地区的风电发展中扮演重要角色。考虑到近期的“抢装潮”、政策环境的改善以及经济和电力需求的增长,越南是影响东南亚风电市场走势的一个关键因素。此外,如果印度尼西亚、菲律宾等国的政府能够将此前制定的积极政策真正落地,那么将有望进一步打开亚洲地区的风电发展空间。

作为成熟市场,欧盟各国未来5年的风电市场将保持稳定发展,年新增装机容量会达到11~12GW。由于持续推进拍卖与投标,欧洲其他国家,比如土耳其和俄罗斯的风电市场也会实现增长。

虽然美洲地区在国家支持和经济稳定方面呈现的局面较为复杂,但受巴西市场以及私人市场需求的复苏,未来5年该地区的风电年新增装机规模将达到4GW左右。同期,美国风电市场发展的主要驱动力来自生产税抵免政策,当然,企业购电协议市场以及州层面的可再生能源配额制会继续刺激市场增长。

表1 各地区陆上风电装机走势(单位:MW)

2018年新增 2018年累计 2019年新增 2019年累计欧洲 9016 171084 11741 182652德国 2402 52932 1078 53913法国 1563 15307 1336 16643瑞典 717 7216 1588 8804英国 589 13001 629 13617土耳其 497 7370 686 8056其他 3248 75258 6424 81619

表2 各地区海上风电装机走势(单位:MW)

2020―2022年,非洲和中东地区的风电市场有望保持稳步增长,年新增装机容量预计为1.45GW。

在太平洋地区,未来几年,虽然新西兰会进行一些项目改造,但风电新增装机大部分位于澳大利亚。多能互补项目和微电网等新的解决方案既会有效提升各类可再生能源电源之间的融合性,也将为这一地区的风电发展创造机遇。