企业金融化与外资流入

——基于上市企业数据的经验分析

2020-09-28博士叶建华副教授

王 丹 博士 叶建华 副教授

(1.许昌学院商学院 河南许昌 461000;2.河南财经政法大学会计学院 河南郑州 450000)

引言及文献综述

外商直接投资能够带来更加先进的技术和管理方式,从而有效地促进了国内企业的发展。因此,如何吸引外资流入成为了学术界关注的焦点。

当前大量学者从宏观角度就外资流入展开了相关分析。吕朝凤和黄梅波(2018)基于中国分省份行业数据就金融发展对地区FDI 的引进进行相关研究,结果发现金融发展显著影响外资流入;陈继勇和蒋艳萍(2016)实证分析了金融发展差异对我国外商直接投资引进的影响,其研究结果表明,金融发展差异对我国外资引进具有显著的抑制作用;杨文溥(2019)发现增加企业流动性能够缓解企业受到外部市场不利风险变动的影响。

通过以上的文献梳理,可以发现目前鲜有学者直接研究企业金融化对外资流入产生的影响。为此本文收集了我国2007~2018 年上市企业的相关数据,从微观企业角度分析了企业金融化对外资流入产生的影响,并深入探讨了这种影响在不同融资约束条件下企业间的差异性,这拓展了当前的研究。

研究设计

(一)计量模型建立与变量选取

为了分析企业金融化对外资流入的影响,本文建立如下计量回归模型:

其中fdi代表外资流入规模;fina代表企业金融化;controls代表控制变量;下标i代表企业;t为年份;ε为误差项。

(二)变量定义和解释

1.外资流入(fdi)。本文参考王雄元 (2017)的方法,将外资企业所持有的股数占上市企业总股数的比重作为外资流入情况的衡量指标。该指标越大则表明越来越多的外资流入了该企业。

2.企业金融化(fina)。本文参考杜勇等 (2017)的方法,用企业持有的金融资产与总资产的比值作为金融化的衡量指标。其中金融资产=衍生金融资产+交易性金融资产+发放贷款及垫款净额+可供出售金融资产+长期股权投资+持有至到期投资+投资性房地产净额。

3.其他变量。考虑到还有一些其他因素也会对外资流入产生影响,本文实证回归中加入了如下控制变量:现金资产比率(rmoney) =期末现金及现金等价物余额/总资产,代表企业流动性;最大股东持股比率(large)=最大股东持股数量/总股数,代表最大股东对企业影响力;托宾q 值(qa)=企业股票市值/资产重置成本,代表企业的经营绩效;总资产增长率(dev1)=本年总资产增长额/年初资产总额×100%,代表企业的发展能力;资产规模(size)=总资产的对数,代表企业的经营规模;总资产收益率 (roa)=净利润/总资产余额,代表企业的盈利能力;企业年龄(age)=log(企业的上市年限+1),代表企业的经营年限。

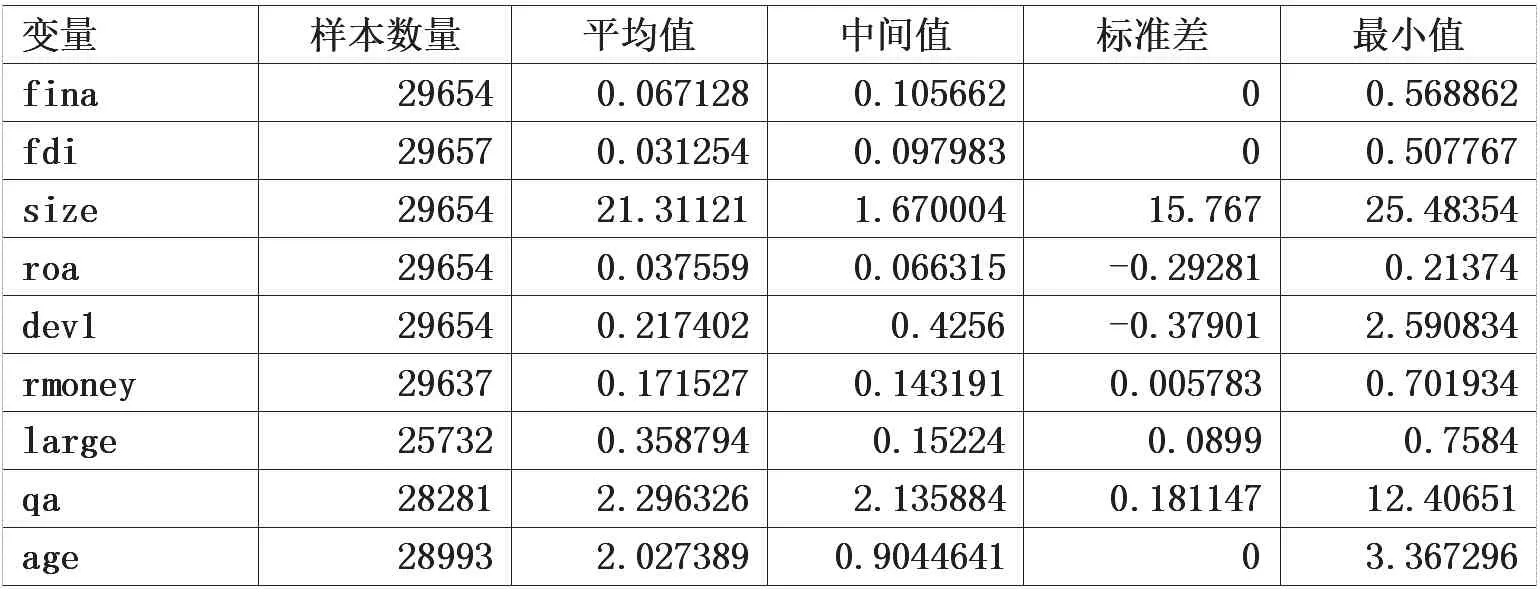

表1 变量的描述性统计

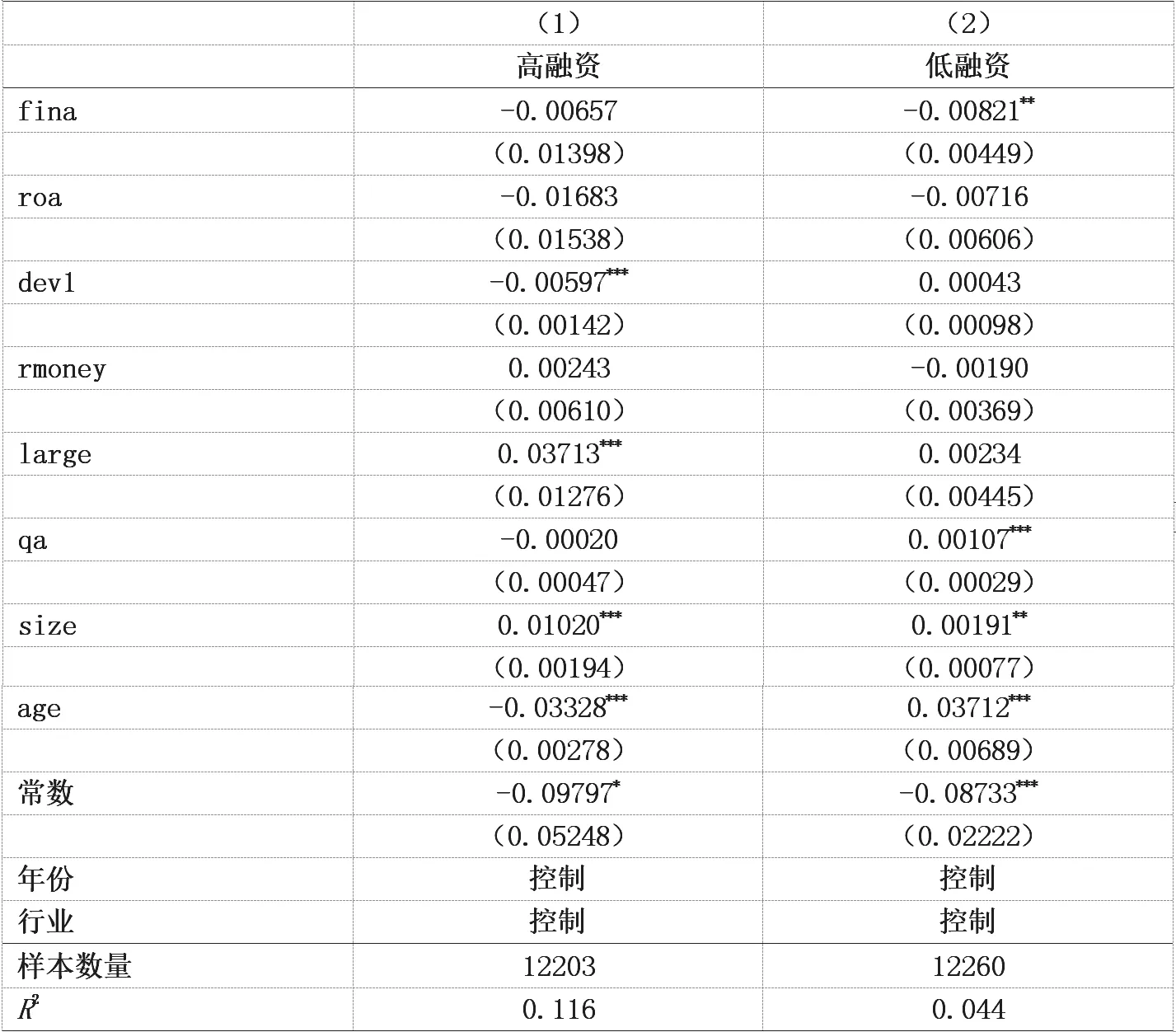

表2 基本回归结果

(三)数据来源与变量的统计信息

本文使用中国2007~2018 年期间A 股上市企业中非金融类企业的相关数据来进行相关的实证分析。为了使得回归结果更为可靠,本文首先对数据进行了如下处理:第一,去除掉金融类企业数据;第二,剔除了ST 类企业;第三,对连续变量进行上下1%的winsorize 处理。表1 为各变量处理后的描述性统计结果。

实证结果及分析

(一)基准回归

首先,本文利用总体样本数据就企业金融化对外资流入产生的影响进行实证分析,回归结果如表2 所示。由表2 可知,企业金融化fina 的系数均为负且都显著,这表明企业金融化程度的提高显著抑制了外资流入。这主要是因为,依赖于金融资产获利的企业会减少对主营业务的投资,这就降低了企业长期的核心竞争力,进而外资企业对其发展前景不看好,就会减少对该企业的投资。此外,其他控制变量也对外资流入产生一定影响。由表2 的第(4)可以发现,总资产增长率(dev1)的系数为负且显著,表明过快的企业增长不利于外资的流入。企业增长速度过快,表明当前企业还未稳定,其盈利前景存在较大的不确定性,因而外资企业对是否进行投资会处于观望态势;最大股东持股比率(large) 的系数为正且显著,表明最大股东持股比例越高,外资越容易流入该企业。最大股东持股比例越高企业的股权结构就越稳定,因而易吸引外资流入;资产规模(size) 的系数为正且显著,表明企业资产规模越大,外资越容易流入该企业。企业资产规模越大表明企业经济实力雄厚,因而易吸引外资流入;企业年龄(age)的系数为负且显著,表明企业经营年限越长越不利于外资流入。经营年限较长的上市企业往往主营业务稳定,盈利能力平稳,外资企业要想进入该企业需要较高的门槛,因而其不利于外资的流入。

表3 外商直接投资对不同融资约束企业金融化的影响分析

(二)企业金融化对不同融资约束企业的异质性影响

不同融资约束企业的资金需求存在较大差异,进而企业金融化的动机也会不同。因此,不同融资约束条件下企业的金融化对企业外资流入的影响可能存在较大差异。本文依据融资约束的不同对样本重新进行分组,进而实证分析这一差异性影响。本文依据sa 指数来衡量企业融资约束程度,并依据sa 指数的大小将样本划分为高融资约束组和低融资约束组。其中sa 指数的具体计算参考刘莉亚(2015)的方法。具体的实证结果显示如表3 所示。

由表3 可知,高融资约束组中企业金融化fina 的回归系数为负但是不显著,低融资约束组中企业金融化fina 的回归系数为负且显著,这表明企业金融化显著抑制低融资约束企业外资的流入而对高融资约束企业外资流入的影响不显著。其他控制变量的回归系数在不同融资约束组企业中也存在一定程度的差异。总资产增长率(dev1)的系数在高融资约束企业组中为负且显著,在低融资约束组企业中不显著。高融资约束企业本身就面临资金短缺,增长速度过快企业更容易出现资金链断裂的风险,因而不利于外资的流入;最大股东持股比率(large)的系数在高融资约束企业组中为正且显著,表明高融资约束企业中最大股东持股比例越高,外资越容易流入该企业。高融资约束企业的稳定性相对较差,此时如果最大股东持股比例越高,则大股东越容易控制企业,保持企业发展的稳定,进而易吸引外资流入;企业年龄(age)的系数在高融资约束企业组中为负数且显著,而在低融资约束组企业中则为正且显著。表明企业经营年限越长越不利于高融资约束企业外资的流入,而对低融资约束组企业的影响则相反。如果企业长期面临高融资约束则企业盈利能力易出现较大波动,进而不利于外资的流入。相反如果企业长期面临的融资约束较低,则表明企业经营状况良好,易创造稳定的利润,因而容易吸引外资的流入。

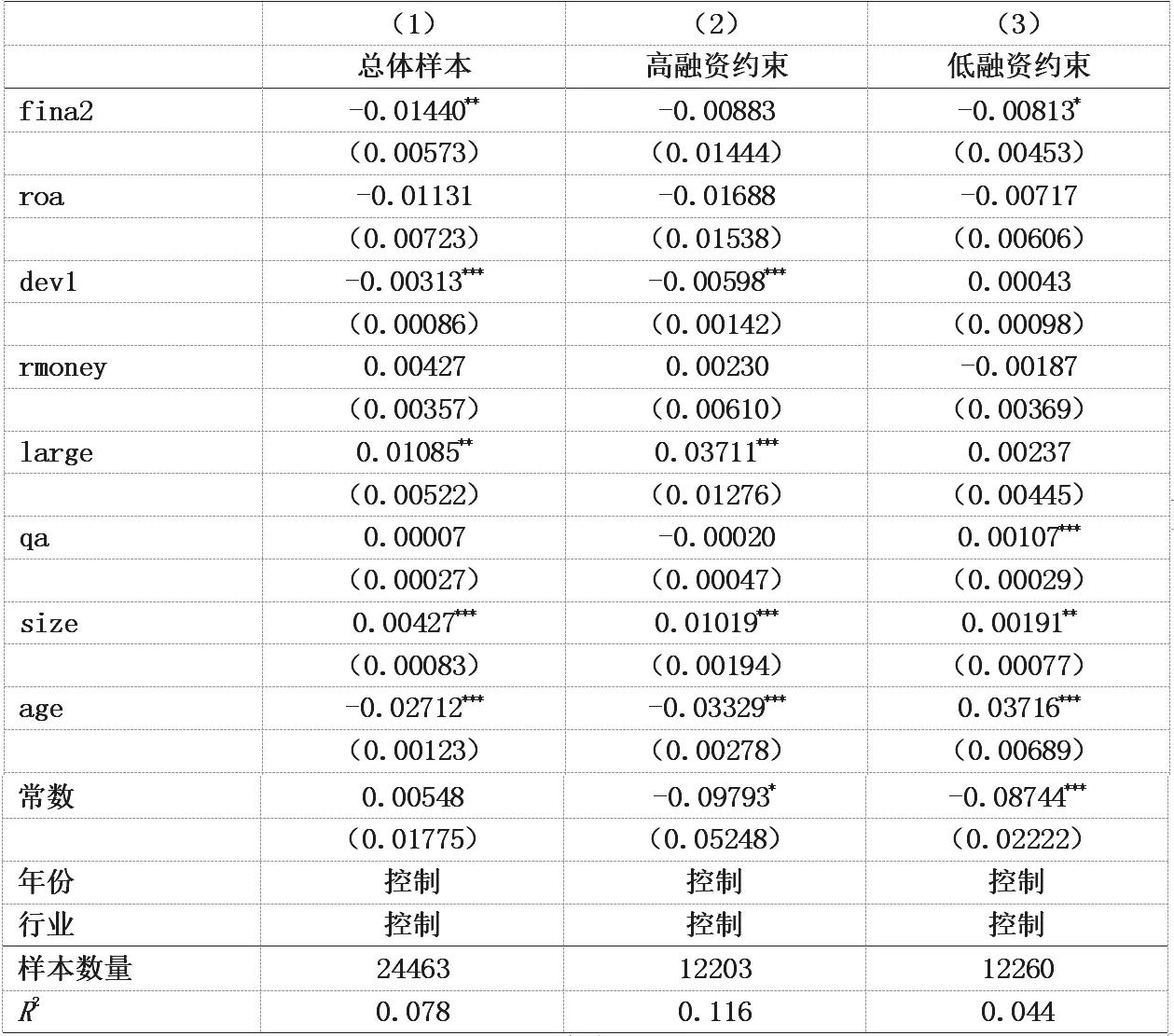

表4 稳健性检验

(三)稳健性检验

为了验证本文回归结果是否可靠,本文参照已有学者的方法,采用新的指标衡量企业金融化。新金融化指标是通过将将前文的七项金融资产中剔除掉发放贷款及垫款净额后得到的金融资产除以总资产计算得到,具体结果如表4 所示。

结论与建议

本文利用我国2007~2018 年上市企业的数据,就企业金融化对外资流入产生的具体影响进行了实证分析。结果发现:总体上企业金融化程度越高就越不利于外资的流入;从融资约束角度出发,发现企业金融化对低融资约束企业外资流入产生的不利影响较为显著,而对高融资约束企业外资流入产生的不利影响不显著。此外,替换了金融化的相关指标后回归结果依然稳健。

基于上述结论,本文提以下建议:第一,发展实体经济,扩大外资开放。对此,要努力创造良好的实体企业营商环境,让更多的企业将自身的资金投入到实体主业中,进而引进优质的外资以促进企业实现长远发展;第二,完善资本市场,优化资本配置效率。由于部分低融资约企业本身资金使用效率不高,其将资金投入到了金融市场,这不利于外资的流入。对此,要提升资本配置效率,让更多高效率的企业获取足够的资金以提升自身竞争力,进而吸引更多外资的流入。