资产证券化影响商业银行盈利能力的实证研究

2020-09-24刘树园史家文

刘树园 史家文

摘 要:资产证券化作为创新金融工具,一直以来备受关注,它对我国商业银行的盈利水平、流动性、风险等方面均有影响。本文选取13家商业银行在2008—2018年发行资产证券化产品的数据,利用相关指标建立经济计量模型,通过Eviews软件就资产证券化对商业银行盈利能力的影响进行了实证分析。结果发现,两者之间存在负相关,并就研究结论结合现实情况说明原因。

关键词:资产证券化 商业银行 盈利能力

中图分类号:F832 文献标识码:A 文章编号:2096-0298(2020)09(a)--05

随着金融市场的不断创新与发展,作为金融中介的商业银行,在经济金融化的进程中,地位近一步下降,金融脱媒已成必然趋势,再加上第三方支付的不断普及与冲击,商业银行盈利水平不断下滑。资产证券化作为金融工具,在理论分析层面具有盘活存量资本、提高资金效率、提高盈利能力等作用。不同于欧美资本市场,我国资产证券化业務相对开展较晚,但在相关政策的引导下,发展迅速。特别是在如今金融监管逐渐严格的大环境下,2018年4月出台的“资管新规”中表明“依据金融管理部门颁布规则开展的资产证券化业务”不适用,其给予银行的资产证券化业务更大的开展空间。本文采取13家商业银行在2008—2018年的数据,建立多元回归模型,研究分析资产证券化对银行盈利能力的影响,为资产证券化是否能够提高我国商业银行盈利水平提供政策建议。

1 理论分析和研究假设

在资产证券化发展的早期阶段,无论是国内还是国外资本市场,对于发行资产证券化产品对银行盈利能力影响的理论研究,主要集中在分析资产证券化定义、发行主体、运行机制等方面进行的理论研究。吴翔江(2001)指出,从防范与化解金融风险、加强银行管理的视角看,开展资产证券化业务可以使银行资本充足率得到提升,资产负债结构体系得到优化,“三性”一定程度上达到均衡协调。Gorton和Nicholas(2005)认为,资产证券化业务通过打包出售等方式提升资产的流动性水平,并且使银行提前获得现金流,改善了银行资产负债结构,充分协调流动性、安全性和盈利能力三者的关系。Boot和 Thakor(1993)指出,在双方交易业务存在信息不对称性的情况下,发行人可以将交易的资产构建成资产池,发行风险特征不同的多项金融债权,从而增加预期收入,所获得的现金流可以改善目前的资产负债结构,退出现有的债务,同时又降低加权平均资本利息。林治海(2004)也给出相似观点,信贷资产证券化可以解决信息不对称等问题,降低交易成本,并且加强金融体系整体运作效率。Greenbaum和 Thakor(2006)将资产证券化视为一种多样化的低风险投资组合方法,能够为商业银行的整体运营和投资新资产提供资金。杨晓坤和孙健(2006)提出,近年来银行依靠存贷利差获得的收益额开始缩减,开展资产证券化的银行往往作为服务商获取服务报酬,促进了中间业务的发展,并且可以通过受托管理人的身份赚取管理费,改变经营模式,提高综合盈利能力。

从资产证券化发展前期时的研究成果可以发现,在理论层面上,资产证券化与银行盈利水平呈正相关关系。但是随着资产证券化业务的深入开展,尤其是在次贷危机之后,国际市场出现了许多与理论相悖的情况。

在研究中引入实证数据,由于数据选取范围的不同、市场发展程度的不同、指标选取的差异,又或者模型构建的差异等原因,学者们的结论大相径庭。国外市场,尤其是在美国资本市场上,其资产证券化发展程度一直高于国内市场,因此各方面差异较大,本部分将分为国外、国内两个方面进行阐述。

首先是关于国外市场的研究。Jiangli(2007)构建了一个包含银行股权、债务、贷款销售和资产证券化等要素的模型,结果显示资产证券化有助于提高银行的杠杆率水平和盈利能力,并且降低破产风险。之后,Jiangli和Matthew(2008)进一步以2001—2007年美国银行控股公司的资产证券化数据为研究对象,发现抵押资产证券化可有效提高银行的绩效,降低银行的破产风险,同时优化资产杠杆比率,使盈利水平得到提升。蔡衡(2018)选用了美国银行2003—2016年的数据,发现资产证券化可以通过打包出售长期资产、提前回笼现金流的方式影响资产周转率,银行的盈利能力和杠杆率也有所提高,但对其利润率没有显著影响。邹晓梅、张明、高蓓(2015)研究美国商业银行的季度数据,发现资产证券化有助于提高银行的ROE,但同时降低了其稳定性。同样的,姚禄仕等(2012)选用美国市场资产证券化相关数据,利用格兰杰因果检验,实证研究发现资产证券化能提升银行的资本利用率、提高资本充足率、降低融资成本,并且增强银行的盈利能力与效率。但是Casu等(2013)以2001—2008年美国商业银行为研究对象,运用倾向得分匹配的方法却发现,虽然证券化使银行利润较高,但其信用风险头寸和融资成本较高。因此开展资产证券化业务并不比其他风险管理和利润提升方法更优。Michalak和Uhde(2012)使用欧盟13国及瑞士商业银行的数据,通过Z指数和EDF进行分析,发现资产证券化与稳健性、盈利性和资本比率呈负相关。还有Mazzuca和 Battaglia(2011)通过对2000—2009年意大利商业银行的数据分析得出,资产证券化使商业银行的净资产收益率显著降低。

在国内市场的实证研究上,李腊梅(2017)通过选取我国商业银行数据建立回归模型,分析得出信贷资产证券化会提升银行的净资产收益率和资本充足率水平。曹彬(2017)选用2012—2016年我国30家上市银行的数据,用“证券化指数”等构建模型进行实证分析,研究发现,信贷资产证券化对小银行的盈利能力有显著的正向影响,而对大银行的盈利能力并没有显著影响。但是刘琪林等(2013)曾经实证得出,小规模银行的资产证券化程度越高,其盈利水平也将越高,而对于大规模的银行而言,银行的盈利水平却是降低的。另外,与前面两位学者的研究结论明显不同的是,贺显南和蔡衡(2018)通过资产证券化率指标实证分析,发现资产证券化对大银行盈利水平的影响不显著。然而,对小银行盈利能力的负面影响是显著的。宋清华和肖心慧(2018)通过构造动态面板模型,选取75家中国商业银行数据,得到商业银行的盈利能力因为资产证券化业务的市场发展不成熟、交易效率低等原因呈下降趋势。

从以上实证结果而言,关于资产证券化对银行盈利能力影响的研究结果有正向的、反向的,或是无显著影响的。在对国外数据实证研究中,结论是正向影响的占多数,有些结论是反向影响的多是由于选取的数据来自欧洲市场,或者由于是2008年以前的,因此可以猜想,研究结论不同的主要原因是市场成熟度不同导致的。而反观根据国内数据的研究,结论大多是反向影响或无显著影响,这更是印证了上述猜测。

综上所述,国外证券化业务开展较早,发展较为成熟,因此理论及实证研究方面较为完善,拥有丰富的数据等基本资料,也有较为完备的研究体系。而国内资产证券化业务开始相对较晚,加上中间暂停了几年时间的原因,目前市场规模有限,资产证券化相关数据较少,搜集难度较大,因此我国学者关于信贷资产证券化对商业银行的影响研究以国内数据为基础的较少。并且,国内的实证研究目标比较宽泛,包含资产证券化对银行的资产流动性、盈利能力水平、风险水平、成长能力等方面的影响,单单对盈利能力影响进行实证研究的文献较少。但从理论层面上,资产证券化无疑对商业银行的盈利能力有着积极的影響。本文研究通过选取指标,搜集我国商业银行资产证券化数据构建模型,针对盈利能力这一方面进行实证研究,得出二者呈负相关关系,并结合实际发展情况分析了造成此项关系原因。

2 研究设计

2.1 数据来源

为了确保本文选择的研究对象能够尽量满足考查我国银行业总体情况的研究目的,在中国33家上市商业银行中,选取了2008—2018年的数据完整且具有代表性的13家银行:4家国有商业银行、7家股份制商业银行和2家地方商业银行发布的资产证券化业务相关数据。四大国有控制银行:中国建设银行、中国工商银行、中国交通银行以及中国银行;7家股份制商业银行:中信银行、平安银行、浦发银行、华夏银行、民生银行、招商银行以及兴业银行;2家地方性商业银行:宁波银行和南京银行。相关的金融数据和资产证券化信息来自国泰安、中国债券信息网和资产证券化分析网。

2.2 变量选择

(1)被解释变量

银行作为一种金融企业,只有具备良好且持续的盈利能力,才能保证其长远发展。确定商业银行此能力的指标有多种,主要分为销售和投资回报两个方面,其中较为常用的投资回报是用指标中的净资产收益率来衡量。在实际中,上市公司基本利用每股收益和每股净资产等数据来估计盈利能力。本文采用净资产收益率(ROE)作为被解释变量。

(2)解释变量

以银行是否存在资产证券化业务为解释变量,引入实证模型。设定其为虚拟变量P。当商业银行在相关年份发行此产品即记为1,否则为0。

(3)控制变量

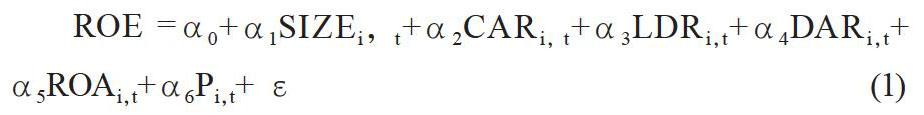

本文选择控制变量主要参照邹晓梅(2015)、李腊梅(2017)、宋清华(2018)等研究,考虑到商业银行的盈利能力主要受规模、业务情况、资本结构等方面影响,选定以下指标:第一,银行规模(SIZE),运用总资产的对数来体现;第二,资本充足率(CAR):计算方法为总资本除以风险加权资产,此指标是保证银行等金融机构稳定经营、持续发展的重要指标,本文选取其作为代表资本结构;第三,存贷比(LDR):贷款余额除以存款余额的值。该指标衡量银行在某一时点上吸纳存款对应的发放贷款情况,本文选取其为流动性的代理变量;第四,存款与资产比率(DAR):存款总额与资产总额的比例。存款是商业银行资金的重要构成,该比率阐明银行的负债特征和融资来源;第五,资产净利润率(ROA):净利润与资产平均的比值。该比率反映的银行应用所有资产获取利润的程度,体现出企业管理水平的高低,如表1所示。

2.3 模型设计

通过以上分析,引入这些变量因素来进行研究,并且使研究能够更好地说明问题,所以构建出以下模型:

3 实证结果

(1)描述性统计

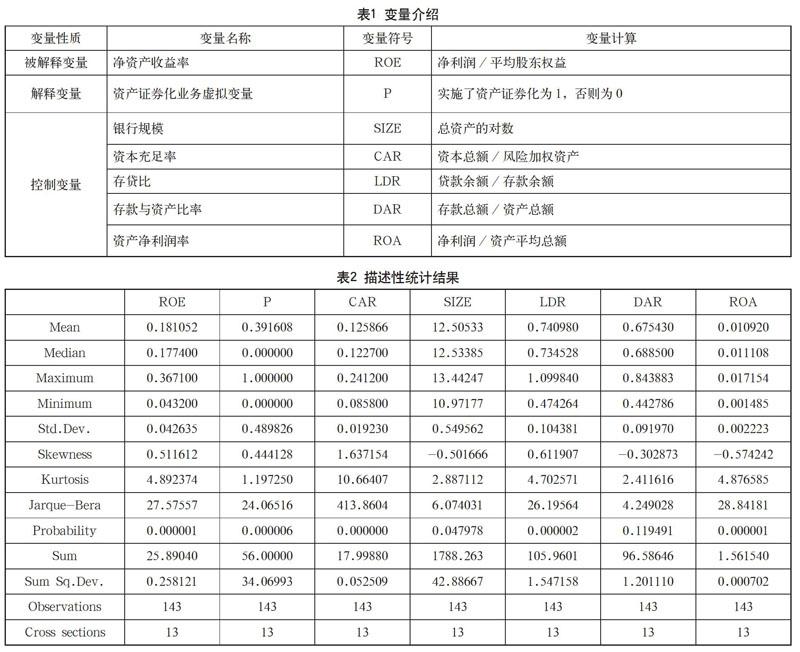

为了初步认识收集到的数据,并且检验数据是否存在异常值以确保后续回归分析结果的准确性,我们先进行了描述性统计,以下为统计结果,如表2所示。

从表2中的结果可以看出,各项指标的最大值(Maximum)和最小值(Minimum)均在正常范围内,均值(Mean)正常。并且,对银行的财务指标进行分析时,如果数据的标准差≥均值,则表明数据波动过大,可能存在极端异常值,需要对数据作进一步处理才可以进行后续分析。而对相关的数据进行描述性统计分析的结果显示,除去自行设置的虚拟变量P,其他指标的均值(Mean)均大于其标准差(Std.Dev.),说明数据可靠。而虚拟变量P的取值由于受到政策实施等环境的影响,不同于财务指标,可能出现标准差≥均值的情况。因此,各项数据取值可靠,可以进行下一步分析。

(2)相关性分析

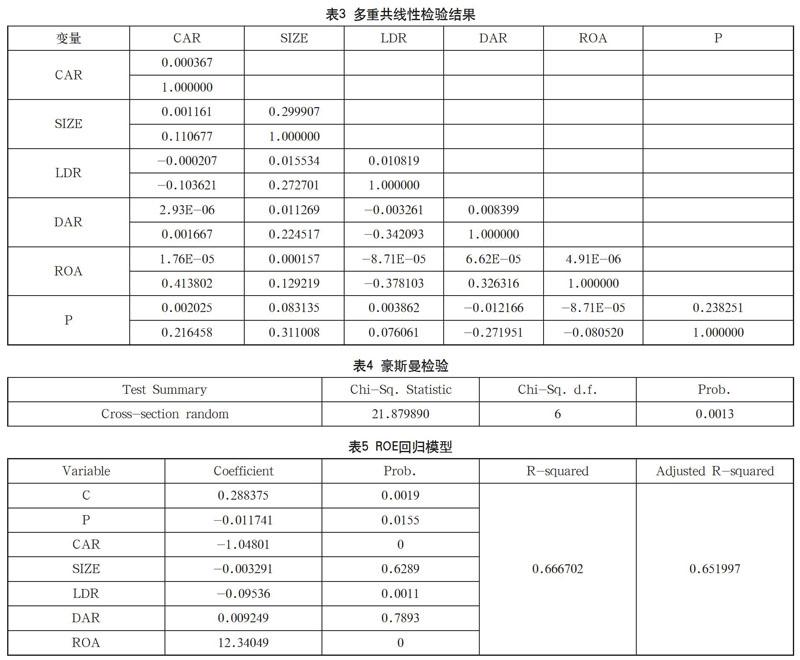

多重共线性是指线性回归模型中的解释变量之间由于存在精确相关关系或高度相关关系而使模型估计失真或难以估计准确的现象。利用Eviews分析软件,对模型中的解释变量进行相关性分析,检验变量间是否存在多重共线性,以得到可靠的回归结果,检验结果如表3所示。

由表3述数据可知(一般而言,若相关系数大于0.8,则可认为存在严重的多重共线性),任意两者之间的相关系数值均远小于1,说明任意解释变量之间并不存在相关性,即不存在多重共线性。

(3)回归分析

构建随机效应模型是进行豪斯曼检验的前提,因此在构建好检验模型基础上进行豪斯曼检验,其目的是确认回归模型适用于固定效应模型或者随机效应模型,得到的结果如表4所示。

根据构建的随机效应模型可知,当P值小于0.05时应该拒绝原始假设,认为应该构建固定效应模型,否则应该构建随机效应模型。从结果来看,Hausman检验中的P值为0.0013,即小于0.05应拒绝原假设随机效应的回归模型,如表5所示。

通过表5的结果可知:净资产收益率的分析模型拟合程度较好,调整的R?结果超过65%,也就是说,它能够在一定程度上适应模型的变化。并且P值在5%水平以下,通过了检验。在是否开展资产证券化业务为解释变量,银行规模、资本充足率、存贷比、存款与资产比率、资产净利润率作为控制变量的情况下,资产证券化业务对银行盈利能力的影响较为显著,这将一定程度降低银行的盈利能力。而这一实证结论与理论结果相反,考虑到我国银行业相关发展现状,究其可能原因,主要有以下几方面。

第一,市场不够完善。我国资产证券化的发展时间相比国外而言较短,处于初期阶段,市场还不够成熟,只能参考国外发展经验结合我国实际加以运用,再加上二级交易市场不够活跃,产品流动性较差、交易效率低等,都会对商业银行发展此项业务获得的收益产生负面影响。

第二,不良资产处置效率较低。目前商业银行大多选择信用质量良好的优质资产组成资产池,对不良资产的证券化利用程度不够。单从2018年的数据来看,全年共发行了34单不良资产证券化产品,总额为158.81亿元,仅占信贷资产证券化产品的1.7%,由于风险等因素,相比吸收存款筹资的成本,采用证券化筹资的成本更高,所以如若无合适的贷款项目,采取优质资产证券化会增加机会成本减少其绝对收入,会对盈利性产生负面效应。因此,商业银行应重视及增加不良资产处置。

4 结语

本文选取13家上市银行2008—2018年的数据进行实证分析,根據分析结果可知,资产证券化业务对商业银行盈利水平具有负面影响,即会导致银行的盈利有所减少,这一结果主要由于市场发展不成熟、发行无法形成规模化、不良资产处置效率低等因素造成。但是资产证券化作为创新型金融工具,根据其内在的理论特点以及国外的成功经验,在银行传统盈利模式受到冲击的今天,其在拓宽盈利渠道、增加资产的流动性、释放资本等方面的积极作用应受到重视,因此其存在的必要性显而易见,虽然目前研究发现其对银行的盈利水平有负面影响,但是随着自身发展及政策辅助,资产证券化必将有助于商业银行提高绩效水平。

参考文献

Gorton, G. and Souleles, N.S.“Special Purpose Vehicles and Securitization,”in Rene Stulz and Mark Carey ed, The Risks of Financial Institutions[M].University of Chicago Press, 2005.

W.A.Boot, A.V.Thakor. Security Besign[J]. Journal of Finance, 1993, 48(4).

S.Greenbaum, A. Thakor. Bank Funding Models: Securitization versus Deposits[J]. Bank Finance,2006,11(3).

Jiangli, W.;Pritsker, M.andRaupach, P.“Banking and Securitization.”[EB/OL].2007.Online at: http://papers.ssrn.com/sol3/papers.cfm? Abstract_id= 967895.

Jiangli,Wenying,and Matthew,G.P.,The Impacts of Securitization on US Bank Holding Companies[R]. Working Paper, 2008.

Casu B, Clare A, Sarkisyan A, et al Securitization and Bank Performance[J].Journal of Money, Credit and Banking,2013,45(08).

Michalak T, Uhde A. Credit Risk Securitization and Bank Soundness in Europe[J]. Quarterly Review of Economics and Finance, 2012, 52(3).

M.Mazzuca,F.Battaglia.The Effects of Securitization on BanksPerformance: Evidence from Italy[J].Ssrn Electronic Journal,2011.

吴翔江.实施我国银行资产证券化的理性分析与现实选择[J].金融研究,2001(05).

林治海.银行资产证券化:借鉴创新[D].大连:东北财经大学,2004.

杨晓坤,孙健.多角度透析银行信贷资产证券化[J].社科纵横(新理论版),2006(01).

蔡衡.资产证券化与商业银行盈利水平[J].金融经济,2018(10).

邹晓梅,张明,高蓓.资产证券化与商业银行盈利水平:相关性、影响路径与危机冲击[J].世界经济,2015,38(11).

姚禄仕,王璇,宁霄.银行信贷资产证券化效应的实证研究——基于美国银行业的面板数据[J].国际金融研究,2012(09).

李腊梅.我国商业银行信贷资产证券化效应研究[D].合肥:安徽大学,2017.

曹彬.资产证券化对我国商业银行盈利能力影响研究[J].宏观经济研究,2017(05).

刘琪林,李富有.资产证券化与银行资产流动性、盈利水平及风险水平[J].金融论坛,2013(05).

贺显南,蔡衡.资产证券化与商业银行盈利水平的实证研究[J].甘肃广播电视大学学报,2018,28(03).

宋清华,肖心蕙.信贷资产证券化对商业银行盈利能力影响的实证分析[J].统计与决策,2018,34(24).