新《证券法》视域下信息披露“重大性”标准研究

2020-09-23徐文鸣刘圣琦

徐文鸣 刘圣琦

(中国政法大学法与经济学研究院,北京 100088)

一、引言

信息披露已经成为中国证券市场改革的重要抓手,无论是在证券发行还是持续交易过程中,信息披露均可以减轻市场的信息不对称,降低交易成本1,引导投资者进行有效的价值投资,充分发挥证券市场的资源配置功能。《中共中央、国务院关于新时代加快完善社会主义市场经济体制的意见》指出,以信息披露为核心的股票发行注册制改革是加快建立规范、透明、开放、有活力、有韧性的资本市场的重要工作之一,是建立健全统一开放的要素市场的组成部分。国务院在《关于进一步促进资本市场健康发展的若干意见》中将“建立和完善以信息披露为中心的股票发行制度”作为推进股票发行注册制改革的基础性工作,明确要求上市公司以投资者需求为导向,履行好信息披露义务。2020年3月实施的《中华人民共和国证券法》(以下简称《证券法》)设专章从披露主体、披露事项、披露要求等角度对信息披露制度进行了系统性规定,与之配套修改的《上市公司重大资产重组管理办法》《证券交易所管理办法》等部门规章则细化了信息披露规则。

新《证券法》更新了信息披露的基本原则,第七十八条除保留“真实、准确、完整”的基本要求外,还新增了“境内外同步披露”原则,杜绝通过不平等披露或利用时差牟取不正当收益的现象;以及“简明清晰,通俗易懂”原则,减少投资者的信息处理成本。它还详细规定了信息披露的具体要求,包括对信息披露义务人范围的重新调整(第八十二条),信息披露义务人的追责机制(第八十五条),信息披露的具体事项(第八十条、第八十一条)等。而“重大性”标准是信息披露的“试金石”,划定了信息披露义务的范围,只有满足“重大性”标准的信息才应当被披露。一方面,“重大性”是证券市场信息的“过滤”机制,使得投资者能够获得与其决策相关的重要信息,同时又避免其被冗余信息淹没出现“信息过载”的问题;另一方面,它还为信息披露义务人提供合规指引,实现信息披露资源的合理配置,减轻披露负担,提高披露质量。此外,在全面取消证券民事诉讼行政前置程序的大背景下2,违法行为所涉信息是否满足“重大性”标准也将成为司法审判所面临的关键争点。

本文以“重大性”标准为分析对象,创新之处包括:从信息披露的基本理论出发,在比较中美信息披露制度差异的基础上,对“重大性”标准进行新的理论解构,并尝试系统地对其进行类型化分析,提出具备理论一致性的“重大性”判断标准。

二、美国关于“重大性”标准的司法和监管实践

自《1933年证券法》颁布以来,美国证券法律法规所设定的信息披露义务范围基本都以“重大性”标准为判断依据。遗憾的是,上述规则并未给出“重大性”的明确定义,而判例法又呈现出高度的不确定性。从现有司法实践来看,“重大性”的判断标准可以进一步分为原则性规范和规则性规范。3美国最高法院在TSC Industries, Inc. v. Northway, Inc.案中,建立了判断“重大性”的原则性规范。4该案涉及的问题是,在投票权征集过程中如何判断信息是否满足“重大性”标准。美国最高法院指出,如果有充分的可能性表明理性投资者认为该信息对其投资决策是重要的(if there is a substantial likelihood that a reasonable shareholder would consider it important in making an investment decision),或者认为该信息显著改变了现有的信息集(would have been viewed by the reasonable investor as having significantly altered the “total mix” of information made available),那么该信息即满足“重大性”标准,义务人应当进行披露。

然而由于系争案件的事实存在显著差异,法院对于上述原则性规范所涉及要件的认定存在不一致的情况。一方面,对于何为“理性投资者”,部分判决认为该要件是一个抽象的概念,泛指参与证券市场的一般投资人5,而另一部分判决从证券市场微观结构出发,主张以机构投资人为代表的专业投资者是证券价格的决定力量6,因而应当从他们的角度考察信息的“重要性”。申言之,考虑到普通投资者与专业投资者所掌握的信息集和信息处理能力的差异,对于普通投资者重要的信息,可能对于专业投资者并不重要。7另一方面,“显著改变现有信息集”要件要求违法行为向市场现有信息集加入新信息,如何判断是否存在新的信息,还存在一定争议。8

判断“重大性”的原则性规范虽然有助于威慑违法行为,但其依赖事后司法审判的特点在事前给市场参与者造成了较大的不确定性。实务界多番要求美国最高法院为“重大性”标准制定明确的规则性规范。在Basic Inc. v. Levinson案中,美国最高法院回应了该诉求,指出规则性规范有益于市场主体进行合规判断,但也存在较大的监管套利风险,“重大性”的判断标准应当以具体案件事实为依据(fact-based),因而拒绝提供判断“重大性”的规则性规范。9

虽然美国最高法院持否定态度,但巡回法院的司法判例逐渐演化出一些经验规则(rule of thumb)。其中,影响最为广泛的是在涉及“规则10b-5”(Rule 10b-5)的案件中,针对“显著改变现有信息集”要件进行的“价格敏感测试”。有效市场假说是价格敏感测试的理论基础。10在半强有效市场,证券价格会迅速反映所有公开信息,因此,如果信息欺诈行为显著改变了投资者现有信息集,那么证券价格即会出现显著变化。“价格敏感测试”利用事件研究法等统计分析方法,测算信息首次被市场获知时相关证券的收益率变化。如果该证券存在显著的超额收益,那么即满足“显著改变现有信息集”要件。当然,统计分析方法并不是万能的,有学者批评,当欺诈信息或者矫正信息首次被市场获悉时,往往还伴随着其他新信息,因而统计方法无法准确测量违规行为与价格变化之间的关系。11而美国最高法院在Halliburton Co. v. Erica P. John Fund, Inc.案12中阐明了“价格敏感测试”对于判断“重大性”的作用:虽然原告在起诉阶段无需证明违规行为扭曲了证券价格,但是被告可以通过证明违规行为未影响证券价格而反驳原告的起诉请求。

与美国最高法院怠于提供规则性规范不同,美国证券交易委员会(Securities and Exchange Commission,以下简称SEC)作为证券市场的监管机构,存在向市场主体提供稳定预期的激励,从原则性规范和规则性规范两个维度提出判断“重大性”的监管标准。一方面,SEC基本认可美国最高法院关于“重大性”的原则性规范,指出如果有充分的可能性表明理性投资者认为该信息对于其买卖已注册证券是重要的,那么该信息即满足“重大性”标准;13另一方面,它虽然承认无法提供判断“重大性”的规则性规范,但为了给市场主体提供合规依据,也制定了一些具体的规则指引。首先,SEC通过列举的方式指明了哪些领域的信息可能满足“重大性”标准。例如,在讨论与《公平披露条例》(Regulation Fair Disclosure)相关的信息是否满足“重大性”标准时,SEC列举了收入、并购、新产品、管理层变更、审计事务所变更、其他发行在外证券和破产等领域的信息,指出涉及上述领域的信息都可能满足“重大性”标准。14其次,SEC拒绝给出明确的判断比例,以降低义务人通过策略行为规避监管要求的风险。例如,在《第99号会计公告》(Staff Accounting Bulletin No. 99)15中,SEC指出,在涉及财务信息的披露中,企业和审计师不能仅依据经验规则来披露达到或超过一定比例的财务信息,而是应当考虑定性因素,综合判断相关信息是否具备“重 大性”。16

三、我国新《证券法》关于“重大性”标准的认定规则

“重大性”标准同样是我国《证券法》划定信息披露义务的核心要件。一方面,义务人的责任范围以“重大性”标准为界;另一方面,该标准也是认定虚假陈述、内幕交易和市场操纵等证券违法违规行为的要件。新《证券法》采取了一般规定和列举法相结合的立法体例。

(一)“重大性”认定的一般规定

我国《证券法》关于“重大性”认定的一般规定包括“投资者决策测试”和“价格敏感测试”(如表1所示)。其中,《证券法》第十九条、《上市公司信息披露管理办法》第十一条、《公开发行证券的公司信息披露内容与格式准则》第三条等规定了“投资者决策测试”,即如果该信息是投资者决策所必需的,那么即满足“重大性”标准;而《证券法》第八十条、《上市公司信息披露管理办法》第三十条、《上海证券交易所股票上市规则》第二章等则规定了“价格敏感测试”,即如果该信息对证券价格产生显著影响,那么即满足“重大性”标准。“投资者决策”标准从投资者决策角度出发,外延相对较广,提高了投资者保护力度,扩展了监管机关的规制依据,具有较强的执法灵活性;17而“价格敏感测试”则关注证券价格的实际变化,具备相对客观性和更强的证明力,提高了证券监管结果的确定性。

从事前合规的角度看,“投资者决策测试”和“价格敏感测试”主要为信息披露义务人提供一定的原则性指引。但由于上述两类测试的特点,对“重大性”的事前判断仍然存在一定的主观性和不确定性。一方面,信息对证券价格的实际影响是在未来发生的事件,义务人在事前只能预测信息是否“价格敏感”,因而具备内在的不确定性;另一方面,信息是否为“投资者决策所必须”的判断具有高度主观性,义务人、市场参与者、监管机构和司法机关面对同样的信息,可能得出迥异的结果。概括而言,两类测试的事前指引作用来自于对事后结果的预期,因此呈现相对较强的原则性。

表1 我国证券法涉及“重大性”标准的主要规定

从事后行政执法和司法裁判的角度看,“投资者决策测试”和“价格敏感测试”是判罚的主要依据。例如,在对浙江尤夫高新纤维股份有限公司的《行政处罚及市场禁入事先告知书》(处罚字〔2020〕7号)中,证监会认为该公司的重大债务属于“对上市公司股票交易价格产生较大影响”的重大事件,年报的重大遗漏行为是违反“价格敏感”相关规定的信息披露违法行为。在对长生生物科技股份有限公司的《行政处罚决定书》(〔2018〕117号)中,证监会认为该公司被吉林省食药监局调查是对投资者作出投资决策有重大影响的信息,未披露该信息的行为是违反“投资者决策”相关规定的信息披露违法行为。在因贵州长征天成控股虚假陈述行为引发的证券民事诉讼案件中,原被告争议的主要焦点也在于如何适用两类测试。贵州省高级人民法院在“贵州长征天成控股、张某证券虚假陈述责任纠纷二审民事判决书”(〔2020〕黔民终259号)中指出,该公司的经营业绩直接关系到该公司的退市风险,而退市风险是投资者作出投资判断的重要因素,该公司的虚假陈述行为是对投资者的重大误导;同时,该公司虚假陈述行为揭露后,股票价格连续四个交易日跌停,股票价格存在巨大变化,因此该公司在业绩预告中的虚假记载行为满足《证券法》规定的“重大性”标准。

综上所述,行政执法和司法审判活动已经广泛适用《证券法》关于“重大性”标准的一般规定。监管和司法实践的积累将减少“投资者决策测试”和“价格敏感测试”认定要件的模糊性,在事前为信息披露义务人提供更具确定性的指引。但不容忽视的是,监管机构和法院在适用两类测试时,通常仅罗列义务人的违法事实,关于信息如何影响投资者决策或证券价格的说理并不充分。特别是适用“价格敏感测试”时,监管主体往往仅关注违法行为前后的股票价格变化,却忽略了宏观经济、系统性风险、行业政策等影响因素,亦没有使用统计学计量方法精确测量价格出现的超额收益,降低了裁判结果的科学性和严谨性。

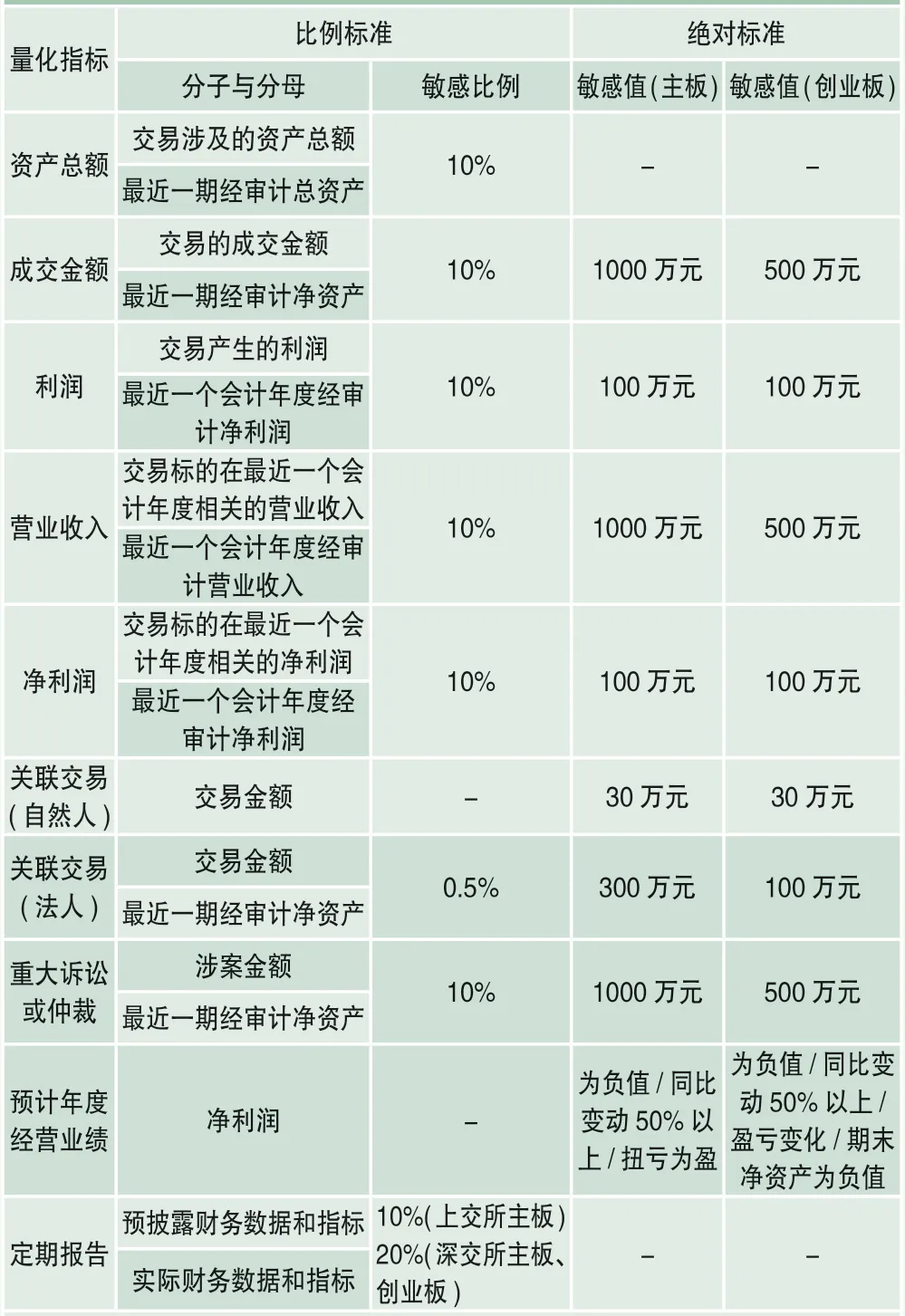

(二)“重大性”认定的列举式规定

如前所述,信息披露义务人在事前适用“重大性”认定的一般规定具有较高的不确定性。我国《证券法》在上述规则的基础上,还提供了一套相对清晰和明确的披露清单,旨在尽可能全面地覆盖重要的信息类型18,让披露义务人的事前信息筛选过程从“简答题”变为“判断题”。《证券法》第八十条、第八十一条以列举的方式对信息披露清单进行了详实的规定,包括公司的经营战略、资产状况、财务状况、经营环境、人事变动、资本分配等。此外,《上海证券交易所股票上市规则》《深圳证券交易所股票上市规则》和《深圳证券交易所创业板股票上市规则》(以下统称股票上市规则)等规范性文件也设专章列举上市公司非经营性交易行为和其他重大事件,并划定了量化指标(如表2所示)。19上述清单构成了法定满足“重大性”的情形。

表2 股票上市规则中法定满足“重大性”的情形

根据表2所示的股票上市规则,当法定交易或事件同时达到比例和绝对值的法定阈值时,与其相关的信息即满足“重大性”标准,披露义务人应当进行披露。满足“重大性”标准的法定情形能够在事前为信息披露义务人提供明确指引,避免义务人的错误判断导致遗漏重大信息。同时,它又具有“过滤”效果,限制对投资者决策无益甚至有误导作用的“噪音”信息,提高证券市场的整体效率。而量化指标也增强了标准的客观性和确定性,大幅减小监管和争议解决的成本。

由于披露清单系满足“重大性”标准的法定情形,因而上述清单同样适用于事后监管执法和司法审判活动,且其适用的优先级高于“重大性”的一般规定。以列举法规定的法定“重大性”标准是一般标准的具体化,在事项类型和量化程度上具备确定性,能够作为监管裁判的直接依据。此外,法定“重大性”标准的外延小于“价格敏感”和“投资者决策”标准,优先适用前者可以提高监管执法和司法审判结果的一致性和公平性。例如,在“深圳能源集团股份虚假陈述案”(〔2013〕深中法商初字第45号)中,该企业会计核算存在不实负债、收入和利润的记载,但由于占比尚未达到《证券法》和相关法规规定的量化标准,审理法院据此认定上述会计违规问题不足以影响投资者决策,最终并未承认上述信息满足“重大性”标准。而在“广东超华科技股份虚假陈述案”(〔2020〕最高法民申857~859号)中,最高人民法院和广东证监局计算了涉案公司虚增利润占当期利润总额和当期合并净利润的比例,进而直接说明该公司信息披露行为违反了《证券法》的相关规定。

四、“重大性”认定的“新二元理论”

满足“重大性”标准的法定情形清晰明确、可操作性强,却也存在明显的监管真空:第一,现有法律法规通过列举法规定的信息类型,例如“公司注册资本”“上一会计年度净利润”“公司董事会成员”等20,难以穷尽当前所有符合“重大性”标准的信息类型;第二,我国证券市场处于高速发展阶段,金融创新层出不穷,列举法所包含的信息类型存在滞后性;第三,在“重大性”认定过程中,法定信息类型还应当达到相应量化指标(比例、金额),例如“公司债务占总资产的比例”“公司增发股份的份额数量”等,但未满足量化指标的法定信息类型仍然可能是对投资者决策重要的。

在法定信息披露清单未覆盖的情况下,判断信息是否满足“重大性”标准仍要回归“重大性”标准的一般规定。遗憾的是,学界和实务界对于如何适用一般规定还缺乏普遍接受的通说。当前较有影响力的理论是以首次公开发行时点为界的“二元理论”,即以首次公开发行为界,在完成首次公开发行前,由于证券不存在市场价格,因此适用“投资者决策测试”;当存在证券交易的二级市场后,则适用“价格敏感测试”。21然而,上述“二元理论”缺乏理论支撑,并且发行文件中披露的信息会决定证券上市交易初期的价格。此外,首次公开发行前,如果仅以“投资者决策测试”判断信息是否满足“重大性”标准,会导致判断标准不确定性过高,信息披露义务人为规避风险而存在过度披露信息的倾向,加重了市场交易成本;证券上市交易后,如果仅适用“价格敏感测试”,会因为我国证券市场的制度禀赋(如市场效率不高)、义务人采取“打包”披露等因素,监管机关和受侵害投资者较难准确估计相关信息所引起的证券价格变化,增加了举证成本。

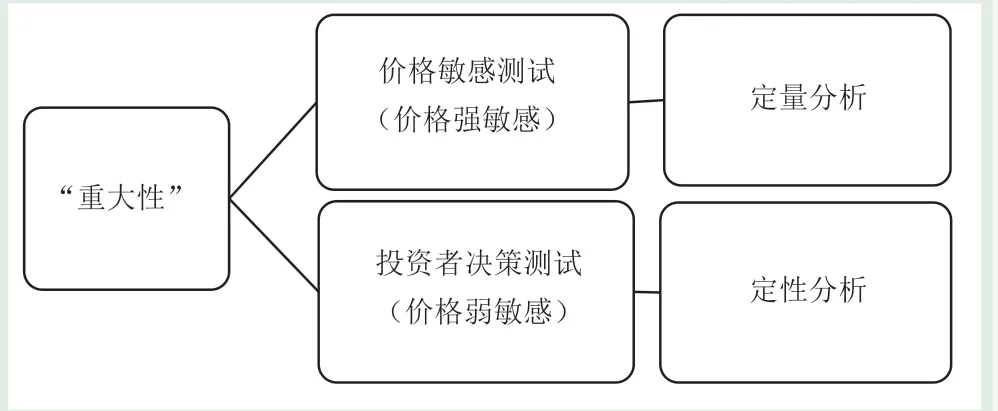

本文以新《证券法》关于“重大性”的规定为基础,在借鉴美国监管和司法实践基础上,结合我国证券市场的制度禀赋,构建“新二元理论”厘清“重大性”标准的制度逻辑,具体如图1所示。我国证券市场的制度禀赋与美国等成熟资本市场相比仍存在较大差异,仍然处于新兴加转轨阶段,市场效率水平有待提高22,具有确定性的规则性规范有助于推进规则自我实施。同时,证券监管和执法长期以公共机构为主导,法院缺乏处理证券纠纷的人力资源积累,不宜完全移植美国式以判例法构建的“重大性”标准体系。23

图1 “新二元理论”结构示意图

“新二元理论”并不以首次公开发行为界划分两种测试的适用范围,而是主张在首发上市和持续交易阶段均可适用“价格敏感测试”和“投资者决策测试”。具体而言,该理论仍然以“投资者决策”作为判断“重大性”的起点,剔除与投资决策无关的“噪音信息”。基于两类测试的特点,“新二元理论”主张适用“价格敏感测试”和“投资者决策测试”具有优先级差异。从事后监管执法和司法审判的角度看,“价格敏感测试”属于操作性更强的“规则性规范”(rule),应当优先适用。它着眼于证券价格和相关信息的相关性,依赖分析客观的价格数据,检验相关信息首次向市场披露或被纠正时,证券价格是否出现显著变化。“价格敏感测试”所进行的定量分析能够得出相对确定、直观且说服力较强的结论,具有显著优势。但它也面临一定的限制,即主要关注的是信息和市场价格之间的总体关系,考虑的是对投资者整体的影响,忽略了投资者群体的异质性特征。“新二元理论”因此主张以“投资者决策测试”的定性分析兜底,平衡信息对于总体与个体影响机制的差异。“投资者决策测试”属于宏观性的“原则性规范”(principle)。它着眼于投资者主观决策的过程,需要结合具体案件事实进行判断,如理性投资者的判断标准、信息的类型、市场当前的信息集等。“投资者决策测试”所进行的定性分析包容性强,但也受到不同市场主体对于认定要件的差异化理解、行政执法和司法审判陷入“后见之明偏误”(hindsight bias)等因素的影响,所得结论不确定性相对较高。

虽然“新二元理论”主张优先适用“价格敏感测试”,但也必须承认,考虑到我国证券市场有效性的现状,“价格敏感测试”在判断信息“重大性”方面存在过于严苛的问题。申言之,影响投资者决策的信息并不必然是会引起价格显著变化的价格强敏感信息。以下三方面原因可能导致其呈现价格弱敏感的属性:第一,我国证券市场仍处于发展的初级阶段,市场效率水平仍有待提高,这可能会阻碍信息推动市场均衡价格出现显著变化;24第二,其他违法行为,如内幕交易、市场操纵等,可能会在短期内扭曲市场均衡价格,导致无法观测到显著的价格变化;第三,相关信息第一次被市场获知时,信息披露义务人可能同时披露其他信息,或者社会、经济、政治等宏观因素变化改变了市场的系统风险水平,这些因素都会导致市场均衡价格的扭曲。因此,未能通过“价格敏感测试”的信息并不一定不具备“重大性”。对于那些会显著改变投资者决策信息集但价格弱敏感的信息,必须依靠事后的定性分析来判断是否满足“重大性”标准,也即再适用原则性规范“投资者决策测试”进行考察。

五、“新二元理论”的适用

(一)价格敏感测试

“价格敏感测试”将“对投资者决策是否重要”这一主观性判断转化为信息与相关证券价格之间的客观关系,提高了“重大性”判断标准的可操作性和确定性。有学者甚至主张扭曲价格是判断证券市场信息欺诈的唯一标准。25当然,必须承认“价格敏感测试”所具备的“规则性规范”特征主要体现在事后监管执法和司法审判活动中。在新《证券法》颁布之前,“价格敏感”是《证券法》唯一认可的判断标准,如2014年《证券法》第七十五条对“内幕信息”的定义、第七十七条对“操纵市场”的定义以及第六十七条对“重大性”的定义,均采用了“影响证券价格”的表述。“价格敏感测试”运用统计学的计量方法,测量相关信息首次披露或被纠正时,相关证券价格是否出现了显著变化。易言之,该测试反映了信息引起价格变化的程度。

然而测量相关信息引起的价格变动并非易事。证券价格处于持续波动的状态,不仅受到企业自身经营状况的影响,在短期内还受到系统性风险和噪音交易者的影响。“事件研究法”是较为成熟的“价格敏感测试”工具。它的分析思路在于使用统计模型估计不存在重大新信息时股票的预期收益率,并将该预期收益率与实际收益率相比较,26两者之差即为超额收益率,反映了无法被统计模型(也就是正常因素)解释的价格变动比率。根据有效市场假说,相关信息首次披露至市场将产生该超额收益率。

“事件研究法”所估计的超额收益率是基于相关信息被市场获知前后证券的价格数据,因而它更多的是事后评价的工具。例如,整体而言,“上市公司受到证监会及其派出机构的行政处罚”是满足“重大性”标准的负面信息。然而,由于我国证券法规的相关规定,上市公司在收到《调查通知书》《行政处罚事先告知书》和《行政处罚决定书》时均需要向市场公告相关信息,而这三类公告的信息是否分别满足“重大性”标准存在不确定性。对受到行政处罚上市公司的样本进行“事件研究法”分析显示,当上市公司公告《调查通知书》时,其股价出现显著的超额负收益率,而在公告《行政处罚预通知书》和《行政处罚决定书》时,其股价并未出现显著的超额负收益率。27因此,依据“价格敏感测试”,《调查通知书》所涉信息满足“重大性”标准,而《行政处罚预通知书》和《行政处罚决定书》所涉信息并不满足“重大性”标准。上述结果的产生机制在于,上市公司在公告《调查通知书》后,市场主体已经通过多种渠道知悉处罚信息,并且股票价格已经充分调整。申言之,在上市公司公告《行政处罚预通知书》和《行政处罚决定书》时,市场当前的信息集已经包括了处罚信息。

实际上,“事件研究法”测量的超额收益率不仅可以用于“价格敏感测试”,在美国司法审判中还被广泛用于涉及“规则10b-5”的案件证明“信赖”“因果关系”和“损失”三个要件。美国最高法院在具有里程碑意义的判例Basic Inc. v. Levinson中,援引“欺诈市场理论”指出投资者可以主张对市场价格的信赖,间接证明其对被告信息披露违法行为的信赖,但需要证明以下要件:(1)公众获悉虚假陈述;(2)虚假陈述具有重大性;(3)证券在有效市场交易;(4)投资者在虚假陈述作出后、真相被揭露前交易证券。此外,投资者证明因信息披露违法行为遭受损失时,也需要以价格变动为证据。28如果相关信息未通过“价格敏感测试”,那么原告很难证明其因为信息披露违法行为遭受损失。

当然,“事件研究法”也受到一些批评。首先,该方法只能测量价格的非正常变化,而无法解释该变化的原因;29其次,当信息披露违法行为与其他合法信息披露行为捆绑在一起时,“事件研究法”区分不同信息对价格影响的准确度将降低;30最后,发展中的证券市场效率水平低于成熟证券市场,基于价格测量所得的结果可能并不准确。31

(二)投资者决策测试

“投资者决策测试”是美国《证券法》关于“重大性”判断的原则性规范,但由于该规范的模糊性,我国《证券法》并未广泛引入。在新《证券法》颁布之前,仅证监会发布的部门规范性文件和工作文件中提及该测试,如《公开发行证券的公司信息披露内容与格式准则》《非上市公众公司信息披露内容与格式准则》《上市公司信息披露管理办法》等。无论学术研究还是司法和监管实践,都缺乏对该测试的系统阐释,认定要件的内涵颇为模糊。随着新《证券法》的颁布和相关配套文件的修订,“投资者决策测试”的重要性获得显著提升。

新《证券法》首次承认“投资者决策测试”的法律地位,第十九条要求发行人“充分披露投资者作出价值判断和投资决策所必需的信息”。这意味着“投资者决策测试”的法律地位从行政规定上升为法律规定,进一步加强了其法律效力。同时,“投资者决策测试”作为监管规定的信息披露最低合规标准,结合新《证券法》推出的中国版集团诉讼制度,有助于提高证券私人执法强度,保障投资者的合法权益。此外,“投资者决策测试”的适用范围延伸至证券交易环节。2007年发布实施的《上市公司信息披露管理办法》第十九条明确了“投资者决策”标准在定期报告中的重要地位,新《证券法》第八十四条进一步将“投资者决策有关”纳入交易阶段信息披露“重大性”标准,通过立法肯定了《上市公司信息披露管理办法》的规定。

从学理角度来看,“投资者决策”标准具有高度的抽象性、可解释性和包容性,更贴近于兼具指导和兜底作用的“原则”而非可以直接适用的“规则”;从实践角度来看,信息披露所涉内容众多,不合规的行为模式层出不穷,个案认定不应当局限于“刚性”的规则。当规则出现漏洞或者无法适应证券市场的动态发展时,应当通过“投资者决策测试”来保护投资者合法权益。在“上海大智慧虚假陈述案”(〔2019〕最高法民申6413号)中,大智慧公司虚假陈述期间内发生了系统性风险:2015年的股市异常波动、2016年初的市场熔断。上述事件导致大智慧公司虚假陈述行为与投资者损失之间因果关系的认定成为案件争议的主要焦点。在股市整体大幅波动下,市场价格严重扭曲,事件研究法也难以精确分离系统性风险和虚假陈述对公司股票价格的影响,此时规则性规范“价格敏感测试”的适用存在较大阻碍。最高人民法院因而在裁判时援引“投资者决策测试”,论证了大智慧公司虚假陈述行为的负面影响,有效解决“价格敏感测试”失灵时“重大性”的认定问题。

此外,适用“投资者决策测试”需要结合具体案件事实进行说理,能最大范围地规制信息披露违法行为。以表2量化标准表中的应披露交易为例,如果一项交易产生的利润显著超出发行人最近一个会计年度经审计净利润的10%,能够对投资者决策产生重大影响,那么即便该笔交易利润绝对值未达到100万元,信息披露义务人仍应当综合考虑该笔交易是否会影响投资者决策,来判断是否满足“重大性”标准。由于发行人规模不同,对于同一敏感比例,大型公司和小型公司所反映的绝对值势必有所区别。随着多层次资本市场建设的深化,未来会有越来越多的小型公司通过证券市场融资,“投资者决策测试”的作用将愈发凸显。

(三)“新二元理论”的判断思路

基于上述讨论,“新二元理论”在事后判断信息是否满足“重大性”标准时遵循以下思路:首先,“价格敏感测试”作为“重大性”判断标准具有优先性,易言之,如果信息通过了“价格敏感测试”,那么其即具备“重大性”。由于“事件研究法”相较于其他判断工具更为严苛,如果当事人基于该方法能够发现相关信息引起证券价格的超额变化,那么上述发现对于证明相关信息满足“重大性”标准具备很强的证明力。其次,如果信息未能通过“价格敏感测试”,那么成立一个可反驳的推定(rebuttable presumption),即该信息不符合“重大性”标准。第三,对于未通过“价格敏感测试”的信息,主张其具备“重大性”的一方当事人负有举证责任,证明“价格敏感测试”无效,如市场无效率、存在其他违法行为、存在其他干扰信息等。第四,如果法院采纳“价格敏感测试”无效,那么即转向通过“投资者决策测试”定性判断信息是否满足“重大性”标准。

六、结论

新《证券法》围绕“价格敏感”和“投资者决策”两个核心概念构造证券市场信息披露的“重大性”标准,但司法和监管实践都暂未形成一致的理论逻辑来适用上述标准。当信息披露违规行为超出“重大性”的法定情形时,“新二元理论”将“价格敏感测试”作为优先适用的规则性规范,为判断信息“重大性”提供相对客观且具有解释力的结果;“事件研究法”作为测试价格是否出现显著变化的工具,进一步提高了结果的科学性和准确性。当信息呈现价格弱敏感或缺少相关数据、导致“价格敏感测试”无法适用时,“投资者决策测试”可以作为评价信息“重大性”的原则性规范发挥作用,从而有效保护投资者权益。

“新二元理论”通过对“重大性”标准的类型化分析,厘清了我国证券市场信息披露义务的界限,推动信息披露义务人、投资者和证券监管机构在事前形成关于“重大性”的共识,有利于降低证券市场交易成本;同时,该理论提高了“重大性”标准的可操作性,有助于减少事后司法审判和监管执法的不确定性,降低证券市场总体的风险水平。

注释

1. 参见席涛. 《证券法》的市场与监管分析[J]. 政法论坛, 2019, (6): 115-129.

2. 根据《最高人民法院关于当前商事审判工作中的若干具体问题》,因虚假陈述、内幕交易和市场操纵行为引发的民事赔偿案件,立案受理时不再以监管部门的行政处罚和生效的刑事判决认定为前置条件,参见徐文鸣. 证券民事诉讼与投资者赔偿——基于虚假陈述案件的实证分析[J]. 山东大学学报(哲学社会科学版), 2017, (3): 67-75.

3. See Park J J. Rules, principles, and the competition to enforce the securities laws[J]. California Law Review, 2012, 100(1): 115-181.

4. 426 U.S. 438 (1976).

5. Mills v. Elec. Auto-Lite Co., 396 U.S. 375 (1970).

6. See Ronald J G, Reinier H K. The mechanisms of market efficiency[J]. Virginia Law Review, 1984, 70(4): 549-644.

7. Feit v. Leasco Data Processing Equipment Corp., 332 F. Supp. 544 (E.D.N.Y. 1971).

8. See Jill E F,Gelbach J B,Klick J. The logic and limits of event studies in securities fraud litigation[J]. Texas Law Review, 2018, 96: 553-621.

9. 485 U.S. 224 (1988).

10. Dura Pharm., Inc. v. Broudo, 544 U.S. 336 (2005).

11. See Langevoort D C. Judgment day for fraud-on-the-market: reflections on Amgen and the second coming of Halliburton[J]. Arizona Law Review, 2015, 57(1):37-60.

12. 134 S. Ct. 2398 (2014).

13. 17 C.F.R § 230.405 (2003).

14. Selective Disclosure and Insider Trading, 65 Fed. Reg. 51716, 51721 (Aug. 15, 2000).

15. 64 Fed. Reg. 45, 150 (1999).

16. See Kenneth C F, Jacobs B. Clarifying and protecting materiality standards in financial statements: a review of SEC Staff Accounting Bulletin 99[J]. Business Lawyer, 2000, 55(3): 1039-1064.

17. 参见齐斌. 证券市场信息披露法律监管[M]. 北京: 法律出版社, 2000: 170-176.

18. 如日本即主要采取具体列举的方式来明确“重大性”标准,参见李有星, 董德贤. 证券内幕信息认定标准的探讨[J]. 浙江大学学报(人文社会科学版), 2009, 39(6): 91-110.

19. 项剑等学者对此类规则有系统的整理,参见项剑, 王萌, 肖少坤. 上市公司临时报告之重大交易披露标准研究——基于股票上市规则的监管实践与思考[J]. 证券市场导报, 2020, (1): 71-78.

20. 详见《证券法》第八十条、第八十一条,《上市公司信息披露管理办法》第三章、第四章,《上市公司证券发行管理办法》第五章等规定。

21. 参见黄立新, 陈宇, 吴姬君, 刘灿辉. 构建基于投资者需求的信息披露制度探讨[J]. 证券市场导报, 2014, (7): 4-14.

22. 参见张亦春, 周颖刚. 中国股市弱式有效吗?[J]. 金融研究, 2001, (3): 34-40.

23. 参见徐文鸣. 证券民事诉讼制度实施效果的实证研究——以虚假陈述案件为例[J]. 证券市场导报, 2017, (4): 29-35, 42.

24. 美国法院采取克拉姆测试(Cammer Test)判断市场有效性,主要考察以下五方面因素:第一,周交易量;第二,跟踪上市公司的分析师数量;第三,做市商和套利交易者的数量;第四,是否为S-3发行人;第五,价格紧随信息披露变化的统计证据,见Cammer v. Bloom, 711 F. Supp. 1264 (D.N.J. 1989).

25. See Fischel D R. Use of modern finance theory in securities fraud cases involving actively traded securities[J]. Business Lawyer, 1982, 38: 1-14.

26. See Gelbach J B, Helland E, Klick J. Valid inference in singlefirm, single-event studies[J]. American Law and Economics Review, 2013, 15(2): 495-541.

27. 参见徐文鸣, 莫丹. 证券虚假陈述投资者损失的理论模型与实证研究——基于有效市场假说[J]. 广东财经大学学报, 2019, (6): 87-99.

28. Erica P. John Fund, Inc. v. Halliburton Co., 718 F.3d 423 (5th Cir. 2013).

29. See Kaufman M J, Wunderlich J M. Regressing: the troubling dispositive role of event studies in securities fraud litigation[J]. Stanford Journal of Law, Business & Finance, 2009, 15: 183-194.

30. See Rinaudo A, Saha A. An intraday event study methodology for determining loss causation[J]. Journal of Economic Perspectives, 2014, 63: 161-162.

31. 参见张月飞, 史震涛, 陈耀光. 香港与大陆股市有效性比较研究[J]. 金融研究, 2006, (6): 33-40.