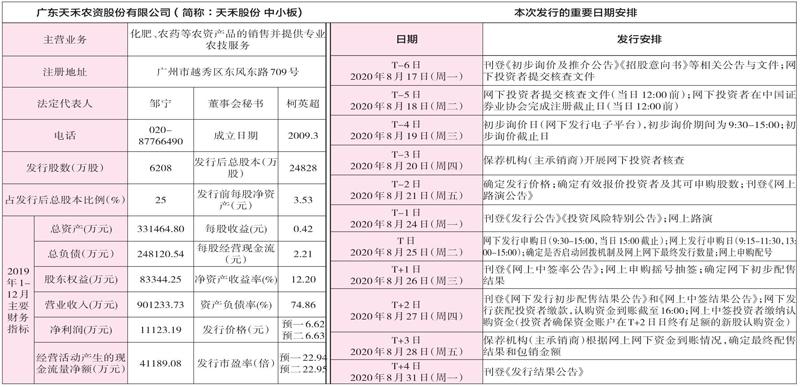

天禾股份(002999) 申购代码002999 申购日期8.25

2020-08-23

发行概览:公司拟公开发行不超过人民币普通股(A股)6,208万股,占公司发行后总股本的25.00%。募集资金建设项目具体情况如下:配送网络建设、助农服务综合平台建设、补充流动资金。

基本面介绍:公司以现代农技服务为先导、直达终端的配送体系为支撑,主要从事化肥、农药等农资产品的销售并提供专业农技服务。公司在华南地区的农资流通及农技服务领域,具有重要地位,为区域内的农业发展、农民致富做出了突出贡献。根据中国农资流通协会2017年及2018年评比结果显示,公司在全国同行业综合竞争力排名位列第七名及第八名,具备较强的竞争优势。

核心竞争力:公司长期以来专注于农资流通服务领域,建立了一支知识全面、人员稳定、结构合理的农技服务队伍,拥有专业农技服务人员100多名,拥有丰富、专业的农技服务推广经验,同时通过内部培养和外部引进相结合,构建起了售前、售中和售后一体化的农资流通及农技服务体系。

公司目前的主要市场在广东、广西、云南、福建等经济作物种植大省,对高附加值的农资产品需求旺盛。因此,公司主要经营中高端产品,与国内外主要厂商建立了稳定的合作关系。公司既是以色列钾肥、富岛尿素等大宗商品的区域独家经销商,是华南地区大宗农资商品的主要供应商;又是多种面向终端的高端产品区域或全国总经销商。公司具备的优质产品资源优势基本覆盖了华南地区多种农作物的需求,结合现代农业技术组合多种优质产品,为多种作物的植物營养和植物保护制定了专门的解决方案,满足了农户对优质产品和农技服务的双重需求。

募投项目匹配性:本次募集资金对本公司现有业务的发展具有重大的战略意义,主要体现在:为公司发展提供强有力的资金支持,促进业务结构调整;改善公司的资本结构,构建上市融资平台,增加未来融资的灵活性;巩固公司在国内农资流通行业的市场地位和影响,加快实现公司的发展战略目标。本次募集资金投资项目具备较好的盈利前景,根据项目可行性研究报告,配送网络项目全部达产后,公司每年新增销售收入18.00亿元,新增净利润7,938.38万元;助农服务综合平台建设项目建成后将进一步增强企业与线下的沟通,提高农资市场需求的研判能力,进而提升公司盈利能力和竞争实力,提高企业的知名度,保持公司在农资行业中的领先地位;补充流动资金项目将减少借款规模,降低财务成本,提高经营效益。

风险因素:行业风险、经营管理风险、财务风险、募集资金投资项目的风险、自然灾害和气候异常变化带来的风险、实际控制人控制的风险。

(数据截至8月21日)