欧元仍有下跌空间

2020-08-19刘猛编辑张美思

文/刘猛 编辑/张美思

在新冠肺炎疫情的冲击下,欧元区经济基本面的恶化程度超过了市场的普遍预期。短期内,疫情的冲击难以消散,欧元基本面难有起色。

2月下旬以来,国际金融市场波动加剧。外汇市场方面,在美元波动加大的背景下,欧元亦波动频繁。3月上旬,欧元兑美元曾一度创一年多的新高,但形势很快急转直下。一方面,随着疫情的加速扩散,市场避险情绪飙升,美元流动性需求增加,美元指数走强;另一方面,欧洲成为全球疫情的“震中”,欧元区经济前景日益黯淡。欧元因此加速下行,3月20日的收盘价创三年来新低。此后,随着市场上美元流动性紧张局面有所缓解,欧元兑美元出现反弹,并呈现震荡走势。总体来看,截至5月上旬,欧元兑美元年内共计下跌超过3%。展望后市,笔者认为,在欧元区经济基本面面临压力与风险的情况下,欧元仍整体承压。

欧元区经济基本面深陷疫情冲击

经济基本面是汇率走势的基础。从欧元区的整体形势看,在疫情冲击下,欧元区经济基本面承受着较大压力。进入3月,随着疫情在欧洲的不断升级,欧洲各国纷纷采取“隔离+封锁”的防控措施,居民出行减少,消费需求受到抑制。而消费在欧元区GDP中的占比超过七成,消费疲弱使欧元区经济增长受到极大拖累。

从具体数据看,4月,欧元区制造业PMI跌至33.4的历史低位,服务业PMI报12.0,同样跌至历史低位,表明欧元区服务业几近停滞。由于服务业增加值占欧元区GDP的66%,该数据在一定程度上预示着欧元区经济的衰退程度可能超过市场的普遍预期。此外,欧元区投资者信心指数、消费者信心指数和经济景气指数均大幅下滑,表明市场对欧元区经济前景的悲观情绪骤增。许多机构亦预测欧元区经济将出现大幅萎缩:国际货币基金组织(IMF)预计2020年欧元区经济增速为-7.5%;欧洲央行则预计欧元区经济将萎缩5%—12%。

从当前形势看,欧元区经济基本面的颓势短期内难以扭转。一是疫情对经济活动的影响与冲击短期难以消退。进入4月份以后,随着欧洲疫情形势的缓解,欧元区国家陆续开始放松疫情防控措施,并计划重启经济。但解封可能会加大疫情出现反弹的风险,而一旦出现二次疫情,对欧元区经济的打击将更大。整体而言,欧洲各国对于解封和重启经济的态度仍保持谨慎。短期来看,疫情对经济活动的冲击难以消退。二是经济救助政策协调困难,进展极为缓慢。面对欧洲经济的“至暗时刻”,欧洲央行立刻采取了加码量化宽松规模、推出紧急资产购买计划以及向市场注入流动性等一系列救助措施。欧元区各国政府虽也纷纷采取行动,出台了短期救助计划,但力度远远不够。欧盟领导人原则上达成一致,推出了超万亿欧元规模的欧洲复兴基金,但对一些具体问题仍存分歧,使得计划进展缓慢。此外,德国宪法法院5月5日裁定,欧洲央行资产购买计划部分违宪,也为欧元区的经济救助计划增添了不确定性。可以说,欧元区经济基本面深受疫情影响,经济前景较为黯淡。

关注欧洲债务风险上升的风险

除欧元区经济基本面堪忧,近期欧洲债务风险上升也引发市场关注。对于欧元区经济与欧元而言,这也是一大不确定性因素。

从欧元区的目前情况看,其与2009年爆发欧债危机时具有一定的相似性:

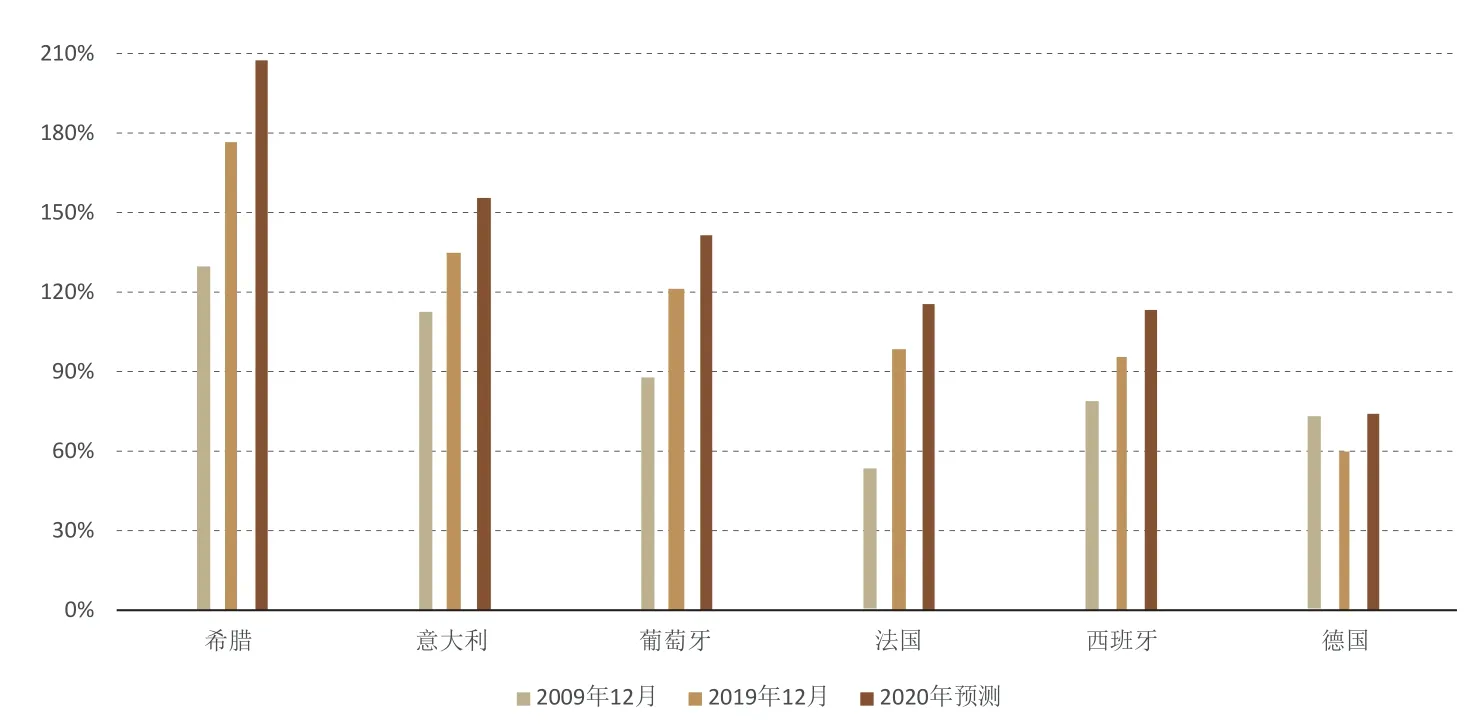

一是疫情的冲击令欧元区经济陷入了衰退的泥潭,各国陆续推出财政刺激计划,以支撑经济发展,从而推升了各国债务率,使得主权债务违约风险增加。当前,欧元区国家债务率普遍较高,希腊、意大利、葡萄牙、法国和西班牙等国目前的债务率,甚至比2009年欧债危机爆发时还要高(见图1)。自3月以来,欧元区国家陆续推出了财政刺激计划,来抵御来自疫情的冲击,但也产生了债务率攀升的副作用。IMF预计,2020年欧元区国家债务率将快速增长,其中希腊将升至200%以上,意大利也将超过150%,法国、西班牙、葡萄牙和比利时等国债务率均将在100%以上。债务率的上升将推升上述国家主权债务违约风险。

图1 欧元区部分国家债务率

图2 欧元区国债和欧洲企业债到期规模

二是欧元区主权债务和欧洲企业债偿还高峰期将至,违约风险增加。从未来三年欧元区国债和欧洲企业债到期的规模看,2020年将是债务偿还的高峰(见图2)。欧元区国家主权债务方面,2020年6—12月将有1.3万亿欧元国债到期,其中7月到期债务规模最大,达4471亿欧元。从国别上看,法国、意大利、德国和西班牙的到期债务规模较大,分别为2085亿欧元、1996亿欧元、1717亿欧元和868亿欧元。综合考虑经济体量、财政能力和债务率等因素,意大利和西班牙的债务偿付压力较大,违约风险较高。

欧洲国家企业债方面,欧洲经济停摆令欧洲企业的现金流面临前所未有的压力。2020年6—12月将有1.47亿欧元企业债到期。其中6月、9月和12月到期规模较大,分别为3128亿欧元、2829亿欧元和2945亿欧元。如果疫情在欧洲持续蔓延,或解封后出现反复,使得封锁时间增加,欧洲企业现金流将面临断裂风险,企业债将出现大规模违约。而无论是欧元区国家国债违约还是欧洲国家企业债大规模违约,都会对欧元区金融体系的稳定造成巨大冲击。

不过,欧元区目前的情况与上轮欧债危机也存在着较大的差异,形势并未显著恶化。一是欧洲央行及时出手,阻止了对意大利国债的抛售。作为欧元区主权债务违约风险最高的国家,意大利国债在3月一度被投资者抛售。但此后欧洲央行通过紧急资产购买计划购入意大利国债,阻止了对意大利国债的抛售,使得意大利10年期国债与德国10年期国债利差从3月中旬的最高282BPs降至目前的238BPs。二是国际评级机构并未集体“动手”。惠誉4月28日将意大利主权评级调至BBB-,但由于欧洲央行的购债计划,仍将意大利的债务前景维持在“稳定”;而标普、穆迪这两大评级机构也并未立即跟进下调意大利主权评级。这与2009年欧债危机时三大评级机构短时间内调降希腊主权评级有很大不同。整体上,由于欧洲央行资产购买计划规模较大,加之欧洲稳定机制的存在,欧洲债务问题不会轻易演变成新一轮的欧债危机。

综上所述,在新冠肺炎疫情的冲击下,欧元区经济基本面恶化程度超过了市场的普遍预期,且疫情的冲击短时间内难以消散,导致欧元基本面难有起色。与此同时,欧洲债务风险问题凸显,其虽然不会轻易演变成新一轮欧债危机,但由于欧元区各国债务水平差异较大,这一问题对于欧洲经济和欧元而言仍是一大不确定因素,风险仍需警惕。此外,欧盟和英国的自贸协议谈判进展等风险事件也值得关注。整体来看,预计欧元在2020年全年将维持震荡走势,且仍有下跌空间。

(本文仅代表个人观点)