平台开放,银行隐身

2020-08-09张颖馨

长期以来,银行过于封闭,也并无太大的经营压力,但现在遭受冲击,只能冲破“藩篱”,主动出去寻找客户。图/新华

“你感知不到的、实实在在的提升,才是质的飞跃。”某互联网银行高管如此概括当下的银行科技。

他口中“质的飞跃”,指的是今年新冠肺炎疫情期间,人们衣食住行相关的服务大多通过线上进行。比如为了购买新鲜食材,不少用户通过电商App或微信购菜小程序,“一气呵成”地实现在线选购、在线下单、在线支付。你是否觉得,通过线上顺利地购买到食材,已是理所当然。

但恐怕你不会注意到,理所当然背后,实际是一个关于“开放”的故事:要想顺利通过微信小程序购菜,小程序首先得与微信完成对接;进入支付环节,微信得与银行进行对接,以便用户可通过银行卡完成线上支付。值得注意的是,若其中一方拒绝接入,购菜就会失败。

用上述高管的话说,商家、微信、银行三方构成了“开放生态”。具体到银行角度,正是近年来市场热议的“开放银行”。不仅仅是购菜,在你的公积金卡、社保卡、医保卡等使用过程中,“开放银行”无处不在。

纵观此轮金融科技发展,银行业经历了从最初担忧自身客户黏性下降的担忧,不甘退居后台,到让别人“走进来”和自己主动“走出去”的理念抬升。

因而,银行平台开放的过程,其实也是不断受冲击妥协的过程;当其将自有平台与提供场景服务的第三方互联,在提高服务效率、降低成本的同时,也意味着银行在慢慢隐身——银行是一种服务,而不是一种场所。

“后浪”超越“前浪”:银行隐身

“开放银行应该怎么做?”2016年8月,吴林与团队成员遍访欧洲多国银行。在历时1个多月的调研中,他受到不小触动。吴林是国内一家互联网银行的高管。

给吴林带来不小触动的,是成立于1857年的西班牙对外银行(下称“BBVA”)。彼时,这家银行已经逐步将自己的技术能力嵌入到场景中。“刚进这家银行,就看到一个西班牙交通管理系统的实时显示屏,BBVA把自己的数据能力运用到这个系统中,通过大数据对系统进行控制,比如在人群多的地方调整红绿灯的变化频率等。”

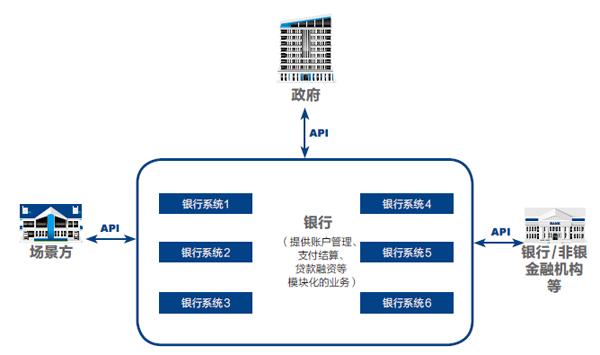

图1:开放银行生态体系

资料来源:《财经》记者张颖馨根据公开资料整理。制图:颜斌

让吴林更为惊诧的是,这家在西班牙地位相当于中国工商银行的机构,居然将自己的一万多个网点关闭,整体进入开放银行体系。比如调整组织架构,“砍掉”部门制,变成群组式,后者类似如今的项目制。吴林透露,当时BBVA建了11个项目,根据需求,将跨部门人员调配进不同项目组。当年,BBVA利润增长了95%。

这并非吴林第一次接触“开放银行”。此前,国内已有银行喊出“开放平台”或“开放银行”的口号,但用吴林的话说,很多银行还是局限在自己的体系内,并未真正“走出去”。

“开放银行”是什么?从狭义角度看,即银行通过应用程序编程接口(API),把自己的特定服务用API的形式开放,将银行内部的信息系统与合作方的信息系统对接。比如,一家金融科技公司想找银行提供贷款、账户查询、支付等服务,银行开放一个接口给金融科技公司,金融科技公司就可以直接通过接口调用银行的服务。

事实上,“开放银行”是一个舶来品。据不完全统计,自2011年起,国外就已有银行进行相关探索。而国外开放银行此后的迅速发展,则主要得益于监管驱动(如2015年英国发布的“开放银行标准框架”和欧盟的《新支付指令》)。

“欧洲监管以一种自上而下的方式推动鼓励数据共享,强调银行把数据通过API开放给第三方公司,开放数据包括客户账户信息和余额、交易数据、产品数据等。”吴林说。

相较于国外,国内开放银行兴起更多是以市场驱动为主。“商业银行为应对外部金融科技公司、互联网平台等第三方公司的跨界竞争,以及消费者不断变化的需求,主动推动和外部合作方构建开放共赢的商业模式,围绕客户为中心,将自己的金融服务能力输出到生态场景中。”兴业数金总裁助理陈旭群告诉《财经》记者。

近年来,国内不少银行相继涌入“开放”赛道。据《财经》记者不完全统计,包括工商银行、中国银行、建设银行、兴业银行、浦发银行、新网银行、微众银行、百信银行、网商银行等多家银行纷纷进行了与“开放银行”或“开放平台”相关的探索,并初见成效。

“‘前浪虽然没被拍在沙滩上,但早已被‘后浪赶超。”某互联网银行高管直言,欧盟当初是为了解决底层账户等的互联互通问题。但显然,中国在很多年前就已经做到了,比如用户可以在工行的ATM机上查询建行卡的余额、进行取款等,欧盟之前则不行。“开放银行”这个概念最早是国外提出来的,但在实践上,国内已实现弯道超车。

在更多的银行业人士看来,开放银行并非新鲜事,追溯过往,“银企直连”亦可作为早期实践之一。长期以来,银行过于封闭,也并无太大的经营压力,但现在遭受冲击,只能冲破“藩篱”,主动出去寻找客户。

“这是一个不得已而为之的选择。”某股份制银行金融科技业务负责人在接受《财经》记者采访时直言,银行开放的过程,其实也是不断受冲击妥协的过程,正如当初接入“快捷支付”,银行把数据开放给第三方支付机构,实际就是被迫把账户权力让渡了;再如淘宝“双十一”,最初银行对接入支付宝沒有太大意愿,但一进入支付环节,如果某家银行不适配,用户体验就会大幅下降。对于银行来说,不接入就可能会丢失客户,这其实就是大势之下,银行不得不开放的过程。

上述负责人表示,这个过程中,银行并不甘心,对于如何将客户留在自己的体系内,大家不是没有做过努力。更早之前,很多银行开始“试水”电商平台,结果发现自己做不来,最后只能接受与更多的场景方一起来做这件事。“相比开放,业内更愿意将银行的这段经历形容为不断‘打脸,不断长教训的过程。”

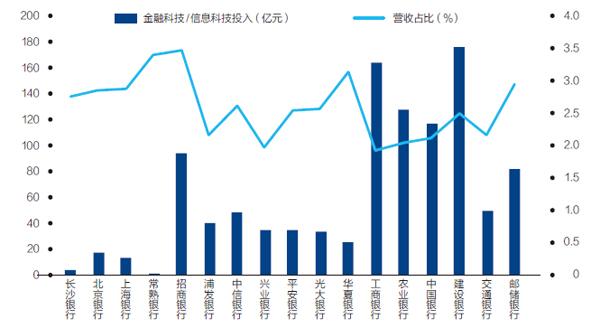

图2:部分A股上市银行2019年科技投入概况

资料来源:2019年银行年报

随着用户习惯的变化,銀行从原来在线下网点直接接触客户,变成不再强求直接面对用户,亦可合作伙伴去面对用户,自己则躲在后面。但前提是,银行必须把自有的服务开放出来。

对此,兴业数金总裁陈翀曾表示,银行通过自有平台开放API连接运用第三方服务功能,改善了客户体验,提高了服务效率,同时还降低了成本。用户通过某个网站获得了直接金融服务,但实际上这个金融服务是由某一家大银行在后面提供的,银行是躲在后面的。银行是一种服务,而不是一种场所,银行需要躲到后面去。

从防范走向合作:激活存量客户

值得注意的是,伴随开放的范围不断拓宽,开放银行本质已是打破孤立,构建开放、合作、共赢的商业生态模式。

在此模式下,银行的合作对象可以是银行、场景方、政府等。但由于银行与合作机构接入时,双方能接受的展示方式和技术标准不一,因此普通用户看到的形式也会不一样。

银行与银行合作中,联合贷款便是常见案例。吴林告诉《财经》记者,自己所在的互联网银行正尝试进入部分大型银行的场景中,与大行共同服务客户。

大行为何要与互联网银行共享存量市场?某全国性银行高管接受《财经》记者采访时表示,“内部统计发现,在某互联网巨头旗下借款产品背后,近60%绑卡者都是我们银行的客户。这个数据说明,这些客户我们可能没有服务到,或者说没有办法用我们自己的产品去激活。如何用金融科技手段把存量用户中未激活的部分激活,我们内部一直都在思考。”

据《财经》记者了解,在上述合作模式中,比如大行的信用卡审核通过率在15%左右,那就有85%的用户无法享受到服务,于是大行就把剩下85%的用户推送给互联网银行,后者继续识读其中的45%。针对二次识读后的用户,互联网银行将与大行进行联合风控并发放贷款。这样,部分用户就会回流至大行,最终后者服务客户的能力亦从15%提高至60%。

“现实情况是,很多大行的存量盘子大,但活跃客户很少,因此大行急切希望将存量客户激活。”吴林表示,目前部分银行App都提出了类似的概念,通过将自己的App开放出去,针对自己无法服务的用户,就由其他金融机构来提供相应服务。

银行与场景方的合作更为常见。银行可切入教育、旅游、打车、外卖、电商等场景,向这些场景中的C端用户提供如教育分期、旅游产品分期、信用贷款等在内的金融服务。

但在与场景方合作中,过去很长一段时间内,双方都处于“防范大于合作”的状态。比如银行的疑虑在于:非持牌场景方最后是否也会通过持牌开展金融业务?

曾深度参与过滴滴旗下金融业务的知情人士告诉《财经》记者,“滴滴最初是以自营的态度去做金融业务,早期与其说是与银行合作,不如说是拿银行‘试水,以此观察未来的不良率和金融收益率会定义在哪个区间。所以当时滴滴在向银行推送客户时,会采取一定的‘切流措施。”

但此后滴滴的思路逐渐变化。据某互联网银行高管透露,滴滴逐渐发现,在出行这个场景里面,无论是车主还是消费者,它自己很难建立起相应的风险识读能力,毕竟它是一家非金融机构。

“大家普遍都会认为,了解了客户的打车行为习惯、消费行程习惯等数据,就很容易建模来提供金融服务,但后来滴滴金融明白了这只是浅层次的理解。那些数据若只满足支付交易,肯定没问题,但要进入到真正意义上的信贷服务,远远不够。”上述知情人士表示,如今滴滴金融已经越来越开放,接入了更多的银行、持牌消费金融、小贷公司等机构。

银行自身也在发生变化。吴林告诉《财经》记者,在很长一段时间里,银行要保守客户的所有数据信息,所以不去与场景方交互,场景方的东西都得给银行,而银行却不付出。不过,现在越来越多的银行会想清楚开放和不开放什么:不开放的是客户基础信息和账务信息,尤其涉及到资金信息更是绝不开放。在此基础上,有银行开始探索新形式的开放,比如开放风险黑匣子。场景方可以通过调用这家银行的风险黑匣子,来区分自己的客群,对不同风险等级的用户进行分层,再将其推送给信贷产品背后不同的金融机构。

还有银行与政府之间的合作(即“银政合作”)。某互联网银行副行长向《财经》记者分析称,比如公积金背后其实就是一家银行的账户,银行开放这个接口给政府。不仅方便政府管理公积金,而且普通用户还能便捷地查询到自己的公积金余额。再如医保卡、社保卡、部分地方的市民卡等,其背后多种功能的实现,均离不开银行服务接口的开放。

上述服务功能的实现,非银行一家之功,有赖于所有合作方的“开放”。

“不是银行想接入就行,也需要场景方愿意开放,且银行也得符合对方的接入标准。”上述互联网银行副行长表示,各家的技术标准不统一,在此基础上,基于市场地位、先天优势等方面的不同,各银行的发力点便存在差异,最终形成当前开放银行领域的竞争格局。比如大型银行体量足够大、公信力更强,因此在银政合作上更有优势;互联网银行则更多地接入场景方,如移动、滴滴、美团等,抑或是与中小银行之间展开合作。

开放路径选择:走进来和走出去

开放银行“入局者”的差异还体现在对“开放”理念的理解上。