海外背景董事可以提高企业的海外投资效率吗?*

——来自中国的证据

2020-07-28綦建红

綦 建 红

一、引 言

随着中国企业海外直接投资(OFDI)的迅猛增加,如何提高海外投资效率既关系到资源配置的整体布局,也关系到中国海外投资的未来走向。与国内经营企业相比,OFDI企业不仅面临融资约束、委托代理和信息不对称等内部不确定性因素,而且还要直面经济发展、政治制度和自然条件等不确定性和复杂程度更高的东道国因素,并承担更高的进入成本。因此,相比国内经营企业,OFDI企业的实际海外投资水平更易偏离最优值:或者海外投资过度,或者海外投资不足。无论出现哪种情况,企业都会遭受投资效率损失。根据本文对1107家样本企业海外投资效率值的测算,海外投资过度的样本为393起,平均偏离水平为9%,最大偏离度甚至高达惊人的246.9%;海外投资不足的样本达到714起,平均偏离水平为4.7%,最大偏离度为16.6%。可见,中国企业的海外投资效率损失及其巨大差异,应当引起足够的重视。

但是,与瞄准企业投资效率的众多文献形成鲜明对比的是,国内外学者专门针对中国企业海外投资效率及其影响因素的研究凤毛麟角。一方面,囿于微观数据的可得性,几乎所有的文献均是基于中国—东道国层面测算海外投资效率,其影响因素迄今仍停留在宏观层面,鲜有落实到微观层面。基于此,本文拟结合异质性企业理论与引力模型,拓展企业投资效率的传统测算模型,首次从微观层面测算得出中国企业的海外投资效率,在一定程度上弥补了现有研究的缺憾。另一方面,OFDI企业不同于国内经营企业,其科学决策的前提是洞察国际市场环境、敏锐发现市场需求、准确把握投资方向,这就对企业高管团队的国际化知识储备、海外管理经验和全球社会资本网络提出了更高的要求。由于海外背景被认为是国际化教育经历和专业知识的标志,因此,从公司治理层面出发,研究高管团队的海外背景对海外投资过度与不足两种非效率情形的影响,无疑具有重要的现实针对性。

二、文献综述

从已有研究成果来看,与本文主题有关的文献脉络主要有三条:

第一条文献脉络是测算中国的海外投资效率。以Fan et al.(2016)、严佳佳等(2019)为代表,学者们基于中国—东道国的宏观数据,运用随机前沿引力模型(SFA)测算中国在不同国家的海外投资效率。研究结果发现,中国海外投资效率整体处于较低水平,投资潜力尚待挖掘,但从趋势上已经出现正的时变效应,海外投资效率逐步提升;在发达国家与发展中国家、“一带一路”国家等不同的区位,中国海外投资效率呈现出巨大的差异性,整体来看缺少高投资效率国家。与之不同,赵峰等(2019)采用A股上市的中国OFDI企业数据,运用Richardson(2006)模型进行了投资效率测算。由于在测算过程中,采用企业新增资本投资占年初总资产的比值来替代缺失的企业海外投资金额,因此其测算结果实际上是OFDI企业的投资效率,而非严格意义的海外投资效率。

第二条文献脉络是海外投资水平与效率的影响因素。学者们主要从东道国环境出发,考察了东道国经济发展、政治制度和自然资源等宏观因素对OFDI企业海外投资水平的影响。例如,在经济发展方面,Yeaple(2009)、Kolstad & Wiig(2012)均认为东道国经济发展水平的提高可以增强对海外投资的吸引力;但是有的学者发现,经济发展水平较低的东道国对中国企业来说,也是大规模海外投资的重要目标(Yang et al.,2018)。在政治制度方面,大多数学者提出,东道国良好的政治制度可以降低市场交易成本,对OFDI企业提升海外投资水平具有更大的吸引力(Ramasamy et al.,2012)。在针对中国情形的研究中,以Buckley et al.(2007)为代表的学者认为,中国企业(特别是国有企业)更偏爱高政治风险的国家;但是,更多的学者对此持有异议,认为与全球企业的平均水平相比,这一结论并不成立。例如,Mourao(2018)采用2003—2010年中国对48个非洲国家的投资数据,发现提高政治稳定和监管质量可以最大限度地提升海外投资效率,而政府效能是这一效率所需的额外因素。在自然资源方面,学者们已形成共识,即中国的OFDI企业更愿意将资金投向自然资源丰富而廉价的东道国(Buckley et al.,2007;Ramasamy et al.,2012;Yang et al.,2018)。

相比之下,对海外投资效率微观影响因素的研究屈指可数,大量文献仍然定位于一般意义的企业投资效率,强调了融资约束、委托代理、信息不对称、社会责任等影响因素(Jensen,1986;Gul et al.,2010;Samet & Jarboui,2017;喻坤等,2014)。与之不同,柳建华等(2015)关注到董事会对外投资权限的影响,发现降低公司董事会的对外投资权限可以抑制公司的过度投资倾向,这种抑制作用在国有控股上市公司中表现得更为明显;但是,过低的对外投资权限设置则会导致投资不足。

第三条文献脉络是高管团队的海外背景在企业决策中的作用。已有文献表明,高管团队的海外背景对企业国际化决策具有积极的推动作用。国内外学者发现,高管团队的海外背景有助于弥补企业国际经验的不足,帮助企业挖掘更多的国际化成长机会,降低企业的海外市场运作风险,从而加速企业的国际化进程(Lee & Park,2008;Nielsen & Nielsen,2011;Wang,2015)。但是,以Barroso et al.(2011)为代表的学者对此持有异议,认为高管团队的海外背景对企业国际化的影响并不显著。具体到国际化路径方面,Filatotchev et al.(2009)和Oxelheim et al.(2013)分别采用中国和北欧企业样本,考察了具有跨国公司工作经验的董事与出口的关系,结果发现这些海外背景的董事带来了国际生产技术、管理技能和营销方法,与全球供应商、零售商和金融服务商建立起广泛的社会资本,显著提高了企业的出口倾向和出口绩效。与此同时,高管团队的海外背景还有助于提升企业的国内投资效率。这是因为,高管团队的海外背景能够给国内企业带来国际化的企业管理理念,帮助企业严格遵守公司治理准则,增加财务信息的透明度。而高质量的财务信息披露可以有效监督委托代理,缓解经理层与投资者之间的代理冲突,抑制投资过度,改善投资不足,提高企业投资效率(代昀昊和孔东民,2017)。令人遗憾的是,尚无文献涉及到海外背景董事对OFDI企业投资水平与效率的影响。

与已有研究相比,本文尝试从以下两方面有所突破:

一方面,囿于商务部公布的《境外投资企业(机构)名录》并未披露企业具体的OFDI金额,已有研究或者基于中国—东道国层面数据从宏观上测度中国海外投资的整体效率,或者只能通过Richardson(2006)模型测算企业全部投资额的效率水平,无法专门计算海外投资效率。与已有文献不同的是,本文使用2010—2018年fDi Markets全球绿地投资数据库、Zephyr全球并购数据库和国泰安CSMAR数据库进行样本匹配和数据处理,结合异质性企业理论和引力模型对Richardson(2006)模型进行拓展,首次实现了企业层面的海外投资效率测算。

另一方面,在研究海外投资效率的影响因素时,已有文献鲜有考虑OFDI企业的自身特征,公司治理因素更是很少被纳入研究视野。事实上,在企业海外投资决策的过程中,高管团队需要具备全球性战略视野、高精化专业技能、敏锐的风险嗅觉和丰富的国际资源。从这个意义上讲,高管团队的海外背景可以成为独特的人力资本优势,加快企业的海外投资步伐。基于此,本文从公司治理的视角出发,考察海外背景董事对中国企业海外投资效率的影响,补充已有研究的空白。

余文安排如下:第三部分测算关键指标,并描述典型化事实;第四部分为基准回归与稳健性检验;第五部分从企业异质性和董事异质性出发进行分组检验;第六部分是结论与政策建议。

三、典型化事实

(一)数据来源

中国企业海外投资数据源自三套数据库:fDi Markets全球绿地投资数据库、Zephyr全球并购数据库和CSMAR数据库,时间跨度为2010—2018年。其中,fDi Markets数据库是迄今最全面的企业级绿地投资数据库,该数据库来自英国《金融时报》,涵盖2003年以来全球所有国家的所有行业;Zephyr数据库是国内外使用最广泛、最权威的并购数据库,目前收录了全球各行业共180万笔并购交易;CSMAR数据库则是中国目前规模大、信息精准、数据全面的经济金融研究型数据库。

具体数据处理与匹配过程分两步进行。第一步,中国企业层面的海外投资额数据来自fDi Markets数据库(单位为百万美元)和Zephyr数据库(单位为千欧元),并按照企业—东道国—年份维度进行整理。为保持计价单位一致,本文将欧元与美元分别换算为人民币,采用每年月均收盘价均值作为换算汇率,并采用2000年消费者价格指数进行平减,以消除通货膨胀的影响。第二步,在企业—东道国—年份维度数据的基础上,按照企业名称,选取CSMAR数据库进行企业财务信息的匹配,并删除核心变量缺失严重的企业,以及投资地为百慕大、英属维京群岛、卢森堡等避税天堂的记录。本文最终得到2010—2018年518家企业的1107条海外投资记录,其投资遍布104个国家(1)104个国家包括:阿联酋、安哥拉、阿根廷、奥地利、澳大利亚、阿塞拜疆、孟加拉、比利时、保加利亚、巴林、文莱、玻利维亚、巴西、白俄罗斯、加拿大、刚果、瑞士、科特迪瓦、智利、喀麦隆、哥伦比亚、哥斯达黎加、塞浦路斯、捷克、德国、丹麦、多米尼加、阿尔及利亚、厄瓜多尔、埃及、厄立特里亚、西班牙、埃塞俄比亚、芬兰、法国、加蓬、英国、加纳、几内亚、希腊、克罗地亚、匈牙利、印度尼西亚、爱尔兰、以色列、印度、伊拉克、伊朗、冰岛、意大利、牙买加、日本、肯尼亚、吉尔吉斯斯坦、柬埔寨、韩国、科威特、哈萨克斯坦、老挝、斯里兰卡、立陶宛、卢森堡、摩洛哥、马里、缅甸、蒙古、马耳他、毛里求斯、墨西哥、马来西亚、莫桑比克、纳米比亚、尼日利亚、荷兰、挪威、尼泊尔、新西兰、巴拿马、秘鲁、巴布亚新几内亚、菲律宾、巴基斯坦、波兰、葡萄牙、塞尔维亚、俄罗斯、沙特阿拉伯、塞舌尔、瑞典、新加坡、斯洛文尼亚、斯洛伐克、塞拉利昂、泰国、塔吉克斯坦、突尼斯、土耳其、坦桑尼亚、乌克兰、美国、乌拉圭、乌兹别克、委内瑞拉、越南(按照东道国英文名称的字母顺序进行排序)。。为减少极端异常值的影响,对所有变量均做1%的Winsorize处理。

(二)海外投资效率

本文的首要任务是测算中国企业的海外投资效率。由于Richardson(2006)模型能够通过测度残差的方式,直接度量企业是过度投资还是投资不足,且结果较为稳健,因此该模型被国内外学者广泛用于投资效率测量。考虑到OFDI企业面临的不确定因素更为复杂多变,既包括微观因素,也包括宏观因素;既来自企业内部,也来自国际环境,故本文结合异质性企业理论和传统引力模型,对Richardson(2006)模型加以拓展,从而较为准确地测算OFDI企业的海外投资效率。

具体来说,在被解释变量方面,采用企业海外投资额占本年度总资产的比例(Iijt)来衡量;在解释变量方面,经典Richardson(2006)模型包含的解释变量有:滞后一期的资产负债率、现金流占比、上市时间、企业规模、托宾Q和股票年回报率。在此基础上,根据异质性企业理论,企业在海外投资时不得不面临更高的进入成本,只有生产率最高的企业才能参与海外直接投资(Helpman et al.,2004),故在解释变量中引入企业生产率;同时,根据传统引力模型,引入最为常用的三个国家层面变量,即母国经济增长率、东道国经济增长率与地理距离。各解释变量的符号、衡量方法与数据来源见表1。

表1 海外投资效率测算的变量选取

基于此,中国企业海外投资效率的估计模型如下:

Iijt=α0+α1Levit-1+α2Cashit-1+α3lnAgeit-1+α4lnSizeit-1+α5Tobinqit-1+α6Roeit-1+α7Prodit-1+α8lnGdpmt-1+α9lnGdphjt-1+α10lnDistjt-1+μt+μd+εijt

(1)

其中,为了排除不同年份和行业中不随时间变化特征导致的干扰,控制时间效应μt和行业效应μd。残差εijt为实际海外投资额和预期拟合海外投资额的差值,残差为正时,表示海外投资过度;残差为负时,表示海外投资不足。

根据式(1)的估计结果,本文得出残差的大小和符号,并据此统计描述中国OFDI企业的两种非效率情形(见表2)。首先,2010—2018年样本期内,无论是数量还是占比,海外投资不足的样本(714起,占比68.47%)均明显超过海外投资过度样本(393起,占比31.53%),说明中国企业的海外投资效率损失主要表现为海外投资不足,这与乔晶和胡兵(2014)基于2003—2011年宏观数据所得出的结论基本一致。其次,海外投资过度的程度较之海外投资不足更为严重,不仅平均偏离度为9.03%,而且部分企业的最大偏离度甚至超过150%;相比之下,海外投资不足的平均偏离度为4.74%,最大偏离度始终徘徊在12%—17%的区间内。最后,从走势上看,海外投资效率损失趋于减小。其中,海外投资过度的平均偏离度已经从2010年的81.32%降至2018年的4.83%,海外投资不足的平均偏离度也从2010年的7.12%下降到2018年的3.84%,说明中国企业的海外投资效率正在不断提升。

表2 2010—2018年中国企业的海外投资效率损失

(三)海外背景董事

根据Giannetti et al.(2015)的定义,海外背景董事是指曾经在中国大陆境外的国家和地区工作或学习的董事,数据主要来源于CSMAR数据库,并通过翻阅年报、查阅新浪财经、百度百科等网站手工收集和补充。如图1所示,在2010—2018年1107家OFDI企业样本中,样本期内拥有海外背景董事的企业高达793家,占全部样本的71.6%,可见海外背景董事已经成为企业国际化进程中不可或缺的决策者。

图1 2010—2018年具有海外背景董事的企业数量

(四)海外背景董事与投资效率关系初探

为了初步考察海外背景董事比例与中国企业海外投资效率之间的相关性,本文在区分海外投资过度和海外投资不足的情形下,进行两方面的分析:

一方面,按照企业海外背景董事的比例,进行海外投资效率的比较。具体来说,首先筛选出拥有海外背景董事的企业,然后按照海外背景董事在董事会中的比例从低到高进行四分位划分,比较第一分位和第四分位的海外投资效率。计算结果显示,在276家拥有海外背景董事的投资过度企业中,第一分位的偏离度为10.08%,而第四分位的偏离度为6.19%,说明海外背景董事比例越高,越有可能抑制海外投资过多。与之相类似,在520家拥有海外背景董事的投资不足企业中,第一分位的偏离度为5.02%,而第四分位的偏离度为4.43%,同样也反映了海外背景董事比例与海外投资不足之间的负向关系。

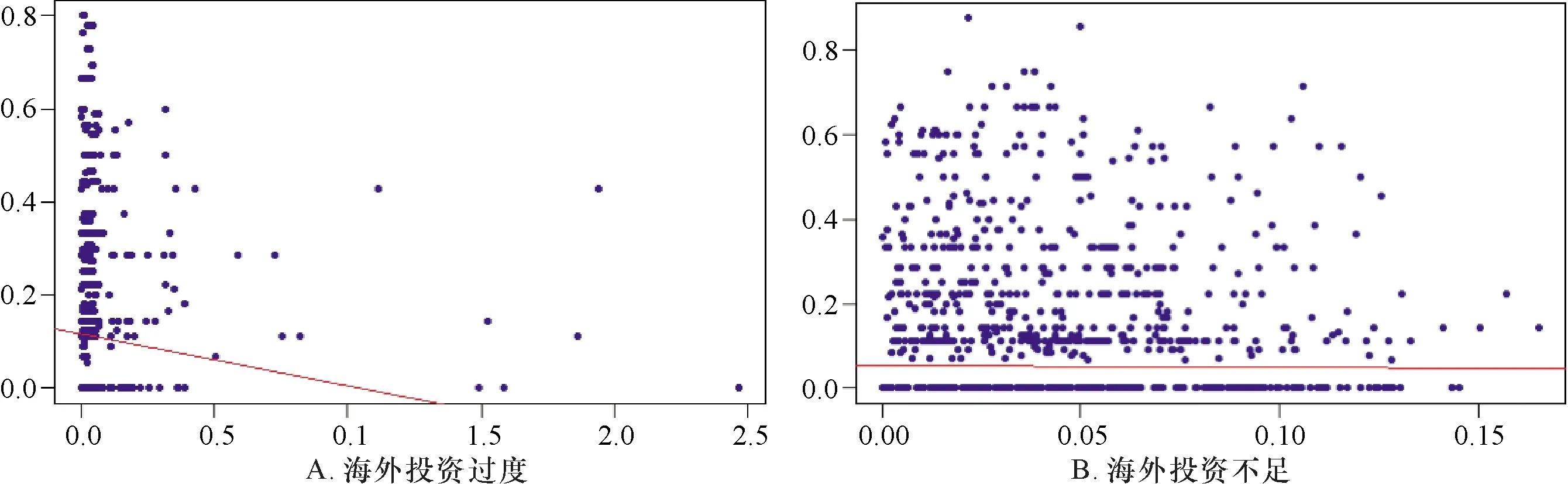

另一方面,按照海外投资过度和不足两种情形,分别绘制了所有样本企业效率变量与海外背景董事比例的散点图及其拟合线。如图2所示,纵轴分别为海外投资过度和海外投资不足的估计值,横轴为海外背景董事在董事会中的比例。可以看出,在图(A)和图(B)中,海外背景董事的比例越高,其海外投资过度和不足的程度越往下堆积,其拟合系数分别为-0.112和-0.029,在一定程度上初显效率变量与海外背景董事有可能存在负向关系。但是相比之下,海外投资不足的负向关系并不明显。因此,上述结论是否成立还需要科学的计量方法加以验证。

图2 海外背景董事比例与海外投资效率的散点图

四、基本影响检验

在典型化事实描述的基础上,通过建立基准回归模型探究海外背景董事对中国企业海外投资效率的影响,并进行多种稳健性检验。

(一)变量与模型设定

1.变量选取

本文选取海外投资过度(Over_INV)和不足(Under_INV)作为被解释变量,选取海外背景董事比例(OBD)作为核心解释变量。

本文的控制变量C′主要包括三类:(1)其他公司治理变量,包括董事会人数(ND)和第一大股东持股比例(FLS),数据均来自CSMAR数据库;(2)海外投资特征变量,包括进入模式(MODE)和国际化经验(IE),来自fDi Markets数据库和Zephyr数据库。其中,当进入模式为跨境并购和绿地投资时,分别赋值为0和1;当企业之前拥有过海外投资经历时,取值为1,否则取值为0。(3)东道国风险变量,包括经济风险与政治风险。其中,经济风险(IF)采用东道国的年通货膨胀率来衡量,该指标越高,表示该国的经济不确定性越大;政治风险(GS)选取政府稳定性为代理变量,取值范围为0—12,该指标越高,东道国的政治制度环境越好,风险越低,二者均来自PRS集团发布的国家风险国际指南(ICRG)。

上述变量的描述性统计见表3。根据VIF检验可知,各解释变量之间基本不存在多重共线性。

表3 描述性统计

2.模型设定

基于上述变量选取,基准回归模型设定如(2)所示。为减少内生性问题对实证结果造成的影响,将模型(2)中的解释变量与控制变量均滞后一期进行估计。

(2)

式中,INVijt代表海外投资效率,当效率值大于0时,代表海外投资过度(Over_INV);当效率值小于0时,代表海外投资不足(Under_INV);i代表企业,j代表东道国,t代表年份,μt表示时间固定效应,μj表示国家固定效应,ξijt表示不可观测的随机扰动项。

(二)基准回归结果

根据表4的基准回归结果,当被解释变量为海外投资不足时,核心解释变量OBD在加入各类控制变量的过程中,其系数始终为负,不仅稳定在-0.028~-0.027的水平,而且均在1%的水平上高度显著,说明海外背景董事的比例越高,越能显著抑制海外投资不足的程度。可能的原因在于,具备海外背景的董事不仅具有广阔的国际性视野,更加了解国际市场需求和投资机会,而且在国外学习和工作过程中积累的专业知识技能,也使得他们更可能作出积极大胆的海外投资决策,更有能力帮助企业解决海外投资不足方面的问题。因此,在解决海外投资不足问题上,海外背景董事凭借国际化知识和经验更有能力走向海外市场,在国际化之路上也更富有“进取主义”的精神。相比之下,当被解释变量为海外投资过度时,核心解释变量OBD在逐步加入控制变量前后,其系数始终为负,但是并不显著。换言之,海外背景董事比例对海外投资过度的抑制作用并不明显。正如上文所述,海外背景董事的国际化专业背景虽然有利于企业更好地了解国际市场,降低交易成本,纠正海外投资不足的决策倾向,但是其积极大胆、甚至是容易激进的海外决策作风很难在抑制企业海外投资过度方面发挥作用。

表4 基准回归结果

在控制变量方面,海外投资过度与海外投资不足的估计结果均表明,董事会人数(ND)和第一大股东比例(FLS)均显著为负,说明董事会人数越多,关于海外投资决策的争论就越激烈,越有可能作出谨慎与理性的投资选择;而第一大股东作为公司利益的最大相关者,在董事会中所占的比例越高,其利益相关性就越高。在这种情形下,海外投资决策更加谨慎,降低了企业海外投资效率损失的可能性。

(三)稳健性检验

为了检验基准回归结果的可信性,本文采取以下三种方法进行稳健性检验:

1.变量替换

在采用拓展Richardson(2006)模型测算海外投资效率时,本文纳入了企业生产率,并采用LP法计算。为了确保海外投资效率测算结果的稳健性,在此选用OP法重新测算,并纳入模型(2)再次回归。表4的检验结果显示,海外背景董事的比例依然对企业海外投资不足具有显著的负向影响,对海外投资过度的影响也不显著,与基准回归结果非常一致。

2.安慰剂检验

考虑到海外背景董事有可能只是影响中国企业海外投资效率的偶然事件,导致本文未捕捉到影响企业海外投资效率的真实因素,因此需要对样本进行安慰剂检验,以控制某些观测不到的个体因素。对此,本文借鉴许年行和李哲(2016)的方法,将核心解释变量OBD随机分配给样本企业,并将随机分配的这一变量与相应企业的被解释变量(Over_INV或Under_INV)进行回归,此随机分配和回归过程重复1000次。图3展示了模拟出的t值分布图,其中纵轴代表频次,横轴代表每一次回归结果的t值。可以看出,无论是海外投资过度,还是海外投资不足,均不能拒绝正态分布的原假设,偏度未显著不等于0,因此本文构建的虚拟处理效应并不存在,基准回归结果依然稳健。

图3 安慰剂检验结果

3.分位数回归

为了考察海外背景董事对中国企业海外投资非效率程度的影响,本文采用分位数回归对基准模型进行检验,结果见表5。在对海外投资过度的影响中,随着分位数的提高,海外背景董事的负向影响系数一直在增大,但是未通过显著性检验;在对海外投资不足的影响中,海外背景董事在董事会中的比例始终显著为负;在10%、25%、50%、75%和90%的分位数上,海外背景董事估计系数的绝对值逐渐增大,且一直在1%的水平上保持高显著性水平,表明随着企业海外投资不足的偏离度增大,海外背景董事所发挥的抑制作用会显著增强,再次证明了基准回归结果的稳健性。

表5 稳健性检验:分位数回归

(四)内生性检验

在本文基准模型中,被解释变量和解释变量之间有可能存在反向因果关系,即企业海外投资的效率越低,上市公司董事会就越有可能增加海外背景董事的人数及其比例,以期通过其丰富的海外知识与经验来减少海外投资过度或者不足的可能性。反向因果的存在有可能导致基准回归结果产生偏误,对此,本文通过工具变量的方法来处理内生性问题。

本文选用OFDI企业所在省份的国际学校数量(IS)作为工具变量,数据来自《2018中国国际学校发展报告》。选用该工具变量的原因有二:一是当地国际学校的数量,并不会直接影响样本期内企业的海外投资效率;二是当地开办国际学校的数量越多,一方面显示出当地更加开放和包容的价值氛围,有助于吸引具有海外背景的人才,一定程度上提高了海外背景董事受聘于当地企业的可能性;另一方面当地居民在国际学校不仅提高了外语水平,而且接触到更多的西方文化和教育,将来前往国外发展的概率更高。当这些人学成归国后,有可能回到当地企业任职。基于此,本文将当地国际学校的变量引入方程,使用2SLS估计处理内生性问题,结果见表6。

表6 内生性检验:工具变量法

根据表6的估计结果,在第一阶段中,工具变量(IS)的估计系数显著为正,说明当地国际学校越多,当地OFDI企业雇佣海外背景董事的比例就越高,证实了二者的相关性;而在第二阶段中,海外背景董事(OBD)对海外投资不足的影响依然为负,并在1%的水平上显著,与基准回归结果一致。同时,海外投资过度和不足的F统计量分别为28.011和24.247,均大于10%水平上的临界值,拒绝了弱工具变量假设,说明本文选取的工具变量是有效的。由此可见,在控制潜在的内生性问题后,海外背景董事对海外投资过度的影响仍不显著,对海外投资不足的抑制作用依然显著,与基准回归结果保持一致。

五、分组检验结果

考虑到企业异质性和董事异质性都有可能对基准回归结果产生影响,本文在企业层面区分了所有权性质和进入模式的异质性,在董事层面区分了海外背景的异质性,其分组结果分别见表7和表8。

(一)基于企业所有制性质

根据Chen et al.(2017)的研究结果,不同企业的所有权会对投资效率带来不同的影响。为此,本文根据企业所有权性质,将全样本企业划分为509家国有企业(含国有企业和集体企业)和580家非国有企业(含私营企业和外资企业)。表7的结果不仅与基准回归结果保持一致,还进一步表明无论是海外投资过度,还是海外投资不足,海外背景董事在国有企业中发挥的作用都要高于非国有企业,且这一点在海外投资不足中通过了1%的显著性检验。与非国有企业相比,一方面,国有企业在融资可得性、获取政府补贴等方面具有明显的资源优势(申慧慧等,2012),海外背景董事能够利用这些资源和平台充分发挥自身的国际化优势,在一定程度上解决了企业的海外投资不足问题。另一方面,国有企业往往具有多重目标,包括在海外投资过程中也不得不承担基础设施、对外援助等多项任务。目标的多样化有可能激发管理层与股东之间的利益冲突,并产生代理冲突或者道德风险问题(代昀昊和孔东民,2017)。而海外背景董事往往更为关注公司业绩与股东利益,缓解了潜在的委托代理问题,有助于企业作出更有效的海外投资决策。

(二)基于企业进入模式

本文按照进入模式,将全样本企业划分为跨境并购与绿地投资两组,前者是指中国企业对东道国现有企业进行合并或收购,后者是指中国企业在海外市场新建企业,其分组检验结果亦见表7。表7的估计结果在支持基准回归结果的同时,还表明海外背景董事对绿地投资效率的影响系数(0.040)明显高于跨境并购(0.021),显著性水平也更高(1%),即与跨境并购企业相比,海外背景董事对绿地投资企业的海外投资不足影响更大。可能的原因在于,中国企业在东道国新建企业时,事前会对购置土地、厂房、原材料、设备和雇用工人的费用进行调查和洽谈,具有丰富国际化经验的海外背景董事很容易对实际投资水平作出合理的预期和判断,从而抑制投资不足的发生;但是,跨境并购的价格会受到更多不确定因素的影响,如政治壁垒、腐败程度、投资者保护、国家风险等,因此即使是经验丰富的海外背景董事,也难以控制跨境并购的溢价行为。

表7 分组检验结果:企业异质性

(三)基于海外背景类型

根据海外背景董事的不同经历,本文将全样本划分为海外教育背景组和海外工作背景组:前者是指董事曾在中国大陆以外的国家和地区获得本、硕、博学位或者担任访问学者、接受培训等,后者是指董事曾经在境外国家和地区工作。从表8的分组检验结果看,海外投资不足样本通过了显著性检验,且海外工作背景董事(0.036)在抑制海外投资不足方面的作用高于海外教育背景董事(0.033)。究其原因,海外教育经历的优势多见于跨国跨文化交流和国际网络资源,而劣势在于对市场竞争与需求了解不够,相应地无法对企业海外投资水平作出准确的判断。相形之下,董事的海外工作经验能够帮助企业了解国外市场竞争环境,准确把握当地市场的需求和营销渠道,因此在抑制投资不足、促进海外投资水平方面略胜一筹。

表8 分组检验结果:董事异质性

六、结论与政策建议

本文采用fDi Markets全球绿地投资数据库、Zephyr全球并购数据库和CSMAR数据库,在采用异质性企业理论和引力模型拓展Richardson(2006)模型的基础上,不仅测算出中国企业的海外投资效率值,而且从公司治理的视角分别检验了海外背景董事对中国企业海外投资过度和不足的影响。实证结果表明,其一,在样本期中,海外投资不足样本的数量和占比明显超过海外投资过度样本,说明中国企业的海外投资效率损失主要表现为海外投资不足。其二,与中国企业海外投资过度不同,海外背景董事在董事会中的比例对海外投资不足具有显著的负向影响,即海外背景董事比例越高,其对海外投资不足的抑制作用就越强。在采用工具变量处理内生性,并进行更换变量、安慰剂和分位数检验之后,基准回归结果依然稳健。其三,基于企业异质性和董事异质性的分组检验结果表明,海外背景董事在抑制国有企业和绿地投资企业的海外投资效率方面更为有效;与海外教育背景的董事相比,具有海外工作经历的董事在抑制投资不足方面的作用略胜一筹。

本文研究结论的政策含义在于:

首先,中国企业的海外投资效率问题应当引起更多的重视。特别是随着“一带一路”倡议的推进,越来越多的企业加快了海外直接投资的步伐,但是“一带一路”沿线国家主要是新兴经济体和发展中国家,经济实力和金融生态整体较为薄弱,投资环境也更加复杂多变,这就对企业海外投资决策提出了更高的要求。只有作出合理的海外投资决策,才能提高资源配置效率,实现最优的海外投资规模。

其次,企业应当积极延揽具备国际工作经验的人才。一方面,以海外背景董事为代表的国际化高管团队,能够增强企业决策的全球视野,帮助企业把握国际市场动态、精准确定投资方向与规模,是OFDI企业建立长期竞争优势的重要条件之一;另一方面,海外背景董事的引入不仅标志着董事会更加多元、开放和包容,也意味着董事会在海外投资决策过程中能够拥有不同的声音和多元的视角,从而降低信息不对称程度,提高海外投资决策的质量。因此,海外人才引进和高管团队国际化是推动企业国际化进程的必由之路。

最后,各级政府应当在战略层面持续推进海外优秀人才的引进计划。海外高层次人才是世界先进科学技术、经营管理、文化知识和社会资本的载体,也是各国最为重要的、全力争夺的战略资源之一。在中国推进创新型国家战略和全面开放新格局的大背景下,从中央到地方政府,均应当结合经济社会发展、产业结构调整和企业国际化的需要,“择天下英才而用之”,持续推进和落实海外高层次人才的引进计划,增强对全球人才的吸引力。