中南建设高成长低盈利隐忧

2020-07-26谢泽锋

谢泽锋

从建筑包工队到中国前20大房企,中南集团历经32年;其房地产业务销售额从100亿到突破1000亿用了六年时间;而从1000亿到2000亿,中南置地计划仅用两年时间。

如果说中南集团创始人陈锦石奠定了中南商业大厦的基石,其女儿陈昱含执掌的中南置地则带领中南进入了跃进式发展的阶段。

单从销售额和营收利润来看,陈昱含的战绩有目共睹。在她加入中南之后,三年里带领中南置地业绩从2015年的225亿增长到2018年的1466亿,连续三年年销售额增幅均在50%以上,最终实现5.5倍的增长。2019年度,中南置地实现销售金额1960.5亿元,销售面积1540.7万平方米,同比分别增长33.7%和34.6%。

根据克而瑞排名,中南置地位列2019年房企销售排行榜第十六位。2019年中南建设(000961.SZ)实现营业收入718.3亿元,归属于上市公司股东的净利润41.6亿元,同比增长89.8%。其中,中南建设房地产营收515.9亿元,同比分别增长85.2%及45.5%。

中南置地对速度有着过高的憧憬,在2017年初,陈昱含明确喊出“中南置地要在3年内进入行业前十,剑指3000亿元目标”的口号。

3000亿的枪声已经打响,但最终却并没有实现。在疫情和房地产调控双重压力下,众多大型房企纷纷降低速度修炼内功,而中南置地计划2020年销售额冲刺2300亿,相对应的增速率是15%,这个目标并不算低。

需要警惕的是,高速奔跑背后,中南置地的净负债率依然处于高位,融资成本也接近10%,毛利率不升反降……2020年,中南置地还能否高歌猛进?

陈昱含的“难”

对于2019年,陈昱含在年度工作总结大会上只用了一个字总结——“难”。

她说,2019年,中南置地太难了,爬坡过坎,倍感艰辛。但她同时指出,“难”可能会是未来的一种常态。“熬得过去就出众,熬不过去就出局。”

令人印象深刻的是,速度已经不再是这位85 后掌门人的口头禅,取而代之的是不断地反思。

对于中南置地的问题,陈昱含坦言:“中南置地存在盈利能力和产品能力两大短板。盈利能力方面,地价成本偏高、产品做错或溢价能力不足导致了毛利显著低,同时规模优势不足导致了费用显著高。”

可以说,这个判断是准确的,中南置地尽管体量庞大,但盈利能力却十分孱弱。公司营收、利润实现稳步增长的同时,其毛利率却再度下滑。

财报显示,截至2019年12月31日,中南建设的综合毛利率为16.7%,同比下降2.81个百分点。其中,房地产业务毛利率为17.93%,同比下降2.3个百分点,处在行业平均毛利率水平之下;建筑业务毛利率也较去年同期下降2.58个百分点,仅有9.01%。

與之相对应的是,中南建设2016-2019年的净利率仅为1.24%、1.76%、5.77%、6.44%。对比来看,行业优等生万科A(000002.SZ)近三年的毛利率均在35%左右,净利率均在15%以上。

从重速度到更重视质量,正是中南置地未来的转型方向。陈昱含指出,“过往,融资信用向规模和速度低头,规模和速度要求高周转和高杠杆,高周转和高杠杆下牺牲经营质量。”

在陈昱含看来,未来中南要做到三个关键财务指标的平衡——增长、负债和投入资本回报率。

整个行业依靠增长和负债来驱动的模式已经越来越难,未来“我们必须追求在合理增速和负债下的优秀ROIC 表现,只有这样,我们才有足够的武器和信心,穿越新常态。”

过高的负债率

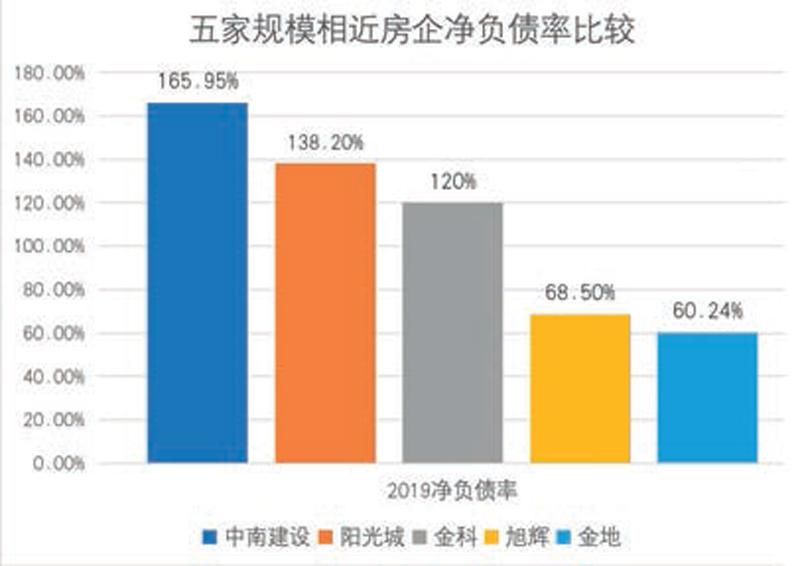

165.95%,这是中南建设2019年末的净负债率。尽管同比下降了25.56个百分点,但目前来看,仍然处于过高水平。近三年公司的资产负债率均在90%以上

负债率居高不下的同时,中南建设的融资成本也在提升,公司融资成本由2018年的8.31%提升至2019年的9.45%。

过高的融资成本侵蚀了公司的盈利能力。另外,中南建设有息负债由2018年末的579.4亿元增加至699.2亿元,全年增长20.7%。其中短期借款和一年内到期的非流动负债235.6亿元,在全部有息负债中占比33.7%,比例较2018年末的31.09%有所提高。

2019年末,中南建设保有的现金余额为254.1亿元,同比增长24.5%;但经营性现金流净额为81.96亿元,同比上年减少57.82%。

与此同时,通过梳理公司公告发现,中南建设频繁为子公司提供融资担保以及借款,仅2020年初至今,上市公司为子公司提供担保及借款的公告就高达22条。

与其说是支持子公司发展,不如说是解救子公司的资金链。最新的一则公告显示,5月6日,为促进南通、嘉兴项目发展,中南建设为两家子公司融资提供担保,担保总额6.7亿元。

至此,中南建设及控股子公司对外担保总金额达到695.4328亿元,占公司最近一期经审计归属上市公司股东权益的324.37%。

其中,中南建设及控股子公司对表外单位提供的担保总金额为131.22亿元,占公司最近一期经审计归属上市公司股东权益的61.21%。

虽然还未出现逾期担保金额以及涉及违约的担保金额,但如此频繁的为子公司透支上市公司信用,中南建设的风险在不断累积。

此外,2019年,中南建设销售费用同比增长逾五成至14.63亿元;管理费用同比增长34.54%至32.16亿。财务费用增幅最大,为62.33%达到6.75亿元。

近期,地产圈明星经理人陈凯离开中南置地,加盟新力控股,上述这些棘手问题也将由陈昱含独自担当。

根据公告显示,中南建设今年4月房地产业务销售金额约155.7亿元,同比增长仅1%。而公司1-4月累计销售金额约371.6亿元,同比减少20%;销售面积约276.5万平方米,同比减少27%。

既要完成年初制定的15% 增长目标,又要实现规模、利润、回报的平衡,留给陈昱含和中南建设的时间已经不多了。