主要发达经济体金融业资产负债表编制的经验及启示

2020-07-23李诗涵

李诗涵

(中国人民银行张家界市中心支行,湖南 张家界 427000)

《国务院办公厅关于全面推进金融业综合统计工作的意见》(国办发〔2018〕18号)明确了编制我国金融业资产负债表是推进金融业综合统计的七大任务之一。目前,我国金融业资产负债表编制工作尚处于研究探索阶段,公开的研究文献较少。美国1①美联储网站最新发布的数据显示,2019年1季度末美国金融资产余额244.05万亿美元、金融负债余额233.6万亿美元。、欧盟2②欧央行网站最新发布的数据显示,2019年1季度末欧元区金融资产余额138.31万亿欧元、金融负债余额138.41万亿欧元。、日本3③日本中央银行网站最新发布的数据显示,2019年1季度末日本金融资产余额8514.14万亿日元、金融负债余额8514.14万亿日元。等世界主要发达经济体在编制金融业资产负债表方面起步较早,在金融业资产负债数据采集、报表编制、信息披露等方面具有较为成熟的经验。借鉴主要发达经济体编制金融业资产负债表的经验,能够为编制我国金融业资产负债表提供有益参考。

一、主要发达经济体编制金融业资产负债表的经验

(一)建立金融业资产负债数据统计制度

1.出台金融业资产负债数据统计法律法规。美国、欧盟、日本均出台了相关金融业综合统计法律法规,为全面采集金融业资产负债数据奠定了法律基础。美国出台了《银行法》《联邦储备法》《银行控股公司法》等法案,规定各监管机构按要求报送数据。2010年,《多德--弗兰克法案》则进一步明确了金融业综合统计的监管问题,扩大美国金融业综合统计范围。欧盟出台了《关于货币金融机构部门合并资产负债表的法规》等法规,规范金融业资产负债数据的报送和统计工作。日本则在《银行法》《保险业法》等法律法规中规定了有关金融机构数据存储、报送等事项。

2.赋予央行统计金融业资产负债数据的职能。美国、欧盟、日本等发达经济体的金融业资产负债数据统计职能均由各自的中央银行承担,并纳入金融数据统计之中。美联储与财政部、储蓄机构、保险公司和国家信用合作管理局负责人,联合成立联邦金融机构监督委员会,委员会负责金融统计数据协调,并通过编撰《统一银行业绩报告》发布数据信息。欧盟出台了《欧洲中央银行体系和欧洲中央银行条例》明确了欧央行金融统计数据职责。欧元区各成员国或其他金融机构负责各自辖区金融数据统计与核对,在固定的时间段上报到欧央行汇总与编制。此外,日本由日本银行承担金融统计职能,各类金融数据收集均由日本银行统一负责编制与发布。这样的数据采集方式不仅让各金融机构能够更全面的涵盖各自辖区的统计数据,还能提高央行采集数据的效率,从而更加高效编制报表。

(二)完善金融业资产负债数据统计及编制方法

主要发达经济体编制金融业资产负债表的参照标准主要有两个,其一是国际货币基金组织编写的《货币与金融统计手册》(MFS),其二是联合国、国际货币基金组织、经合组织、世界银行、欧盟等五大国际机构联合编写的《国民账户体系2008》(SNA2008)。在参照上述统计标准的基础上,美国、欧盟、日本分别出台了适用于其自身的金融数据统计及金融业资产负债表编制方法。美联储制定了《金融账户指引》。欧央行制定了《欧洲账户体系》,最新版本是ESA2010。日本中央银行制定了《日本资金流量账户指引》《日本资金流量账户编制方法》。

1.美国。2000和2006版MFS的货币与金融统计范围是金融性公司参与金融活动的资产和负债数据。MFS把金融性公司分为存款性公司和其他金融公司。框架结构在数据的编制分两个层次,第一层次是将存量和流量数据汇总到金融性公司次部门资产负债表,第二层次是将次部门资产负债表汇总成概览以统计金融总量指标。

2.欧盟。欧央行以ESA2010的原理为基础编制金融账户统计,主要包括货币统计、国际收支和其他外部统计、金融机构和市场统计、欧元区账户统计等。欧央行按季编制了投资基金资产负债表,定期监测金融衍生品工具创新。

3.日本。目前,日本央行FFA的编制是根据2008年的国民账户体系(SNA2008)。采用矩阵账户的方法来记录核算期内国民经济各机构部门间,以及国内国外间的各种金融交易,包括资产负债表、金融交易和调整表三部分。其中,“交易表”(流量表)记录单个经济实体金融交易资金资产和负债变动;“资产负债表”(存量表)记录时点经济实体持有的金融资产和负债。矩阵中的存量数据理论上是流量数据的累积,但贷款、债券和股票根据市场价值和公允价值估值统计。

(三)统一金融业资产负债数据的会计计量原则

总体来说,主要发达经济体编制金融业资产负债表的会计计量原则一般采用权责发生制、复式记账原则、公允价值计量原则。其中,美国公开市场账户(SystemOpenMarketaccount,SOMA)中的政府债券以成本计量,不以公允价值反映,不编制现金流量表。日本资金流量账户统计按照市场价值评估资产和负债,按照权责发生制原则,这也是SNA2008和IMF的《货币与金融统计手册》采纳的原则。

(四)明确了金融业资产负债数据的统计指标

美国、欧盟、日本金融业资产负债矩阵表的统计指标主要涵盖金融工具、金融部门两大类。从美国、欧盟和日本的经验看,“行”记录金融工具指标数据,“列”记录各机构部门指标数据。

二、对我国编制金融业资产负债表的启示

(一)加强金融业资产负债数据统计制度建设

一是修订相关法律法规,要求各类金融机构按时向人民银行报送必要的资产负债表、利润表以及其他统计报表。二是制定《金融综合统计管理条例》等相关法律法规,确保我国金融业资产负债表编制有法可依。统计主体应覆盖银行、证券、保险以及各类金融机构;统计业务应覆盖到表内、表外和创新金融产品,以确保我国金融业资产负债数据的权威性。三是构建金融统计数据的信息共享平台,最大限度降低金融业资产负债数据统计成本。

(二)建立金融业资产负债数据统计标准

一是对金融机构、交易对手的分类和编码进行统一规定,对金融工具的定义和口径进行统一要求。基础统计标准保持与国家统计标准的一致性,并根据金融业市场发展情况定期、不定期调整完善。二是标准化管理金融部门、金融工具的统计分类。金融部门应按照基础统计标准进一步细化行业分类,以确保统计口径、分类按照基础统计标准的要求报送。细化金融工具分类,明确存款、贷款、债务性证券、股权及金融衍生品、保险准备金等金融工具的经济功能、流动性、期限、风险、价格等属性及记录方法,并根据监管规则进一步明确创新型金融产品的分类和统计标准。

(三)明确金融业资产负债数据的会计计量原则

明确会计计量原则是进行金融业资产负债表数据合并的前提。主要发达经济体在编制金融机构概览时都会明确会计计量原则,以保证统计数据口径的一致性。在分业监管体制下,我国各部门尚未形成统一的标准、定义和分类的金融统计规则,因此在研究资产负债表编制合并过程中需保持口径一致合并,金融部门相关业务往来相抵消。由于企业会计具有微观性,企业会计准并未对各企业科目设置采取完全一致的标准。2017年1月1日新企业会计准则执行后,银保证等金融性公司在科目设置、会计核算准则以及金融资产计价上基本一致。但在实际工作中,不同类企业的会计科目设置各有不同,无法直接合并汇总,因此在金融业资产负债表编制过程中需要将多样化的资产负债表归并、分拆后汇总成科目设置统一的金融统计报表。

(四)细化金融业资产负债数据统计指标

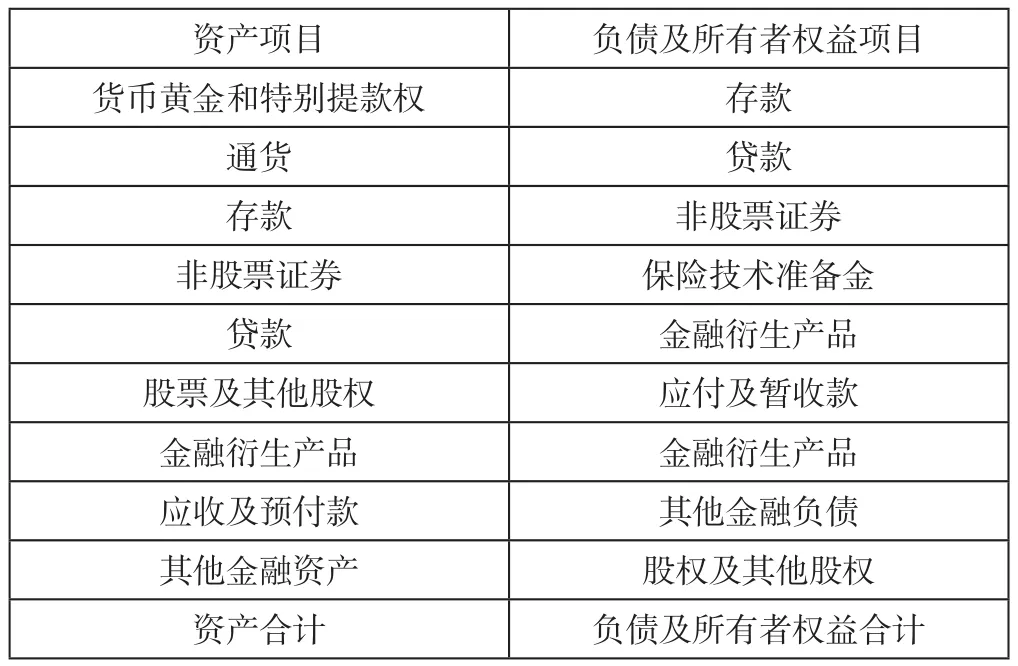

因统计职责分工、获取资金流量信息偏好等差异,主要发达经济体对金融工具的指标和机构部门的分类存在异同。从金融工具和机构部门分类看,美国、欧盟、日本的金融工具分别包含了21个、14个、15个一级指标,机构部门则涵盖了8-9大类别部门。借鉴各主要发达经济体的经验,我们可以进行以下指标设计:资产(9项)=负债及所有者权益(9项)。

三、探索性编制我国金融性公司概览

金融性公司是指主要从事金融中介或相关辅助性金融获得的公司或准公司,根据其在货币供给和金融交易中地位与作用不同可以分为存款性金融公司和其他金融公司。根据我国目前货币与金融统计的现行开展情况来看,对存款性公司的统计相对完备,主要由人民银行按季度编制我国存款性公司概览,对其他金融公司以及金融性公司的综合统计尚处于探索阶段。本文基于以下思路探索性编制我国金融性公司概览。

(一)编制范围

本文根据IMF货币统计框架,将金融性公司划分为中央银行、中央银行以外的存款性公司、货币市场基金、非货币市场投资基金、保险公司和养老基金以外的其他金融中介、金融辅助机构、专属金融机构和贷款人、保险公司、养老基金九个次部门。其中前三项为存款性公司,其余项为其他金融性公司,存款性公司与其他金融性公司统计数据合并为金融性公司概览。

(二)编制及计算方法

1.编制格式。本文拟建立统一全面、多层次、多视角的金融业资产负债表指标体系,在此基础上编制金融性公司概览。根据国际通行标准式,金融业资产负债表指标体系是从部门资产负债表的有关项目中重新归类而组成。根据会计平衡公式,报表左方列示资产类项目,报表右方列示负债及所有者权益项目。 本文中次部门资产负债表和部门资产负债表运用会计复式记账法,以相等的金额分别在两个(或两个以上)项目的借方和贷方进行记录,即资产=负债+净值。

2.会计计量原则。目前,我国金融机构会计核算均按照权责发生制、复式记账原则以及公允价值计量原则,在会计科目设置、会计核算原则上基本保持一致,为建立金融业资产负债表指标体系提供了良好的基础。

在金融资产和负债定值方面,国际国币基金组织建议遵循以下原则:一是市场价格定值;二是等量价值定值;三是其他定价规则。对贷款资产以及股权及其他股权为表现形式的负债定值,适用于其他定值规则。

3.报表编制原则。本文金融业资产负债表采取汇总与合并相结合的方式编制,具体如下。

(1)第一步,汇总。汇总是指将各单位间流量、存量数据进行加总或是将某一类别下的所有资产或负债数据进行加总,本文第一层次汇总是将单个单位的存量流量数据汇总成为次部门资产负债表。次部门资产负债表汇总的是职能相近的同类型金融机构单位数据汇总,如我国城市商业银行部门资产负债表,它汇总的是北京商业银行、天津商业银行、上海商业银行等全国各家城市商业银行资产负债表;第二层次汇总是将次部门资产负债表进行汇总形成部门资产负债表,如形成商业银行、保险公司及投资基金等部门资产负债表。对次部门内的机构单位对本部门内其他机构单位的交叉资产和负债数据,按要求要汇总反映在分部门资产负债表中,不需要进行对冲,在编制概览的同时对其进行对冲。

(2)第二步,合并。合并是指冲销各单位间发生的存量和流量。本文在部门资产负债表的基础上经过三个层次合并成为金融性公司概览,第一层次合并为中央银行概览、其他存款性公司概览、其他金融性公司概览;第二层次合并为存款性公司概览;第三层次合并为金融性公司概览。编制金融性公司概览,对金融性公司内部所有往来业务都要进行冲销,它反映的是金融性公司部门与其他部门的债权和债务。

(三)构建我国金融业资产负债指标体系

参照SNA2008、MFS以及人民银行发布的《金融工具统计分类及编码标准》对金融工具进行分类,将资产项目分别归纳为:货币黄金和特别提款权、通货、存款、非股票证券、贷款、股权及投资基金、金融衍生产品、应收及预付款、其他金融资产9个项目。将负债及所有者权益项目归纳为:存款、贷款、非股票证券、保险技术准备金、金融衍生产品、应付及暂收款、金融衍生产品、其他金融负债、股权及投资基金9个项目。各项目分别对各金融性公司资产负债表中相同或相近的项目,本文中无论是资产还是负债,每一种金融工具都分为中央银行、其他存款性公司、其他金融性公司、非居民债务人部门,形成我国金融业资产负债指标体系。

(四)编制我国金融性公司概览

金融性公司概览在部门层次显示了所有金融机构的资产和负债,反映了金融体系为全社会提供的流动性总量和分类信息,是货币统计中顶级的汇并层次。其中,“行”记录存量数据,“列”记录各部门资产数据以及各负债项数据。本文基于构建的金融业资产负债指标体系,编制我国金融性公司概览,具体如表2。

表1 我国金融业资产负债指标体系

表2 我国金融性公司概览

负债 期初存量 期末存量金融性公司以外的货币存款贷款非股票证券保险技术准备金金融衍生产品股权及其他股权其他项目(净值)减:其他资产加:合并调整