上市公司商誉及其减值问题研究

2020-07-23郑创佳

郑创佳

(广东榕泰实业股份有限公司,广东 揭阳 515500)

所谓商誉,指能在未来期间为企业经营带来超额利润的潜在经济价值,或者企业预期的获利能力超过可辨认资产正常获利能力(如社会平均投资回报率)的资本化价值。根据东方财富网数据中心统计,截至2019年二季度末,我国A股上市公司商誉总额1.36万亿元,约占上市公司净资产总额的4.66%,商誉已成为上市公司的一项重要资产,产生的经济后果值得重视。当前,商誉后续计量采用期末减值测试的方法,近年来商誉的减值金额规模持上升趋势,对企业价值和资本市场投资者的影响极大。

一、上市公司商誉的形成及核算方法

(一)上市公司商誉的形成

根据《〈企业会计准则第20号——企业合并〉应用指南》及《企业会计准则第6号——无形资产〉应用指南》,商誉是企业合并成本大于合并取得被购买方各项可辨认资产、负债公允价值份额的差额,其不具有可辨认性,不属于无形资产准则所规范的无形资产。由此可见,当前上市公司商誉的形成,主要是由企业合并所产生。属于企业集团内的同一控制下的企业的合并,一般按账面价值确认,并不产生商誉,而非同一控制下的企业间的合并,在购买时购买方的合并成本大于合并取得被购买方各项可辨认资产、负债公允价值份额,这个差额就形成了商誉。

(二)当前上市公司商誉的确认及后续计量方法

根据国内会计准则,商誉的初始确认和计量采用差额式的间接计量方式,即通常是按购买法来确认企业商誉。商誉的后续计量,依照现行会计准则的相关规定,以后各期并不对其进行价值摊销,而采用减值测试的方法对其进行后续计量确认,一般需要经过两个环节,首先是发现产生商誉的资产组有减值的迹象,然后再通过对有减值迹象的资产组进行减值测试,以确认资产减值损失。在商誉的确认与后续计量的过程中,不论是对公允价值的确认、减值迹象的判断还是对资产组的减值测试,其过程都比较复杂,对职业能力的要求较高,且容易受到主观判断的影响,如不严格监管就可能成为人为操纵的工具。

二、当前上市公司商誉及商誉减值的总体情况分析

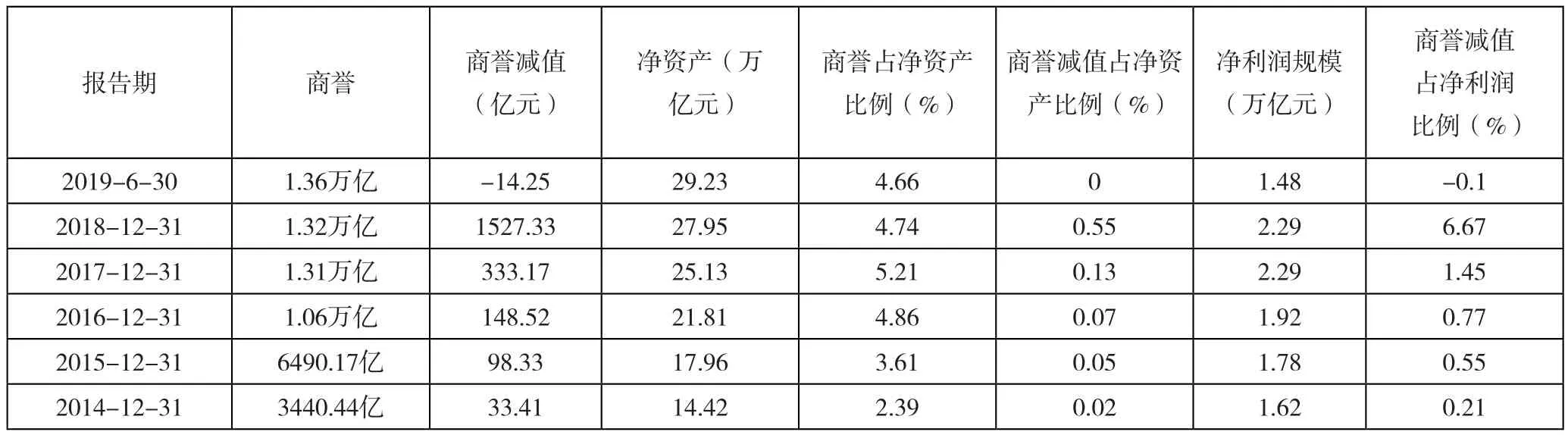

从表1可看出,我国A股上市公司商誉在2014年到2017年期间出现了较快的增长,特别是2014年末到2016年末商誉总额从3440.44亿元增长到了1.06万亿元,年复合增长率达到了75.98%,商誉总额快速增长与此期间并购重组市场活跃、上市公司积极开展兼并收购有关。截止到2019年二季度末,A股净资产总规模为29.23万亿元,而商誉总规模已达1.36亿万元,占净资产总规模约4.66%。从2014年末到2019年6月末不到5年的时间里,A股上市公司商誉从3440.44亿元增长到了1.36万亿元,增长了近4倍之多,每年的商誉减值金额也呈几何倍数增长,商誉及商誉减值对上市公司和资本市场投资者的决策影响越来越大。

表1 2014年-2019年6月上市公司商誉情况表

三、商誉及其减值对上市公司财务状况的影响

随着上市公司商誉总额的不断增高,近年来商誉每年所产生的减值总额也不断增加,对上市公司的财务状况产生了较大的影响。

(一)商誉使资产负债率出现虚降,增加了潜在风险

商誉抬高了上市公司的资产规模,相应降低了上市公司的资产负债率,但实质上造成了资产负债率的一种虚降,给企业增加了债务风险。商誉本身就具有不可辨认性,不具有变现的功能,也不具有可以用于抵债的属性,企业在进行债务融资时觉得资产负债率不高,相应进行一定规模举债,一旦金融机构资金收紧,企业想收缩资产偿还债务时,就会发现其实账上的商誉资产无法变现,使企业面临较大的债务危机。

(二)商誉及其减值影响了上市公司的盈利水平和能力

商誉拉低了上市公司的盈利水平,商誉减值也降低了上市公司的盈利能力。一方面,从会计理论上讲,商誉是一项资产,资产是指由企业过去的交易或事项形成的、由企业拥有或者控制的、预期会给企业带来经济利益的资源,而当前上市公司所形成的商誉,都是在企业并购中形成的,其形成的原因,大多是基于对并购标的预期经济利益进行折现估值得出的。这就表明,商誉在确认时已将预期经济利益确认在其中了,实质上拉低了上市公司的盈利水平。另一方面,随着商誉规模的增加,近年来每年所产生的商誉减值数也呈暴增趋势,以2018年为例,全年商誉减值金额为1527.33亿元,占了A股上市公司当年实现净利润总额的6.67%,显著降低了上市公司的盈利能力。

(三)商誉减值测试和确认的主观性影响了会计信息可靠性

因商誉减值测试及确认具有一定的主观性,可能沦为一些上市公司操纵利润的工具。按现行会计准则的规定,商誉的后续计量无须进行摊销,而是在每年年末采用减值测试进行确认,这就给一些上市公司管理层实现主观意志的机会,商誉是否减值、何时候减值、如何减值,都存在显著的主观偏差。从近年来很多公司业绩承诺期一过就突然变脸,有些公司年末通过大额商誉减值进行财务大洗澡可以看出,商誉及其减值因带有一定主观性而使会计信息的可靠性受到质疑,给上市公司带来了一定的不良影响。

四、上市公司商誉及其减值风险的应对建议

(一)加强商誉初始确认依据的合理性,规范商誉的初始确认

根据现行会计准则的相关规定,非同一控制企业合并下,合并方合并成本比被合并方可辨认净资产公允价值份额大时,差额部分就确认为商誉,而合并成本往往就是并购的关键所在。从目前大多数上市公司并购的情况来看,合并成本基本上就是按标的资产的公允价值进行对价支付,标的资产的公允价值确定多采用资产基础法、收益法进行评估,而最终多以收益法评估结果作为评估结论,辅以被并购标的做出三年左右的业绩承诺以确保评估价值的合理性。一方面,从企业并购重组的动因看,企业往往是希望通过并购重组产生经营协同效应或财务协同效应,使并购重组能为企业带来额外的协同收益,这才促使企业付出溢价成本进行并购重组;另一方面,从收益法评估估值模型的设计原理上看,评估值基本就是标的资产按理想化的状态经营所产生的现金流的折现值,资产的预期收益已被价值确认,对应的风险却只以短期的业绩承诺予以保障,长期的经营风险最终就是商誉减值产生的源泉。由此可见,当前上市公司的商誉初始确认仍存有一定的不科学性,可以考虑加入以下因素进行评估考量:一是在进行并购重组的经济效益测评时,相应加入协同效益的评估并加以量化,这样就可以使人对并购重组行为的经济价值有更多的了解。二是在对标的资产用收益法进行评估时,可以考虑设定一个客观合理的价值回收期限而非永续,只在回收期限内确定商誉的价值,超过回收期的部分评估价值与并购重组的协同效益值进行比较,只有低于时才可予以确认,否则并购重组行为则不具有经济性,为并购方预计不可回收成本,需在并购时予以确认损益。

(二)严格商誉会计核算及信息披露,加强商誉及其减值的监管

首先,在商誉的初始确认及信息披露上,因其不具有实物形态,更应着重从谨慎性的会计原则出发加以考量,对其确认的依据需充分客观,对存有不确定性的部分尽量应不予资产化,如超过回收期的部分评估价值大于并购重组的协同效益值的部分等;在信息披露上,应详细披露产生商誉的资产组的相关信息,客观反映商誉资产的所有关键信息,使信息需求者能取得直观、真实、合理的会计信息。

其次,由于当前商誉及其减值仍具有一定的主观性,故应通过加强监管以确保其客观真实性。一是要加强对产生商誉的上市公司的监管。从上市公司的并购重组审核到日常会计信息披露,要求严格按照相关规范进行处理,落实监管风险提示及后续监管,确保商誉及其减值的合理合规性。二是要强化中介机构在商誉及其减值过程中所做工作的监管。加强对评估机构的商誉评估及后续减值测试的监管,着重监控其商誉评估程序及运用方法的合理性和科学性,后续减值测试所用方法是否一致及调整的合理性,保障商誉的价值及后续估值的合规性与合法性。加强对审计活动的监管,着重监督审计程序的合理及合规性,确保其通过充分的、必要的审计程序,获得客观的、准确的审计结果,保证商誉及其减值的客观真实性。

五、结语

商誉在初始确认,后续计量及减值测试方面均有会计准则及相关规定给予规范,但由于实务操作过程仍不可避免存在各种主观和人为因素,致使商誉账面价值与实际价值出现不符的情况。继续完善商誉相关政策,优化商誉确认及减值的评估方法,加强后续监管,以充分保证资本市场并购重组的有序开展,是商誉未来发展的应有之义。