新会计准则下企业税务风险规避策略研究

2020-07-21张红霞

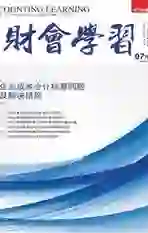

张红霞

摘要:新会计准则对企业税务风险控制提出了更高的要求,传统的规避策略已经无法满足企业的发展需求,所以提出新会计准则下企业税务风险规避策略研究。企业通过加强收入和成本管理,严格控制隐蔽在经营活动中的风险因素;通过税务筹划,降低企业税负;完善税负风险内部规避制度,加强对税务风险管理监督;设立专职机构,减少外部环境对企业税务风险的影响;合理利用纳税风险评估,提高企业纳税自查的效率;培养税务专业人员,提高企业税务风险控制能力,以此有效规避企业税务风险。

关键词:新会计准则;企业税务风险;规避策略

引言

新会计准则的施行,明确规定了企业的纳税任务以及纳税过程,加大了对企业税务的监控力度,也提高了会计信息的真实性、具体性以及准确性。新会计准则下对企业税务风险控制提出了更高的要求,要求企业税务风险管理的规范性和系统性,并且对企业的税务管理也具有一定的指导作用,为如何规避企业税务风险提供了方向上的指引,企业既要提高纳税风险意识,还要重视企业税务的管理和筹划。[1]新会计准则的施行有效净化了市场风气,促进市场经济秩序的形成与企业的稳定发展。此次结合新会计准则对企业税务风险规避策略进行研究,提高企业在市场中的竞争力,促进企业长远发展。

一、新会计准则下企业税务风险规避策略

新会计准则下企业税收风险管理可以从税务风险的保留、减少、转移、利用四个方面考虑,结合新会计准则对企业税务风险规避需求,综合考虑减小税务风险更适用于企业的长久发展,[2]制定了相应的企业税务风险规避策略,如图1所示。

二、新会计准则下企业税务风险规避策略

(一)加强企业收入和成本管理

为规避和防范企业税务风险,企业需要加强对财务收入和成本支出的管理,做好相应的风险评估工作,严格控制企业收入、成本费用支出、经济损失等重要的风险因素。[3]企业在经营过程中必须按照规整制度准确地核算企业收入和成本类账目,按照税法的规定计算成本,同时保证收入与支出相对应。对产品的销售成本明细账财务部门要重点核查,核对生产的产品名称、类别、数量、规格是否与销售清单一致,以及是否符合配比原则。企业要合理明确地规定成本费用支出和非成本费用支出,成本费用的预算要在开支前经过申请批复,保证费用支出的合理性和规范性。[4]企业需要严格核查月销售成本与月销售收入的比例是否合理,并且结合企业收入与支出的记录预测出企业销售收入与成本的变化发展趋势,密切关注成本支出率与盈利率的变动情况,当某一项收入或成本出现异常现象时,企业财务部门要严格按照税收法律法规及新会计准则的规定,及时查明原因并采取相应处理措施,以降低税负,规避企业税务风险。

(二)税务筹划

合理的稅务筹划能够规避企业的税务风险。国家已经针对企业税负问题推行了相关的税收优惠政策,企业可以合理利用税收优惠策略来降低企业税负,该方法已经成为现代企业规避税务风险的有效手段,也是体现出企业做好税务筹划的关键所在。其次,企业可以赚取资金的时间价值来达到减少相对税额的目的,比如,企业运用合理的方法来计算成本支出,例如存货计价法、成本分摊法、资产折旧法等,以此减少应纳税所得额,进而减轻企业税务负担。[5]企业通过选择合理的成本计算方法,对税务进行筹划,使成本费用支出金额及摊销金额达到最大化,解决税负问题,规避企业税务风险。企业也可以采取缩短折旧年限等规划措施,缩短成本支出的回收周期,延长企业的整体税负缴纳期限。以上提出的税务筹划措施并不是直接减少了企业应纳税额,而是在不违背税务法律法规的条件下,充分利用资金的时间价值,减少企业利息支出,以及增加企业利息收入,以此规避企业税务风险。

(三)完善税负风险内部规避制度

完善的管理制度是企业发展的基础,也是规避企业税务风险最基本的策略。一般中小型企业由于不重视企业的税务风险管理,并没有制定针对性的规避税务风险的管理制度,即使制定了税务风险管理制度,也可能存在内容不足的现象,或者只是存在财务会计制度中的条款。企业税务风险的规避和控制不仅是财务部门的责任,在一些企业经济活动中也隐藏着税务风险,所以企业要结合自身经营特点和发展战略,制定和完善相应的税负风险内部规避制度,培养和提高每个企业员工的税务风险意识和责任意识,使企业各个部门之间形成一定的制约关系,通过权利的相互制约,杜绝因滥用职权所引发的不必要的税务风险。

(四)设立专职机构

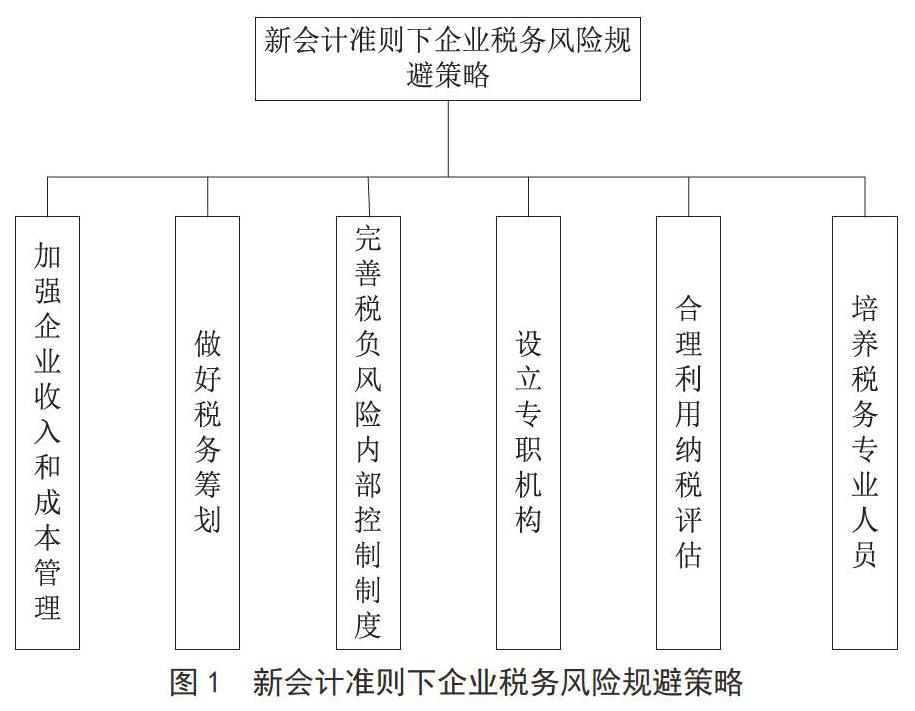

上文提出的规避策略都是针对因内部因素形成的税务风险,税务风险形成的税务风险除了产生于企业的业务流程中,还有一部分来自外部因素的影响,所以仅靠加强企业收入和成本管理、做好税务筹划、完善税负风险内部规避制度,来规避企业税务风险还是不够。由于在企业的经济活动中隐藏着一些税务风险点,税务风险可能分布在企业项目的投资、采购、销售或者生产等环节中,财务风险是无法在会计记录中反映出来的,比如企业项目前期的洽谈,仅依靠财务部门是无法彻底规避掉企业税务风险,所以对于外部因素的影响还需要设立专职机构,配合财务部门对税务风险进行全程监控。图2为专职机构规避税务风险示意图。

设立的税务专职管理机构对外加强与物价、政府、银行、税务的沟通和联系,对内协调财务部门与生产部门、与销售部门、公关部门以及人力资源管理部门的关系,以此既得到了外界的支持与指导,又得到了企业内部的理解和配合,以规避企业税务风险。由于税务风险贯穿企业整个生产经营过程,所以设立的专职机构要参与到企业的所有决策环节中,并且从税务的角度对决策环节进行风险评价,为最终决策提供参考依据。

(五)合理利用纳税风险评估

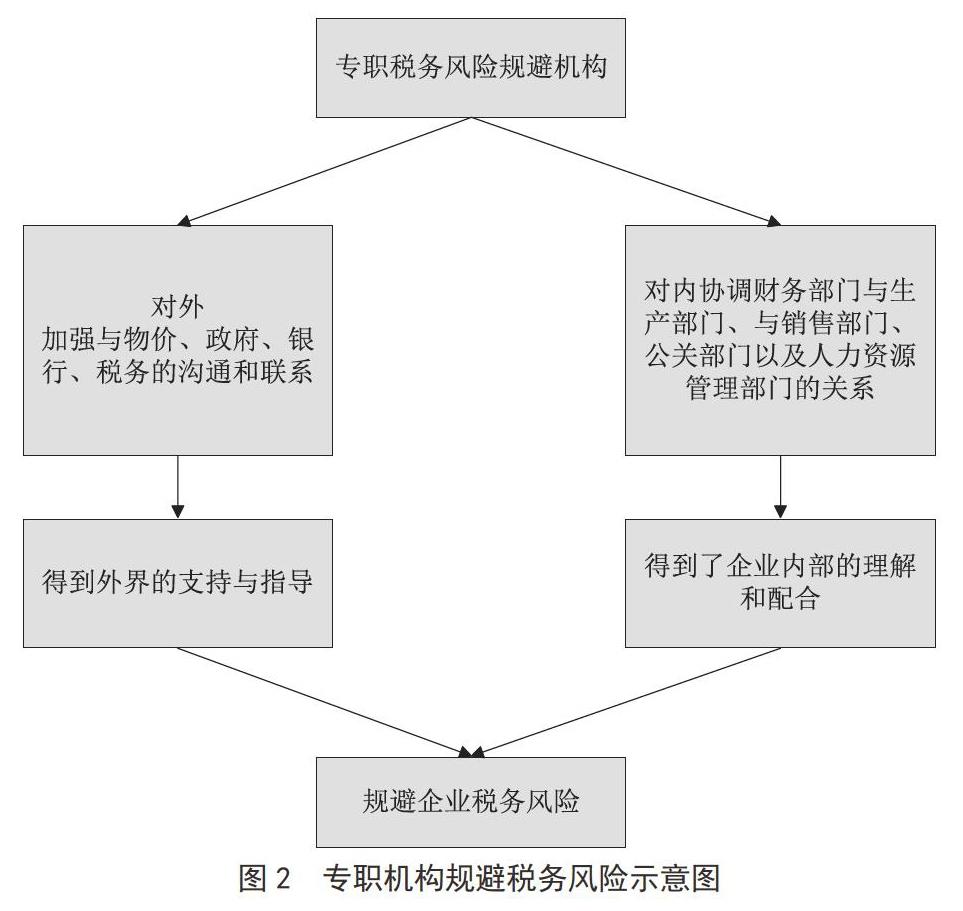

纳税风险评估是连接企业纳税人的税款缴纳与税务部门的稽核调查的有效载体,也是规避企业税务风险的一项具体措施。事实上,根据新会计准则规定,会发现纳税风险评估不仅可以有效控制企业税务风险,也可以让企业纳税人避免因税务稽查而被处罚高额的行政罚款。因为按照新会计准则规定,国家税务机构在纳税评估中,一旦发现纳税人存在税务问题,除非特殊情况外,比如纳税人存在明显的偷税、漏税、抗税、骗税等违法犯罪的行为之外,一般小的纳税问题只是向纳税人发出预警和告诫,责令纳税人立即纠正其错误。这样的处理提高了企业纳税的人性化。因此,从理论上讲,合理利用纳税风险评估可以提高企业纳税自查的效率,使企业纳税人能够更加有效地降低甚至规划税务风险。图3为纳税风险评估框架图。

(六)培养税务专业人员

企业税务风险的规避与控制是一项对技术性要求较高的工作,对于企业税务风险控制操作人员的要求也非常高,所以为了更好地规避企业税务风险,需要培养税务专业人员,以此达到预期的规避效果。税务专业人员应该具备以下要求:通晓税务法律法规;了解新会计准则;熟悉财务会计制度;具有一定的灵活性和变通能力。企业可以从税务负责人、税务操作人员、税务代理人员三个层次来培养税务专业人员。

税务负责人主要负责监督税务管理,指导税务风险规避;税务操作人员主要负责执行各项税务风险管理任务;税务代理人主要负责执行税务风险的应急措施。通过三个层次培养税务专业人员,从根本上降低了税务风险形成概率,以此实现规避企业税务风险。

结语

此次结合新会计准确,提出了六条税务风险规避策略,由于研究时间有限,虽然在该方面取得了一定的研究成果,但是税务风险规程策略的具体实施还需要结合企业自身情况,来保证税务风险规避策略的实施效果,促进企业稳定发展。

参考文献:

[1]冯炳纯、李欣、冯炳营.“营改增”政策后的餐饮企业税务风险分析及规避对策研究[J].中国乡镇企业会计,2018(01):29-31.

[2]欧健军.企业集团税务风险的内控机制探究——基于财务集中管理视角[J].中国商论,2018(01):94-95.

[3]陈延明、宋颖霞、卢飞.总包企业ZCGJ公司境外机构税务风险管控分析[J].财务与会计,2018(12):20-22.

[4]刘秋东、特布新.海外投资企业税务风险及管控研究——以中国海油为例[J].商业会计,2018(21):18-20.

[5]蔡春红.金融企业开展营改增工作后存在的税务风险及内控对策[J].经贸实践,2018(24):157-158.