要素禀赋结构之于外部融资成本的影响

——基于上市公司实证研究

2020-07-13赵明月

◎赵明月

一、引言

学术上已有众多学者对金融发展和经济增长的相互关系进行研究。易信(2017)认为金融深化能显著促进工业向服务业结构转型。沈坤荣(2003)认为长期负债对于企业提高生产效率、增加收入具有明显的推动作用;而短期负债过多则会给企业的生产经营带来负面影响。综观上述研究,侧重探讨金融侧供给对经济主体的不同作用机制与结果,对经济主体需求侧的关注并不充足。

作为探讨金融发展与经济增长之间相互关系的一个新视角,然而,林毅夫等(2009)指出处于不同经济发展阶段的经济体具有不同的要素禀赋结构,并内生决定与其相适应的最优产业结构。只有金融体系的结构与实体经济相互匹配,才能有效发挥金融体系的基本功能,促进实体经济发展。另有马雪彬(2014)利用省际面板数据验证了要素禀赋对直接融资和间接融资相对比重是有影响的。本文承接新的视角,继续在企业层次从需求侧验证经济增长和金融发展的关系,重点分析企业要素禀赋结构之于外部融资成本的影响。

二、要素禀赋结构与外部融资:相关定义和作用关系

(一)本文关于要素禀赋结构的界定

要素禀赋结构:一般意义上,可以将要素禀赋结构定义为某一企业或行业生产时劳动要素、资本要素、技术要素(知识要素)等其他要素投入的相对比例。考虑到实际应用中1.劳动要素和资本要素的完全可分性;2.技术要素或知识要素一般凝结在劳动要素和资本要素中,提取和量化方式存在一定的难度。[黄桂田等:《中国制造业生产要素相对比例变化及经济影响》,北京大学出版社2012 年版,第18-30 页。]本文将要素禀赋结构重点放在劳动要素和资本要素的相对比例上,具体来说,对资本要素的度量采用固定资产净值,对劳动要素的度量采用职工人数。

(二)本文关于外部融资及其成本的界定

1.外部融资:广义的融资是指企业获得资本的过程,它在资本形成中包含了投资、筹资和集资等范畴。本文的融资是狭义范畴,专指企业筹资,具体而言,是企业为实现财务管理目标,通过一定的金融市场和筹资渠道,利用一定的筹资方式,有效的筹措和集中资金的一项财务管理活动。[杨行翀 、李郁明、张惠忠:《企业筹资学》,上海财经大学出版社2014 年版,第1-2 页。]对于融资类型,本文只考虑外部融资,且融资方式包括长短期借款、债券融资、股票融资三种。

2.资本成本[杨行翀 、李郁明、张惠忠:《企业筹资学》,上海财经大学出版社2014 年版,第12-18 页。]:本文将融资成本界定为资金的使用成本,指企业在生产经营、投资过程中因使用资金而付出的代价,比如使用权益资金所支付的股利,使用负债资金所支付的利息等,并按照融资方式的不同将融资成本细分为债务融资成本和股权融资成本。

(三)要素禀赋与外部融资作用关系

利用马克思资本循环公式:G—W…P… W′—G′可以简要解释要素禀赋和外部融资的作用关系。首先企业家在支付一定的融资成本下利用筹集到的资金购买生产资料,如工人和设备,将货币资本G 转化成商品资本W;当所需的生产要素备齐后,企业从事生产,并产出价值增值的商品,表现为W′,此时资本形式完成了商品资本W 到生产资本P 再到商品资本W′的转换;最后企业在销售领域实现商品资本W′到货币资本G′的运动。简而言之,外部融资为企业资本循环制造了起点,要素禀赋是资本扩大周转的必要条件,要素禀赋和外部融资的相互作用实现了企业资产到资本的循环运动。

三、研究设计和实证分析

(一)数据来源和指标选取

本文的数据都来自主板A 股上市公司年度财报[年报数据来自巨潮资讯网,网址http://www.cninfo.com.cn/new/index.],以时间从2012-2014 年共3 年200 家企业面板数据作为实证样本。在企业的选择上剔除了金融行业和ST 企业。

为验证要素禀赋结构分别和债务融资成本、股权融资成本的关系,本文拟建要素禀赋结构为解释变量,债务融资成本、股权融资成本为被解释变量的两个计量模型。

1.被解释变量。

⑴债务融资成本(Y_DC):采用长、短期借款和债券融资(含短期融资券)的票面利率度量债务融资成本,同时选取币种是人民币的利率做统一均值汇总。[对于没有披露借款利率的企业,按照企业借款期限用中国人民银行当年相应期限下贷款基准利率填充数据。]

⑵股权融资成本(Y_SC):对于股权融资成本的计算,一直是理论界难点。许蕾(2009)简要评价了经典资本资产定价模型,股利增长模型和基于净现值计量模型这三种股权融资成本的计量方法,认为上述模型的假设过多,实际可操作性不强。另有Brissimis et al.(2018)采用股利与股东权益的比值度量股权融资成本。考虑数据获取的难易程度,本文借鉴了后一种方法。需要说明的是,因为当前财务报表对于股利没有直接披露,所以股利是按照现金流量表的勾稽关系进行估算,估算关系式如下:

2.解释变量。

要素禀赋结构(X):固定资产净值与职工人数的比值。

3.控制变量。

⑴房地产行业(IF_FDC):二元虚拟变量,度量企业归属行业是否是房地产行业。

⑵电热燃水行业(IF_DRRS):二元虚拟变量,度量企业归属行业是否是电热燃水行业。

⑶借款方式(IF_LS):二元虚拟变量,度量企业当年是否都有长期借款和短期借款。

⑷财务人员比例(FS_PRO):企业财务人员占职工人数比例,旨在分析企业职工结构对于被解释变量的影响。

⑸国家及国有法人持股比重(SOWN_PRO):根据前十名股东持股情况统计,如果是国家或国有法人则统计进去,旨在分析企业控股股东的国有程度对被解释变量的影响。

⑹总资产(ASSET):度量企业资产规模,作为企业规模特征的分析变量。

⑺股东总数(SHOLDER_NO):度量企业报告期末的股东总数,作为企业规模特征的分析变量。

(二)计量建模

由于本文采用的数据是n=200,T=3 的短面板数据,对于面板数据首先进行单位根检验,检验结论是面板不存在单位根,是平稳面板。进而分别对债务融资成本和股权融资成本构建下面两个模型:

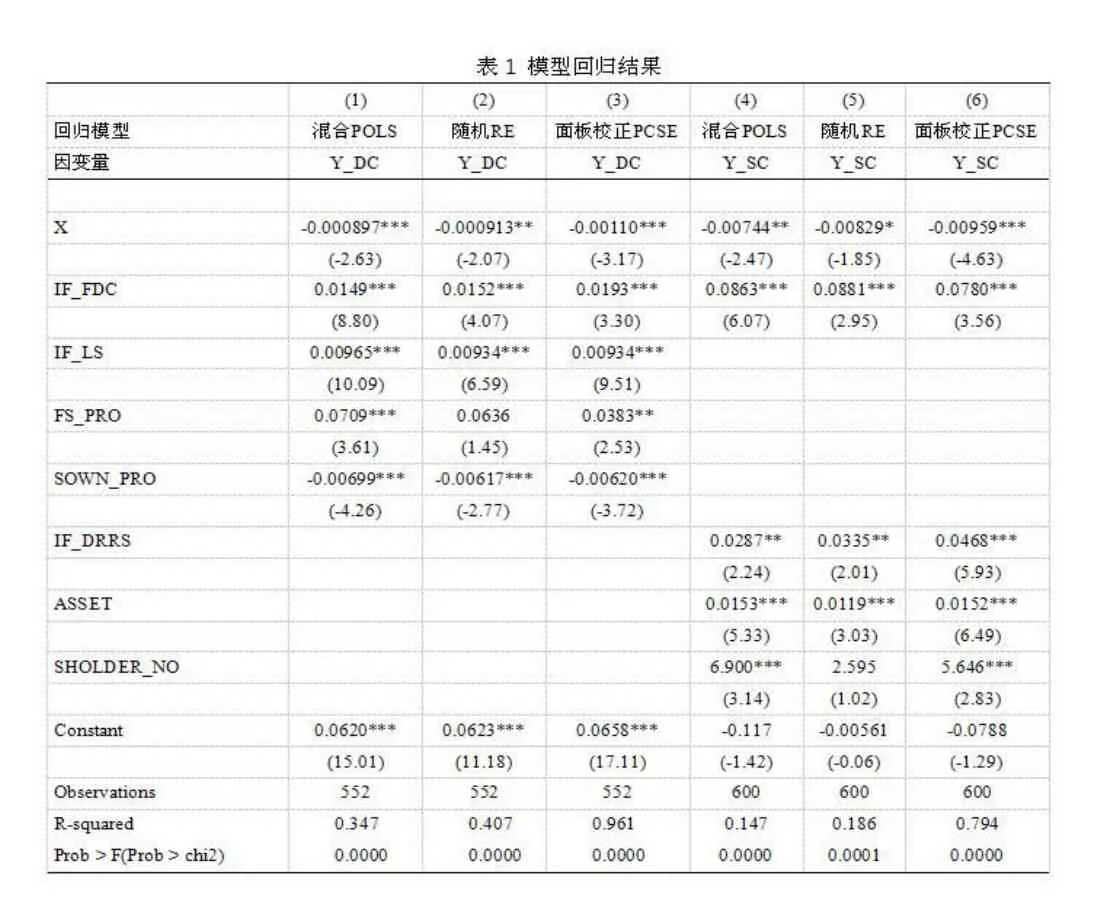

在建模方法选择上,本文使用静态面板模型回归。考虑上述两个方程都添加了行业变量,首先排除固定效应模型,先用混合POLS 和随机RE 对数据进行建模,发现拟合程度较低;经检验发现残差自相关,采用面板矫正标准误pcse 再次建模,三种建模结果如下。

注:*、**、***分别代表在10%、5%、1%的水平下显著。数据来源:根据相关资料计算得出

(三)结果分析

要素禀赋结构对于融资成本的有影响的,且要素禀赋结构中资本要素比重越大,融资成本越低。房地产行业和电热燃水行业,对于融资成本都有正向影响。其他控制变量中能够提高债务融资成本是借款方式和财务人员占比,不过从随机效应建模结果来看,财务人员占比影响并不显著;其他控制变量中能够降低债务融资成本的是国家及国有法人持股比重,体现在三种建模方法系数都是正值且都在1%的水平上显著。企业的总资产和股东人数对股权融资成本都有正向作用。

对于混合POLS 和随机RE 模型,拟合优度R-squared 较低反应了还有其他因素没有纳入模型,这需要对样本数据的进一步研究分析。采用面板校正标准误差回归PCSE 模型,可以看出模型的拟合优度提升了很多,这反映了当前面板数据扰动项存在异方差和同期相关的问题。关于面板校正标准误差回归PCSE的具体相关系数,本文采用了psar1,该系数表示一阶自相关且相关系数因面板而异,这样的相关系数是否暗示企业之间存在的关联关系,有待于后续研究才能做出判断。

四、总结

现有研究较少关注企业要素禀赋结构对外部融资成本的影响,本文搜集和整理了三年主板上市公司数据,在构建实证模型时发现,无论对于债务融资成本还是股权融资成本,要素禀赋结构中资本要素比重越大,上述两类融资成本越低;并进一步发现企业的行业属性、借款方式、职工结构,企业股东的国有化程度、规模特征等因素对于外部融资成本都有着显著影响。这样的结论印证了企业侧需求和金融侧供给相互匹配,协同发展的重要性。建议政策制定者一方面以企业实际情况为基准,一方面制定多方位差异化融资政策,将融资政策细分到不同产业和行业,推动经济主体和融资政策更好的融合和匹配,以此带动经济增长和金融发展。