从上市公司看2019年设计行业的发展

2020-07-01郭刚

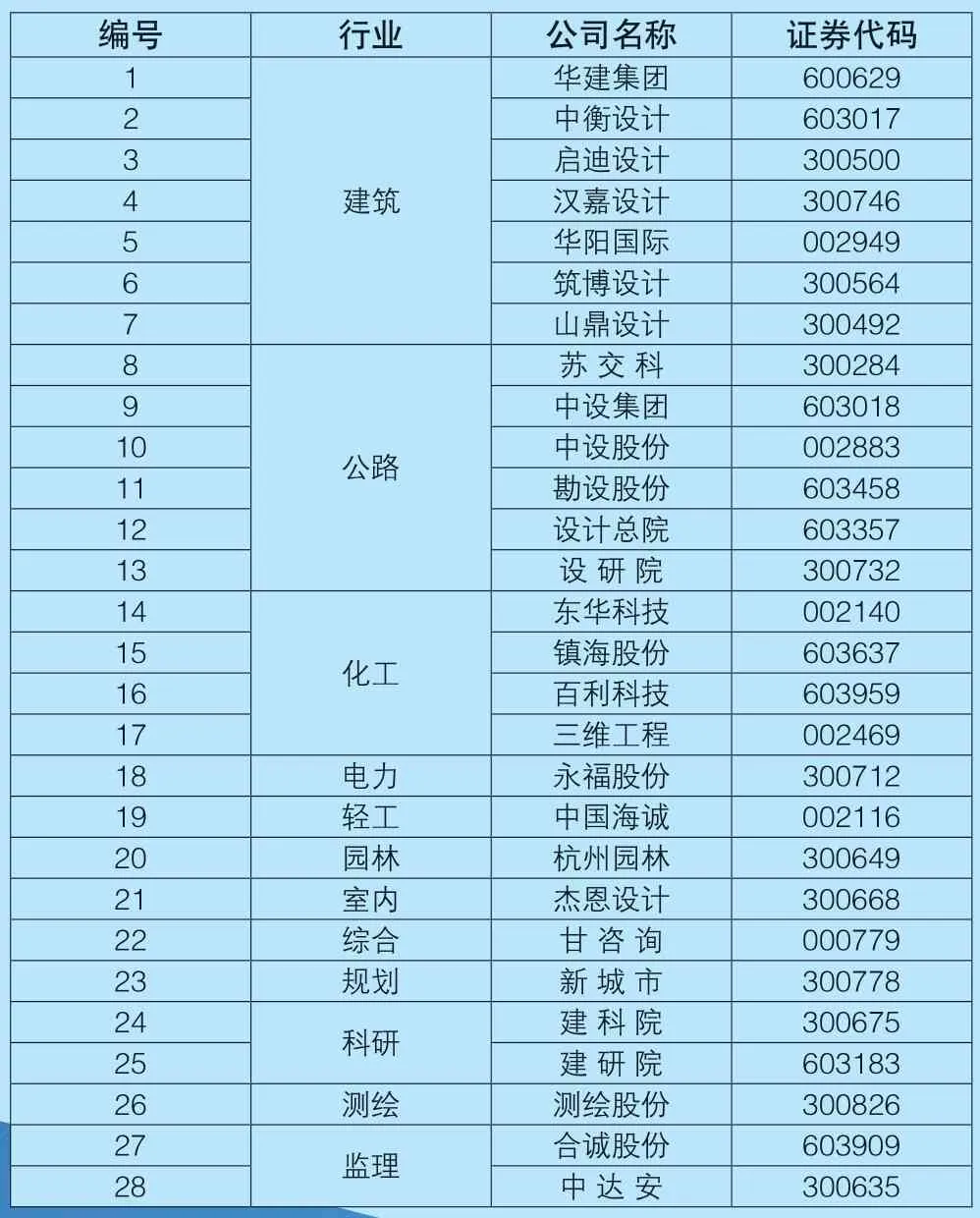

截至2020年4月底,沪深股市中和工程咨询类相关的上市公司共有28家,如表1所示。

但是其中有些公司不是我们通常所说的典型设计企业,还包括了规划单位、科研单位、测绘勘察单位和监理单位等,这些单位或多或少也有开展设计业务。根据设计企业常见的业务类型,我们姑且把设计收入和总承包收入之和占比超过营业收入50%以上的公司统称为设计企业。如果按照这个标准,表1中前21家为设计企业,涵盖了建筑设计、公路设计、化工设计、电力设计、轻工设计、园林设计和室内设计七个领域。其中,建筑设计、公路设计、化工设计行业的上市公司较多,分别为7家、6家和4家。以下我们就这21家上市设计公司的经营情况作一些分析,管中窥豹,以此来判断设计行业2019年的发展情况。

表1 28 家上市设计公司

营业收入和净利润持续增长,增速放缓

根据2019年年报,在上述21家上市设计公司中,营业收入最高的是华建集团(71.71亿元),营业收入最少的是山鼎设计(2.14亿元)。净利润最高的是苏交科(7.24亿元),净利润最少的是百利科技,由于长期股权投资和部分应收账款出现大额减值,亏损达6.26亿元。

营业收入增长方面,21家上市设计公司中,除了山鼎设计、苏交科和设计总院,18家企业2019年都实现了营业收入增长,上市设计公司平均营业收入增长率为12.08%。净利润增长方面,6家上市公司净利润出现了负增长。由于百利科技的巨额亏损,平均净利润增长率为-13.90%。如果刨除百利科技,上市设计公司平均净利润增长率为6.38%。20家上市设计公司2019年经营业绩,如图1所示。

图1 20 家上市设计公司2019年经营业绩情况

对比2018年和2019年上市设计公司营业收入及净利润增长情况可以发现,设计行业在2019年的发展速度放缓。营业收入增速方面,21家上市设计公司中,只有华建集团、勘设股份、设研院、三维工程、永福股份5家上市设计公司的2019年营业收入增长率超过了2018年;净利润增速方面,也只有华建集团、中衡设计、勘设股份、三维工程、永福股份5家上市设计公司2019年取得了更好的净利润增速表现。

不同细分设计行业发展分化

不同细分行业方面,建筑设计行业的7家上市公司2019年平均营业收入增速为17.27%,平均净利润增速为15.94%。公路设计行业的6 家上市公司平均收入增速为1.77%,平均净利润增速为7.59%。建筑设计行业的上市公司表现得更加积极进取。当然,这也和行业投资情况基本吻合。2019年房地产行业已经出现调整趋势,但是房地产行业投资规模仍达到13.22万亿元,较2018年增长9.9%。而公路行业投资规模为2.19万亿元,较2018年增长2.6%。

盈利能力方面,公路设计行业的上市公司表现得更加优秀。建筑设计行业的7家上市公司的平均营业利润率为8.91%,而公路设计行业的6家上市公司的平均营业利润率为16.58%。工业工程类设计行业的上市公司营业利润率普遍相对较低。此外,室内设计行业的优秀企业杰恩设计的营业利润率高达25.13%,加权平均净资产收益率也达到了18.83%(图2)。

设计业务的毛利率方面,由于不同细分行业的发展趋势和竞争环境的差异,表现各不相同。随着行业阶段性调整的出现和市场竞争的加剧,建筑设计行业的上市公司2019年设计业务毛利率普遍出现下滑,只有筑博设计的设计业务毛利率增长了0.92%。启迪设计的设计业务毛利率在建筑设计行业的上市公司中最高,达41.76%,其余企业增速普遍出现在30%-35%之间。

图2 20 家上市设计公司盈利能力对比

公路设计行业的上市公司设计业务毛利率水平较高,除了中设集团的设计业务毛利率为33.83%,其余企业都在40%-50%之间。2019年,只有2 家公路设计行业的上市公司(勘设股份和设研院)设计业务毛利率出现了下降。分析其年报可以看出,勘设股份的建筑行业业务占比有较多增加,设研院的省外业务占比有较多增加,应该是业务的多元化拓展和区域拓展导致了毛利率的降低。此外,勘设股份和设研院降低后的设计业务毛利率水平也在46%以上。

其他设计行业的上市公司中,轻工设计行业的中国海诚设计业务毛利率为27.16%,园林设计行业的杭州园林设计业务毛利率为48.79%,室内设计行业的杰恩设计设计业务毛利率为53.08%,电力设计行业的永福股份设计业务毛利率为51.85%。化工设计行业的上市公司设计业务毛利率差异较大,市场化竞争为主的东华科技设计业务毛利率为25.98%,而出身为工厂设计院的镇海股份、三维工程等设计业务毛利率都很高,超过了50%。

工程总承包业务发展各异

对于工业工程类设计企业,发展工程总承包业务乃至企业发展定位于工程公司是常见选择。在化工设计行业、电力设计行业和轻工设计行业的上市公司业务结构中,工程总承包业务在其主营业务版块中占据较大份额。其中,东华科技业务结构中总承包业务占比最高,达94.28%;工业工程类设计行业上市公司中总承包业务占比最低的三维工程的总承包业务占比也达到了61.44%。

永福股份2019年度营业收入大幅增长109.98%,在所有上市设计公司中增幅最高,原因在于其工程总承包业务规模相比2018年增长178.80%。同时,据永福股份披露,2019年公司签订合同额19.89 亿元,较2018年增长60.52%;其中,勘察设计合同增长24.87%,总承包合同增长66.09%,工程总承包业务对公司业务总收入的持续增长起到至关重要的支撑作用。

工程总承包业务对工业工程类设计企业的利润也起到重要贡献。与其他行业相比,工业工程类设计行业上市公司的总承包业务毛利率相对较高。除了轻工设计行业的中国海诚的总承包业务毛利率较低以外,东华科技、三维工程、永福股份的总承包业务毛利率都在10%以上,明显比建筑设计行业一般5%以下的总承包业务毛利率要高 (图3)。

其他设计行业的上市公司中,总承包业务发展的态度各异。建筑设计行业中,开展总承包业务历史较长的华建集团、中衡设计的总承包业务占比较高,达30%以上。汉嘉设计在收购了杭设股份后,总承包业务占比达到了44.95%,总承包的业务范围进一步从建筑向市政、园林、环境等领域拓展。受益于浙江省大力推广工程总承包业务模式的良好市场环境,汉嘉设计的工程总承包业务合同大幅增加,2019年新签总承包合同共计41.32亿元,预计未来工程总承包业务将成为汉嘉设计的主要业务。其他建筑设计行业的上市公司启迪设计、华阳国际的总承包业务占比都不高,筑博设计、山鼎设计目前还没有任何总承包业务。

图3 工业工程类设计企业业务结构对比

几家建筑设计行业的上市公司的发展规划里都提出了要发展工程总承包业务。例如,启迪设计的主营业务包括全过程工程咨询业务、工程总承包业务、绿色节能科技服务业务、工程检测业务、投资与产业结合业务五大板块;华阳国际提出做大做强工程总承包、全过程工程咨询等新业务,在坚持以设计和研发为龙头的前提下,加快发展以装配式建筑为核心的全产业链业务;筑博设计则提出“打造建筑设计行业多维度协同设计平台,致力于成为国内领先的建筑设计及工程管理综合解决方案供应商”的发展战略,完成从建筑设计向全过程工程咨询和工程总承包的转型升级。但就目前而言,几家建筑设计行业的上市公司总承包业务的发展还处于准备期。从发展趋势来看,华阳国际总承包业务拓展的力度更大、决心更强。

公路设计行业中,除了中设股份没有总承包业务、勘设股份总承包业务发展较快以外,其他几家上市公司也有一些总承包业务,但占比不高,基本在10%左右或以下。其中,勘设股份的总承包业务占比达35.88%。由于省级公路设计企业多以高速公路设计为主,总承包业务模式在公路设计行业并不多见。分析勘设股份的行业跨度,其总承包业务应该大多来自于建筑行业。其2019年新承接工程总承包合同额达44.38 亿元,建筑行业新承接合同额达29.56 亿元,已经超越公路行业成为承接合同额最大的细分行业。

园林设计行业中,由于总承包业务具有较高的毛利率,很多设计企业都会考虑发展总承包业务。杭州园林近年来大力发展工程总承包业务,2019年总承包业务占比达78.16%,比2018年业务规模增长76.76%,毛利率达14.16%。

多元化、产业化、数字化,成为业务创新方向

上市设计公司在做强做大设计咨询业务的同时,除了向全过程工程咨询或工程总承包业务延伸发展以外,很多还在积极探索多元化、产业化和数字化业务。

建筑设计行业的上市公司中,启迪设计的设计收入占比最低,为45.42%,总承包业务占比为5.29%,其他业务包括工程检测、节能机电工程、能源管理信息化、合同能源管理等。其中,节能机电工程营业收入占比为28%,其余几项业务占比都在5%左右。这几项业务中,毛利率最高的是能源管理信息化业务,达54.30%;工程检测业务毛利率也达到了33.32%。多元业务的开拓和相对较高的业务毛利率对启迪设计的净利润起到重要作用,启迪设计的净利润率达到了13.51%。

化工设计行业的上市公司产业化拓展较多。例如,三维工程以双主业特色能源科技公司为愿景,其定位为工程技术服务商和催化剂提供商。2019年其产品销售收入占比22.73%,公司计划继续推进10000 吨/年高端催化剂项目建设,做大做优做强新业务。百利科技在做精做强石油化工行业高端合成材料工程技术服务传统主业的基础上,大力发展新能源行业,拓展锂电池材料设备、氢能源材料等新能源行业。百科科技不仅拥有全资子公司常州百利锂电智慧工厂有限公司,主营锂电生产设备,2019年还合资设立百利坤艾氢能科技 (上海)有限公司,主营业务为高温质子交换膜材料研发与生产。

5G、人工智能时代的来临,也催生了上市设计公司探索发展数字化业务。建筑设计行业的上市公司中,华建集团、启迪设计都开展了信息化服务业务。公路设计行业的上市公司中,苏交科、中设集团等围绕新基建,加速布局智能交通,打造新的业务增长点。其中,苏交科在高速公路运营方面,实现了主动预防拥堵、高效应急救援、危险驾驶行为监管等智慧运营管理。苏交科打造的交通基础设施智慧运营平台已在苏 (州)嘉 (兴)杭 (州)高速公路南段投入使用。在资产管理方面,苏交科着力打造新一代资产管理系统,利用大数据分析理论,为基础设施养护和管理决策提供科学依据与指导。电力设计行业的永福股份抓住电力物联网的发展机遇,为国家电网公司提供电力生产信息安全、调控云平台、4G/5G 无线通信和物联网接入等集成解决方案;永福股份通过收购相关企业,搭建智能运维平台,开展了永泰抽蓄35KV 施工电源变电站及线路等工程的智能运维业务。目前,永福股份的智慧能源和智能运维业务占营业收入的2.38%,未来业务增长趋势良好。

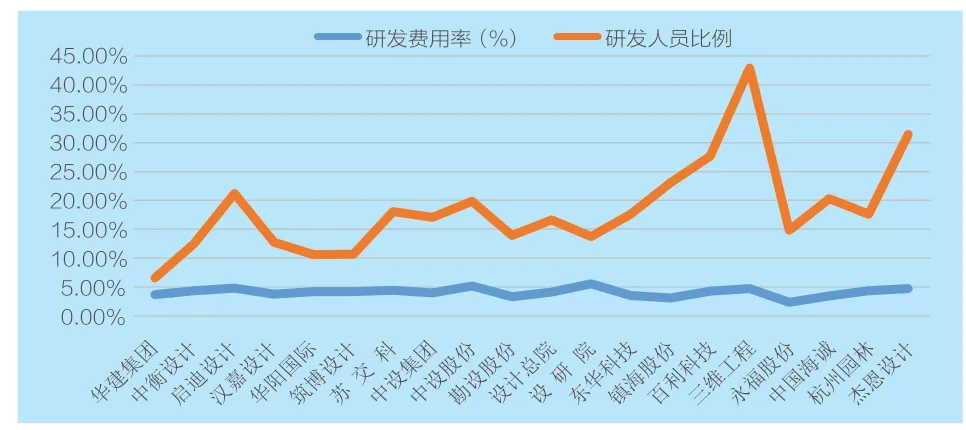

普遍重视科技研发

设计行业上市公司普遍重视科技研发,除了山鼎设计没有披露研发费用,其他20家上市设计公司2019年平均研发费用率达到4.02%,比2018年全国勘察设计行业2.27%的平均研发费用率要高出不少。

从研发人员数量占比情况来看,相对而言,建筑设计行业的上市公司研发人员数量占比略低,工业工程类设计行业的上市公司(尤其是化工设计行业)研发人员数量占比较高,这也从侧面说明了不同设计行业的技术特点。对于化工设计行业而言,专有技术和专利的价值对于设计企业的核心竞争力至关重要,而相对复杂的技术和专业特点也要求更多的技术人员参与研发工作,因此参与研发的人员数量占比相对较高(图4)。

图4 20 家上市设计公司研发投入情况

就科技研发和技术创新方向而言,不同细分行业有着不同的特点,不过基本上可以大致总结为三类方向:一是有利于提升内部运营效率的设计平台和管理平台研发,如协同设计和项目管理信息化等;二是专项产品技术的研发,如装配式建筑、TOD、工业产品工艺研发等;三是面向数字化业务拓展需要的研发,如智慧园区、智能交通等。

小结

上市公司作为设计行业中相对优秀的企业,绝大多数在2019年都实现了营业收入和净利润的增长,但是也有少数上市公司营业收入和净利润出现同比下滑甚至亏损。不同细分行业的上市公司发展分化现象日益显著。盈利能力方面,公路设计行业表现最好,而工业工程类设计行业表现较弱。此外,受行业调整影响和市场竞争加剧,建筑设计行业的设计业务毛利率在2019年普遍下滑。业务发展方面,不同细分行业的上市公司在做强做大设计咨询业务的同时,多数提出向全过程工程咨询或工程总承包业务延伸发展,不过对于发展总承包的态度有所差异。工业工程类设计行业、园林设计行业、部分建筑设计行业和公路设计行业的上市公司,发展总承包业务更为积极。多元化、产业化、数字化是设计行业业务创新方向。发展支撑方面,设计行业上市公司普遍重视科技研发。通过开展技术创新培育核心竞争力、寻求突破口,是新形势下设计行业走向高质量发展阶段的主要路径。