单身女士一年买24万保险 如何控制保费支出比例

2020-06-09文熙

文熙

在外资500强企业工作的女强人李女士,一直是朋友圈里独立女性的典范。

为了解决父母异地医保的担忧,李女士给父母买了很多医疗险。出差频繁乘坐飞机、高铁,李女士的意外险保额也高达200万元。李女士今年已经35岁了,考虑到自己可能长期单身,养老险、重疾险、年金险更是一个都不能少,林林总总,每个月李女士要支付的保险费高达2万元。

李女士感受到行业的、公司的竞争压力都很大,虽然现在的薪资很有竞争力,年收入超过60万元,但如果以后收入锐减了,如何维持体面又安心的生活呢?

李女士觉得,房子和婚姻都给不了安全感,但保险可以。不过每月花2万元买保险,保费支出压力也大,李女士该如何合理地控制保险支出呢?

35岁的李女士,虽然年薪不错,但相应的开支也不少,尤其是保费开支,一年24万元,占比收入40%。如果是保障性支出占比40%,这个比例明显偏高,一般保障支出控制在20%以内较好。理财型保险作为稳健理财的一类选择,对于风险偏好固定收益类或低风险的投资者来说,也是不错的选择。但投资理财讲究“鸡蛋不能放在一个篮子里”,理财型保险支出占比也需要控制比例。

一、保障需求解决

对李女士来说,当下最主要的责任就是自己年迈的父母。而对老人来说,李女士就是给他们安全感的最大保障,所以李女士的保障保额,需要覆盖她的责任。

依据“保险双十”原则,李女士的保额最好是收入的10倍,保费支出是收入的10%。也就是说,李女士的风险保额定为600万元比较合适,但年缴保费支出需要控制在6万元以内。以李女士35岁的年龄来看,要达到这样的目标,保险方案配置上,需要组合消费型保险+返还型保险,解决高额保额需求。

首先,身故方面,终身寿险保费很贵,可以选择定期寿险来覆盖身故风险。由于李女士是在北上广等地方,最高可购买定期寿险300万元,年缴保费3231元,保障30年。

然后,意外方面,也是消费型的保险,一年460元的保费,可以拥有100万元的意外身故和50万元的猝死责任,以及5万元的意外医疗,真正解决每个人的风险需求。

最后,重疾方面,是终身的重疾险+定期重疾险,100万元保额,其中定期重疾险保至70周岁,也是为了规避责任最重的时候,有100万元的收入补偿。终身重疾险,附加住院医疗和百万医疗,住院医疗1万元保额,弥补百万医疗的1万免赔额,百万医疗险的保额有300万元,一年保费376元,小费用翘起大杠杆。在责任最重最需要医治的时候,不用担心高额的医疗费用。百万医疗险5年保证续保,5年一个费率档,随着年龄的增长,保费会上涨。

李女士的保障方案

李女士的父母,假设已经60岁,这个时候购买任何重疾险都是不划算的,可以考虑50万元意外险+300万元的百万医疗险。

李女士的父母保障方案

综上风险保障方案,李女士一年的保障保费合计25366元,占比不到5%,在预算之内,经济压力不至于太大。

二、理财型保险规划

李女士目前单身一人,而且很有可能会长期单身,那么,提前给自己留一笔稳定的现金流安排,作为资产的补充,显得再合适不过。这笔资产,可以用来养老,也可以随时减保取现,应对未知支出。最好的方式是通过增额终身寿险来实现上述目标,并指定父母为受益人。

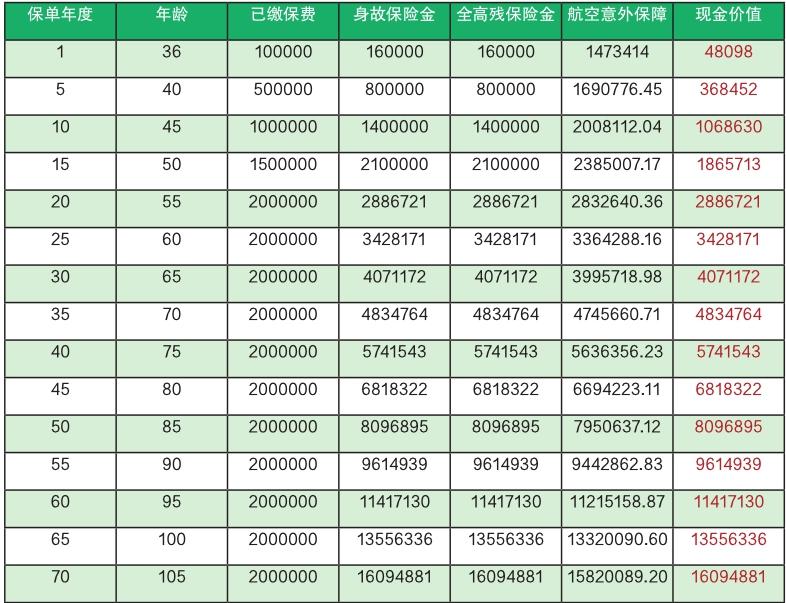

该增额终身寿险是以3.5%预定利率开发的产品,选择年缴费10万元(占比收入16%),缴费20年,投入200万元本金,可以给自己留一笔几百万的资产。20年缴费期满,现金价值2886721元,还有航空意外保障和身故、高残保障,对于常出差的李女士而言,是非常合适的。現金价值是可以随时取用的,只需要办一个减保取现。当李女士80岁时,现金价值6818322元。

保险利益展示

另外,在终身寿险的基础上,还可以选择附加万能账户,最低保障结算利率3%,当下保障结算利率6%,这个万能账户里的钱会像滚雪球一样越滚越多。

综上调整后,李女士每年的保费支出为125366元,比原来24万的保费支出节省了近一半,保费支出占比控制在年收入20%左右,较为合理。

理财建议

李女士的薪资收入不低,但用于配置保险的比例过高。考虑到李女士父母异地医疗和李女士常年高频出差的实际情况,家庭各类保险必不可少,但年缴保费占年收入的比例需要优化调整。建议在确保健康、保障、理财三类保险合理配置的基础上,降低年缴保费的金额,一般不要超过年收入的20%。

1.健康类

李女士自己可以配置交通银行代销的“健康人生安享版”和“交银乐享无忧医疗保险”。前者保额为50万元,年缴保费1.7万元,缴费期20年,保障至90周岁,可以从容面对60种高发重疾。若确诊初患重大疾病,还可获得保险公司提供的一次就医安排。后者是消费型保险,年缴保费1390元,就可以获得200万元保额,一站式解决医药费用,还包含特殊门诊、质子重离子治疗等。

除了李女士自己的,她为父母配置的相关产品也需要调整优化。建议李女士为父母配置交通银行代销的“康爱一生防癌保险计划”,每人保额20万元,每年所缴保费合计1.4万元,缴费期20年。这款产品价格低廉,保障全面,确诊即赔。再补充交通银行代销的消费型保险“交银乐享无忧医疗保险”,每人保额100万元,每年合计保费2000元。调整后,全家的健康类保费支出每年约为3.44万元。

2.保障类

对于出差频繁的李女士而言,这类保险必不可少,是对自己的保障,更是对父母的责任。推荐交通银行代销的“安行人生无忧行”组合,年缴保费2300元,缴费期10年,200万元保额,保障期限30年。这款产品能提供全面保障:航空、高铁意外赔付200万元,一般意外赔付10万元,意外住院补贴200元/天。

3.理财类

这类产品兼顾理财与保障。推荐交通银行代销的“私享三号终身寿险”,初始保额95万元,年缴保费10万元,缴费期20年。从第二个保单年度起,有效保额每年按基本保险金额的3.1%复利增长,身故/全残保至终身。该产品可以在人生不同阶段,根据需求,减少基本保险金额,获得对应现金价值给付,从容应对家庭突发事件以及养老需求。

优化调整后,每年李女士的保费支出约为13.67万元,比之前24万元保费支出明显降低,并做到了全面的保障。此外,建议李女士合理配置结余的36万元(方案调整后结余资金为46.33万元),确保日常生活开支外,每月用1万元做基金定投。