基于风险预算的新疆居民家庭金融资产的风险资产配置

2020-05-25董雷萍

摘要:通过对新疆2013-2017年的居民家庭金融总资产以及投资和储蓄的分析,从宏观的家庭金融资产视角使用Markowitz的投资组合的均值—方差模型在风算预算的基础上,进一步计算出实际新疆居民每年应当用于储蓄或者用于投资与固定风险和较大风险的比例,即得出风险资产的配置,从而提高新疆居民的储蓄向投资的转化,加强居民金融资产的管理和风险资产的分配,提高居民的风险收益,为新疆居民家庭获取更多金融资产投资于风险性收入提供更好的政策建议。

关键词:新疆居民;家庭资产;风险预算;风险配置;投资组合

中图分类号:F832.2 文献标识码:A 文章编号:1671-9255(2020)01-0034-05

一、引言

随着近年来“一带一路”倡议的实施,新疆经济的发展越来越占据西北的重要位置。新疆是我国的边界地区大省,既有深厚的历史渊源,又是国家“一带一路”经济发展倡议中的重要据点。近些年来,随着国家中部崛起、中原经济区建设等战略的全面启动,新疆的经济也有了一定的起色。在一定程度上,居民家庭财产收入的增加使之对其金融资产的配置有了更强烈的需求。新疆大多数居民家庭的金融资产配置仍集中以现金和银行储蓄的形式存在,对家庭金融资产进行合理规划显得尤为重要。他们想要巧妙地分配金融资产而不是一味地将资金投资到一种金融衍生品当中,达到风险分散化的目的。金融资产配置就是考慮在风险预算下获取最大收益,并且数据显示股票、基金等风险性家庭金融资产普遍持有较低比例。它们比无风险金融资产的低收益还要低甚至是负收益。因此,新疆居民迫切需要转变投资理念,更加关注和重视家庭金融资产的增值收益。

风险预算管理是一种全新的风险管理方法,是将风险管理和投资过程系统地结合起来,将事前、事中和事后结合并中的一种管理模式。作为一种新型风险管理方法,它将投资的被动防御形式化为主动出击,这需要投资者对投资组合进行长期的资产管理分配,长期的耐心,也对管理者提出了一定的要求,需要用市场的无效性作为投资决策的导向,从而通过发掘市场的失效点来获取超额的资金收益,来进一步超越基准或市场指数。

本文通过对宏观2013-2017年新疆家庭金融资

产总额的分析,使用经典的马科维兹的投资组合均值方差模型,得出居民家庭金融资产的风险预算情况,再结合家庭金融资产的预算和风险厌恶需求,计算出新疆居民对家庭风险资产的投资组合需求,代入模型得出最终家庭金融资产的配置方案。这符合近几年风险管控的大方针,对新疆的居民来说是很好的政策建议。

二、文献综述

对居民家庭金融资产配置的研究已经不乏实例。关于国外强调风险的重要性,早在1992年Sharpe就提出风险分析作为投资经理的评价要素[1],Andrew Capon和Lelie Rahl在2000年指出风险预算的重点在风险与资产配置管理上[2];Edward E. Qian(2005)给出了风险预算的更深层次的解释[3],并用投资组合的风险资产来证明;赵宏宇(2006)在基于风险预算研究的基础上[4],对证券投资基金进行资产配置[5];杜本峰(2006)对主动控制风险、改善结构模型做了重要论述;张太原,杨筱燕等(2008)考察风险预算分析在我国的应用[6],王一飞、丁日佳(2013)对机构投资风险预算方法做了进一步研究[7];Campbell(2006)首次提出家庭金融的概念[8],Ynesta(2008)全面分析OECD国家的金融资产住宅和土地放任变化情况[9],陈斌开、李涛等(2011)就我国城乡居民的家庭金融负债进行讨论[10],进而发现高收入家庭的投资理财产品多样,甘罗娜(2016)、马广奇(2014)对家庭资产总额进行了动态的研究[11],王聪、姚磊、柴时军(2017)从年龄结构角度出发[12],对家庭资产配置的影响因素进行研究,张奥西、秦海林

(2018)对信息吸纳与家庭金融资产配置进行了研究[13],杜春越、韩之岩(2013)对国际的家庭金融资产进行比较研究。[14]前人的研究一方面是基于风险预算的,另一方面是基于家庭金融资产的。将这两方面相结合确是一个挑战,加之近年来新疆的发展备受瞩目,本文大胆尝试利用传统的均值—方差的投资组合模型,借助新疆居民总存款和投资总额的数据对家庭金融资产进行配置分析,为新疆居民家庭获取更多金融资产投资与风险性收益提供更好的政策建议。

三、理论模型与定义

风险预算是一种事先对风险的度量和计算,即在已知风险占比的情况下对资产进行配置,将资产配置与风险相结合,然后将这种方法结合家庭金融资产或者个人投资,也就是把投资组合中的风险全部拉出来,依据每个人实际承担风险的能力,计算出风险暴露值。投资人就可以据此管理自己的金融资产。在这个过程中,风险的计算和分解是比较难的一部分。

风险的配置实质上就是资产配置,是对资产做一个分类,再依据不同的类别和不同的喜好等做出规划,主要以投资人的历史风格和风险偏好为基础,以低风险高收益为目标,得出最好的投资组合,从而增加长期的投资回报率。资产配置的主要步骤:首先,设定资产类别(如股票、债券、现金等);其次,分析预期的长期投资特征,比如收益、方差相关系数等;再次,在客户的限制条件下,找到有效组合集;最后,描述这些有效组合的风险收益特征及结果,从中选择最优方案。

(一)风险预算

建立目标函数,假定在没有交易成本的有效市场中,由资产或者是标的持有人的效用函数EU出发,其目标函数是:

(1)

其中为资产组合或资产的期望收益,为资产组合或资产的风险,为对应的资产或资产组合的权重;为风险厌恶系数;基于目标函数William Sharpe根据Markowitz有效资产组合的特性,风险 贡献率: (2)

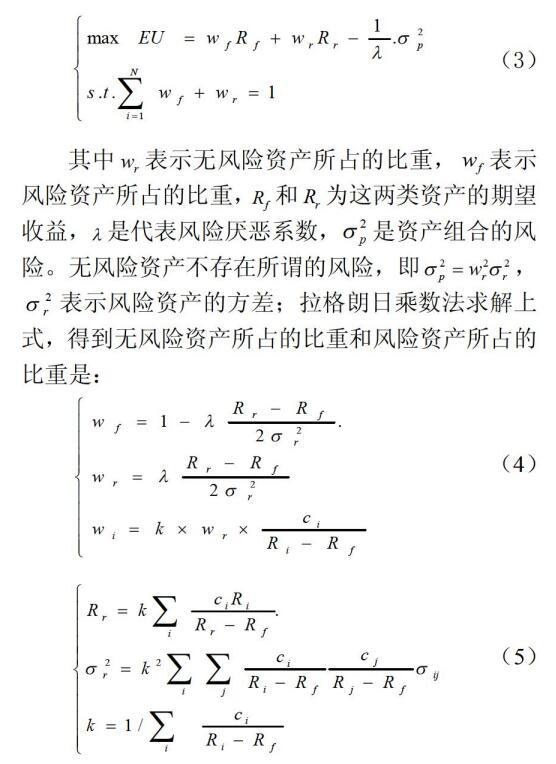

基于风险预算的有效资产组合方程:

(3)

其中表示无风险资产所占的比重,表示风险资产所占的比重,和为这两类资产的期望收益,是代表风险厌恶系数,是资产组合的风险。无风险资产不存在所谓的风险,即,表示风险资产的方差;拉格朗日乘数法求解上式,得到无风险资产所占的比重和风险资产所占的比重是:

(4)

(5)

投资者可以依据以上公式,根据自己的风险预算需求,结合有目标的风险贡献率,求解后得到最适合自己的资产配置方案。

四、实证分析

(一)数据来源

数据主要来源于中国人民银行官网发布的每年的存款数据。股票数据、债券基金等数据都来源于choice金融数据终端,部分数据是经计算得出的。通过表1数据可以看出,近几年来,新疆居民的收入越来越高,高收入带来的是更高的存款储蓄,股票比率先上升后下降的趋势。股市在2015年呈现先下降后上升的趋势跟2015年股灾的发生有着很大的关联。债券投资也是寥寥无几,在居民住户资金的运用中,银行存款仍然是资金运用的主要形式,大部分资金仍然以安全投资为主。

总体概括为:储蓄存款的比重持续增加,上升的幅度有所减缓,但是储蓄存款依然占据主要投资地位,相比于存款股票比重有所下降,债券的投资力度也有所减弱,尽管近几年央行下调了几次存款利率。这说明新疆居民的投资意识不足。

(二)计算过程

本文的股票收益率選取的是股市中自2015年股灾后上证综指中具有代表性的五大板块中的成分股。这些股票代表着国家经济的发展状况,是国民经济的输血系统。作为一名理性的投资者会选取近些年收益比较好的股票作为价值投资的目标。

选取的首先是五大金融板块银行板块中近几年盈利较好的几只股票,其次是保险行业近几年盈利出色的几只股票以及钢材、煤炭板块和白酒板块普遍看好的优质股票。基于以上上证A股的成分股选取情况,分别计算2015年到2017年各个板块股票的加权平均收益率作为股票的收益率,再将家庭金融资产做一个分类。无风险资产作为一类,主要有银行存款等,中风险资产作为一类,主要有债券、基金等,高风险资产作为一类,有股票等,第一类资产的收益率采取的是上述数据中央行的基准利率的加权平均,债券风险指标的计算,选取的是近三年来收益较好的国债的平均收益率,采用三年来的所有月份收益标准差公式计算标准差表示波动情况;由于股票的价格波动频率非常高,每一年的股票风险的计算本文选用来进行计算,其中i为月份,P为股票的收盘价格;以下由R软件的计算基于月收益率的基础上。

从表5和表6中得出,当风险厌恶系数增大时,风险预算在上升,边际风险也在增加。就会造成对这部分的投资比重不断地增加,本文在风险厌恶系数为0.5时得到的投资比重分别是存款所占比重39.91%,债券投资所占比重为19.36%,股票投资所占比重是40.73%;当风险厌恶系数增加至0.8时,投资比重分别是存款比重占21.96%,债券投资比重占23.65%,股票的投资比重占54.39%。所以,当风险厌恶系数增加时,相应的投资风险就会增加,需要将无风险的比例进一步缩小,可以考虑投资于风险较小的债券或者是无风险资产等。

对比分析:从新疆2013-2017年的家庭金融资产总额投资的情况来看,投资于银行储蓄的占80%-90%,股票投资均在10%以内,而国债、金融债、企业债、基金等的投资占比就更少了。在这样的情况下,除去通货膨胀率,在投资风险的收益上是微乎其微的。本文的计算方法得出的分析结果体现的是价值投资的结果,现实情况下投资主要是家庭资产的投资比例可以通过投资经理或者是相关机构在本文模型下进行计算后进行分配投资,居民可以根据自己的实际情况进行理性投资选择。

五、结论与建议

本文根据2013—2017年近五年新疆居民家庭的储蓄与投资数据分析,发现随着新疆居民生活水平的提高,收入逐渐提高,然而大量的资金仍然以储蓄存款为主,新疆地区的发展仍存在局限性,新疆居民的投资思想还不明确,并且风险厌恶和储蓄动机意识比较强烈;在对风险规避程度上,风险规避系数变大导致风险预算增大以及边际风险的增大,从而造成整个投资比例的变动。本文在风险预算情况下对居民的资金进行分配比例分析,并根据居民实际的收入情况给出投资建议如下:

逐步稳步提高新疆城市发展水平,提高新疆居民收入,稳定收入预期,居民依据自己家庭的实际金融风险厌恶情况,根据本文提出的基于风险预算的思想对自己家庭金融财产状况表进行规划,以便实现提高收入、应对风险,同时又能很好地做好投资理财的准备。

本文存在的缺陷是国债的选取和股票的选取都以理性的投资者为出发点,股票是选取近几年收益较高的几只股作为研究。这可能不具有普遍性。债券是以这几年收益较好的几只中债的三年期利率作为出发点,望相关投资者进行借鉴的时候,注意到这方面的实际情况。

参考文献:

[1]Sharpe, William F. Asset Allocation: Management Style and Performance Measurement[J]. The Journal of Portfolio Management, Winter, 1992.

[2]Andrew Capon. The Revolution in Risk[J]. Institutional

Investor, 2000(8):39.

[3]Edward E. Qian. On the Financial Interpretation of Risk Contribution: Risk Budgets Do Add Ups [Z] . Working Paper Series, March 29, 2005.

[4]赵宏宇.风险预算及在基金资产配置中的应用探讨[J].经济体制改革,2006(1):179-182.

[5]]杜本峰.风险预算分析与投资结构优化模型[J].中国管理科学,2006(6):1-5.

[6]]张太原,杨筱燕,李俊峰.多因素模型下的风险预算分析及其在我国的应用[J].经济研究,2008(13):134-144.

[7]王一飞,丁日佳.机构投资中基于预测性控制的风险预算方法研究[J].金融理论与实践,2013(7): 1-5.

[8]Compbell,J.Y.Household Finance[J]. the Journal of Finance,Vo1.61,Iaaue 4, 2006(6):1553-1604.

[9]Ynesta, I.Households' Wealth Composition across DECD Countries and Financial Risks Borne by Households.

[EB/OL].[2019-01-10].http://www.oecd.orY,/daf/financial-

marketsinsuranceandpensions/financialmarkets/42143434.pdf.

[10]陳斌开,李涛.中国城镇居民家庭资产一负债现状与成因研究[J].经济研究,2011 (S1): 5-79.

[11]甘罗娜.家庭金融资产配置影响因素实证初探[J].时代金融,2016(2): 24-28.

[12]马广奇,杨靖.我国居民家庭金融资产配置现状及优化对策研究[J].新金融,2014(2) :53-56

[13]杜春越,韩之岩.家庭资产配置的国际比较研究[J].国际金融研究,2013(6):44-55.

[14]张奥西,秦海林.信息吸纳与家庭金融资产配置——基于中国家庭追踪调查数据的实证研究[J].南方金融2018 (498):40-50.

Risk Asset Allocation of Household Financial Assets in Xinjiang based on Risk Budgeting

DONG lei-ping

(Business College, Xinjiang University of Finance and Economics, Korla 841000, China)

Abstract:Based on the analysis of total household financial assets as well as investment and savings from 2013 to 2017 in Xinjiang, this paper uses Markowitz mean-variance portfolio selection modelto do the risk budgeting, figure out through further calculation the percentage of total asset Xinjiang residents should use for savings/investment and the ratio of fixed risks to larger risks, thus obtaining the allocation of risk assets,hoping to help urge Xinjiang residents to allocate more assets to the investment rather than savings, and help them better the management of financial assets and allocation of risk assets as well as increase their risk returns, so as to provide better recommendations for Xinjiang residents to obtain more financial assets and invest in risky income.

Key Words:Xinjiang residents; household assets; risk budgeting; risk allocation; investment portfolio

收稿日期:2019-12-05

作者简介:董雷萍(1991-),女,河南泰康人,新疆财经大学商务学院助教,硕士。

DOI:10.13685/j.cnki.abc. 000461